- +1

大萧条1929-1933:什么导致了华尔街的崩溃?

【编者按】

1929年10月24日,美国遭受了灾难性打击——至今为止全球最大规模的股市崩盘。 在这个“黑色星期四”后,大萧条开始了。《大萧条:1929-1933》一书通过丰富的图文,展示了奢华繁荣的1920年代,揭示了股市崩盘、银行倒闭所引发的混乱,还有那些试图阻止这场灾难的关键人物,以及德国臭名昭著的法西斯独裁者的崛起,并且探讨了后人是如何记述这段历史的。本文经授权摘自最近出版的该书中文版。

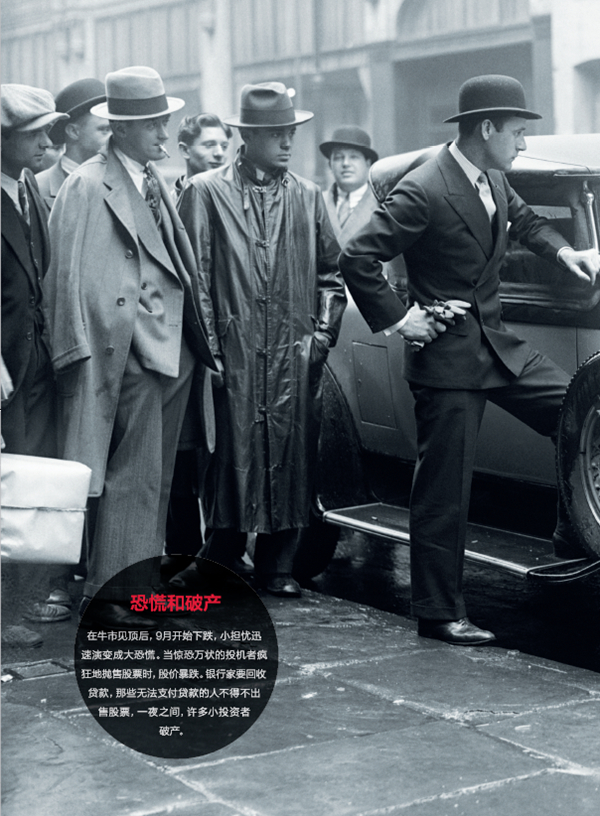

华尔街的崩溃引发了大萧条,并在此后形成了一场“完美风暴”。

1932年,在大萧条全面爆发之际,美国参议员们委托“银行与货币委员会”调查导致华尔街崩盘的交易行为。在与拒绝交出银行记录的银行家们争执了一年之后,该委员会得出结论:银行体系的状况如此糟糕,如果全部公之于众或告之众议院,就太危险了。

随着大萧条进入第三个年头,也就是导致5000多家银行倒闭的时期,该委员会建立了一个由前纽约地区副检察官、法律顾问费迪南德·皮卡罗领导的分委员会。银行家们被一个接一个地带到皮卡罗面前,要求对他们的不当行为负责。公众惊愕万分地看到他们喜欢的商人们、美国企业的守护者被曝光。美国盈利最佳的银行家小摩根被传唤的当天,《纽约时报》报道称,一群旁观者“聚集在门口,挤满了委员会会议室的走廊,早上,工作人员不得不奋力从中穿过”。当摩根大胆地宣称“我毫不犹豫地声明,我认为私人银行家是国家的资产,而不是国家危险的制造者”时,皮卡罗反驳道:“你的业务或职业是什么?”当摩根回答“私人银行家”时,全场哄堂大笑。像摩根这样不诚实而又自私自利的银行家们,终究是会给国家带来危险的,他们从1930年到1932年没有交过任何税,被媒体命名为“银行流氓”,是银行界自己的诈骗犯。

塞缪尔·英萨尔就是这样一位人物。他是一位公用事业大亨,在他的公司开始崩溃时,他逃往欧洲。1933年初,当他被指控挪用公款时,他只是简单地问道:“我所做的事情,哪个银行家和商业大亨没有做过?”在被传唤到皮卡罗面前的第一批银行家中,查尔斯·米歇尔是国家城市银行的董事长,这家全国第二大银行被认为在“导致业务崩溃的疯狂投机”中发挥了主导作用。

1929年,米歇尔收入1206195美元,为逃避支付所得税,他以远远低于实际的价格将股票卖给他的妻子,之后又以同样的价格买回来。“坦率地说,我出售这只股票是为了避税。”他承认,银行向其高管提供了240万美元的无息贷款,以帮助他们保全自己的投资。一位编辑评论道:“银行窃贼和银行总裁的唯一区别就是窃贼在晚上工作。”

米歇尔还概述了该行是如何向早在1927年就违约的古巴糖业公司发放“短期不良贷款”的。在没有通知投资者的情况下,该行发行了价值5000万美元的股票,将收益转让给国家城市公司,以购买古巴糖业的控股权。与此同时,投资者埃德加·布朗回忆说,国家城市银行的经纪人建议他将自己手中的22.5万美元政府债券转换为国家城市银行管理的股票进行投资。当他要卖出股票时,股价刚刚下跌,他们让他继续持有,尽管后来经纪人为他提供了非担保贷款,但却拒绝给他个人贷款。

漫画《一位明智的经济学家提问》恰如其分地概括了受银行破产影响的美国人的心情,这些人曾坚信努力存钱是正确的举措

随着委员会工作的推进,名誉扫地的银行家们描绘的丑陋画面令人震惊。即使在20世纪20年代的繁荣时期,银行制度还是导致了7000家小银行倒闭。尽管并非所有的银行家都触犯了法律,但他们的行为在很大程度上是欺诈性的、不道德的——故意歪曲证券的有利一面,不负责任地投资,以损害外部投资者的利益为代价保护内部投资者。在他们看来,如果一家小银行倒闭,那不是金融体系根本缺陷的征兆,而是适者生存的规律所致。

虽然国会早在委员会之前已经宣布一些银行的最荒唐做法为非法,委员会还是于1934年6月公布了其调查结果。国会提出的《银行法》(《格拉斯-斯特高尔银行法》)已将投资公司与商业银行分开,并设立联邦银行存款保险公司,以保护存款。当国会提出《证券交易法》时,公众写信赞扬皮卡罗的工作,并呼吁立法保护。其中一人写道:“你们的股市监管法案一点儿也不严厉,不足以阻止,也永远无法阻止这种在光天化日下的合法抢劫。”另一人则辩称,该法案“破坏了基本的人类自由,甚至是以自己的方式损失钱财的自由”。富兰克林·罗斯福总统于6月6日签署了这项议案,使之成为法律。然而,对华尔街崩盘的指责只是问题的一部分,要弄清楚它为何演变成工业时代最严重的经济危机,则完全是另一回事。从技术层面上讲,大多数经济学理论都以商业周期为中心,比如消费品和服务的需求周期。当需求下降太多时,制造商就会减少自己的机械、设备和建筑的产出,导致经济衰退或萧条。

在大萧条之前,古典经济学认为,市场有一种自我平衡的方法,不需要国家干预。当需求下降时,企业生产会减少,贷款需求也随之减少。贷款需求减少会使利率下降,既刺激企业增加借贷和生产以及雇佣更多的人,又鼓励消费者支出。在繁荣的20世纪20年代的巅峰时期,伴随着工业的兴盛和城市在公共基础设施上的大量投资,就业机会大大增加。因此,美国人购买房屋、汽车和电器比以往更多。对政府来说,采取自由放任的政策似乎是轻而易举的事。早在1928年, 经济学家威廉· 特鲁万特·福斯特和瓦迪尔·卡辛斯就提出警告,当经济萎缩时,政府干预将变得至关重要,以确保消费者有足够的钱购买产品。许多人现在拥有房屋和汽车等耐用品,建筑业已达到高峰。果不其然,第二年当消费需求下降时,企业的反应是放慢生产。

10月,股市崩盘在投资者中引发了大规模恐慌,他们匆忙退出,并清理自己的债务,而这只能让事情变得更糟。当数以千计的银行开始倒闭时,不仅消灭了巨大的借贷来源,也使许多人失去了毕生的积蓄。国家跟不上经济危机的步伐,越来越多的人失去了他们的生计。他们忙着盘算下一顿饭从哪里来,当然也就无暇顾及购买家用电器了。

《大萧条:1929-1933》内页

福斯特继续呼吁政府进行更多干预,他认为,“如果今天就宣战”,代价虽将达数十亿美元,但美国将很容易通过消费摆脱大萧条。然而,他没有坐等战争爆发,而是鼓励国家花钱消灭饥荒和苦难。让市场自行其是是行不通的。

面对这种观点,英国经济学家约翰·梅纳德·凯恩斯继续寻找大萧条背后的原因及阻止大萧条的方法,从而构建他的主要理论。1933年,凯恩斯给罗斯福写了一封公开信,称:“每个国家的受托人都在努力改善我们的处境。”他警告说,如果总统的努力失败,“理性变革将在全世界遭受严重偏见,并通过正统和革命来进行斗争”。在一封私人信件中,他发出了更为严厉的警告:不要对损坏进步事业和民主国家声誉的风险掉以轻心。他还提出了一系列关于政府刺激消费和形成私人资本的建议。

1936年,凯恩斯在《就业、利息和货币通论》一书中丰富了他的经济理论。他认为,在股市崩盘之后,政府缺乏干预,反而顺从美联储,导致了经济恶化。

没有政府的支持,大规模失业将持续下去,不断下降的需求将推动企业削减生产,进而裁员,消费进一步降低。他建议政府出台大规模的公共支出计划,以补贴需求和生产的下降,资金不是从美联储的中央银行体系借款,而是通过发行新货币实现。

尽管政府在1932年大幅提高税收,以缓解预算赤字,但凯恩斯认为,事实上,为刺激商业发展,应降低税收。罗斯福没有花足够的钱将这一理论付诸实践。大萧条持续了整个20世纪30年代,直到美国增加军费开支备战,才有所缓解。在许多人看来,凯恩斯的方法是正确的。战后,凯恩斯主义经济学成为公认的标准,成为世界各国政府经济政策的基础。然而,1963年,安娜·施瓦茨和激进的自由市场理论家米尔顿·弗里德曼提出了一种新的方法。这两位经济学家反驳了“凯恩斯主义”的观点,他们认为大萧条的真正原因不是需求本身,而是缺钱。这种“货币主义”理论并没有将其归咎于联邦政府,而是归咎于美联储。1928年初,美联储开始提高利率,抑制了借贷,导致生产下降。随着经济开始下滑,美联储在1930年和1931年再次提高了利率。

1913年,国会首次建立了美联储,以确保银行系统不会因为挤兑而崩溃(挤兑是由客户一次性取出所有的钱引起的)。在恐慌时期,美联储要确保银行总是有充足的现金供应来满足需求。然而,一旦恐慌袭来,银行开始倒闭,美联储反而拒绝支持无力偿债的银行,导致存款蒸发,从而抑制了对商品和服务需求的增长。

弗里德曼和施瓦茨声称,大萧条在1933年以后持续的原因是,银行家们担心,除了最安全的贷款外,美联储不会在困难时期救助他们。更糟糕的是,当1936年经济指征略有复苏时,为防范通货膨胀的风险,美联储再次提高了利率。

有趣的是,几乎没有人找麻烦的报道,因为大多数储户都知道,在时间有限的情况下,要冷静地排队取款

除了这两种主要的思想流派外,还有许多其他的解释。经济学家保罗·萨缪尔森将大萧条的原因追溯到“一系列历史事件”,而约瑟夫·熊彼特则将其归因于一系列的经济周期同时触底。胡佛在他的回忆录中称,大萧条的根源不是华尔街的崩溃,而是源于第一次世界大战中的欧洲,声称“1932年的欧洲金融危机才是将经济衰退演变成大萧条的真正原因”。

这反映了另一种思想流派的观点,即所谓的“国际视野”。这种观点认为,大萧条并非源自美国,也不是由美国人设计的,而是更大范围的国际衰退的一部分。巴里·艾肯格林和哈罗德·詹姆斯在他们1992年出版的《金脚镣:1919-1932年的金本位与大萧条》一书中,将大萧条归因于欧洲在第一次世界大战后回归金本位制。

在19世纪,大多数发达国家已经同意采用金本位制,建立一盎司黄金的固定汇率。这意味着如果国际商人想从其他国家购买商品,可以用本国货币购买黄金并支付,也可以以固定价格购买外币支付。然而,黄金也限制了以黄金为抵押的银行可以借出多少钱。当黄金库存枯竭时,银行不得不缩减发放贷款的规模,这反过来也意味着企业的可用资金减少,从而拉低了生产、就业和消费水平。

第一次世界大战后,黄金数量不足以满足世界的需求,促使许多国家暂时放弃金本位制,转而囤积美元和英镑。20世纪20年代中期,当一些国家在汇率不变的情况下重新采用金本位制时,难以维持足够的生产,以便用本国货币兑换回黄金。例如,德国被埋在战争赔款的大山之下。

1931年5月,当奥地利最大的银行开始陷入困境时,储户纷纷取出存款,然后将奥地利货币兑换成黄金,黄金则由奥地利政府储备提供。当奥地利银行的黄金用完时,它们被迫停止放贷,导致全国各地的企业倒闭,出现了大规模失业。绝望之下,政府决定放弃金本位制,冻结外国资产,并建议公民将钱存在银行。此举引发了一场“山崩”,欧洲各地的客户纷纷从银行取出资金,其他国家的政府也纷纷效仿奥地利放弃金本位、冻结黄金交易所的做法。

不久,由于担心美国很快会步其后尘,投资者也开始从美国银行取出所有的资金。美联储继续坚持金本位制,提高利率以吸引外国投资者,并阻止他们撤回大宗商品。然而,这是一把双刃剑,导致借贷减少、企业倒闭、失业增加,并最终导致银行倒闭。国际理论认为,在罗斯福利用1933年《紧急银行法》的权力放弃金本位制、让美元贬值之后,美国经济才会开始复苏。

确定大萧条真正的原因,像决定“先有鸡还是先有蛋”一样难。但也存在一些共同的制度问题和缺陷。皮卡罗委员会披露的银行体系严重过剩,生动地描绘了20世纪20年代不可持续的繁荣时期“资本主义”的贪婪本质。

不幸的是,由于美联储拒绝履行其职责,银行家忙于保护自己的利益,一旦股市崩盘,股民信心很快就会崩溃,导致大规模恐慌。当所有储户都清算自己的财富时,银行倒闭了,储户们的毕生积蓄化为乌有,他们的企业也倒闭了,此后人们手里没有钱,市场也没有需求,经济无法复苏。美联储加息只会加剧这些问题,在整个世界陷入经济崩溃之际,继续抑制借贷和投资使这场经济崩溃成为有史以来最致命的战争。

《大萧条:1929-1933》,【英】凯瑟琳·马什/编著 毕元辉、刘也铭/译,中国画报出版社,2020年10月版。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司