- +1

华住赴港二次上市融资摆脱“危机”,做空机构质疑其财务造假

出品|公司研究室

文|盈盈

9月22日,华住集团在香港二次上市。

与网易、京东一样,华住也是一家今年在香港二次上市的中概股公司。不过,虽然华住规模很大,旗下拥有汉庭、桔子、海友等20多个酒店品牌,6187家在营酒店,但在资本市场的热度,远比不上网易、京东。

本次香港上市,华住公开发售仅获得超额认购3.39倍,而网易、京东公开发售分别获得超额认购360倍和179倍。这或许是因为,华住所在的酒店行业不如互联网行业具有更多的想象空间。

与网易、京东不同之处还在于,华住有更急切的融资需求。

今年1月完成对德意志酒店收购后,公司短债承压,本次募集资金总额约60.65亿港元,其中约有30%用于偿还公司信贷融资,改善现金流。

连续收购后有息负债大增,借钱收购德意志酒店让短债承压

扩张是华住集团发展过程中的关键词。

2005年成立的华住,花了8年时间,直到2012年,在营酒店数量才突破1000大关。难以想象的是,2012年末到2020年6月,这8年间,公司在营酒店数量从1035家发展到6187家,和第一个8年相比,第二个8年发展神速。

截至2019年末,以经营酒店客房数算,华住已经是中国第二大、全球第九大的酒店集团,但华住仍不满足。2019年12月,公司创始人季琦表示,“未来3年内,华住计划将开店数量提升至10000家,真正实现‘万家灯火’。把汉庭开到中国的每个县城去,千城万店是公司接下来的发展目标。”

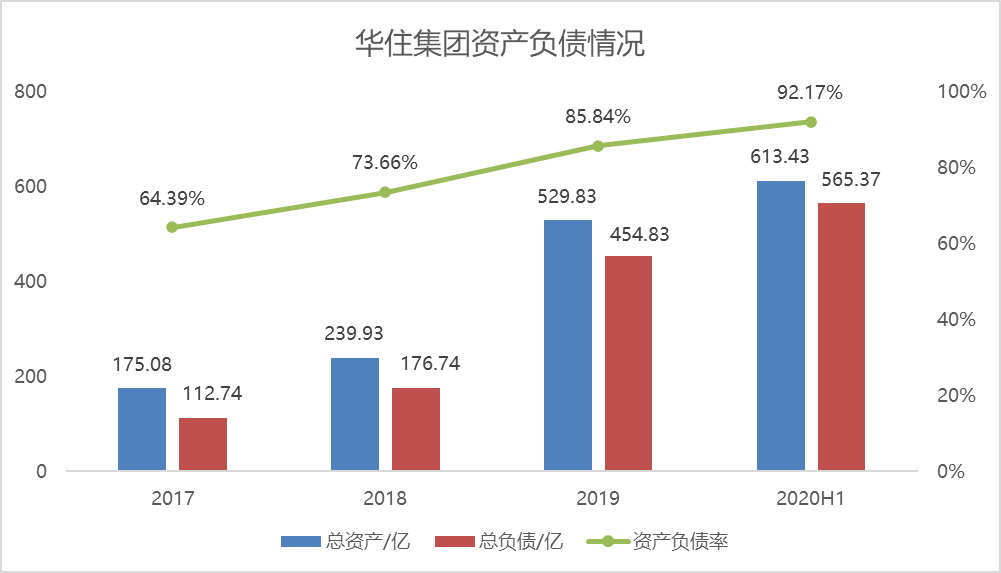

酒店规模快速增长的同时,华住公司资产规模也在快速增长。

2017年到2019年,公司资产总额从175.08亿增长至529.83亿,年复合增长率74%。2020年6月末,公司总资产613.43亿,较2019年末增长了15.78%。

与资产规模一起增长的是负债规模,2017年到2019年,负债总额从112.74亿增长至454.83亿,年复合增长率100%。2020年6月末,总负债565.34亿,较2019年末增长24.30%。

负债增速略高于同期资产增速,导致公司资产负债率持续增长。2017年末到2020年6月末,公司资产负债率分别为64.39%、73.66%、85.84%、92.17%。

公司的扩张除内生增长外,主要以外延并购为主。2017年,华住以36.5亿的价格收购桔子水晶酒店集团100%股权。2018年,华住以近4.63亿的对价收购花间堂71.2%股权,收购后华住累计持有花间堂82.5%股权。

连续收购使得近三年公司负债端的有息负债大幅增长。2017年到2019末,华住有息负债分别为50.53亿、97.60亿、165.83亿。2020年6月末有息负债150.61亿,较2019年末略有下降,其中短期借款58.21亿,长期借款92.40亿。

但截至2020年6月末,公司货币资金只有50.67亿,和58.21亿短期有息负债间有着近8个亿的资金缺口,公司现金流压力是比较大的。

值得注意的是,2019年末,公司受限资金高达107.65亿,较2018年末增长了101.43亿。同时,短期借款从9.48亿增长到84.99亿,2019年末公司大量融资补充资金,是为了更大的一笔收购。

2019年11月,华住宣布以约7亿欧元对价,现金收购德国最大本土酒店集团德意志酒店集团100%股权,这笔交易在2020年1月正式完成。正是这笔大约55亿人民币的现金收购案,让公司2019年末的短期借款和受限资金大幅增长。收购完成后,有息负债略有下降,货币资金从139.99亿骤降至50.67亿,公司背上了沉重的债务包袱。

业绩下滑商誉藏雷,做空机构质疑财务造假

2019年,季琦曾表示,要在未来五年建立一个全球酒店网络。

德意志酒店在欧洲、非洲和中东有118家中高档品牌酒店,显然,收购德意志酒店是公司全球化战略布局中重要的一环。但十分不巧,上半年全球都受到疫情影响,这笔收购反而拖累了公司的业绩。

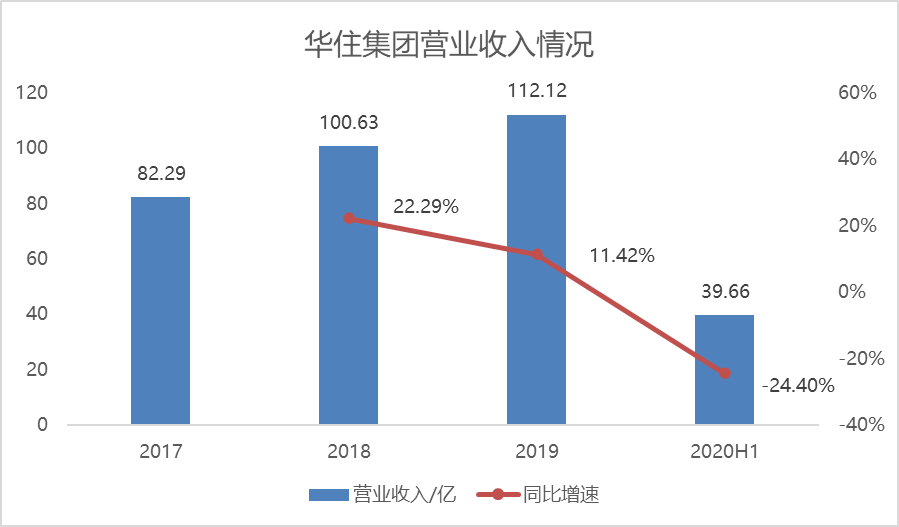

2020年上半年,公司营收39.66亿,同比下降24.40%,归母净亏损26.83亿,去年同期净利润为7.19亿。招股书中提到,“净收入减少主要由于自2020年3月起及于2020年第二季度整个期间德意志酒店受到疫情严重打击。”

截至目前,约79%的德意志酒店恢复营运,入住率仅有29%,低于华住国内酒店运营水平。德意志酒店惨淡的运营状况,加大了公司亏损。2020年二季度公司4.94亿经营亏损中,德意志酒店贡献了57.9%。

收购德意志酒店的隐患不止于此,2020年6月末,公司商誉和无形资产合计113.30亿,较2019年末增长了70.11亿。招股书中提到,由于COVID-19疫情的规模及持续时间可能造成商誉或无形资产的估值所用假设及估计有所变动,从而可能导致日后的减值费用,这无疑是公司未来业绩潜在的爆雷点。

根据招股书数据,2017年到2019年,华住营收分别为82.29亿、100.63亿、112.12亿,同比增速分别为22.29%、11.42%,公司营收增速在下降。同期归母净利润分别为12.28亿、7.16亿、17.69亿,盈利能力有较大的波动。

需要注意的是,2017年到2019年,公司在营酒店数量分别为3746家、4230家、5618家,同比增速分别为12.92%、32.81%。显然,2019年公司的营收能力没有跟上酒店的扩张速度。

业内专业人士分析称,酒店这种重线下的模式,一旦遇上疫情这种自然灾害,巨额亏损是很正常的。营收下滑、利润由盈转亏,公司经营现金流在下降,尤其是2020年一季度,公司经营现金流净额为-13.46亿,去年同期为1.47亿。

同时,公司为了收购德意志酒店还有着沉重的债务负担,经营现金流减少,便要通过融资渠道缓解资金压力,这样回香港二次上市,融资输血便是情理之中的事情了。

申购遇冷表明,市场对华住回港二次上市并不热情。

更糟糕的是,上市前夕,9月22日凌晨,沽空机构博力达思发布做空报告,对华住酒店的财务数据提出质疑,称华住集团秘密向其员工或未披露第三方控制的加盟店提供运营费用,从而虚增了财务报告中的利润数据。

9月22日早间,华住集团紧急辟谣,认为这份报告缺乏事实依据,且包含大量的错误、未经证实的陈述,以及对公司业务及运营的误导性结论。截至9月25日收盘,华住集团总市值超1000亿港元,并没有受到做空报告影响。

上市融资虽然能缓解华住短期的债务压力,但公司如何在实现扩张的同时,优化债务结构,提高资产质量,才是未来持续发展的关键。而疫情影响下,这个问题更加难以解决。

全文完,感谢您的阅读。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司