- +1

细说数字人民币|央行数字货币能否有助于解决货币超发问题?

央行数字货币的脚步越来越近,会对未来的货币体系产生什么样的影响?

对货币发行的影响:紧缩还是超发

央行数字货币推行后,货币会紧缩还是会超发?

据央行数字货币研究所所长穆长春在2019年8月的一次演讲中透露,央行数字货币DC/EP采取双层运营体系,即央行先把数字货币兑换给银行或者其他运营机构,再由这些机构兑换给公众,而不是由央行直接对公众发行数字货币。

穆长春表示,双层运营体系不会改变流通中货币债权债务关系,为了保证央行数字货币不超发,商业机构向央行全额、100%缴纳准备金,央行的数字货币依然是中央银行负债,由中央银行信用担保,具有无限法偿性。另外,双层运营体系不会改变现有货币投放体系和二元账户结构,不会对商业银行存款货币形成竞争。 由于不影响现有货币政策传导机制,也不会强化压力环境下的顺周期效应,这样就不会对实体经济产生负面影响。

“DC/EP(央行数字货币)发行、回笼的环节,对货币体系影响是中性的。另外,一部分存款变成DC/EP的话,会有一些货币紧缩效应,但效应规模不会很大,央行货币政策很容易对冲。”万向区块链首席经济学家邹传伟对澎湃新闻说道。

他表示,基础货币分两类,一类是现金,一类是存款准备金。DC/EP发行和回笼的时候,和存款准备金之间是一个等额兑换的,发行100亿的DC/EP与此同时也少100亿的存款准备金。所以基础货币的总量是不变的。 因此,央行数字货币对货币政策的影响是中性的,只是存款准备金变成了DC/EP,基础货币内部结构发生了一些变化而已。

另一方面,邹传伟认为一旦进入流通,百姓肯定会把一部分存款变成DC/EP,影响与存款变成现金一样,一部分M2减少了,多了一部分基础货币,“宏观效果上,因为存款有个多倍扩张的机制,有一部分存款变成DC/EP实际上会降低货币乘数,是会对货币有一定的紧缩的效果,但这个紧缩效果不会很大。央行通过货币政策很容易对冲。”

未来会从M0扩大到M1、M2吗

当前,央行数字货币定位于M0现金替代。

邹传伟认为,央行数字货币不太可能从M0扩大至M1(狭义货币)、M2(广义货币)。

“从法律关系上来说,央行数字货币是中央银行的负债,因此只能是M0。因为M2很大一部分是商业银行的负债,是存款。所以说央行数字货币将来变成M2,这个东西在逻辑上实际上就很难通的。”邹传伟说。

他也表示,如果把商业银行存款变成了数字化的M2,意味着它也像现金一样可控匿名,相当于把中国的存款回到了非实名开户的状态,金融监管很多事就没法做了。

“如果DC/EP已经能足够保障百姓对匿名的需求,为什么还需要商业银行提供数字化的M2?如果提供数字化的M2,对金融体系的影响会非常大,”邹传伟说,“而且从各个国家的实践看,不管是零售型的还是批发型的,央行数字货币替代的都是M0。”

M1指的是狭义货币供应量,M0加上单位在银行的活期存款;M2指的是广义货币供应量,M1加上单位在银行的定期存款和城乡居民个人在银行的各项储蓄存款以及证券客户保证金。

不过,中国银行原副行长、深圳海王集团首席经济学家王永利撰文指出,数字货币可能只是从替代M0起步,但决不应仅仅只局限于此,而应该尽可能替代所有货币,实现货币运行体系的深刻变革。如果仅仅局限于替代M0,其市场竞争力或投入产出的实际效果就可能存在很大问题了。

“央行数字货币如果只是替代M0,那将只能影响到货币总量中不足4%的部分,对央行数字货币政策实施、货币总量调控的影响将是有限的。如果实现央行数字货币‘一本账’,则会完全不同,”他对澎湃新闻记者表示,“央行数字货币的推出,应该比现在更加方便人们的货币收付,至少不比现在差。否则,就难有竞争力。”

新型数字货币体系建设或可解决货币超发问题

王永利在文中表示,现有信用货币体系存在的最大问题就是货币很容易不断超发以致完全失控。如何科学合理地把握信用货币的投放与总量调控,仍是货币理论与信用货币体系需要研究解决的根本问题,亟需新的创新尽快加以解决。其中,以新技术推动新型数字货币体系建设,可能是重要出路。

他提出,新型数字货币体系建设可能的选择是:

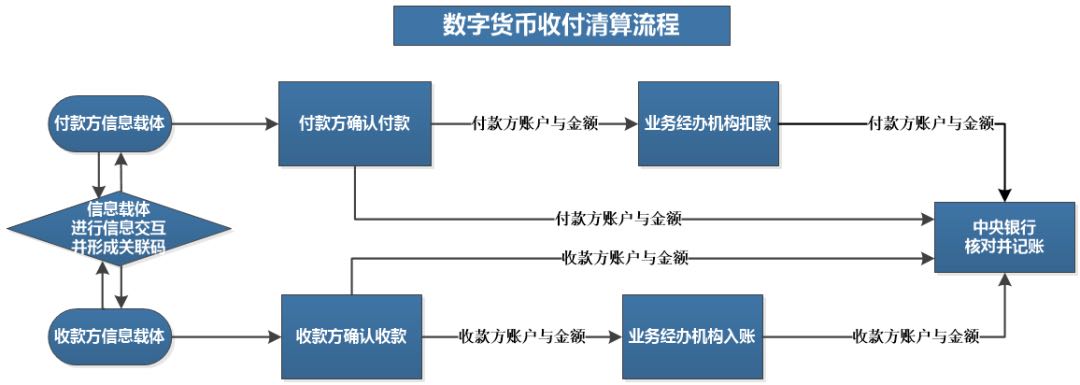

数字货币收付清算流程 来源:微信公号“王永利”

央行数字货币平台面向社会开放(开源),所有的社会主体(包括金融机构)直接在央行数字货币平台开立“唯一基础账户”,这成为数字货币所有者最统一最基础最重要的备查账户,需要做到实名制,逐笔登记每一笔收付金额并保持账户适时余额,但账户余额仅为备查数据,不予计息;社会主体可以同时在商业银行等金融机构开立“业务专用账户”,专门记录户主开办具体业务时引发的权利义务变化及其结果。该账户与其在央行的基础账户保持勾连,在实名制上可以有所放松;社会主体发生数字货币收付时,相关信息需要同时传送央行与业务相关银行等金融机构进行账务处理,相关账户处理结果要反馈给户主,以保护户主利益;央行与经办业务的金融机构也要逐笔调整往来关系,保持账务处理上的收支平衡。

王永利在文中写道,这样就在央行形成了“数字货币一本账”,央行就可以实时掌控所有数字货币逐笔的收付情况及数字货币具体的分布情况,但央行并不办理具体业务;真实的存贷款业务仍由商业银行经办,但商业银行等金融机构只能了解与自己经办业务相关的信息,不能了解业务交易对手方的情况;央行、商业银行等金融机构、户主之间可以分布式记账并相互核对。由此,可以实现央行对数字货币收付流通全方位、全流程的严密监控,增强数字货币反洗钱、反恐怖输送、反商业贿赂与偷税漏税的力度,又可以在央行之外实现有限匿名,适度保护商业秘密与个人隐私,不会对现有货币金融体系产生巨大冲击。

“这可能是央行数字货币能够实现的最重大的突破。将推动货币运行体系深刻变革,对提高央行货币政策有效性,防止货币持续严重超发,维护货币金融稳定等将发挥极其重大的作用。”他指出。

不过,他也提到,这对央行数字货币的载体设计以及每一笔业务的信息多重传送(包括收付款双方及其开户银行、中央银行相互之间的信息传递),对央行数字货币开源系统开发与维护,以及账务处理与数据核对、数据的存储与安全管理等提出了更高要求,并不是一蹴而就的。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司