- +1

央行:小贷公司数量19连降,重回7年前水平

2008年5月,中国银行业监督管理委员会(已与保监会合并)、中国人民银行发布《关于小额贷款公司试点的指导意见》(银监发〔2008〕23号),小贷公司正式合规化运行。此后多年,这个行业迎来了一个高速发展时期。

但是在2015年达到顶峰后,这个行业又迅速进入平缓,甚至下滑阶段。据中国人民银行数据统计,小贷公司数量已19连降,回到7年前水平。

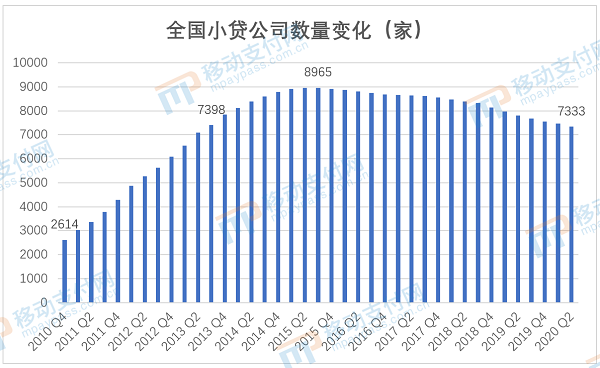

数据显示,全国小贷公司数量从2010年开始便不断增长,至2015年3季度时达到顶峰,数量从2614家增至8965家。此后其数量便开始了连续19个季度回调,截至今上半年全国共有小贷公司7333家,数量回到2013年3季度水平。

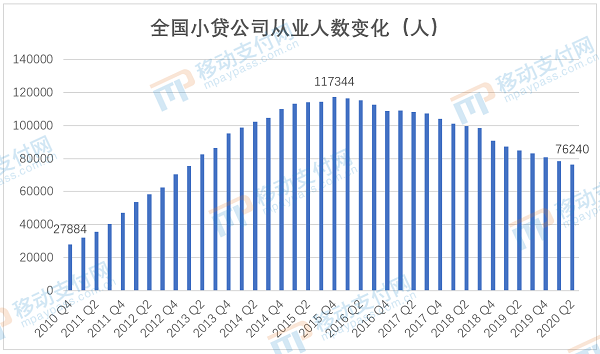

从业人员方面,小贷行业从业者从2010年的27884人开始一路走高,到2015年4季度达到顶峰,彼时这个行业有117344名从业者。和公司数量一样,此后2015年是小贷行业的拐点年,从业人员数量也在这年开始不断下滑,并且从下滑曲线来看,人员出清的速度要比公司数量减少的速度要更快一些。

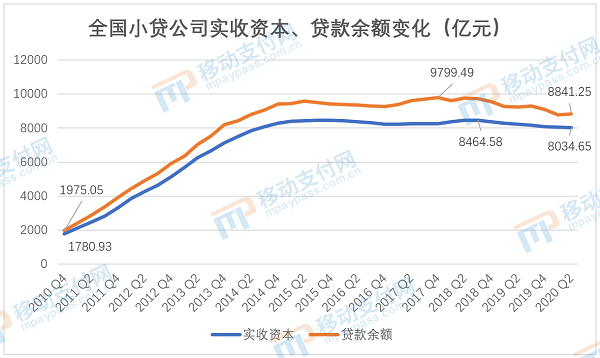

同样的,贷款余额也在2015年进入到平缓阶段。最高峰出现在2017年第4季度,为9799.49亿元,与目前最新数据贷款余额有近1000亿的差距。

2015年堪称小贷公司的分水岭,在此之前小贷业务得到地方政府的大力支持,并在互联网浪潮中迅速壮大。在此之后随着监管环节、竞争加剧、外部经济环境等众多因素的共同作用,小贷公司各项指标均呈现下降趋势。根据中国人民银行发布的2020年上半年小贷公司统计数据,截至2020年6月末,全国共有小贷公司7333家,同比减少了464家。从业人员76240人,同比减少8543人,贷款余额8841.25亿元,同比减少了399.56亿元。

根据定义,小贷公司是由地方金融监管部门审批、监管,由自然人、企业法人与其他社会组织投资设立,不吸收公众存款,经营小额贷款业务的有限责任公司或股份有限公司。定位在服务小微企业、个体工商、“三农”等领域,从而形成传统金融服务的有效补充。然而相比于企业贷款,小贷公司的个人消费贷似乎更引人关注。

首先,消费贷款用于比如装修、旅游、购物等等个人消费领域,主要以信用贷为主。其金额一般更小,期限也更短。其次,从受众角度来看,消费贷可覆盖面积更广泛,受众更分散。第三,大量互联网企业自带流量切入小贷领域,纷纷推出专属个人消费贷产品,个人消费贷产品更品牌化、大众化。

除了上表公司,还有包括百度、360、小米、滴滴、今日头条等众多互联网企业染指小贷业务,基本是“标配”的存在。“钱生钱”确实是一门好生意,特别是拥有一定用户量以后,更是如此。此外,这些互联网企业依靠集团本身所拥有的数据,有助于其更好判断用户履约能力,打破信息不对称,从而有效降低风险,不少企业针对性推出的“信用分”产品就是很好的证明。当然,用高收益来覆盖高风险或许更加有效。

另一方面,巨头企业出色的产品创新、用户体验也让其更具竞争性,比如针对性的积分营销、免息活动、借II类户出圈等等。因此巨头流量的存在使得目前小贷行业,起码在个贷领域形成明显的头部聚拢效应。与此同时,这些巨头围绕其自身领域相关的上下游企业推出企业贷,也牢牢把控了企业贷的一亩三分地。

这样一来,大量中下游小贷公司,市场只有被吃的份,并且难以形成独有的竞争优势。当然巨头们的小贷布局影响的也不止是同类对手,许多商业银行在开展小贷业务时,实际上最大的对手并非银行同业,而是背靠巨头的小贷公司。

商业银行愈发重视零售业务,互联网贷款业务也是其中一个有意思的环节。近期,笔者已经不止一次接到某银行的电话,大概意思是:借钱找我,便宜优惠。在B端,扶持小微企业也是近年来银行的主基调。

7月17日,为规范商业银行互联网贷款业务经营行为,促进互联网贷款业务平稳健康发展,中国银保监会制定了《商业银行互联网贷款管理暂行办法》(以下简称《办法》),自公布之日起施行。

其中《办法》中,商业银行的助贷业务得到明确,某种程度上这为小贷公司助贷业务的开展创造了友好的监管条件。虽然《办法》主要对象是商业银行,但考虑到银保监会也将出台《互联网小贷公司管理办法》。因此《办法》对于小贷公司开展互联网信贷业务将具有一定参考意义。

助贷发展空间被释放后,小贷公司和商业银行可在多个领域开展合作,这是利好的一面。然而互联网贷款业务依然非常依赖流量、技术等诸多因素。尤其是在突破地域限制的互联网,行业竞争只会更加激烈,拥有独特竞争力的小贷公司将步入快车道。对更多存量小贷公司而言,这是利空的一面。

面临白热化的竞争,利润压缩,大量缺乏竞争优势的小贷公司或去往更“隐秘的角落”,或加速出局就都不奇怪了。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司