- +1

流动性经济学|银行资产负债表重构的“涟漪效应”

几乎所有的银行危机都首先表现为流动性危机,集中表现为资产的价值损失。一旦损失超过资本金,流动性危机就演变成偿付危机。银行出现流动性危机的原因,恰恰在于创造了过多的流动性,以至于自身流动性的缺失。

流动性创造与流动性不足

在经济分析中,研究者常用银行的总资产或者信贷规模来衡量银行创造的流动性,这种方法存在下列问题:

第一,忽视了表外业务,从整体上来说,表外业务可以解释美国商业银行体系流动性创造的一半左右(伯杰和鲍曼,2019,p.26)。

第二,忽视了不同类别的资产或贷款的流动性差异;

第三,没考虑负债项目的流动性差异;只有当商业银行将非流动性资产(如商业贷款)转化为流动性负债(如交易性存款)的时候,才能称之为其创造了流动性,反之,如果是将流动性资产(如证券)转换成了非流动性负债(如次级债),或者是所有者权益,反而是毁灭了流动性。

也就是说,如果商业银行的非流动性资产占比越高,流动性负债占比越低,并在满足监管要求的情况下保持最低限度的资本金比例,那么其创造的流动性就越多。但与此同时,它自身就面临着较高的流动性风险。在面临流动性冲击时,伴随着负债端的现金流出压力的增加,不得不以较高的折价率出售(或抵押)资产,当资产价值损失超过资本金时,就不得不进入到破产清算的环节。

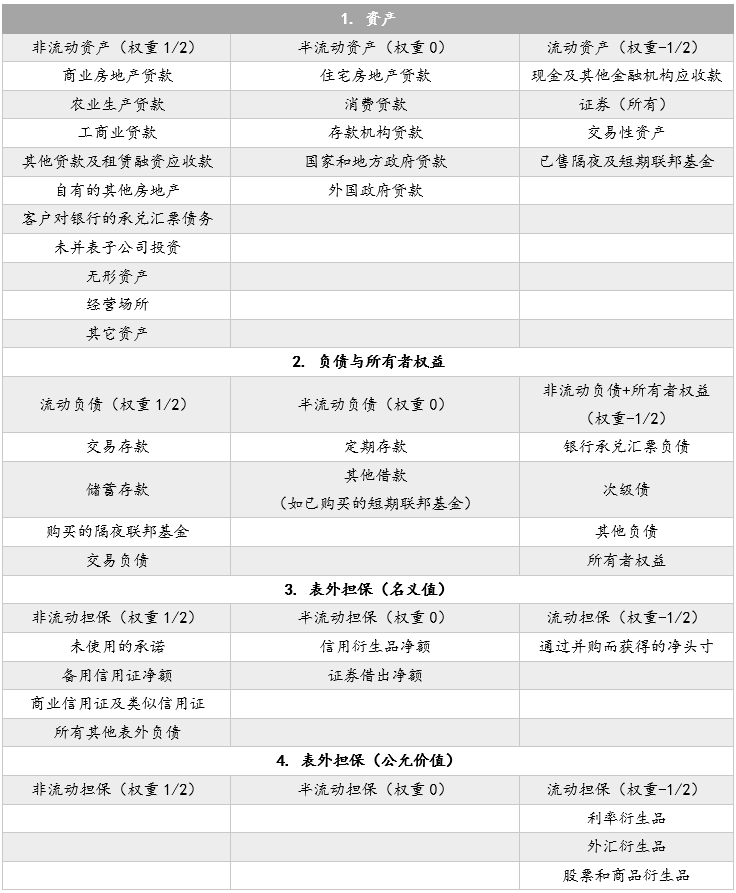

伯杰和鲍曼(2019)提出了银行“产品宽口径”的流动性测度方法。该方法将资产、负债(及所有者权益)和表外业务分别划分为流动性、半流动性和非流动性三类,并对其进行赋权、加总以得到所创造的总流动性。划分方法如表1所示,非流动资产、流动负债和表外非流动担保的权重都是1/2,流动资产、非流动负债、所有者权益和非流动担保的权重为-1/2,所有半流动性质的项目权重均为0。

表1:商业银行表内和表外项目的流动性划分

权重设置为1/2的目的是避免重复计算。如此一来,如果是将一笔1000美元的商业房地产贷款转化为1,000美元的活期存款,那就创造了1000美元的流动性;如果转换成1000美元定期存款,那创造的流动性就是500美元;如果转换成了1000美元的次级债,那创造的流动性就是0;如果银行将一笔1000美元的流动资产(如交易性资产)转换成了对应金额的非流动资产或所有者权益,反而会毁灭1000美元的流动性。

创造越多的流动性,就会获得越多的收益,但同时也要承担更大的风险。极端情况下,当银行的资产端全是非流动性资产,负债端全是流动性负债,同时保持最低限度的资本金比例,银行将实现收益最大化。但是,银行真正关心的是夏普比率,即经风险调整后的收益,而非绝对收益率。所以,银行必须保持一定比例的流动性资产,以与负债端的流动性负债的规模相匹配。

流动性冲击与资产负债表重构

一般而言,银行的资产负债表科目均以市值计价,所以,任何资产价格的变化都会引起资产负债表的被动调整。

银行资产负债表的特征是,资产的久期长,负债的久期短,所以,在利率下降时,资产价值的升值幅度会大于负债,相反,在利率上升时,资产价值缩水的幅度会超过负债。这就是为什么往往在美联储加息的过程中银行的资产负债表变得更加脆弱。

一旦某家银行出现流动性短缺的情况,它首先可以通过借入短期资金来缓解负债端的资金流出压力,既可以是非抵押借款,也可以是抵押借款。如果流动性冲击是系统性的,即不是一家银行出现流动性危机,而是整个银行间市场,这就意味着大部分商业银行都需要借钱。此时,资产价格一般会急速下跌,其可以抵押借入的资金量也会下降,折扣率也可能会更高,比如在正常状态下折扣率为20%,但在流动性短缺状态下,折扣率可能提高至50%。

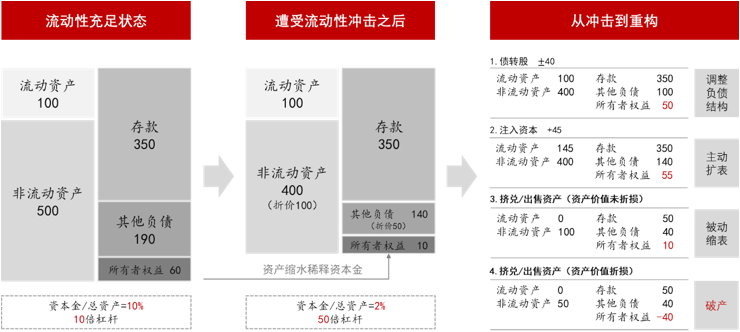

图1以简化的资产负债表阐述了银行在遭遇流动性冲击后的反应。初始总资产为600,其中流动资产100,非流动资产500。初始存款为350,其他负债190,所有者权益60,故资本金比例为10%。宏观经济的波动使得非流动资产价值下100,至400,其他负债的价值下降50,至140,净亏损50,这体现在资本金上,即从60降到10,资本金比例降至2%,这不符合最低资本金要求。要想资本金比率回到初始水平,银行必须调整资产负债表。可选的方式包括:

图1:流动性冲击与银行资产负债表重构

第一,调整负债侧的结构,比如债转股,将其他负债中的40转化为所有者权益。

第二,主动扩表,比如引进新的战略投资者(45),将所有者权益升至55,与此同时,流动资产升至145。如果此时的流动资产大于流动负债,银行可将部分流动资产转变为非流动资产(如发放商业房地产贷款),以此获得收益;反之,如果流动资产仍小于流动负债,则需要将部分非流动资产转变为流动资产。

第三,缩表,既可以是主动的,也可能是被动的。主动缩表的方式就是出售资产,用现金来还债。这种方式和前面提到的两种方式都是比较良性的。如果流动性冲击是系统性的,其他单位也将调整资产负债表,负债侧可能就会出现挤兑的情况,从而不得不被动缩表。比如家庭部门或其他金融机构可能会担心银行破产,从而减少储蓄存款或同业存款的头寸,这将体现为存款金额的下降。如果负债侧的流动性需求在100以内,银行可由流动资产来支持。如果需求大于100,银行就必须出售非流动资产。当资产规模缩小至100,银行的资本金比例才会升到10%。这还是在假定资产价值并未出现折损的情况下实现的。如果资产价值出现折损,银行大概率会因为资不抵债而申请破产或救助。这就是图中展示的第四种情况。

图1中所展示的资产负债表重构的4种方式也可以被看作是递进的关系。由于价值损失(或折扣率)与资产的流动性水平呈反比,所以正常情况下银行总是先抛售流动资产,等到流动资产降至0,再抛售非流动资产。

在系统性流动性冲击的情况下,资产抛售的压力会不断压低资产的市场价格。但债务存却在名义刚性,如100元的存款在任何情况下都还是100元。在这个过程中,资本金逐渐被侵蚀,资本金比率越低的银行抵御冲击的能力越差。所以,银行能否经受住冲击,关键看冲击是否是系统性的,以及冲击的持续时间。从这个角度也就可以理解,为什么在金融市场出现流动性短缺时,各国央行一定要发挥“最后贷款人”的职能,这一方面可减小资产抛售的压力,因为可以将资产抵押给美联储以获得流动性;另一方面还能避免金融机构之间的挤兑。但是,获得央行流动性的前提是以安全资产作抵押,如果没有足够的安全资产,还是会走向破产。

流动性冲击的传导机制:银行渠道

系统性的流动性冲击多数时候是由某种重要资产价格大幅下跌而触发的。但是,一旦引发连锁反应,之后的演化路径就不只是与这种单一资产价格的变化有关系了,因为在流动性短缺的状态下,几乎所有风险资产的价格都会下降,而那些流动性风险低的资产就会受到市场的追捧。流动性短缺与资产价格的高波动性,以及风险资产价格的正相关性是并存的,在极端情况下,风险资产与安全资产的价格都会表现出一定的正相关,因为此时唯一有用的可能只有现金。从布雷顿森林体系建立至今,这种现金就是美元,从流动性上来说,其级别是最高的。在保证金交易制度下,补交保证金的只能是美元。

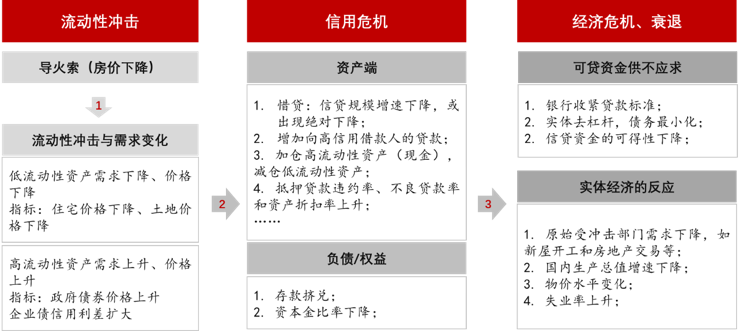

房地产贷款(住宅和商业)是银行最重要的资产,占美国银行业总资产的比例为25.83%。在小银行中,房地产贷款占比更是高达43%。所以,房地产市场是影响银行资产质量的重要源头。历史上,每一次大的银行危机,如1929年大萧条、日本1990大泡沫和美国2008年金融危机,都在不同程度上与房地产市场的崩盘密切相关。所以,房价下降常常是银行危机的导火索(图2)。

图2:从流动性冲击到经济衰退(银行渠道)

流动性冲击的信号可由流动性不同的资产价格变化来确定,因为流动性本质上也是一种商品,其定价的一般原理就是供求关系。在流动性短缺的状态下,高流动性资产的价格就会上升,低流动性资产的价格就会下降(或折扣率上升)。除了不动产类资产价格下降之外,在债券市场上,相对于企业债来说,国债的流动性(和信用)更高,所以国债利率会下降(价格上升)。一般而言,短期国债比长期国债的利率下行幅度和价格涨幅更大。当然,如前文所述,债券利率的变化并不全都是流动性溢价的变化,还有信用风险溢价。

银行面对系统性流动性冲击所作的调整会引发信用危机。在出现资本金不足时,银行要么寻求额外的权益投资,如公开或非公开发行股票,或定向增发等;要么用未分配利润补充资本金。但是,这两种方式都比较慢。所以,更为常见的方式是出售资产,并用所获得的资金还债,结果就是资产负债表的两侧同步收缩,资本金比率因分母的下降而得以提升。

如图1所示,遭受流动性冲击后,银行的资本金只剩下10,只有资产规模从500降至100,杠杆才能从50降到10。而且,这还是在资产价格与账面价格保持一致的情况下才能够实现。如果市场价格低于账面价值,资本金会进一步被侵蚀。反之,如果市场价格高于账面价值,所需出售的资产规模将低于400。除了资产规模的变化以外,银行还会调整资产结构,比如减少对低信用借款人的贷款,只出借资金给高信用借款人,以此降低对资本金的占用。因为,不同的资产所对应的资本缓冲比例是不一样的。

银行的资产负债表修复行为是信用危机的表现,结果就是实体经济可贷资金的减少,没有金融的支持,实体经济的生产、生活和消费行为都会受到影响。所以,伴随着信用收缩的还有企业的破产。1929-1933年大萧条期间,美国有约1万家银行破产,但企业却有3.2万家破产,失业率也高达25%,记录一直保持至今。

几乎所有的由信用危机导致的经济衰退或萧条,都表现为GDP增速的下降、房地产投资锐减、失业率上升和物价整体下行。当然,具体情况还需要看政府的逆周期政策,以及流动性冲击的性质。如果流动性冲击是短暂的、非系统性的,同时,央行和财政部又及时出台了相应的救助措施,那么,就可以有效缓解信用收缩对实体经济的影响。(下篇文章会用1929-1933年大萧条的实例,来阐述银行资产负债表调整的“涟漪效应”)。

(作者邵宇为东方证券首席经济学家,陈达飞为东方证券宏观分析师)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司