- +1

如何识别“互联网+”型商业模式是否可持续?

前几天,中国证监会已经派调查组进驻瑞幸咖啡展开调查。之前,4月15日,刘鹤主持国务院金融稳定发展委员会第二十六次会议时再次强调对造假行为要从重处理。4月22日,银保监会副主席曹宇在国新办新闻发布会上表示:“瑞幸咖啡财务造假事件性质恶劣、教训深刻,银保监会将坚决支持、积极配合主管部门依法严厉惩处。”

政府的立场和行动让老老实实、认认真真做企业的人倍感欣慰,让上当受骗的无辜投资机构和个人心生希望。瑞幸的投资者中不乏著名机构和人物,为瑞幸说过话、站过台的人中不乏知名商学院院长、教授。大多数人应该是误判了瑞幸的商业模式,其实,就算瑞幸不造假,它也会死,只是死得不那么难看而已。

本文将介绍一个方法,帮助大家判断“互联网+”型的商业模式是否站得住脚,以便在遭遇下一个瑞幸时能够火眼金睛,看出原形。

直视现金流、企业生命周期

瑞幸号称自己的商业模式是“互联网+咖啡”,认为自己是互联网企业。然而,不管加不加互联网,企业还是企业,加了互联网还是企业。既然是企业,最后就要落实到能不能赚钱这件事上来。

企业存在的目的就是创造利润(在合法合规的前提下),一直只在烧钱的企业就像犯罪,因为它在浪费有限的资源。当然,这里有一个阶段的问题,初创企业绝大多数是不赚钱的,企业也有它的生命周期。

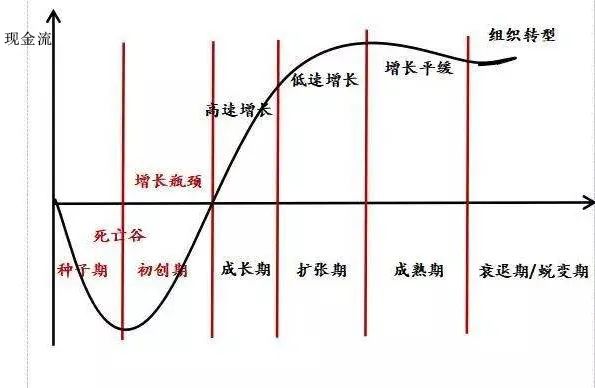

当然也可以用利润来衡量。利润是权责发生制下的概念,现金流是现金收付制下的概念。利润很容易被粉饰、操纵,就像瑞幸,收银台小票跳号,入账售价虚高,低估成本,利润凭空也就出来了。但是现金流没有那么容易造假。所以一般我们用现金流来衡量。这是一个S形的曲线。

企业刚出生的时候,现金流是负的,因为固定资产、流动资产投资下去了,然而还没有产生足够的营业收入,所以净现金流为负。之后营业收入上升,达到保本点,再之后现金流开始转为正。现金流越来越大,到了一定阶段,很难再上升了,再往后就下降了。

当然,企业和人不一样,人到了老年期,只有一个归宿,谢世西归。然而企业可以开始一个新的业务,开启一条新的S形曲线,获得新生。不过,能够与时俱进、创造新业务、获得新生、不断续命的企业少之又少。

诺基亚算是一个比较成功的案例。诺基亚成立于1865年,当时的主业是伐木、造纸,后来发展成为一家手机制造商,曾经是手机之王,后来让位于摩托罗拉,之后更是错失智能手机的发展浪潮,现在的业务则以通信基础业务和技术研发及授权为主。当然各方面和华为相比已是不可同日而语,然而比摩托罗拉等其它昔日巨头还是强一些的。

2018年6月26日,美国通用电气被移出道琼斯工业平均指数(DJIA)的成份股。自1907年以来,通用电气一直都是道指的成分股。至此,道指最初的12只成分股全部被移出,道指完成了吐故纳新。

前几天,复星集团联合创始人梁信军在“疫情经济学”的演讲中讲到,美国市值前五大的公司,1917年都是自然资源公司;1982年都是制造业公司;1998年都是IT公司;2017年都是移动互联网公司。如下图所示。

人在孩童阶段,需要有人喂奶、喂食、养育,现代社会一般认为到18岁算成人了,应该可以独立了,父母不提供经济等支持也可以生存下去。企业也是一样,初期不可能要求它马上赚钱,现金流马上为正,这不现实。需要“养育”一段时间,到它“成年”,可以自力更生。

然而,不是所有的新创企业都可以“成年”的,很多新创企业都会夭折。这又有两种情况,一种是正常夭折,就是因为经营、管理不善无法实现现金流为正。另一种是非正常夭折,就是天生畸形,商业模式存在根本性的缺陷,不管怎么经营、管理,都注定无法实现现金流为正。

也就是说,企业现金流为负本身不一定是件坏事,它可能正在成长期,需要投入。成长期的长短,不同类型的企业有很大的不同。前面那张S形的企业生命周期图,有的企业是小S,有的是中S,有的是大S。好比不同的物种生长周期不一样,草木一秋,老树千年。蜉蝣朝生暮死,夏虫不可语于冰,千年王八万年龟。大S的极致是亚马逊,连续15年亏损,投资人还是不离不弃,最后获得巨额回报。

不是所有“互联网+”的商业模式都是可持续的。今年1月,中欧国际工商管理学院终身荣誉教授许小年教授的新书《商业的本质和互联网》发布,揭示了互联网魔力的来源。二战以来有很多开天辟地式的技术创新,如原子能、激光、半导体和基因工程,但都没有像互联网这样在商业领域形成令人震惊的冲击。互联网究竟有什么魔力造就了一个又一个巨无霸?

许小年教授的书逻辑严谨,表达精妙,深入浅出。这里我介绍一下书中讲解的四个效应,通过这四个效应的分析,可以帮助大家看懂、看穿“互联网+”型商业模式。

这四个效应是:

规模经济效应(Economies of Scale)

协同效应(Economies of Scope)

梅特卡夫效应(Metcalfe Effect)

双边市场效应(Two-Sided Market Effect)

我们一起来看一下这四个概念,然后再用它来分析腾讯和瑞幸的案例。

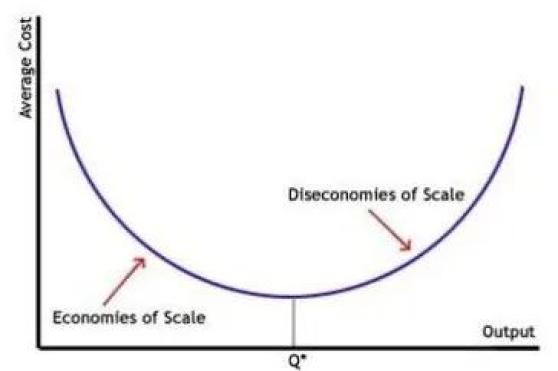

所谓规模经济效应,就是单位成本随着累计产量的增加而下降。单位成本就是用总成本除以总产量。总成本包含两部分,一是固定成本,二是可变成本。固定成本就是不随产出数量变化而变化的成本,例如厂房、设备、办公楼、电脑信息系统等等;可变成本则与产量高度相关,像原材料、能源和人工费用等等。

显然,规模效应产生的原因是固定成本的存在,如果产量增加,那么分摊到每一个产品头上的成本就会下降。

固定成本占比高的行业,MES就高。这就是为什么资本密集的钢铁、水泥、重型机械、重化工、汽车、家电等行业中,大型企业居于主导地位的原因。固定成本占比低的轻资产行业就不同,规模效应没有那么大,MES比较低,大规模企业优势不大,甚至没有优势反而有劣势,因为管理成本上升。所以这个行业可以容纳很多小本经营的企业,大公司小公司都可以赚钱,比如餐饮、零售。

反映规模经济效应的另一个概念是边际成本递减,所谓边际,就是最后增加的那部分,即增量的意思。边际成本指的是每一单位新增的产品带来的总成本的增量。显然,这是指可变成本部分,因为固定成本已经固定了。有的行业,边际成本相对于固定成本来讲非常低,几乎可以忽略不计。比如航班,多加一位乘客,成本的增加几乎为零。

互联网公司的成本结构中固定成本占比很高,比如你要在网上卖书,在卖出第一本书之前,服务器、系统软件、办公室、人员等等都要到位,都是固定成本。多卖一本书,成本的增加很少,就是这本书的进货价,相对于天文数字的固定成本,边际成本微不足道,几乎为零。如果卖的是电子书、电子游戏、音乐等,那边际成本更是接近于零,可以忽略不计。

互联网的规模效应往往很强,但不是说这是它独有的效应。这种效应一直存在,只是大多数传统行业没有那么明显而已。原因有二,一是大多数传统行业的固定成本占比没有互联网企业那么高,MES没有那么大;二是大多数传统行业的边际成本没有那么低,传统行业提供的是实物产品和服务,而互联网公司提供的是电子、虚拟产品和服务。

第二个效应是协同效应(Economies of Scope),也叫范围效应,是指产品和服务的品类的增加带来收入的增加。比如商场,楼、人员等成本是固定的,多招一个商家的成本可以忽略不计,多得的租金收入直接就是利润的增加。此外,商家多了,货品多了,服务多了,也更容易吸引更多的顾客,购物、看电影、吃饭都在一个地方完成,很便利,顾客就多,商家营业收入增加,商场的收入也增加。

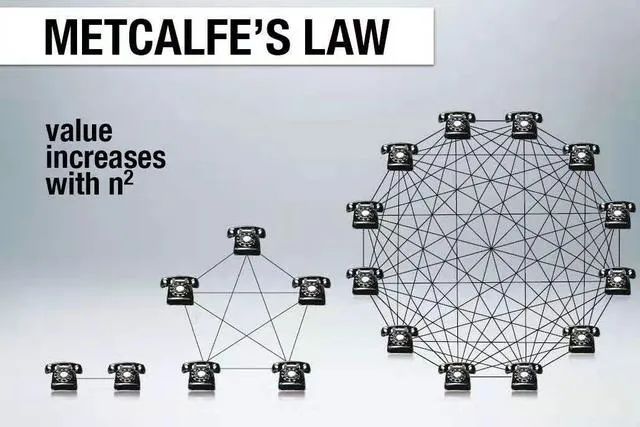

第三个效应是梅特卡夫效应(Metcalfe Effect),即网络的价值随用户数指数增长。一个网络,用的人越多,这个网络对一个特定用户的价值越大,就有越多的人愿意成为这个网络的用户,这个网络的价值就越大,形成良性循环。良性循环和恶性循环都是正反馈,只是方向不同。

这个关系被称为梅特卡夫定理,用公式表达为VM = k1∙n2,这里的VM代表具有梅特卡夫效应的网络价值,k1是个常数,n是网络节点,常常用网络用户数表示。、

梅特卡夫在初创3Com的时候碰到了不小的困难,当时3Com主营一种网卡,功能相当不错,但就是卖不掉。在那个年代,拥有电脑的公司很少,对联网感兴趣的更是少之又少,何况上网还需要高额的接入费用,所以网卡很难卖。梅特卡夫就给销售人员做培训,培训材料里有以下这张幻灯片。

换句话说,客户之所以当前感觉到网卡和网络没有啥作用、买了不划算,那是因为网卡还少、网络的规模尚小,以后随着网卡数量的增加、网络规模的扩大,客户所得到的价值将急剧上升。果然,这样培训后,销售团队的业绩明显好转。

一直没有人把这张幻灯片展示的内容称之为“定律”。直到1993年,《吉尔德科技月报》的出版人乔治·吉尔德把梅特卡夫十几年前讲的这个道理正式命名为“梅特卡夫定律”。吉尔德在命名梅特卡夫定律之前,曾命名“摩尔定律”。

梅特卡夫效应源自网络用户之间的互动。假设世界上只有你一个人有电话,那么这个电话对你一点价值都没有,你不会自己给自己打电话,这个只有一个节点的电话网络的价值几乎为零。当拥有电话的人越来越多时,这个网络对你的价值就越来越大,你可以给越来越多的人打电话了。也就是说,对于某个特定的用户来讲,一个电话网络的节点越多,对他的价值就越大,那么愿意拥有电话的人就越多,电话网络的节点进一步增加,对用户的价值就进一步增加,用户越多,价值越大,价值越大,用户越多,正反馈形成良性循环。正反馈效应强的领域先发优势很强,赢者通吃。

当然不是所有的互联网公司的价值都与网络节点数的平方成正比的,准确地说,是社交平台型互联网公司的市场价值与网络节点数的平方成正比。总之,用户互动性越强的公司、社交属性越强的公司,梅特卡夫效应越强,估值指数效应越强,因为梅特卡夫效应源自网络用户之间的互动。

第四个效应是双边市场效应,就是供需双方互动产生的效应。比如义乌小商品市场,卖家越多,商品越是琳琅满目,愿意去采购的买家就越多;买家越多,愿意去摆摊儿的卖家就越多;卖家越多,买家就越多……形成良性循环。早年马云为了养活自己开的翻译公司的员工,也去义乌批发过小商品。后来当阿里面对eBay的进入,考虑要不要从B2B业务向B2C业务拓展时,马云也受到了义乌的启发。其实无所谓B2B还是B2C嘛,就是供和需,义乌的个体户不就是既是B又是C吗?这和孙正义的观点不谋而合,于是阿里就开始紧锣密鼓地推出B2C,没过多久就把eBay打趴下了。

双边市场效应,也不是互联网特有的,有市场的地方就有这个效应,而市场已经存在了几千年了。网络双边市场效应理论的奠基者是法国经济学家让·梯若尔(Jean Tirole),他是经济学界的奇才,涉猎的研究领域十分广泛,令人惊讶的是他在每一个领域都有独到建树。

这四个效应在互联网诞生之前都已经存在,不是互联网特有的。在互联网诞生之前,人类历史上已经出现过很多网络了,如罗马大道、运河网、铁路网、公路网、电网等运输网络,以及电报网、电话网、移动电话网等通讯网络,这些网络多多少少都有这些效应。而且,不仅是传统网络行业有这些效应,非网络传统行业也有这些效应,比如钢铁行业的规模经济效应就很强,商场的范围经济效应很强,传统社群、俱乐部也存在梅特卡夫效应,义乌小商品市场的双边市场效应很强。

也就是说这个“道”(自然规律)是一直存在的,互联网不过是人类发展至今对这个“道”的又一个“用”(“道”的体现)。所谓互联网经济学是经济学在互联网行业的体现,不是对经济学的颠覆。只是在很多方面,互联网突显了这些效应。

这四个效应中,作用最强的是第三个梅特卡夫效应,因为这是非线性效应,指数效应,而其它三个是线性效应。互联网也正是把这个效应发挥到了极致。

了解了这四个效应,我们现在来运用这四个效应分析一下腾讯公司:

第一,规模经济效应,之前已经讲过了,服务器、人员等固定成本占比很高,而软件等产品边际成本很低,所以规模经济效应很强。

第二,范围经济效应,微信平台上承载的服务越多,电商、广告、游戏、支付、理财、银行等等,各项服务的供应商越多,腾讯公司的效益就越好。所以范围经济效应也很强。

第三,梅特卡夫效应,用户互动越强,网络指数效应越强,价值越高,社交型平台这方面的效应是最强的。社交嘛,大家就得都在同一个平台上。这和购物平台不一样,购物你可以在这个平台我可以在那个平台,可是社交,你在这个平台我在那个平台,还怎么社交呢?社交的定义就决定了大家必须在同一个平台,所以一个社交平台一旦形成,别人就没有机会了,这个平台的价值就很高。正反馈效应强的领域往往是这样,先发制人,赢者通吃。

第四,双边市场效应,腾讯这方面的效应不是很强,不像阿里主业是淘宝、天猫等市场。

在四个效应中,腾讯在三个方面的效应都很强,特别是威力最大的第三个效应,这是社交网络平台最大的优势。所以腾讯的地位十分稳固,阿里会被像拼多多这样时不时杀出来的黑马弄得心神不宁,而腾讯在微信之后几乎看不到竞争对手,我花开后百花杀。

很多创业项目都试图把自己包装成像腾讯这样的“互联网公司”,至少是“互联网加公司”,强调社交属性,以抬高估值,实现他们的各种目的。我们要有独立思考能力,可以用这四种效应来分析它们的商业模式,看看到底能不能站住脚,看到它们原形毕现。

我们来看一下瑞幸咖啡。

所以瑞幸强调的是第三个效应,梅特卡夫指数效应,或者说社交效应,这是支撑它奇高无比的估值的基础。然而,为什么它会有社交效应呢?有一个APP就有社交效应了吗?我在瑞幸的APP上订了一杯咖啡,快递小哥送来了;你在瑞幸的APP上订了一杯咖啡,快递小哥也送来了。但你我会因为使用同一个APP买了一杯咖啡就把瑞幸的APP作为社交的场合、而且以后不买别的咖啡只买瑞幸咖啡吗?买同一种车的人可能会这样,但是买同一家店的咖啡的人不会这样。当然,你可以通过在APP上做一系列的社交性的活动,比如好友拼单什么的,来增加它的社交属性,但是你改变不了它的根本性质。

不是说用了互联网就成为互联网公司了,就成为互联网社交网络平台了。好比现在每一家公司都用电,没有公司说自己是电力公司,除了电力公司;也没有公司说自己是电网公司,除了电网公司。

瑞幸的APP很难实现社交的功能,那么线下门店呢?瑞幸宣传自己比星巴克强的一个理由是,它和星巴克不同,星巴克选择在黄金地段开大店,租金成本很高,而它选择在二三线商圈开小店,主要通过APP实现销售,成本低。如果是这样,那么也就意味着,就算瑞幸的线下门店有实现社交的功能,它的效应也不会比星巴克强。

前几天梁信军老师做讲座,有同学问到VC、PE如何看项目的问题,他就举了瑞幸的例子。他说第一次听到别人给他推荐瑞幸这个项目时,就表示他看不懂这个商业模式。星巴克不是简单地卖咖啡,而是提供家、办公室以外的“第三空间”。人们如果只是要买咖啡的话,买咖啡豆、咖啡机自己泡就可以了,又便宜又方便,为什么要去瑞幸买呢? 的确,无法解释为什么瑞幸的估值会这么高,它在商业模式逻辑上根本讲不通。

当然,商业模式不成立是一回事;造假欺诈,是另一回事。希望瑞幸得到应有的惩处,以正风气。

作者毕业于复旦大学,曾留校任教,后在中欧国际工商学院供职近20年。个人号:悟00000空。

「 本文仅代表作者个人观点 」

「 图片来源视觉中国 」

原标题:《如何识别“互联网+”型商业模式是否可持续?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司