- +1

起底代扣黑洞①|上亿资金如何被通过第三方支付平台悄悄盗扣

【编者按】

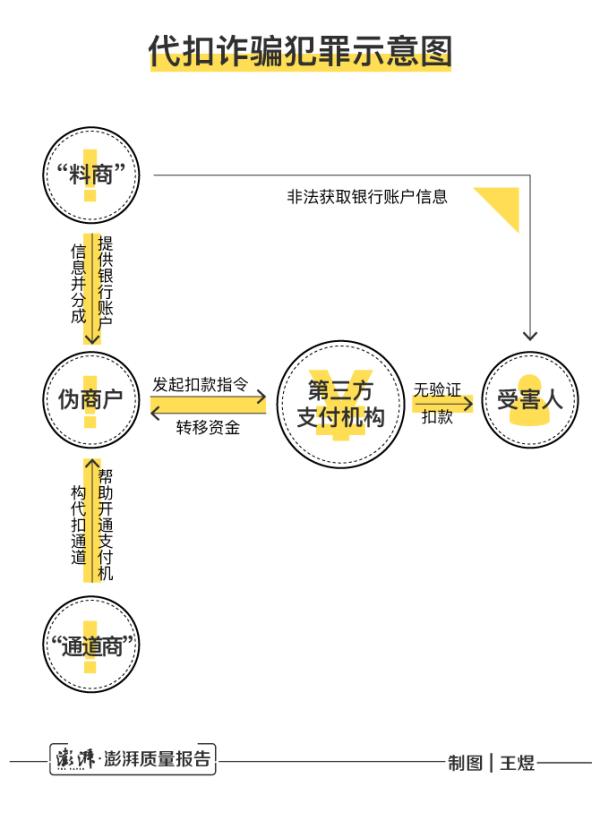

不用费心破解密码,也不用通知验证,就能悄悄盗走他人银行卡内的资金。这不是天方夜谭,而是出现在至少10起刑案判例中的信用卡诈骗犯罪新手段,以及众多正在投诉维权的消费者的遭遇。

犯罪分子持有公司,并与第三方支付平台建立代扣业务合作,只需要相关银行卡号、卡主身份证号等基本信息,便可以完成扣款,事先不必经卡主确认。尽管央行出台措施整顿代扣业务,但犯罪并未完全消失。

此外,一些借款APP恶意收费,甚至讨要高利贷,也在借用第三方支付机构的代扣通道。在这些普通老百姓觉得不可思议的犯罪行为及乱象背后,风控是如何坍塌的?

澎湃新闻梳理相关判例、采访银行卡被盗扣的受害者、行业人士及法律专家,起底第三方支付机构代扣业务背后隐藏的“黑洞”。

没有消费、没有还贷、没有去银行、密码也没有泄漏……什么都没做,银行卡内的钱,莫名就消失了。

在各大投诉平台,时常可见关于银行卡账户资金被莫名代扣的投诉。银行卡持卡人被扣走的钱去哪了?

近日,湖南法院判决的一起“代扣”为作案手段的信用卡诈骗案,涉及扣款金额上亿元,从而揭开了一个犯罪团伙利用第三方支付机构制造的“代扣黑洞”。在这起17人作案的代扣诈骗案中,骗子们不用密码,通过他们掌控的专门用于扣款的公司,以商户名义与第三方支付机构建立支付合作,随后通过该“通道”,直接扣走陌生人银行账户资金。

澎湃新闻(www.thepaper.cn)注意到,这种代扣诈骗并非个案,2018年4月至2019年12月,全国多地法院已判决案例至少10起,为犯罪团伙“所用”的持牌支付机构达十余家。

“代扣”业务漏洞中滋生的犯罪

一种新型的、针对银行卡“代扣”业务而来的犯罪团伙,在暗流涌动。他们拥有公司,“工作”就是偷走别人银行卡里的钱。

2015年9月,广东媒体曾曝出一条新闻,一储户银行卡里的8万元余额在十分钟内被转走。后来银行查明,转移资金的方式,是某公司通过某支付机构的批量代收接口将资金从该客户储蓄账户扣走,但该客户并未与此公司、储蓄账户开户银行签署任何协议。

这是较早被披露的一起“代扣”变“盗扣”案例,当时一度引起广泛关注。然而,“代扣”诈骗犯罪团伙并没有销声匿迹,反而疯狂作案。澎湃新闻梳理裁判文书发现,这一新型犯罪模式也正是在2015年开始初具规模。

对持卡人而言的代扣,对银行或支付机构而言,则是代收。

代收作为一种新型支付方式,在日常生活场景中应用广泛,如水电气费、有线电视费、保险费、理财产品等多种代收场景。这些场景中的公司与付款人签订服务协议后,公司通过第三方支付机构按期自动从客户账户扣费。

其中,代收机构(第三方支付机构)根据收款人委托,向付款人开户机构发起支付指令,并完成相关货币资金转移。代收机构从付款人开户机构(银行)扣划付款人账户资金给收款人,付款人开户机构不再与付款人逐笔进行交易确认。

自2011年支付宝获得首张支付牌照后,陆续有多家符合资质的第三方公司得到了央行发放的网络支付许可。其中一些支付机构,被犯罪分子利用。

诈骗团伙的手段之一,是成立、受让或掌控作为“收款人”的公司。这些公司通过各种包装或者伪造相关授权书及合作协议,取得与第三方支付机构的银行卡代扣合作,随后即可直接发起指令,对他人银行账户进行免密扣款。

杭州中院2019年12月12日判决的陶云桂、朱晓、路荣国诈骗案中,朱晓与路荣国约定,通过第三方代扣的方式窃取他人银行卡内的资金。随后路荣国从他人处受让了安庆鑫网投资咨询有限公司,并通过伪造相关合作协议,从北京畅捷通支付技术有限公司处申请了银行卡代扣业务。

北京畅捷通支付技术有限公司的风控主管郑某,这样介绍鑫网公司与畅捷通的关系:

“畅捷通公司拟定畅捷支付互联网支付服务协议、畅捷支付代收服务专项条款发给对方,但对鑫网公司提供的商户入网业务模式说明、委托扣款授权书、合作协议、营业执照、开户许可证、路荣国(鑫网公司法定代表人)身份证不作真实性审查。签订协议后,鑫网公司等商户可用畅捷通公司提供的用户名和密码登陆公司后台页面,输入银行卡的卡号、卡主姓名、卡主身份证号、绑定手机号和代扣金额等信息,发起一个代扣指令,公司就能在无需卡主验证的情况下,将卡主银行卡里的钱扣到商户公司的备付金上。”

也就是说,诈骗分子设立一个外表合格的商户,通过伪造相关材料,即可开通代扣渠道,将毫不知情的银行卡持卡人的资金转移。

杭州中院认定,路荣国团伙通过畅捷支付扣刷被害人资金99万余元,构成信用卡诈骗罪,对路荣国判刑七年六个月。

工商信息显示,鑫网公司成立于2014年,注册资本500万元,目前仍处于“存续”状态,但被列入了市场监管部门经营异常名录。路荣国占股95%。

澎湃新闻梳理10份判例发现,诈骗团伙使用的公司名字有“XX贸易公司、XX科技公司、XX汽车租赁公司、XX投资咨询公司、XX网络科技公司、XX电子商务公司、XX小额贷款公司”等。

从犯罪分子的讲述中可以看出,成立或受让这些公司并不难,2014年我国工商登记改革后,注册资本实缴登记制改为认缴登记制,并放宽了工商登记的其他条件。

判例显示,“代扣”式的信用卡诈骗判例自2015年在安徽出现后,很快扩及福建、辽宁、湖南、江苏、浙江等省份,并在2018年达到高峰。据湖南泸溪县法院审理的一起代扣诈骗案,犯罪团伙自2017年10月至2018年9月,不到一年时间内成立数个专门工作室,成员达到17人,以“代扣”方式盗刷被害人银行卡资金超1亿元。

“料商”的生意

上述案件中,诈骗分子通过真公司、假协议,便轻松通过第三方支付机构盗刷资金。值得深究的是,无辜付款人的银行卡等个人信息,是怎么“精准”到达代扣骗子手中的?

最高法于2019年11月公布的数据称,近20%的网络诈骗案件是在获取公民个人信息后进行的。在多份判决书里,有余额、可代扣的银行卡,被诈骗团伙称之为“料”。

具备“银行卡卡号、卡主姓名、卡主身份证号、绑定手机号”的,被称为“四要素料”。少一个信息,被称为“三要素料”。

掌握这些“料”的人,被称为“料主”,贩卖这些“料”的人被称为“料商”,获得这些“料”的过程,被称为“挖料”。多份判例中,“料商”能获得盗刷金额50%—70%的分成。如在上述杭州中院判决的判例中,料主是两次被以盗窃判刑的陶云桂,他可分得扣款金额的70%。

多名诈骗分子表示,用代扣方式诈骗的“灵感”,来自于赌博网站。

如,在福建南靖法院2019年1月判决的一起判例中,因侵犯公民个人信息和诈骗被判11年的吕锦财称,他在赌博网站输钱后,决定“整一整”庄家,就注册了更多赌博网站,获得网站客服发送给他的用于充钱的银行卡号,他再用平时总结的方法破解银行卡密码,又通过银行卡客服询问所绑定的手机号码,通过补办手机号的方式获得验证码,最后交由代扣机构进行盗刷。

多名犯罪份子称,赌博网站用来收集赌资的银行卡,是从“黑市”买来的,很多不是实名制,属于“三不同”和“一不通”的四要素“黑卡”。“三不同”即手机号码归属地和银行卡的开户地址、身份证地址不同;“一不通”指手机号码打不通。

诈骗团伙还认为,赌博网站银行卡内的钱是非法的,持有者被盗刷后不敢投诉,更不敢报案,所以他们可以来一个“黑吃黑”。

赌博网站本身也通过第三方支付机构洗钱。2019年11月,央行副行长范一飞曾公开表示,2019年以来,人民银行已经收到支付领域投诉举报将近3200件,其中反映银行支付机构涉嫌为赌博网站等非法网络提供支付服务的占七成以上。2019年以来,已累计核查处置2.5万条黑产线索,平台400万个,涉赌账户2000多个。

显然,代扣犯罪团伙“认准”了这门生意。在安徽淮北中院2019年10月判决的判例中,涉案团伙在2017年6月至11月,通过第三方支付机构扣款上千万元,案发前,犯罪分子正计划把公司整体搬迁到越南。

湖南泸溪案中的团伙则是通过“传帮带”的方式,在云南昆明、广东东莞、湖南娄底分别成立工作室,并以此为据点,在当地成立或收购扣款“通道”公司,与全国各地料商频繁“互动”,并在不到一年时间内,将盗刷陌生账户资金的案值推上亿元大关。

不过,审理亿元代扣大案的湖南泸溪法院法官徐建国2020年3月11日告诉澎湃新闻,他并不认可诈骗团伙辩解的“黑吃黑”的说法。

“被告人供述其扣款的银行卡来自赌博网站,但没有相关证据证实这些卡上的钱是不合法或者构成犯罪的。即使被害人的银行卡在赌博网站上使用,这个钱也不能任由他们(诈骗分子)侵犯。且本案是信用卡诈骗案,侵犯的是国家对信用卡的管理制度和公民的财产权两个法益,单纯说黑吃黑不妥当。”他说。

实际上,多份判例的被害人证言显示,他们并非不敢声张的赌博网站用户,而是完全无辜的受害者。如有的是身份证无意丢失,有的是下载某些借贷App时个人信息泄漏,还有的甚至是公安机关找上门来,才发现自己曾被盗扣数千元。

泸溪亿元代扣案中犯罪团伙的覆灭,源于其中一名湖南吉首“料商”的东窗事发。

2017年12月,湖南湘西自治州泸溪警方将混迹在“收门票、机票、酒店”QQ群的杨炜,以涉嫌非法提供信用卡信息抓获。2018年8月17日,泸溪警方随后发现杨炜背后更大的“代扣黑洞”,并决定以“8·16”系列信用卡诈骗案立案侦查。

据检察日报报道,杨炜的云盘里存放着10万余条银行卡、支付宝、手机号码等个人信息。这些信息大部分没有经过网站测试,属于使用价值较低的“毛料”,但这正是杨炜等人牟利的基础。判决书显示,诈骗团伙在扣款前,会向涉案银行卡打一小笔款进行测试,然后再进行盗扣。

为了“挖料”,“料商”们想尽各种办法。如在网上购买木马程序,通过向博彩网站的客服发送截图的方式,将木马程序植入博彩网站的电脑获取“黑料”,或者收买赌盘内部人员。同时,有的诈骗团伙不满足于“料商”的供料,自己组建团队,利用爬虫软件等方式“挖料”。而这显然使被盗扣的受害人范围进一步扩大。

接入代扣业务的“通道商”

打通第三方支付机构的“代扣通道”,是团伙诈骗成功的关键步骤。为此,在这个代扣诈骗产业链上,还出现了专门的“通道商”。

在安徽淮北中院判决的代扣千万元诈骗案中,被告人曾召勇通过5个公司,在5家支付机构开通了代扣渠道。这5家第三方支付公司平台是:连连银通、天下支付、畅捷支付、双乾支付、银生宝。

曾召勇交代,开通代扣渠道有两种方式,一种是自己开通,一种是找黄牛开通。开通一个代扣渠道需要二三十万元,同时要提供营业执照、开户许可证、法人身份证、对公账户、营业场所照片,还要提供保证金。每个第三方支付机构的要求不一,保证金也不同。

在泸溪法院的判例中,被告人梁经付通过“黄牛”何梓熙开通了中金支付有限公司的代扣通道。何梓熙能得到扣款金额10%-11%的回扣。法院查明,梁经付通过中金支付扣取的他人银行卡资金1639笔,共计2861万余元。梁经付如约给何梓熙打款295万余元。

据何梓熙供述,她也是通过戴某对接上中金支付公司的,并且按扣款额4%给戴某“接入费”。

判决书中,戴某称,其做中金支付有限公司渠道代理后,于2018年给了何梓熙一个中金支付有限公司与商户对接的业务部李经理的座机电话,让何梓熙与这个人联系,并且要她把商户的资料交给中金支付有限公司去审核。后来何梓熙向戴某的银行卡转入126万余元。

澎湃新闻统计发现,泸溪警方侦破的这起亿元系列代扣大案中,团伙除通过中金支付扣款2861万余元外,通过易联支付、易宝支付、畅捷支付、宝付支付、深圳快付通、银生宝支付等6家第三方支付机构的平台,分别扣款2000余万至数百万元不等,总扣款金额1亿余元。

在团伙努力打通支付通道时,第三方支付机构出现“内鬼”也并非个案。

如泸溪案中,宁丰团伙2018年7月通过吴某(在逃)介绍,认识了北京畅捷通支付技术有限公司工作的袁某。加微信后,宁丰以贵州吉祥昌杰汽车租赁公司名义在畅捷通开通代扣通道,承诺吴某、袁某按代扣款7-10%分成,宁丰最后通过畅捷支付扣款2570万余元,给袁某转账12.9万余元,其中2.9万余元是因为代扣通道投诉太多,怕袁某失去工作而给的补偿。

泸溪法院最终以被告人袁某在畅捷通工作期间,利用职务便利为他人谋利益,非法收受他人财物9万余元,构成非国家工作人员受贿罪,判刑一年四个月。

在安徽六安中院判决的代扣案中,银生宝电子支付服务有限公司市场部副总监、北京分公司副总经理刘某,被认定利用职务便利,为贵州和安徽两家公司在银生宝办理委托代扣业务提供便利和帮助,非法收受好处费共18万元,被判刑一年,缓刑一年六个月。

“谈判式”解决投诉

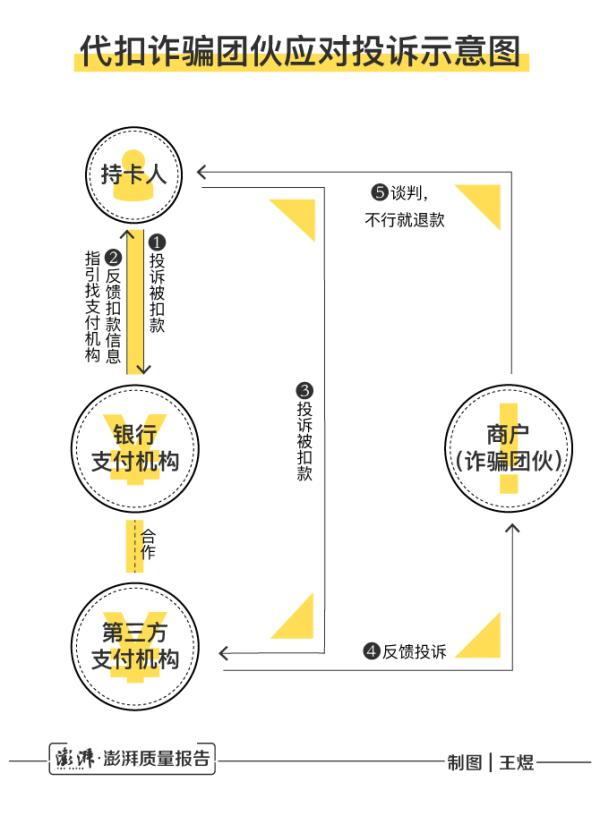

多起刑事案件的被告人供述,为应对受害人投诉及引发的第三方支付机构的质询,他们采取了多种应对方式。

办法一是开新公司设新户,以及开拓新的代扣通道。

如泸溪法院的判例中,梁经付团伙此前通过湖南达岩科技有限公司打通了易联支付的代扣通道,几个月后,投诉增多,他换成了湖南苑峰汽车租赁有限公司,以及湖南臻融汽车租赁有限公司进行扣款。在易联支付称政策有变,要关闭其代扣通道后,他“转战”到了中金支付。

多名诈骗分子坦言,他们做不到“精准”诈骗。因此,多个诈骗团伙均制定了应对持卡人投诉的方案。

第一步,跟投诉人联系,了解他们的投诉原因。因为赌博网站的黑卡不可能找到户主本人,如果是代扣行业的同行,就不退款,各分一点算了;如果确为卡主本人,则进行第二步,制作一些假手续,比如借款协议、委托扣款协议等,把这些提供给代扣通道(第三方支付机构)或银行,制造出一种卡主委托其公司扣款的假象。如这些假手续仍不能应对投诉,则进行第三步:跟投诉人进行电话谈判,比如退一半钱给他们,实在不行就全款退还。

实际上,多起判例显示,诈骗分子会对一些“执着”的投诉者进行退还。如湖南泸溪法院的判例中,犯罪团伙通过7家支付机构扣款上亿元后,因出现各种投诉,诈骗分子又分别通过支付机构退款给投诉人。在每家支付机构的退款为数十万至上百万元不等。

据检方指控,犯罪团伙“以自有公司名义,通过第三方支付公司开通的代扣通道,不需要银行卡密码,在他人不知情的状况下,直接扣取他人银行卡资金共计1.5亿余元。”由于部分款项因为投诉退款, 法院最终认定诈骗既遂金额1.008亿。

上述杭州中院审理的诈骗案中,受害人陈某的证言证实了上述“谈判式”退款过程。

2018年6月一天晚上,陈某的工商银行卡被扣掉4.5万余元,随后,他联系工行客服,通过银行指引,联系了第三方支付机构广州银联。通过广州银联,联系扣款“商户”。有两名自称商户客服的人联系他。几轮谈判之后,一位自称商户客服的男子表示,如确为陈某本人的银行卡,可手持身份证拍照,加微信发过来退钱。

判决书显示,被害人陈某对“商户”要求他上传手持身份证照片很为不满,他拒绝在莫名被扣款后还服从这样的“调摆”。他联系第三方支付机构,但支付机构客服也要求他这样做。

犯罪分子为应对各类投诉者而制定的“扣后方案”,看似周密,实则忽略了最为重要的一点——一些根本不会“投诉”的持卡人,会给他们带来真正的“灭顶之灾”。

如上述杭州中院判例中,诈骗团伙的案发原因是:一名羁押期间的嫌犯,其被警方扣押的工商银行卡中16.9万元余额,居然被以网银代扣的方式盗刷。为此,办案民警立案追查,继而将其背后的代扣团伙一举拿下。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司