- +1

百亿私募去年整体收益率28.30%跑赢大盘,股票策略领先

2019年业已收官,私募基金的战绩也陆续披露,百亿私募成绩单新鲜出炉。

私募排排网数据显示,国内规模超过100亿的私募证券机构一共有37家,其中私募排排网有业绩记录的31家百亿私募2019年整体收益率为28.30%,均实现正收益。

百亿私募业绩分化

2019年全年,5G、半导体、科技、白酒等板块轮番起舞,在科技股崛起推动下,沪深300指数与上证综指全年分别上涨了36.07%、22.30%。也就是说,2019年百亿私募的整体收益率水平虽然跑赢大盘,但并没有跑赢沪深300指数。

具体来看,31家百亿私募中,有22家股票多头策略、5家固收策略、2家组合基金、1家期货策略,1家宏观策略。

从不同策略产品的业绩来看,股票多头私募在产品数量和收益率方面占绝对优势,业绩排名前10的百亿私募中,股票多头产品高达9家,仅有1家是宏观策略产品。

其中,2019年全年,盘京投资以63.5%的平均收益率夺得冠军,景林资产以56%的平均收益率位居第二,少薮派投资品以50.84%的平均收益率夺得第三名,其余百亿级私募旗下平均收益率均在50%以下。

不过,统计显示,在这31家百亿私募中,有11家在2019年的平均收益率低于22%,包括歌斐诺宝、乐瑞资产、映雪资本、佑瑞持投资和泛海投资等多家百亿级私募均未能跑赢大盘全年涨幅。

但百亿私募28.30%的整体收益仍然明显高于私募基金24.24%的整体收益水平,这一方面得益于仓位,另一方面得益于持仓结构。

私募排排网组合大师检测到的数据显示,百亿私募2019年仓位指数平均值为76.39%,明显高于股票私募66.86%的平均值。截至2019年12月31日,百亿私募仓位指数为74.86%,较上周的78.36%略有下滑。具体来看,33.80%的百亿私募仓位在八成以上,仓位低于五成的百亿私募数量为零。

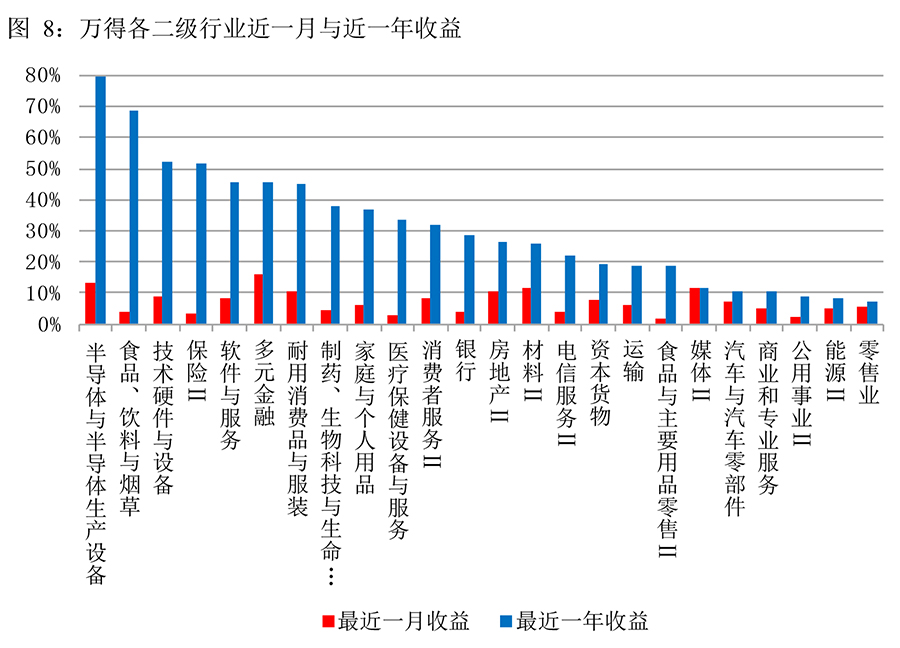

持仓结构来看,百亿私募持仓市值偏大盘。华润信托发布的数据显示,去年12月末私募平均配置比例最高的三个行业为“食品、饮料与烟草”、“技术硬件与设备”和“资本货物”,配置比例分别为13.48%、10.27%和9.61%。其中,“食品、饮料与烟草”尽管近期连续减持,但目前配置比例仍有13.48%,超过历史均值。去年7月以来受科创板影响,“技术硬件与设备”有较大幅度增持,现在持仓占比几乎达历史最高位,达到10.27%。“资本货物”配置比例则有9.61%。

私募八大策略产品均获正收益

总体来看,私募在2019年表现尚佳。

在私募排排网发布的2019年中国对冲基金八大策略收益排行榜中,成立满12个月且有业绩记录的产品有11389只,2019年的整体平均收益率为24.24%。

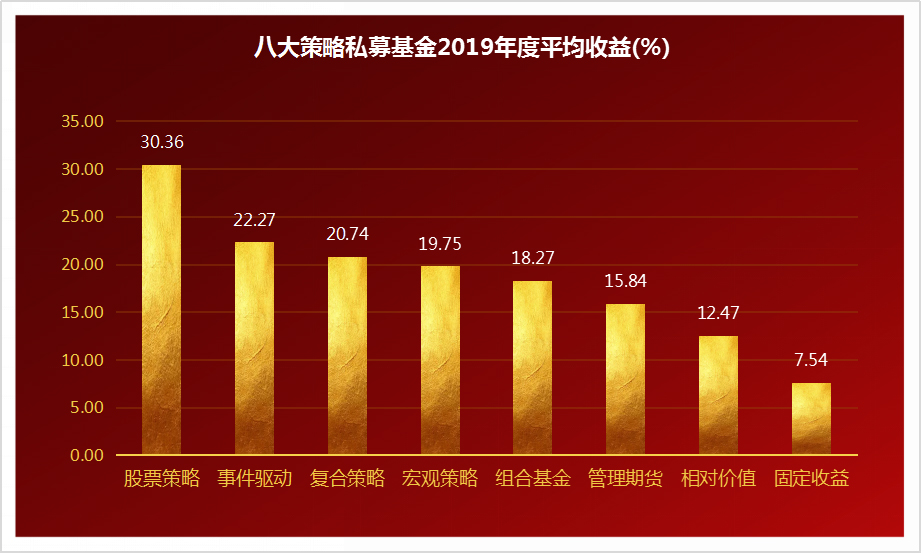

具体来看,八大策略产品均获得正收益,股票策略产品以30.36%的平均收益率居首,事件驱动策略产品的平均收益攀升至第二名,固定收益策略产品垫底。

具体来看,股票策略、事件驱动、复合策略、宏观策略、组合基金、管理期货、相对价值、固定收益产品在去年全年的平均收益率分别为30.36%、22.27%、20.74%、19.75%、18.27%、15.84%、12.47%、7.54%。

展望后市,景林资产认为,整体而言,中国经济增长速度还是会逐步慢下来,但不论A股还是港股,中国这么大体量的经济体里仍然蕴藏着大量的投资机会。未来选择优质企业才是长期战胜市场的关键,行业选择上需要努力寻找代表人类先进生产力方向的企业。另外,就是经历去年估值修复后,也要注意短期的一些风险。部分行业和公司的估值已经大幅修复了,如果2020年继续出现短期过热的情绪,需要警惕。不过中长期来看,中国经济带来的投资机会还是长期存在的。

和聚投资认为,2020年的第一个相对确定性的机会来自科技板块行情的延续,其中重点关注“双逆”领域,即逆经济周期、逆贸易摩擦的行业和板块。一是5G技术相关的产业链机会,2020年5G投资进入中后周期,中周期相关的终端以及后周期一些的早期应用都会一一浮现。二是以信创工程为主线,基于中美科技领域竞争关系下催生的行业确定性机会。从CPU、操作系统、服务器、中间件,再到数据库、办公软件,中国政府和企业会有一个信创工程,从而给国内计算机软、硬件以及系统集成的企业带来翻天覆地的变化。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司