- +1

两项新政策工具前所未有,业内预计A股将迎强劲反弹

图虫创意/供图 翟超/制图

降准、降息、降存量房贷利率、推出证券基金保险互换便利、股票回购增持再贷款、支持跨行业并购重组、支持保险公司设私募……周二,在国新办新闻发布会上,央行、金融监管总局、证监会联合推出政策组合拳,引发A股及港股强劲反弹。

“真的超预期。”多位金融机构人士受访时向证券时报记者表示,这一系列政策超预期之处,体现在货币政策推出时点恰到好处,甚至提前;创新政策工具前所未有,资金直接入市;支持并购重组、市值管理、保险设私募等政策值得期待。

思睿集团首席经济学家洪灏对证券时报记者表示:“当前点位出台如此超预期的政策,市场势必反应热烈。尤其是互换便利和回购增持再贷款,可以说是央行出钱喊你买股票,利率比国债还低,预计A股将迎来一波强劲反弹。”

一揽子政策“超预期”

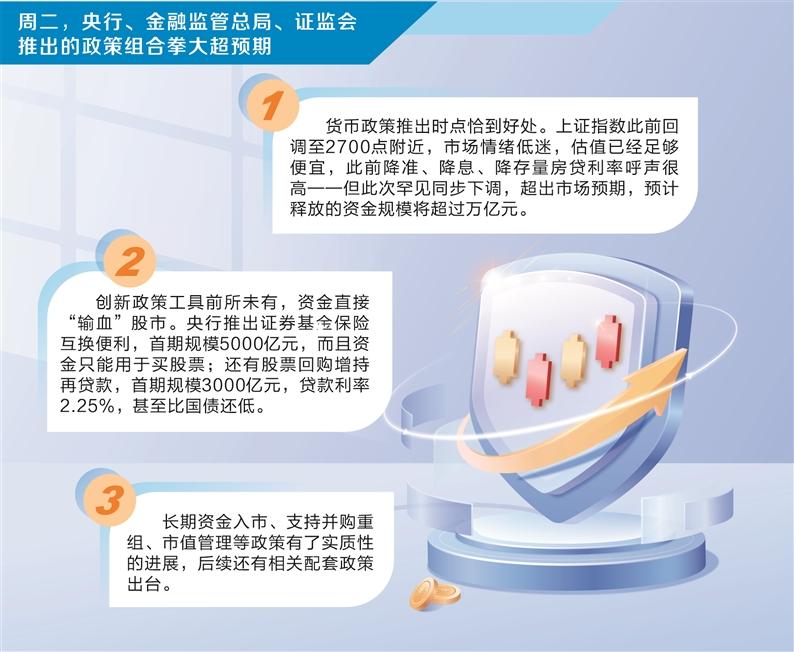

洪灏等多位金融业人士接受证券时报记者采访时认为,此次政策组合超预期之处,体现在以下几点:

一是货币政策推出时点恰到好处。上证指数此前回调至2700点附近,市场情绪低迷,估值已经足够便宜,此前降准、降息、降存量房贷利率呼声很高——但此次罕见同步下调,超出市场预期,预计释放的资金规模将超过万亿元。

二是创新政策工具前所未有,资金直接“输血”股市。央行推出证券基金保险公司互换便利,首期规模5000亿元,而且资金只能用于买股票;还有股票回购增持再贷款,首期规模3000亿元,贷款利率2.25%,甚至比国债还低。

三是长期资金入市、支持并购重组、市值管理等政策有了实质性的进展,后续还有相关配套政策出台。

创新政策工具前所未有

多位金融业人士受访时进一步表示,昨日发布会上最超预期的是央行新创设的两个货币政策工具:证券基金保险公司拟互换便利和股票回购增持再贷款,这预计将为股票市场提供稳定的新增资金支持,而且采用的是“以券换券”的方式,并不新增投放基础货币,却直接输血资本市场,有助于股票市场平稳、健康发展。

其一,证券、基金、保险互换便利,即支持符合条件的证券、基金、保险公司,使用债券、股票ETF、沪深300成分股等资产作为抵押,从央行换入国债、中央银行票据等高流动性资产,这将大幅提升资金获取能力和股票增持能力。

其二,股票回购增持专项再贷款,即引导银行向上市公司和主要股东提供贷款,支持回购、增持上市公司股票。央行向银行发放再贷款,提供资金支持比例为100%,再贷款利率为1.75%,允许银行在此基础上加上50个基点,也就是说回购贷、增持贷的利率为2.25%,首期额度3000亿元,未来还可视运用情况扩大规模。

其三,互换便利不是直接给钱,不会扩大基础货币规模。证券、基金、保险公司互换便利采用的是“以券换券”的方式,既提高了非银机构融资能力,又不是直接给非银机构提供资金,不会投放基础货币。

有接近央行人士向记者表示,互换便利将大幅提升机构的资本获取能力和股票增持能力,且互换融资被限定于投资股票市场,有利于更好发挥证券、基金、保险公司的稳定市场作用。

“一方面,新增工具将有助于股票市场参与机构盘活现有资产,证券、基金、保险公司作为股票市场重要的投资者,将有望借助央行提供的流动性,更积极地参与市场交易,提升市场活跃度。”光大证券首席经济学家高瑞东认为,“另一方面,股票回购增持再贷款将有助于上市公司价值的再发现,同时,回购股票也是上市公司、主要股东回报投资者的方式之一,新增的货币政策工具对于投资者——尤其是中小投资者的回报,也有非常积极的意义。”

中长期资金值得期待

中长期资金由于投资周期长、资金规模大和稳定性强,被视为资本市场的稳定器。此次扩大保险资金长期投资改革试点,支持其他符合条件的保险机构设立私募证券投资基金;优化考核机制,鼓励引导保险资金开展长期权益投资;鼓励理财公司、信托公司发行更多长期限权益产品等,都是推动长期资金入市的系列政策。

“中国资本市场在坚持市场化、法治化的改革方向下,通过引入中长期资金、激活并购重组措施及规范市值管理的执行,共同推动资本市场的高质量发展。”银河证券首席经济学家章俊接受证券时报记者采访时表示,以上措施将不仅提升市场的整体运作效率,也将为经济高质量发展提供更坚实的金融支撑。

高盛发布研报分析,这预示着中国即将开始新一轮的政策宽松,以支持实体经济。未来可能还需要更多的需求侧宽松措施——特别是财政宽松来改善增长前景。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司