- +1

黄金历史新高

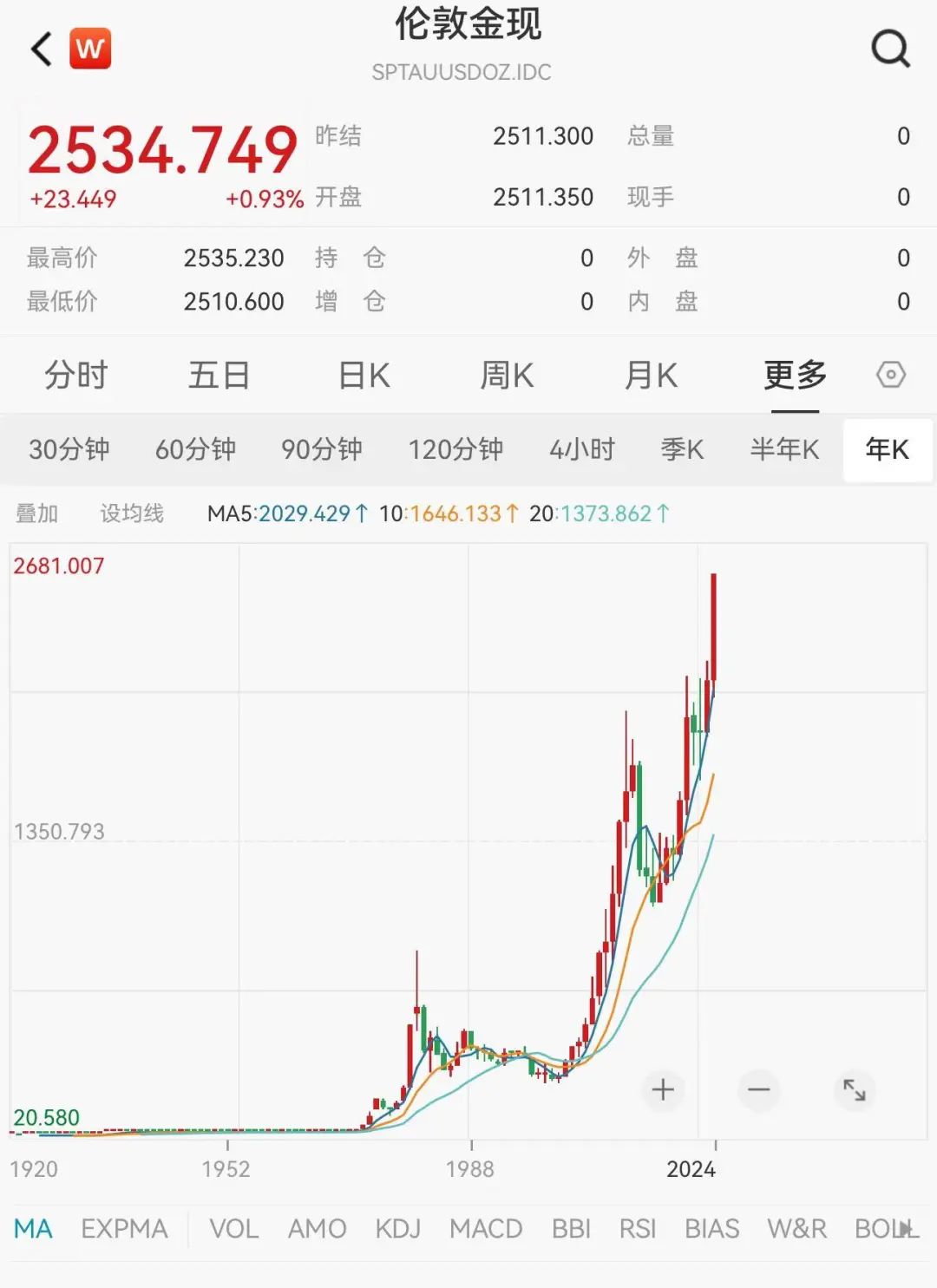

在一连串疲软的美国经济数据公布后,美联储降息预期升温,黄金再次创下历史新高。伦敦金价目前上涨近1%至2534.75/盎司。

数据来源:Wind

美国劳工部9月12号公布的数据显示,8月生产者价格指数(PPI)同比上升1.7%,低于市场预期的1.8%,前值为2.2%。环比方面,PPI上涨0.2%,略高于预期的0.1%,前值为0.1%。

在美国PPI数据公布后,互换市场保持稳定,预计今年美联储将降息总计100个基点

就业数据方面,美国截至9月7日当周初请失业金人数23万人,预期23万人,前值22.7万人。

这些数据反映出美国通胀压力有所放缓,显示出经济增长的疲软。通胀数据未达预期,进一步增加了市场对美联储货币政策宽松的预期,可能导致美联储在未来几个月中采取更多措施来支持经济。

在经济数据发布后,黄金价格迅速上涨,并创下历史新高。投资者对黄金的避险需求增加,尤其是在全球经济前景不确定性加剧的背景下,黄金被视为对冲通胀和经济波动的关键资产。

随着PPI数据的发布,市场对美联储降息的预期升温,美元指数承压下跌,进一步推动了黄金价格的上涨。一些分析人士认为,未来几个月黄金价格可能会保持强劲,特别是在全球央行继续实施宽松政策的情况下。

// 黄金不断创新高 //

以COMEX黄金来看,Wind行情显示,今年3月开始,黄金开启主升浪,3月6日创出历史新高后一路快速突破2200、2300、2400美元大关。随后4月中旬至7月在2300~2400美元充分震荡整理后,7月底黄金升势再起,快速突破2500美元,经过一个多月攀升,目前再创新高开启向2600美元进发。

Wind行情显示,今年以来COMEX黄金累计上涨超过20%,伦敦金现累计涨幅超过22%,成为今年亮丽的投资品种。

数据来源:Wind

// 推动黄金上涨因素多 //

美国8月CPI公布同比上涨2.5%,远低于7月份的2.9%,连续第5个月回落,这也是自2021年2月以来最小同比增幅。此外,8月的非农数据也远低于预期。

不过美国8月核心CPI数据小幅超预期,增加了美联储渐进式降息的概率,数据发布后市场对于美联储9月大幅降息50BP的预期回落。据最新CME“美联储观察”,美联储9月降息25个基点的概率为85%,降息50个基点的概率为15%。

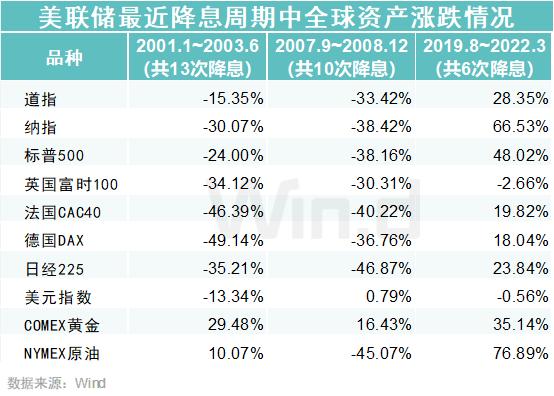

无论什么形式降息,美联储降息都是推动黄金上涨的重要动力之一。Wind数据显示,从2000年以来的三轮降息历史数据来看,不同背景下,美元、全球主要股市表现不一样,其中全球主要股市两次大跌,一次上涨。而黄金则在三轮降息中全部大涨,涨幅分别为29.48%、16.43%和35.14%。

对比大类资产,黄金在美联储降息周期中是最佳投资品种,没有之一。本轮美联储又一次开启降息周期,黄金也有望一如既往持续震荡攀升。

此外,全球央行为代表的实物黄金需求,也是助推黄金上涨的主要因素之一。2023年全球央行共购买了1037吨黄金,这是历史上的第二高水平,仅次于2022年的1082吨。

最新的世界黄金协会的最新报告中,高级分析师克里尚·戈保罗(KrishanGopaul)指出,近几个月来,各国央行仍在继续积累黄金。

2024年7月份全球各国央行的黄金净购买量翻了一番多,达到37吨。这是自1月增加45吨以来的最高月度增量,环比涨幅高达206%。

// 黄金还能继续走高? //

高盛在2024年9月4日的最新报告中指出,黄金有望将创纪录的涨势延续到2025年,继续预期金价将于2025年初触及2700美元/盎司的目标价。这意味着按当时的现货黄金价格计算,到明年年初金价还有超过8%的上涨空间。

美国银行近期预计,未来12-18个月,金价可能会反弹至3000美元。

花旗银行报告认为,2024年黄金消费增长趋势向好,可能推动2024年下半年现货交易达到创纪录的每盎司2400-2600美元;基准情况下2025年中期的黄金目标价格为每盎司2800-3000美元。

方正中期期货报告建议,投资者可继续关注美国经济数据表现;同时关注下半年风险事件可能带来的避险驱动。中长期看,美联储预期转向宽松,央行购金需求持续,全球政治形势不确定下避险需求仍存。展望后期,贵金属上涨的确定性最强,有色金属表现大概率仍将强于黑色金属。商品市场整体将延续上半年的分化走势,但整体价格中枢预计提升。

原标题:《突发!黄金历史新高》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司