- +1

分析|7月出口保持较快增长,进口超预期反弹

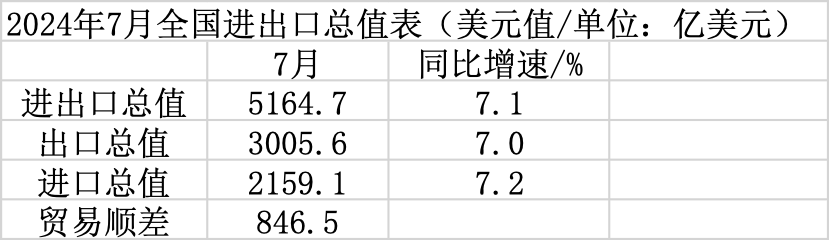

8月7日,海关总署发布外贸数据,以美元计,7月中国进出口总值5164.7亿美元,同比增长7.1%;出口3005.6亿美元,同比增长7.0%;进口2159.1亿美元,同比增长7.2%;贸易顺差846.5亿美元。

前7个月,中国进出口总值3.5万亿美元,增长3.5%。其中,出口2.01万亿美元,增长4%;进口1.49万亿美元,增长2.8%;贸易顺差5180亿美元,扩大7.9%。

数据来源:海关总署

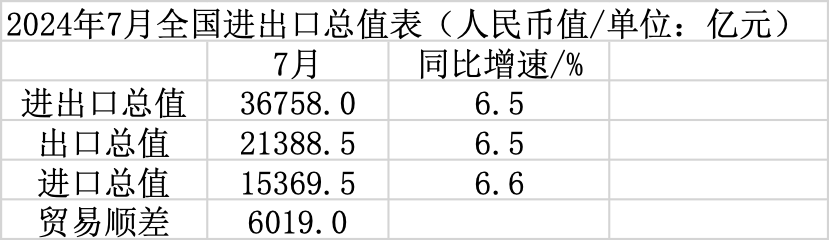

以人民币计,7月中国进出口总值3.68万亿元,同比增长6.5%;出口2.14万亿元,同比增长6.5%;进口1.54万亿元,同比增长6.6%;贸易顺差6019.0亿元。

前7个月,中国进出口总值24.83万亿元人民币,同比增长6.2%。其中,出口14.26万亿元,增长6.7%;进口10.57万亿元,增长5.4%;贸易顺差3.69万亿元,扩大10.6%。

数据来源:海关总署

去年同期低基数、外需仍具韧性,出口保持较快增长

以美元计,7月外贸出口继续强韧,同比增速(7.0%)虽较前值(8.6%)有所下降,但仍处于较快水平。

机构认为,去年同期基数偏低、当前外需仍处于较强状态等是推动因素。东方金诚研究发展部总监冯琳认为,近期外需偏强,背后主要是上半年美国经济韧性超预期,全球电子行业周期上行,以及欧、美央行降息预期影响下,近期全球贸易处在回升阶段。从数据看,截至6月,摩根大通全球制造业PMI指数已连续6个月处在扩张区间,且持续处于51%附近的较高水平。历史数据显示,我国出口走势同这一指数关联度很高。

“二季度以来,我国出口增速延续正增长,去年同期的较低基数、欧美发达经济体补库及‘一带一路’市场增量均为重要贡献项。”中银证券首席宏观分析师朱启兵说。

从贸易伙伴看,前7月,前四大贸易伙伴仍然为东盟、欧盟、美国、韩国。不过,7月单月我国对东盟的出口增速下滑(从6月的15.0%降至7月的12.2%),“这或与近期东盟经济景气度有所下滑相关。”冯琳认为,中国物流信息中心数据显示,4月以来亚洲制造业PMI指数呈现稳中趋缓态势,特别是在马来西亚、印尼等国表现较为明显。

数据显示,7月我国对美国出口增速有所加快,冯琳表示,近期美国经济走势较强,对我国的进口需求有所增加,不过,5月美国宣布对中国输美“新三样”等价值180亿美元商品加征关税,虽然此次加征关税涉及的商品规模较小,影响有限,但短期内可能带来其它商品的“抢出口”效应。预计未来一段时间我国对美出口动能还将保持偏强状态。

另外,我国外贸出口产品结构优化,以机电产品、新能源为代表的高技术、新动能出口保持良好发展态势。光大银行金融市场部宏观研究员周茂华认为,这也是当前出口表现强韧的原因之一。

机电产品占我国出口比重仍然较高,自动数据处理设备及其零部件 、集成电路和汽车出口增长。其中,我国汽车出口在去年全年高基数的基础上,仍延续较快增长,数据显示,前7个月,汽车出口数量同比增长25.5%,出口额同比增长18.1%,汽车出口优势延续。

朱启兵认为,要关注优势产品出口市场的结构分化。上半年对美国市场出口的正贡献主要来自周期商品及汽车相关产品。而机电产品的出口增量主要来自“一带一路”市场,而对欧美出口的机电产品仍维持负贡献,欧、美市场机电产品需求明显修复,或是出口增速持续修复的前提。

进口同比增速反弹,表现超预期

以美元计,7月进口2159.1亿美元,同比增速(7.2%)由负转正,比前值回升9.5个百分点,表现超预期。

海关数据显示,7月,原油进口量同比降幅收窄,进口额同比增速较上月加快7.7个百分点至7.9%,铁矿石进口量同比增速加快使得进口额同比增速加快,集成电路进口额、进口量同比增速也都有所加快。

周茂华认为,7月外贸进口同比增速反弹,主要是国内需求持续复苏,外贸出口具有韧性,外贸企业补库存需求逐步增强,此外,还有去年同期的低基数效应影响。

同时,冯琳认为,7月工作日比去年同期多2个,会推升当月工业生产同比增速,对进口增速也会产生一定拉动。“如果剔除工作日数量变动影响,计算6月和7月合计的进口增速,同比仅为2.3%,基本符合市场预期,背后是当前国内房地产行业持续处于调整阶段,消费需求不旺,持续拖累进口需求。”

警惕后续外需放缓风险

从7月外贸数据看,出口强韧、进口反弹,外贸顺差维持高位。周茂华指出,外贸继续利好三季度经济表现。但是,从趋势看,海外高通胀、高利率等影响,需求前景趋缓,贸易保护主义、地缘冲突冲击供应链、物流链等都可能对我国外贸构成扰动。

值得注意的是,7月出口增速虽然维持较快水平,但在去年同期基数偏低情况下,增速有所放缓的表现不及市场预期。中国银河宏观指出,尽管前期抢出口效应支撑出口增速好于预期,但7月以来美国零售、失业率等数据进一步放缓走弱引发对海外经济下行的担忧。7月外贸相关高频数据指向外需或有放缓迹象。若后续出口增速放缓,为完成全年经济增长目标,未来政策仍需进一步加码,新设政策和工具投向或进一步转向扩内需、促消费领域。

冯琳也指出,数据显示,7月摩根大通全球制造业PMI指数为49.7%,较前值大幅下降1.1个百分点,近7个月以来首次进入收缩区间;加之近期美国制造业PMI指数及就业数据显示出较为明显的经济走弱势头,都表明外需放缓信号正在出现。预计下半年我国出口增速将呈现趋势性下行态势,外需对经济增长的拉动力会相应减弱。从8月看,伴随上年同期基数有所抬高但仍属偏低水平,以及短期内较强的出口增长动能还有望延续,8月出口额有望继续保持同比正增长,预计同比增速将在4.0%左右。

进口方面,周茂华认为,从趋势看,我国进口有望逐步改善,国内宏观政策实施力度加大、消费和内需复苏、企业经营改善带动补库存需求,加上低基数影响,预计年内进口保持扩张。

冯琳表示,考虑到推升7月进口增速的两方面因素在8月均有所反转,即同比基数有所抬升且工作日数量比去年8月少一天,以及尽管7月底中央政治局会议部署“宏观政策要持续用力、更加给力”,但政策落地及效果释放还需要一段时间,因此,8月进口需求或难有明显回升,进口额同比增速大概率将有所回落,预计将降至2%左右。另外,受房地产行业持续调整影响,国内消费、投资需求还有待进一步提振,未来“出口强、进口弱”格局还会持续一段时间。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司