- +1

2024初夏,无糖茶上演“三国杀”

毫无疑问,今夏饮料旺季,最火的就是无糖即饮茶。

基于马上赢品牌 CT 中的数据,我们将在今年夏季对无糖即饮茶进行完整的专题研究。马上赢情报站将在初夏(4-5 月)、仲夏(6-7 月)、季夏(8-9)三个节点发布该研究专题的阶段性报告,本篇稿件为初夏篇,后续敬请关注、期待。

稿件中使用的数据均来自于马上赢品牌CT。马上赢品牌CT覆盖了全国县级以上各等级城市,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店。马上赢通过AI和大数据技术对样本门店的交易订单进行实时全量POS数据的自动化清洗。目前,马上赢品牌CT覆盖的品牌超30万个,商品条码量超过1400万个,年订单数超过50亿笔。

另一点需要说明的是,本次无糖即饮茶的研究更加专注于“纯茶”类型产品的研究,因此在产品样本中去掉了果茶类产品(包括0糖柠檬茶类型产品)、凉茶类产品,以及薏米水、绿豆水类产品,在此特别进行说明。

一、赛道有多热,“三国杀”就有多激烈

首先,基于马上赢品牌CT中的数据,我们先来看看无糖即饮茶整体类目的增长情况与玩家的构成。

01 类目表现依旧强劲,行业集中度高但有所回调

2024年4~5月,无糖即饮茶类目的增长势头依旧强劲,整体销售额同比2023年4~5月上涨达14.26%。

在市场份额上,无糖即饮茶在整体饮料类目中的市场份额同比增长达26.17%,超过同期销售额增幅达10%以上。

远超销售额增速的份额增速,也从侧面证明了无糖即饮茶在饮料市场中的“黑马”地位。

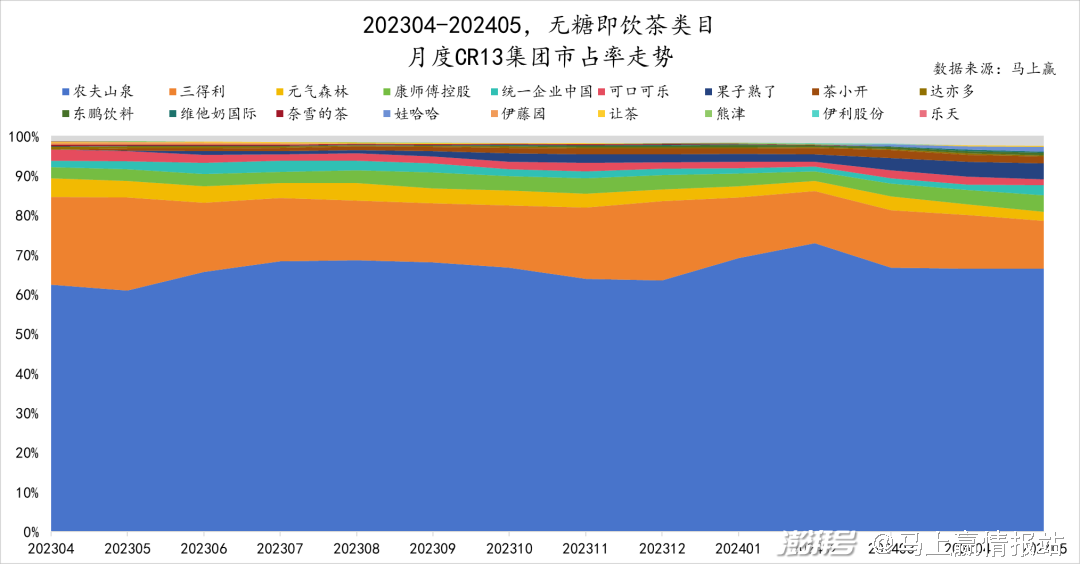

基于马上赢品牌CT中的数据,我们以CR13为边界(类目内最大的13个品牌的集中度,CR13市场份额>97%),以月为维度进行类目内的集团市场份额观察。

可以看到,虽然在202304-202405共计12个月中进入CR13的品牌多达18个,但是基本都是CR13的尾部集团因季节、产品促销等各种因素而产生的小幅调整,头部集团市场相当稳固。占据类目市场份额超50%的农夫山泉,其市场份额还在一年中有一定的上升趋势,对其身后包括三得利在内的所有集团造成了一定的挤压。

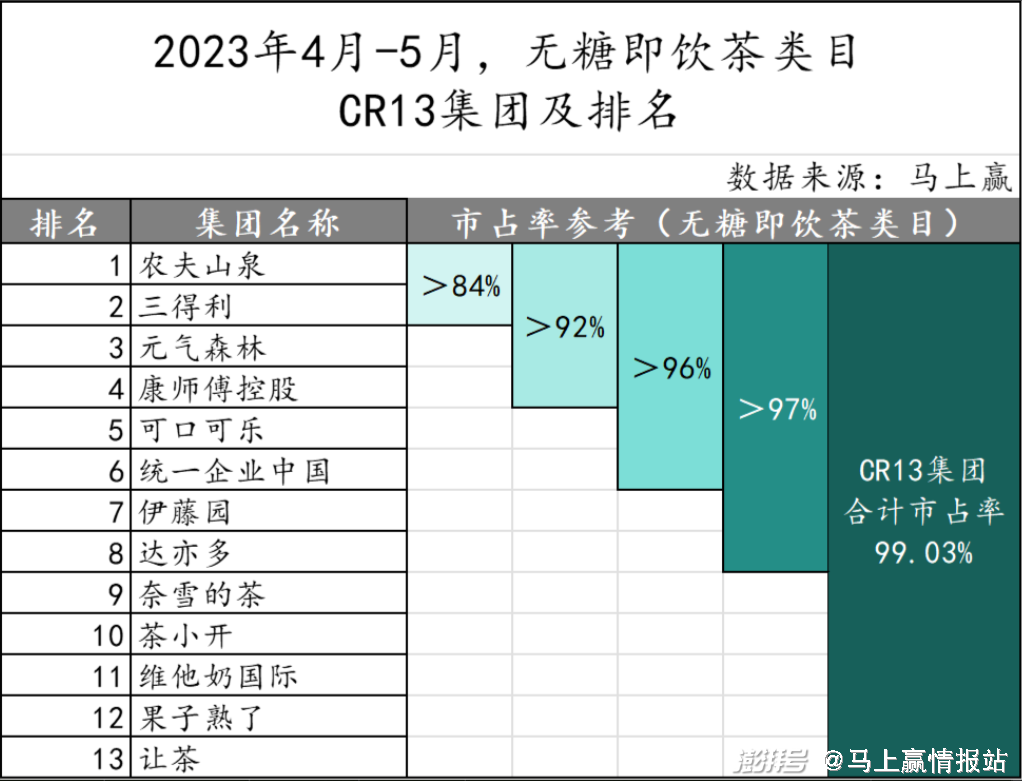

回到当下,2024年4-5月的无糖即饮茶类目CR13集团排名情况及市占率参考线如下:

• 农夫山泉+三得利,集团市场份额合计超过75%;

• 上述两家+果子熟了+康师傅控股,集团市场份额合计超过85%;

• 上述四家+元气森林+统一企业中国,集团市场份额合计超过90%;

• 上述六家+茶小开+可口可乐,集团市场份额合计超过95%;

• 2024年4-5月,类目CR13集团市场份额合计为97.65%;

在上述CR13集团中,基于市场份额、无糖茶产品线推出时间及丰富度、集团产品线情况等,我们将上述集团在无糖即饮茶类目中的角色分为了三类,今年无糖即饮茶类目的热战,应该也会是由这三类玩家上演的“三国杀”主导。

• 领跑者:农夫山泉、三得利;

相关产品线较早进入市场,完全主导/经历了本轮无糖即饮茶类目的增长,且在类目中的市场份额有优势地位;

• 积极参与者:康师傅、统一、可口可乐、娃哈哈、元气森林、达亦多、维他奶国际、东鹏;

自身均为有一定规模的综合性饮料集团,或早或晚加入无糖即饮茶类目中,在类目市场份额中暂时没有领先优势,但在饮料其他类目中均有领导优势类目及丰富的饮料类目渠道、品牌、产品、营销经验;

• 挑战者:果子熟了、茶小开、让茶;

以无糖即饮茶类目的增长或增长预期为背景全面投入行业的新锐饮料企业,这一类型的玩家产品线与市场份额额构成基本以无糖即饮茶为核心。

但如果与一年前数据相比,无糖即饮茶行业集中度已经有所下降,毕竟在2023年5月,农夫山泉和三得利的市场份额合计接近85%。

02 领跑者:农夫山泉、三得利

2023 年,东方树叶与三得利两家在无糖茶类目中的市场份额之和超过 80%,市场份额相对稳定,是无糖茶类目的领跑者,显示出强大的市场控制力。其中,农夫山泉旗下无糖即饮茶品牌东方树叶以市场份额超过65%的绝对优势位列第一。

制图:马上赢

比较农夫山泉与三得利产品矩阵,农夫山泉的无糖茶饮料集中在东方树叶品牌下,即使是不同茶种和容量,甚至于限量发售的龙井新茶,全系列视觉风格都保持高度一致;

三得利则是在经典的单一乌龙茶系列的基础上,陆续推出了复合乌龙系列和绿茶茶种的清茶系列,在视觉包装上可以比较明显看出不同系列的区别,将单一乌龙茶、复合乌龙茶和绿茶进行了较为明显的区分,不同口味对应了相对独立的“产品印象”。

农夫山泉与三得利在中国市场都有深厚的累积,虽然在无糖茶类目的布局呈现出了一定的差异化,但是目前,产品走向更大容量、更高性价比的趋势是一致的。

03 积极参与者:康师傅、统一、可口可乐、娃哈哈、元气森林.......

第二类参与者则是近期在无糖茶类目加速出牌的老牌企业和已经攒了一定家底的新兴品牌,包括康师傅、统一、可口可乐、娃哈哈、元气森林、达亦多、维他奶国际、东鹏——他们在无糖茶赛道虽然规模还不大,但是在整体的饮料赛道已经有了不少的积累,是目前无糖茶赛道的“积极参与者”。

制图:马上赢

但是同为“积极参与者”,各集团、不同子品牌的动作方式也有所不同:

已有提前布局,趁东风快速发力

统一的茶里王在2004年6月就已经正式面向大陆市场;可口可乐淳茶舍系列在2018年4月正式推出;2018年,维他品牌将绿茶和玄米茶两种口味无糖茶引入内地市场;2022年8月,娃哈哈KELLYONE一茶上市,但早在2018年,娃哈哈就推出了安化黑茶、岩韵乌龙、普洱茶等纯茶产品……2024年初,娃哈哈又趁着无糖即饮茶类目的火热,推出了全新系列的4款无糖茶产品......

国内头部饮料企业其实有不少早早就已经布局无糖茶赛道,通过新产品系列或独立子品牌的方式,推出无糖即饮茶产品。但在过去,其他企业的无糖茶并没有像东方树叶在农夫山泉内部一样获得“无条件的爱”,企业的动作中总是暗含着很多犹豫。

如今,对于这些已有提前布局的企业而言,似乎东风已至。

经典品牌或产品的“无糖化”升级

2022年11月,作为元气森林第一个面世的品牌,燃茶在诞生6年后宣布升级,去掉产品中的代糖赤藓糖醇;2023年7月,康师傅上新无糖茉莉花茶、茉莉绿茶,经典的康师傅绿茶更新了0代糖版……

这类品牌则是对原来的“经典款”进行了“无糖化”升级,从低糖到代糖,从代糖到0代糖。

押注第二增长曲线,大力出奇迹

东鹏虽然上船较晚,但用力颇足:2023年第三季度,东鹏“鹏友上茶”系列推出首款无糖茶“乌龙上茶”;今年2月中旬,东鹏饮料又推出了“普洱上茶”“茉莉上茶”两种新口味。作为原本主打功能性饮料的东鹏而言,虽然依靠原有业务已经攒下了百亿家底,但在寻找第二增长曲线的过程中,也不甘错过如此火热的类目。

04 挑战者:果子熟了、茶小开、让茶

在无糖即饮茶市场中,除了积极参与的老牌企业和新兴品牌,还有一些乘着类目风起,迅速乘势而上的挑战者品牌。这些品牌都已经专注于当下火热的即饮茶类目,通过独特的产品定位和创新的营销策略,逐步在激烈的市场竞争中占据一席之地,果子熟了、茶小开、让茶,都是这一角色中的代表选手。

制图:马上赢

相比于前面提到的两类参与者,挑战者们在产品的维度上更加“不走寻常路”:更加细分的小众茶种(如正山小种、金骏眉等)、更加大胆的风味搭配(如樱花、竹叶等)十分常见。

二、产品竞争

无糖即饮茶面临的不只是众多的参赛势力,在产品层面也有许多的“流派”。茶种、风味复配、是否添加代糖调味……甚至是让人感到意外的功能性添加,都有可能成为类目中的下一个“爆点”。基于马上赢品牌CT中的数据,我们也将从这几个方面,对无糖即饮茶这一类产品进行更细致的拆解与观察。

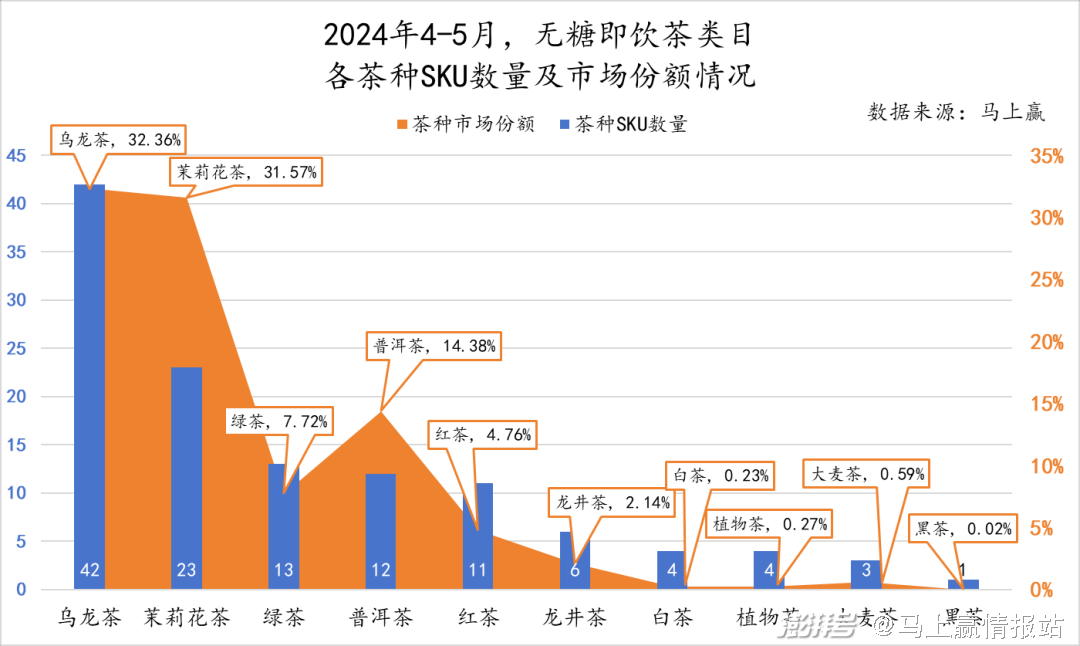

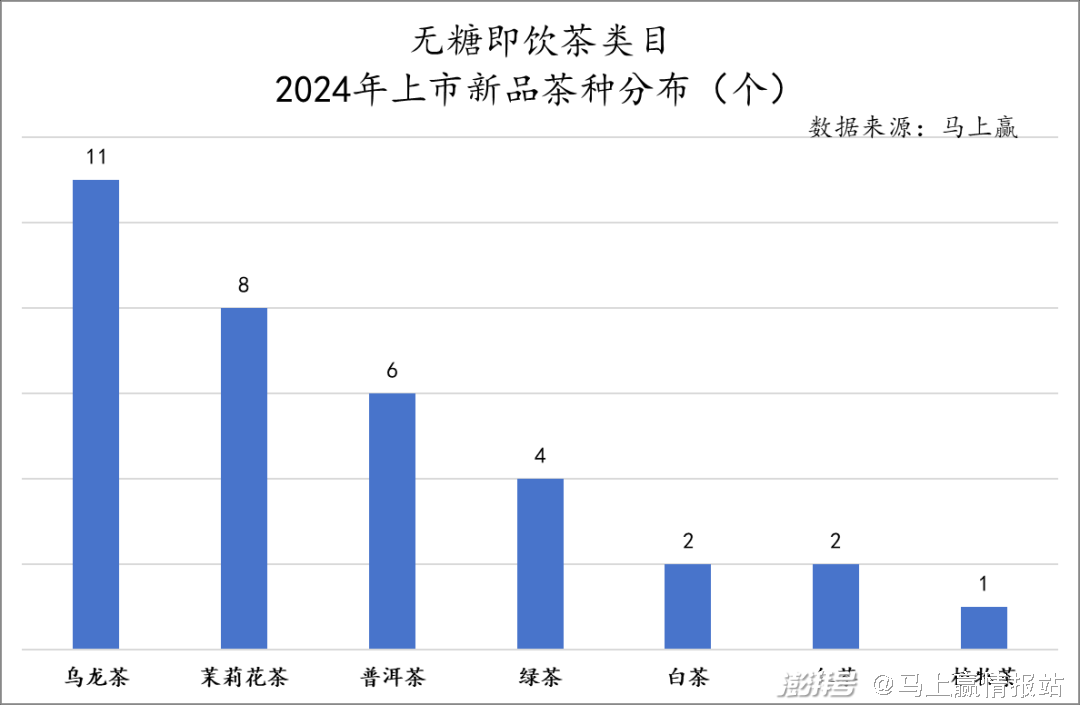

01 茶种:乌龙茶种产品数量最多

无论从SKU数量还是市场份额的角度而言,乌龙茶都是目前无糖即饮茶类目中的领跑茶种,其次则是茉莉花茶,两者的市场份额都超过了30%,远超其他茶种。有所不同的是,茉莉花茶虽然与乌龙茶市场份额接近,但其SKU数量仅为乌龙茶SKU数量的一半。

第三四名,绿茶和普洱茶之间在SKU数量和市场份额排名上则出现了微妙的交叉:绿茶的SKU数量多于普洱茶(如果算上龙井茶,绿茶的SKU更多),但市场份额却明显小于普洱茶。

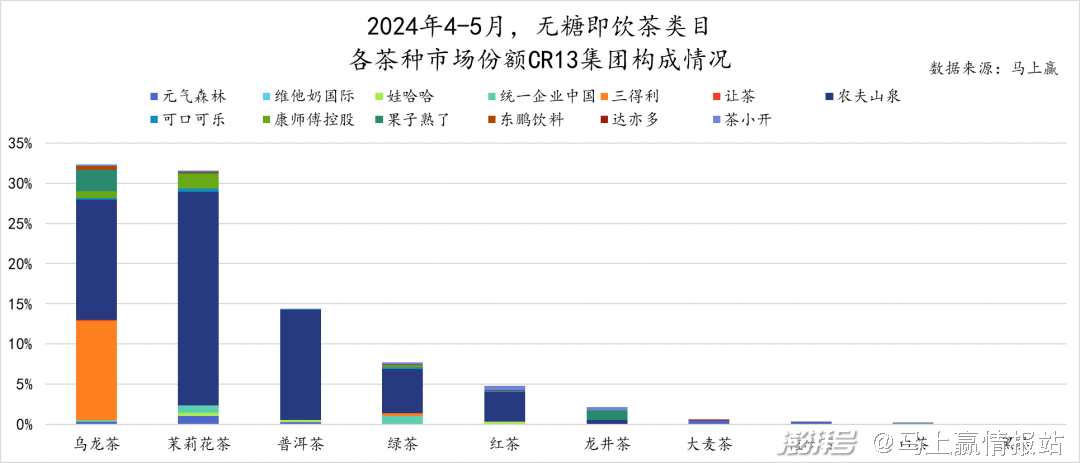

将茶种市场份额的构成拆解到CR13集团上就更容易理解SKU与茶种市场份额为何会出现倒挂。茉莉花茶、青柑普洱茶均是农夫山泉东方树叶系列的强势口味,虽然参与的集团不多,SKU数量也不多,但因为农夫山泉的类目统治力,所以对茶种的市场份额情况有着很强的影响。

后面几位的茶种,红茶、龙井、白茶等,不论是在头部集团明星单品上,还是在饮用习惯上,还都有相对长的路要走。另一个值得关注的是,植物茶、大麦茶作为无糖即饮茶类目中的“舶来品”,目前市场份额和SKU数量还都相对较少。

进一步从CR13集团内各茶种的份额与SKU数量构成情况进行分析,可以看到,大多数集团的产品矩阵都覆盖了三个以上的茶种,包括农夫山泉、康师傅、茶小开、元气森林等诸多企业都进行了多元化布局,SKU覆盖多个茶种;乌龙茶、茉莉花茶几乎是每家企业必备茶种。

相比之下,三得利则更加聚焦于乌龙茶,其市场份额与SKU数量绝大多数都来自于乌龙茶,这也是CR13集团中比较特别的存在。一方面三得利与乌龙茶有着很强的心智绑定,对于乌龙茶以及乌龙茶复配口味的经验丰富且历史悠久;另一方面,这却也在也一定程度上限制了三得利在其他茶种上的多元化创新。

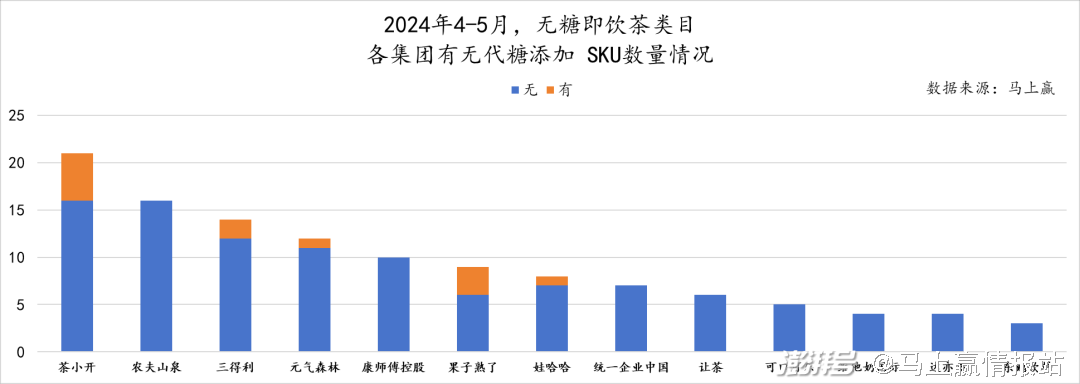

从茶种产品SKU数量上来看,茶小开的总SKU数量最多,甚至超过了领跑类目的农夫山泉、三得利,并且其SKU已经涉及了绝大多数的茶种。农夫山泉、三得利作为类目领跑者,SKU数量紧随其后。元气森林在无糖即饮茶类目中的茶种尝试也较多,涉及了六个茶种,多于市场份额排名更前的康师傅控股、果子熟了,其对于茶种的多元化创新与尝试还在持续发生。

随着无糖即饮茶类目的快速成长,除了无复配的纯茶外,更多的复配口味无糖茶产品也陆续出现,成为类目产品创新与升级的下一方向之一。这种口味复配多以茶种+花/果清香为主,在保留无糖茶清爽口感的前提下,提供了更丰富的风味。

具体而言,复配茉莉花(马上赢注:茉莉花茶属于纯茶种,非复配茶种,茉莉花+茶种则属于复配茉莉花风味)和青柑的SKU数量较多,但它们其实都是在传统茶叶行业经受过考验的风味,茉莉花茶、青柑普洱已经形成了固定搭配,在其他茶种之间进行复配和迁移也显得更加理所当然。栀子花作为果子熟了率先使用的复配口味,也有在复配口味选择中流行的趋势。

饮料风味的多元化发展是未来的必然趋势,但在做多元化创新的时候,不妨回到日常生活,寻找已经形成一定标志性风味的符合口味搭配。

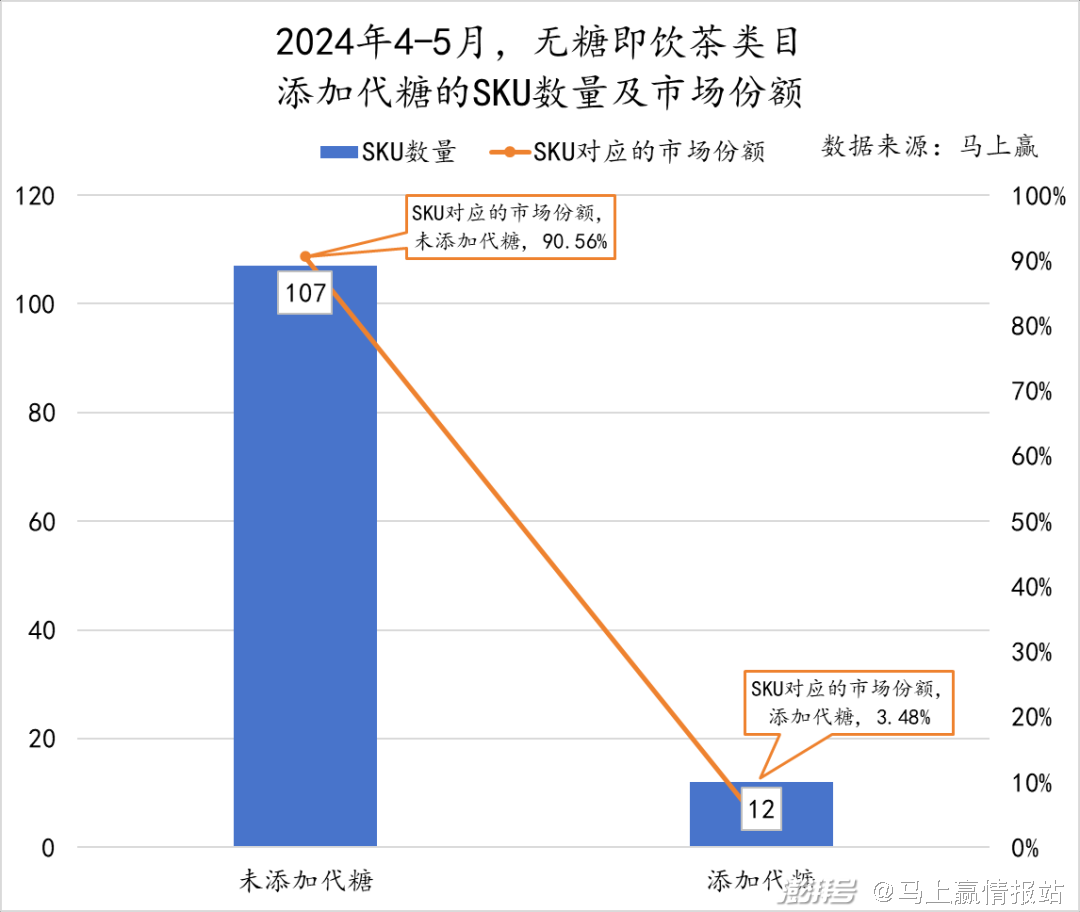

02 甜与不甜:无甜产品正被更多人接受,但代糖也有机会?

随着饮料分级落地,代糖之争在无糖茶类目似乎尘埃落定,无代糖SKU无论从数量还是市场份额而言都明显比有代糖多得多。但这种压倒性优势也或许是因为本次统计我们剔除了果茶等“低浓度”茶饮料——在消费者心中,“高浓度”的纯茶本来就不应该甜,对于不甜的纯茶饮料包容度更高。

目前,在CR13集团中,仅有茶小开、三得利、元气森林、果子熟了、娃哈哈5家企业保留有添加代糖的无糖茶SKU,其中,果子熟了添加代糖产品的数量不是最多,但其在集团内市场份额占比最大,接近50%。在后续的渠道、市场竞争分析中,这款添加了代糖的果子熟了明星单品也将大放异彩,并与农夫山泉、三得利等领跑者混战。另一个角度看,在“略显苦涩”的无糖即饮茶市场中,代糖带来的微甜或许还有进一步的发展空间。

另一点需要说明的是,在实际的无糖产品中,是否添加代糖并非有甜无甜的唯一标准:罗汉果、玉米须等带有甜味的草本植物复配,也会为无糖即饮茶带来明显的甜味,但上述集团的相关产品均是添加了赤藓糖醇或类似代糖的产品,并非草本植物复配。

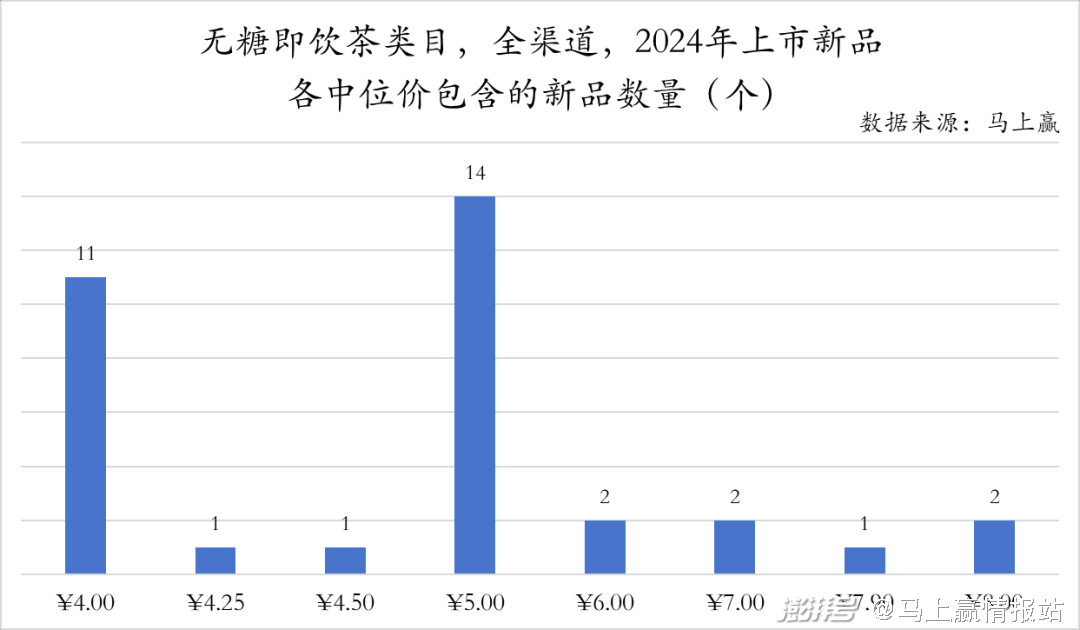

03 新品:走向“水替”是出路之一?

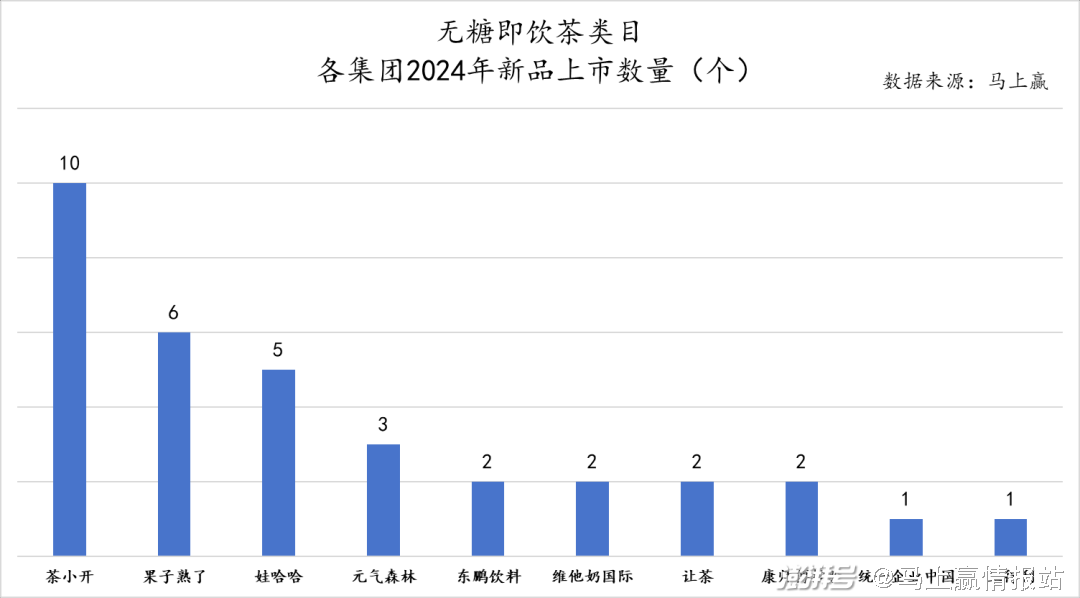

2024年,茶小开的上新速度依旧一骑绝尘,果子熟了、娃哈哈次之,其他集团节奏相对平稳。

值得注意的是,农夫山泉东方树叶在今年尚未推出新品。但今年4月初东方树叶龙井新茶限量回归,单瓶售价达到8元且容量仅有335ml,主打时令、稀缺和新鲜,不是上新,远胜上新。

从茶种的角度看,乌龙茶、茉莉花茶、普洱茶、绿茶是今年上新的热门赛道,也是上文中市场规模占比排名前4的茶种,排序完全相同。相对特殊的是白茶,市场份额远低于红茶,但却出现了两款新品。

从上新产品的价格带分布及规格分布来看,大部分产品集中在4-5元,容量以500ml上下为主。与瓶装水类似的容量,更贴近瓶装水的价格,种种迹象似乎说明瓶装茶今夏要将“水替”进行到底。

2023年年底,茶小开作为无糖茶赛道的挑战者,在主品牌茶小开还在成长期的阶段,又推出了全新子品牌茶与水说,并发布该品牌首个系列——茶水系列,主打“不想喝水,来瓶茶水”,定价略低于茶小开。从品牌定位到定价,似乎在进一步向“水替”靠拢。

三、渠道竞争

渠道对于饮料的重要性不必多言,在对于今年初夏无糖即饮茶渠道竞争情况的研究中,基于马上赢品牌CT的相关数据,我们主要将从整体市场份额、渠道铺设情况、各业态市场份额情况、各城市等级市场份额情况几部分进行观察与梳理。

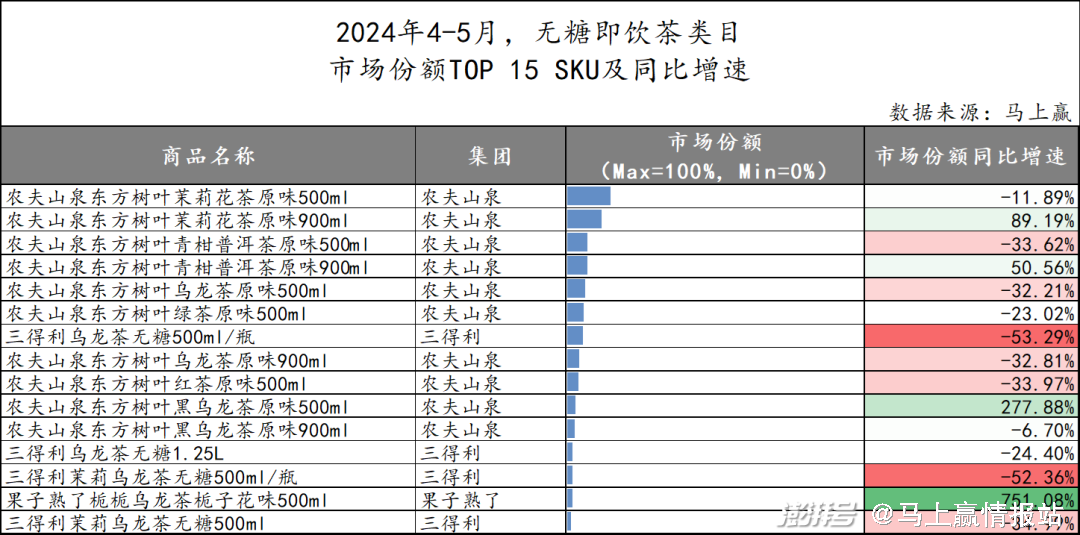

01 整体市场份额

首先从商品整体的市场份额和同比增速上看,农夫山泉占据绝对领先的地位。值得注意的是,农夫山泉的东方树叶系列中,茉莉花茶原味500ml和青柑普洱茶原味500ml的市场份额同比下降,而茉莉花茶原味900ml和青柑普洱茶原味900ml的市场份额上升,或可表明消费者对规格和性价比的偏好正逐渐改变其消费习惯。

相对而言,三得利进入TOP15的产品其市场份额同比增长均为负,表明虽然类目在增长,但三得利的TOP 15单品并未完全跟上类目的增长速度。

另一个值得注意的点是,果子熟了栀栀乌龙500ml以超过700%的同比增速杀入Top15 SKU,成为Top15中唯一一款不属于农夫山泉、三得利的产品。同时,该产品也是TOP 15 SKU中唯一一款添加了代糖(赤藓糖醇)的产品,结合其快速增长的市场份额与惊人的同比增速看,以代糖诠释回甘的“纯茶类”产品,相比起乌龙(黑乌龙)、青柑、茉莉花等偏苦的“纯茶”产品,依然有其受众与增长机会,亦或可引领“代糖无糖茶”的“文艺复兴”。

02 销售渠道铺设

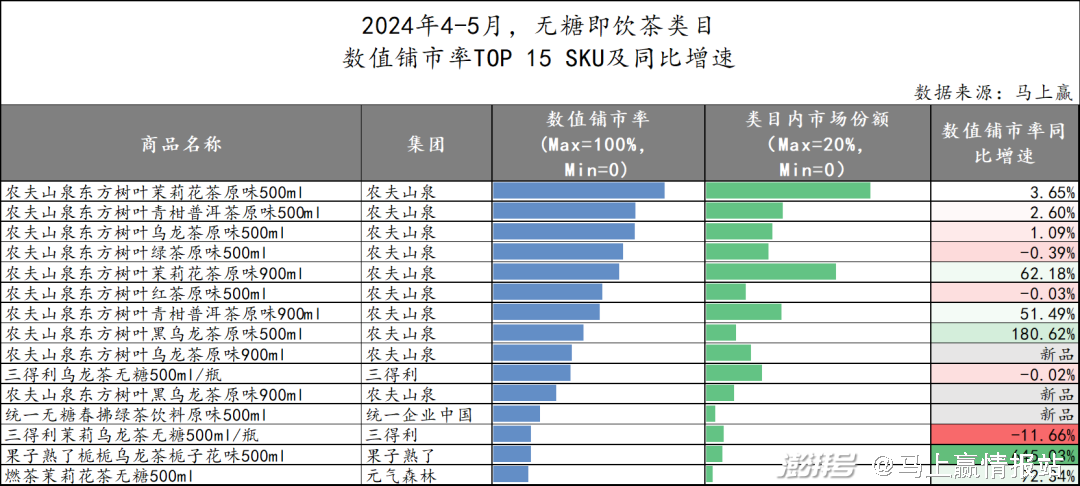

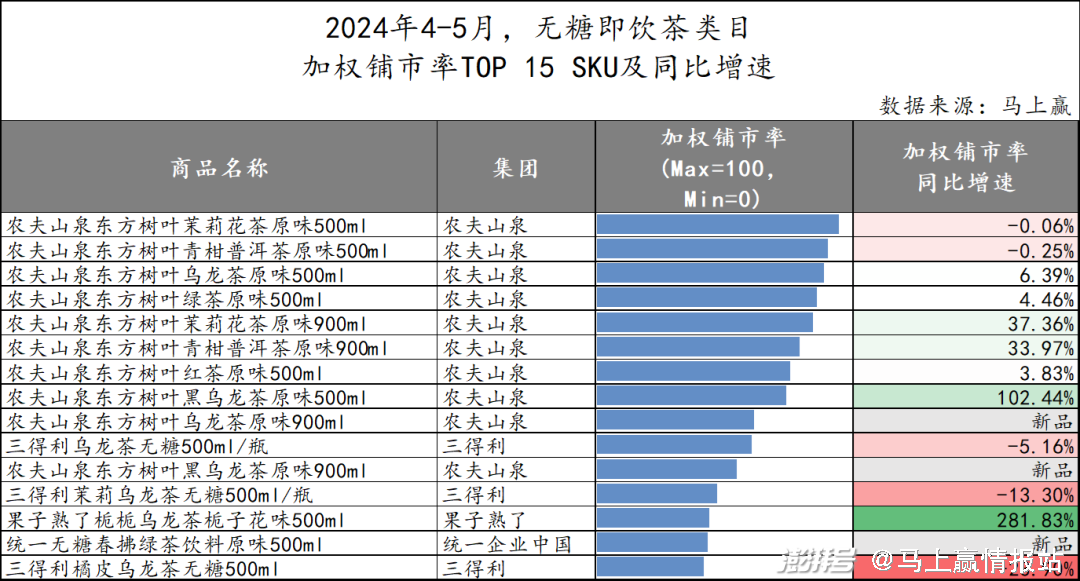

在渠道铺设竞争这一部分,我们通过数值铺市率、加权铺市率两个生意侧的指标,来观察SKU的铺货情况与同比铺货增速情况。

数值铺市率:销售该产品的终端数量占所有销售终端数量的比例,反映了SKU在市场铺货的广度,即是否有更多的点位销售该SKU;

加权铺市率:销售该产品的终端的类目销售总额占类目总体销售额的比例,反应了SKU在市场上的铺货质量情况,即铺货的点位是否有更好的类目产品销售能力;

从数值铺市率看,农夫山泉整体的数值铺市率均位于前列,头部老品铺货率已经处于高位并趋于稳定,黑乌龙、乌龙茶900ml、青柑普洱900ml等较新的SKU在数值铺市率上也有较大幅度的同比成长。相比来说,三得利进入TOP15的产品在数值铺货上则有点跟不上类目的同比增速,均出现了小幅度的下滑。另一个值得注意的是,统一、果子熟了、元气森林分别有一款产品进入数值铺货TOP15,其中果子熟了更达到超过600%的同比增长;

在更加关注铺货质量的加权铺市率上,可以看到,农夫山泉的老品处于高位仅有小幅度波动,新品的同比增速则非常迅猛。相比来说,三得利的三款产品加权铺市率均有同比下降,受到竞争挤压较为严重。果子熟了的栀栀乌龙依然以超过280%的同比增速位居同比增速第一,快速成长,统一也有一款产品进入加权铺市率TOP15中。

综合数值、加权铺市率来看,农夫山泉老品地位稳固,新品同比增速也很快,依然维持其统治力。三得利则应在渠道铺货上多加注意,其多款产品数值、加权铺市率均受到较严重的挤压,同比增速为负,新品也未及时跟进到位,对未来的销售可能会产生不利影响。新集团上,果子熟了的栀栀乌龙成长速度飞快,有成为其集团明星单品的潜力,统一、元气森林相关产品也有较好的表现。

03 各业态市场份额

马上赢品牌CT中包含的业态类型共包含以大卖场,大超市为核心的大业态,及以小超市、便利店、食杂店为核心的小业态。在业态内市场份额情况的分析中,我们将大卖场+大超市、小超市+食杂店进行分组,并将争夺最为激烈,同时也是主力带起无糖即饮茶浪潮的业态便利店单独拆出分为一组,通过不同业态,不同增速之间的对比看各业态下无糖即饮茶产品的竞争情况。

首先是大业态,可以看到,农夫山泉老品900ml规格的产品均有较好的市场份额上涨,但500ml的产品则同比增速均有较明显下跌,同样的,335ml*6的套组产品,以及三得利的一款1.25L大规格产品也有较好的上涨,可见在大业态中,大规格产品、套组产品正在受到消费者的青睐,并以规格与性价比优势汰换传统500ml产品的市场份额。从集团层面上看,农夫山泉大规格&套组同比增长,500ml同比下跌,三得利则是500ml均有较大幅度下跌,1.25L规格产品有涨有跌;

在排除便利店外的小业态中,情况与大业态有一定的相似性,大规格有上涨,500ml小规格有一定下滑。农夫的新品有较好上涨,三得利500ml跌幅则较大。与大业态不同的是,果子熟了栀栀乌龙500ml在这两业态中快速增长,同比增速最高;

在无糖即饮茶争夺最激烈的便利店业态中,同样出现了东方树叶900ml系列挤压500ml系列的问题,500ml业态内份额下滑,900ml业态内份额大幅增长。三得利在便利店业态中,TOP15SKU中的四款产品均有不同幅度的下滑,500ml产品下滑幅度大于1.25L规格产品。果子熟了同样凭借栀栀乌龙500ml超过700%的同比增速领跑,东方树叶黑乌龙新品也有较好的增长表现。

综合各业态内的情况看,农夫山泉东方树叶系列产品今夏可能将要面对自家500ml规格系列产品与900ml规格系列产品的市场份额互相蚕食问题。900ml系列产品有更好的性价比,已经有带动消费者在这一类目内普遍向大规格产品流动的趋势。但这种趋势对于东方树叶来说,挤压了单价更高,毛利水平也更高的自家产品的份额;对于类目中其他产品线不够健全、大规格产品不够丰富的品牌来说则是直接挤压了其市场份额。从集团品牌角度看,这种挤压对三得利的市场份额构成了一定影响,但却不能有效阻挡果子熟了这种新锐品牌的小规格明星单品跑出来。

04 各城市等级市场份额

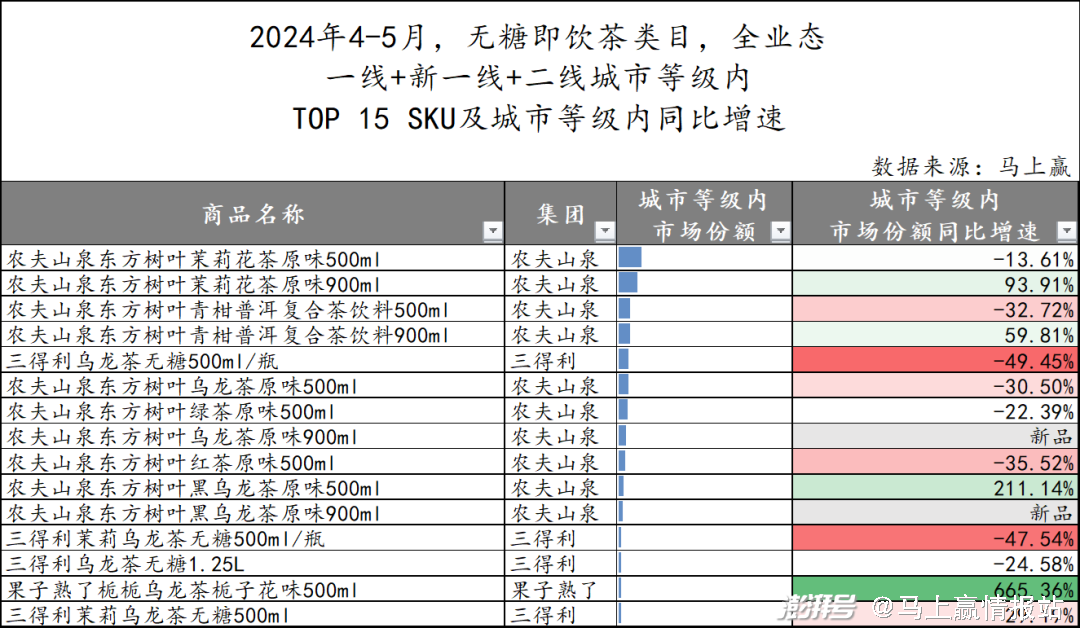

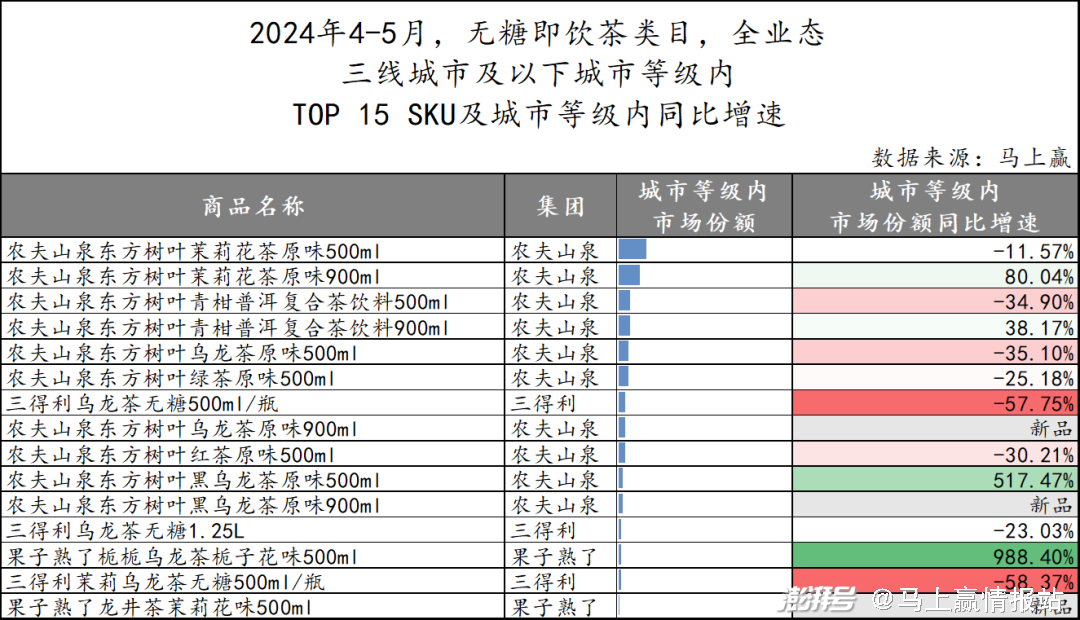

根据过往的研究,无糖即饮茶曾经在经济发达地区的消费者偏好程度更高。在无糖即饮茶今天的走红,是否能将这一类目推向更加广阔的三线及以下城市地区?城市等级的不同对于单品的选择又会是否会产生变化?基于马上赢品牌CT中的数据,我们将从一线+新一线+二线与三线及以下两个城市等级,对城市等级内的产品情况及市场份额同比增速进行研究。

在一线+新一线+二线城市等级构成的偏上线城市市场中,农夫山泉三得利与果子熟了的明星产品共同占据了TOP 15 SKU的位置,与上文关于业态研究的结论较为一致,农夫山泉900ml有较好涨幅,自家500ml产品则有一定跌幅。三得利的几款产品跌幅均较明显,其中1.25L稍好于自家其他产品。果子熟了的明星产品同比增速显著领先,其次是农夫山泉的黑乌龙500ml产品。

在三线及以下等级城市构成的偏下线城市市场中,同样是农夫山泉、三得利与果子熟了三家共同占据了TOP 15 SKU的位置。与偏上线城市市场略有不同的是,三得利两款500ml产品市场份额同比下滑更多,以及果子熟了有两款产品在列,其明星产品栀栀乌龙的同比增速也更高。

从偏上线城市/偏下线城市各等级市场中可以看到,无糖即饮茶的产品消费习惯在两个城市等级市场有比较强的一致性,各等级市场的的品牌、产品与消费者对于头部产品的偏好基本一致。

四、规格、价格竞争

除了产品层面、渠道层面的竞争外,规格与价格上的竞争与创新也是引领类目增长的重要因素之一,在无糖即饮茶这一类目中尤其如此。在规格上,无糖即饮茶引领的大规格趋势正逐渐影响其他饮料类目的规格走向;在价格上,无糖即饮茶也因其高于其他类型饮料的价格带而饱受讨论与争议。我们也将基于规格与价格两个维度,对这一类目在此领域的竞争进行进一步梳理。

01 规格:大/小规格之争

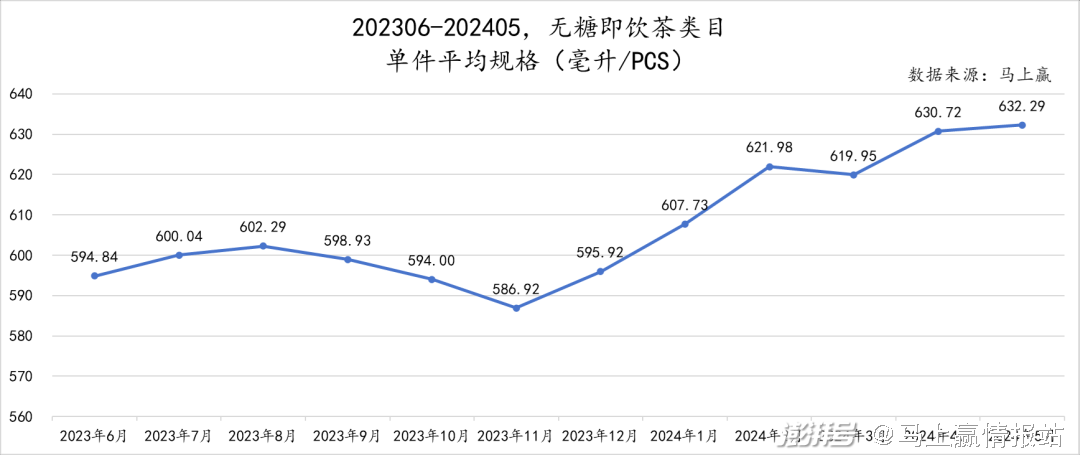

基于马上赢品牌CT中的数据,首先看无糖即饮茶类目近一年的单件平均规格情况。

可以看到,在2023年6-9月,件均规格形成了一个小高峰,但随着旺季结束又有些许下降。2023年11月为近一年件均规格的最低点,随后变一路上涨到5月的632ml/PCS,可见无糖即饮茶类目在今年有着较为明显的件均规格上涨趋势。

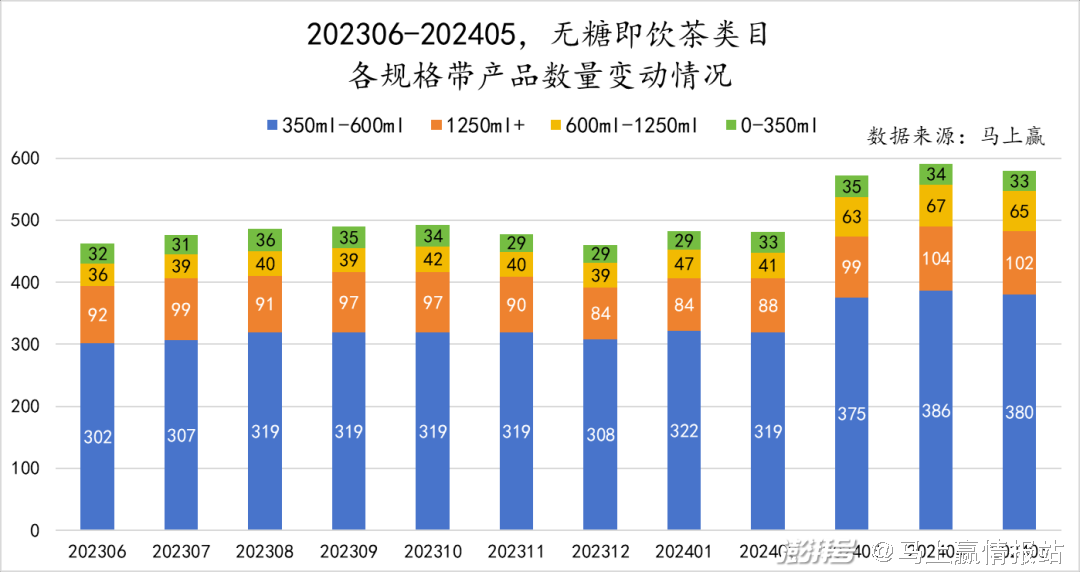

进一步通过类目内各规格带的SKU数量与市场份额情况来分析类目规格的走势,基于马上赢品牌CT中的数据,我们将规格分为0-350ml,350ml-600ml,600-1250ml,1250ml+四个区间,分别对应小瓶装、常规瓶装、大瓶装、超大瓶装类型产品。

首先看各规格带的SKU数量变化,可以看到,常规瓶、大瓶、超大瓶的SKU数量均在2024年有一定程度的增长,其中常规瓶装和大瓶装数量增长较多。相比较来说,小瓶和超大瓶装两个偏向两端的规格sku数量增长较少。类目整体的SKU数量也在2024年3月有了显著的增长。

在各规格带的市场份额变化上,我们则能更清楚的看到规格带正在向大瓶装规格发展的趋势。在202306-202405的各规格带市场份额变动情况中,0-350ml的小瓶装产品规格虽有增长,但整体占比依然非常低,1250ml+的产品所占市场份额则变动不大。市场份额变动较大的是350ml-600ml的常规瓶装与600ml-1250ml的大瓶装,大瓶装产品正在持续挤占常规瓶装产品的市场份额。

类目走向大规格或许是趋势,但对于常规规格产品线成熟的品牌来说,大规格的走势可能是新的机会,但也会面临自身不同规格产品线市场份额互相蚕食“内卷”的挑战。

规格竞争带来的产品线倾轧

在上文的渠道竞争中,我们看到同为农夫山泉集团,同为东方树叶品牌下不同规格产品线市场份额间的此消彼长,这或许也是无糖即饮茶类目在主流规格变化的趋势下,许多同产品线多规格集团都要面对的问题。

基于马上赢品牌CT中的数据,我们拉取了农夫山泉东方树叶500ml系列产品、900ml系列产品与套组类产品的市场份额变动趋势。

可以看到,在东方树叶合计市场份额浮动不大的情况下,900ml系列产品的份额持续上涨,500ml份额的产品则持续下降,东方树叶正在通过大规格产品逐步替代常规规格产品,提升产品实际消费量(毫升)。

虽然消费量得到了提升,但从百毫升均价角度看,东方树叶500ml系列产品的百毫升均价显著高于其900ml系列产品,意味着在产品相同,消费量相同的情况下,消费者正在从高毛利产品向更具性价比的产品流动。

从市场竞争策略上讲,提高产品线的性价比有助于提高产品整体的市场份额,但这一动作也会侵蚀其原有的毛利空间。在大规格产品流行的当下,需要品牌在各规格产品线之间,在市场份额与毛利之间进行更好的平衡。

02 价格、促销:件均价随规格走高,百毫升均价则在下探

基于马上赢品牌CT中的数据,我们拉取了无糖即饮茶类目中近一年的件均价与百毫升均价走势,发现了截然不同的趋势。

在近一年的件均价走势中,无糖即饮茶类目产品的件均价有一定走高的趋势,该趋势或与类目偏大规格的产品数量与份额提升相关,但在今年的4、5月份,件均价也有走低的迹象。

与件均价走势相反的是百毫升均价,虽然下降幅度不大但其在近一年中都处于下降趋势中。一方面,大规格产品的百毫升均价相比常规规格更低,整体拉低了类目的百毫升均价;另一方面,无糖即饮茶类目的火热与旺季的到来使渠道中的同类商品快速增加,竞争加剧,大量产品也加入到促销行列中,客观上使得促销折算后的百毫升均价走低。

基于马上赢品牌CT中的数据,我们对无糖即饮茶类目CR13集团所有产品的中位价(产品所有标价排序取中间值)与均价进行监测,并将其中均价高于中位价/均价低于中位价 偏离度最大的15个SKU进行了梳理汇总。

均价低于中位价:套组销售、促销导致

均价低于中位价的原因多来自于满赠满减、第N瓶优惠等促销活动及套组出售的打包优惠,可以看到,在均价低于中位价最多的TOP 15 SKU中大量包含了500ml以下的产品,由于该规格类型的产品多以套组形式进行出售,且套组相比单瓶购买存在一定的优惠,因此其均价下探幅度通常较大。

在剔除了500ml以下的小规格套组类产品后,可以看到,让茶、果子熟了、三得利的多款产品进入了均价低于中位价TOP SKU的行列,或可说明这些产品在促销中力度较大,可能与价盘及压货、销货压力较大相关。另一方面,相比农夫山泉等传统品牌,果子熟了、让茶这一类新锐品牌在渠道与价盘管理中通常经验不足够丰富,也可能面临更多的乱价、破价问题。

均价高于中位价:不同业态不同定价

除了因为套组销售、促销导致的均价低于中位价的情况,在对CR13集团的SKU监测中,我们也发现了一些均价高于中位价的产品。

对这部分SKU进行进一步观察,我们发现部分原因来自于不同渠道的区别定价,尤其对于部分对毛利要求较高,费用较高且促销效能较好的业态,部分产品会采取高于其他业态定价的方式来留足后续促销、完成市场活动的费用空间。以果子熟了为例,其便利店业态的中位价,相较其他渠道存在1元左右的溢价,以支撑其在便利店业态中持续进行第N件优惠等促销活动。

除业态不同定价的因素外,无糖即饮茶类目在不同业态的销售占比不同也会导致部分高价业态销售占比高,从而整体拉高均价,超过中位价的情况出现。

结论

2024年应该会是个饮料行业的好年景。

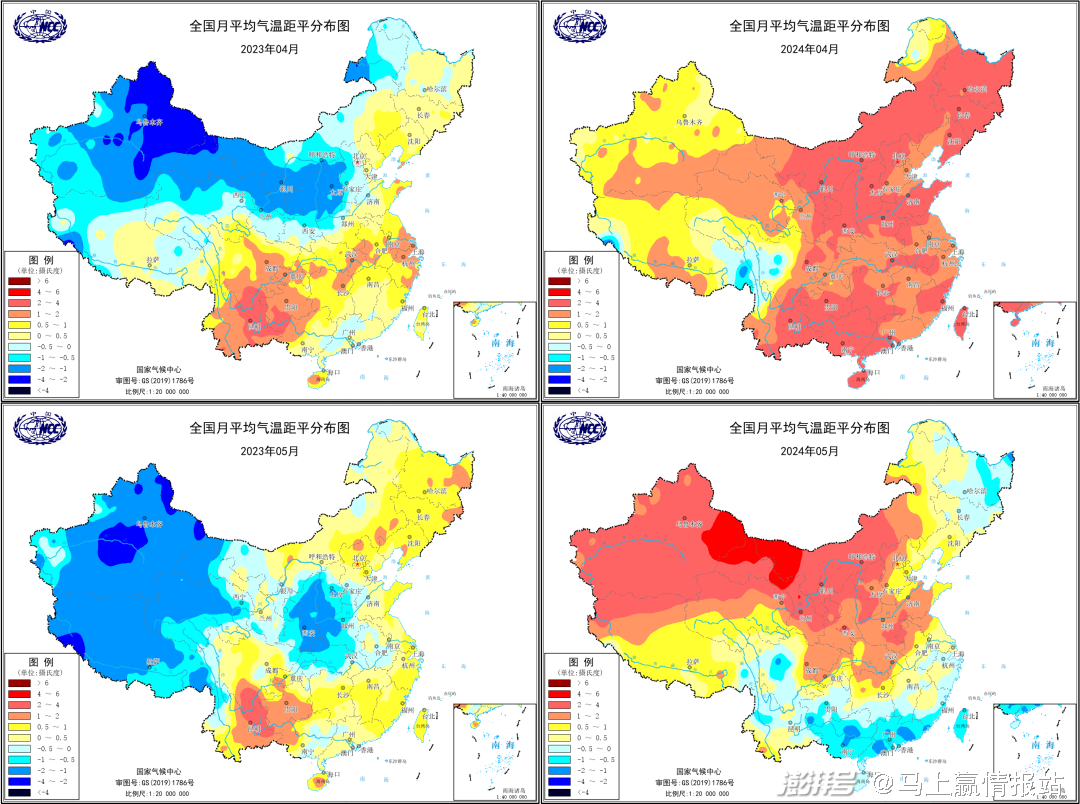

国家气候中心对全国的气温监测数据显示,2024年4、5月不但相比2023年同期平均气温更高,全国大部分地区的气温也都高于历史平均值,高温对于饮料销售来说至关重要,且有非常直接、明显的提振作用。

全国月平均气温距平图,左侧为2023年4、5月,右侧为2024年4、5月 图片来源:国家气候中心

已经到来的六月不仅意味着盛夏的序幕被缓缓拉开,更预示着饮料市场即将迎来一年中最为激烈的“战事”。对于无糖茶企业而言,今年必然是个格外忙碌的夏天。

无糖即饮茶“战况”如何,我们将持续关注。在未来的4个月中,马上赢将持续追踪各大饮料企业的动态,与大家共同见证无糖茶即饮市场在今年盛夏的繁荣与成长。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司