- +1

中签率0.07%,北交所“920号段”第一股打新冻资逾1300亿元

北交所新股发行已暂停近两个月,“北交所920第一股” 打新冻资逾1300亿元。

5月23日晚间,江苏万达特种轴承股份有限公司(下称“万达轴承”,920002)公告显示,最终发行新股数量为500万股,其中,网上最终发行数量为475万股,网上认购金额为9851.5万元,获配比例为0.07%,获配户数为2.6764万户;战略配售数量为25万股。网上有效申购户数为17.7万户,有效申购数量为66.42亿股,有效申购金额为1377.48亿元,网上有效申购倍数为1398.24倍。

从申购情况来看,Wind数据显示,万达轴承网上获配比例为0.07%,低于上只新股无锡鼎邦,该股网上获配比例为0.08%。

不过,万达轴承的打新冻资规模并未创出新高,今年以来北交所的其他IPO公司,冻资规模基本在1700亿元左右。例如,无锡鼎邦(872931)、戈碧迦(835438)、许昌智能(831396)、康农种业(837403)的打新冻资规模,分别为1755.12亿元、1758.62亿元、1798.78亿元和1746.61亿元。

公告显示,本次万达轴承发行采用战略投资者定向配售(以下简称“战略配售”)和网上向开通北交所交易权限的合格投资者定价发行(以下简称“网上发行”)相结合的方式进行。发行价格为20.74元/股。

招股书资料显示,万达轴承是国内最早一批开始叉车轴承专业生产的企业,主营业务为叉车轴承及回转支承的研发、生产和销售;主要产品包括叉车轴承(主滚轮轴承、侧滚轮轴承、链轮轴承、复合轴承、复合轴承组件)、回转支承等,为国内规模最大的叉车专用轴承制造商。

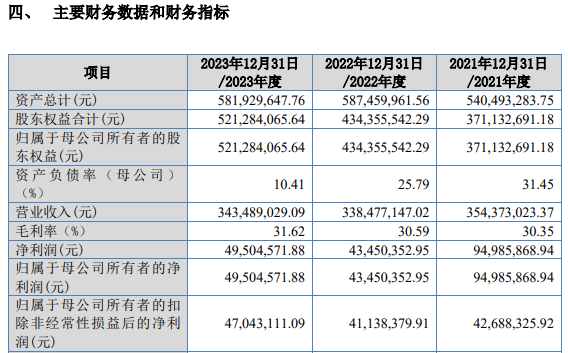

业绩方面,招股书显示,受益于下游叉车行业良好的发展势头、自身产能释放以及工业机器人领域的业务拓展,公司业绩呈现良好的发展趋势。

具体而言,2021年至2023 年,万达轴承营业收入分别为3.54亿元、3.38亿元和3.43亿元;扣除非经常性损益后归属于母公司股东的净利润分别为4268.83万元、4113.84万元和4704.31万元。

其中,对于2022年万达轴承营业收入和净利润的同比小幅下滑,招股书指出主要受宏观经济因素影响。

对于募资运用,万达轴承在招股书中表示,本次发行合计拟募资1.04亿元,募集资金扣除发行费用后的净额将全部投资于2大项目:一是工业车辆专用轴承产能提升项目,拟投资6381.54万元;二是智能装备特种轴承研制及产业化项目,拟投资3988.46万元。

值得一提的是,万达轴承有望成为“北交所920第一股”。

2023年9月,证监会发布《关于高质量建设北京证券交易所的意见》,北交所“深改19条”便包括启用北交所独立代码号段的建议。

2023年11月,北交所启动为上市公司股票使用920代码号段相关准备工作,明确920代码号段首先将在新增上市公司使用;存量上市公司证券代码切换,称正在积极研究实施方案,将在方案成熟时尽快向市场公布。

2024年4月22日,北交所正式上线启用920代码号段功能,并表示未来新增上市公司通过摇号选号或直接选号方式确定证券代码后,使用该证券代码一体完成询价、申购并在北交所上市交易。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司