- +1

提前还贷冲击继续:去年13家大中型银行中9家房贷余额减少

2023年个人住房贷款受房地产市场调整影响增长相对乏力,同时,“提前还房贷”现象对银行的冲击在去年进一步显现。

最新披露的大中型银行2023年年报显示,作为按揭贷款发放主力军的国有六大行,有5家个人住房贷款余额出现减少,7家全国性股份制银行(招行、兴业、中信、民生、光大、平安、浙商)中,4家减少,3家增长。

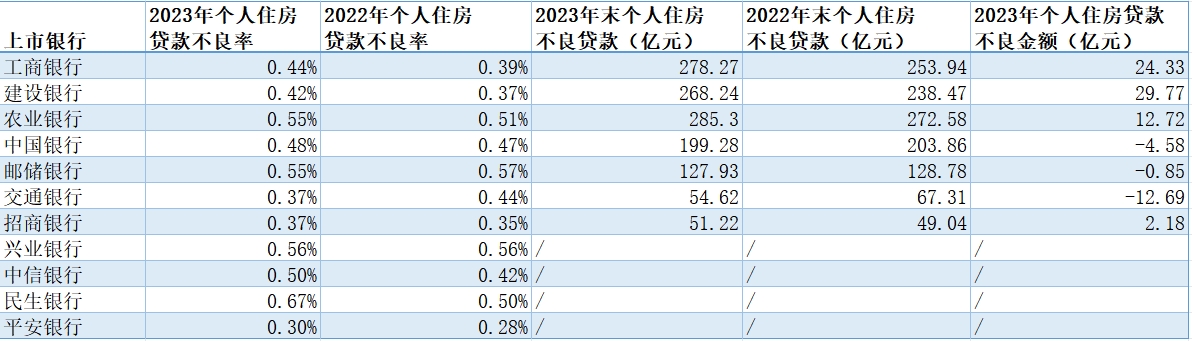

资产质量上,不同于2022年的全线走高,在披露相关数据的11家大中型银行中,2023年,8家个人住房贷款不良率出现上升,1家持平,2家下降。

5家国有大行、3家全国股份行个人住房贷款减少

作为个人住房贷款发放的主力,2023年,国有六大行的个人住房贷款合计减少5568.57亿元,而2022年合计增加4049亿元,2021年合计增加24843亿元。

邮储银行是去年国有大行中唯一实现个人住房贷款增长的,工行、建行、农行、中行和交行2023年的个人住房贷款余额均较上年末出现下降。

其中,农行和中行的个人住房贷款减少规模最多,均超过了1700亿元。

7家股份制银行中,中信银行、平安银行和浙商银行的个人住房贷款增加,招行、兴业银行、光大银行和民生银行的个人住房贷款余额出现下降。合计看,上述7家股份行的个人住房贷款实现了小幅增长。

相比国有大行,股份制银行个人住房贷款余额减少的规模并不大,民生银行和兴业银行2023年个人住房贷款规模减少超200亿元,浙商银行和中信银行2023年个人住房贷款分别增长了306亿元和270亿元。

多家银行在年报中披露了新发放房贷的情况。

农行在年报中披露,2023年,该行个人住房贷款投放7810亿元,较上年多投放178亿元。兴业银行个人住房贷款较上年末下降1.95%,但去年投放规模同比增长30%。民生银行2023年投放个人住房贷款825.01亿元,同比多投放124.74亿,增幅17.81%。

2家国有大行个人住房贷款不良率下降

资产质量方面,在披露个人住房贷款不良率的11家银行中,有8家出现不良率上升,1家持平。

“/”表示当期业绩报告未披露相关数据

国有大行方面,邮储银行和交行实现了个人住房贷款不良“双降”。工行、建行、农行和中行2023年个人住房贷款不良率分别上升了0.05、0.05、0.04和0.01个百分点。从绝对值看,农行和邮储银行的个人住房贷款不良率最高,均为0.55%。

在披露相关数据的5家全国性股份行(招行、兴业、中信、民生和平安银行)中,兴业银行的个人住房贷款不良率与上一年持平,其余四家均出现上升。

其中,民生银行的个人住房贷款不良率上升0.17个百分点,是大中型银行中不良率上升最快的。中信银行紧随其后。

多家银行在年报中表示,个人住房贷款资产风险可控。

招行表示,该行一直以来坚持对存量抵押物押品价值进行常态化监测和重估,及时调整抵押资产价值。截至去年末,个人住房贷款加权平均抵押率32.93%,较上年末上升0.34个百分点,抵押物保持充足稳定,个人住房贷款业务整体风险可控。

兴业银行则表示,针对部分地区房价波动,公司开展多轮抵押物价值的全面重估排查和压力测试工作。总体上看,目前房地产下跌对公司债权保障造成的风险基本可控。

中信银行在年报中表示,受房地产销售低迷、经济增长放缓等因素影响,不良率较上年末有所上升,但关注率有所下降。同时,该行个人住房贷款加权平均抵押率维持在39%左右水平,抵押物充足且稳中向好,个人住房贷款业务整体风险可控。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司