- +1

浙商银行去年净利150亿元增逾10%,不良贷款“一升一降”

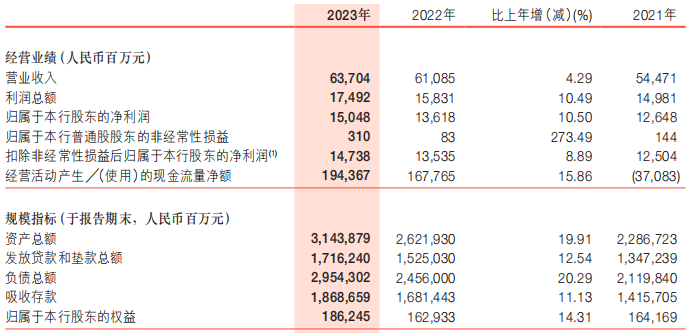

3月28日晚,浙商银行(601916.SH, 2016.HK)发布的2023年度报告(下称“年报”)显示,2023年,浙商银行实现营业收入637.04亿元,同比增长4.29%;实现归母净利润150.48亿元,同比上涨10.5%。截至2023年末,浙商银行资产总额31438.79亿元。

具体来看,2023年,浙商银行实现利息净收入475.28亿元,比上年增长0.99%;非利息净收入161.76亿元,比上年增长15.35%。业务及管理费190.88亿元,比上年增长13.80%,成本收入比29.96%,比上年上升2.50个百分点。计提信用减值损失261.13亿元,比上年下降5.57%。所得税费用19.99亿元,比上年增长8.52%。归属于本行股东的净利润150.48亿元,比上年增长10.50%,平均总资产收益率0.54%,平均权益回报率9.42%。

浙商银行2023年主要财务指标

资产负债方面,年报披露,2023年浙商银行资产、负债双双上涨,其中资产总额31438.79亿元,较上年末增长19.9%;负债总额29543.02亿元,同比增长20.29%。

具体看,截至2023年末,浙商银行发放贷款和垫款净额16732.72亿元,比上年末增长12.58% ;金融投资10006.37亿元,比上年末增长33.09%。吸收存款余额18686.59亿元,比上年末增长11.13%。

资产质量方面,2023年,浙商银行不良贷款实现“一升一降”。

年报披露,截至2023年末,浙商银行不良贷款金额245.96亿元,较上年末增长22.43亿元,不良贷款率1.44%,较上年末下降0.03个百分点。拨备覆盖率182.6%,较上年末增长0.41个百分点。

按业务类型看,截至2023年末,浙商银行公司不良贷款155.10亿元,比上年末减少5.95亿元 ;不良贷款率1.37%,比上年末下降0.26个百分点。个人不良贷款90.86亿元,比上年末增加28.38亿元;不良贷款率1.91%,比上年末上升0.41个百分点。

浙商银行2023年不良贷款划分

分行业看,截至2023年末,浙商银行不良贷款主要分布在租赁和商务服务业、制造业、批发和零售业、房地产业、建筑业。其中,交通运输、仓储和邮政业不良贷款率6.79%,不良贷款率居首;房地产业不良贷款率2.48%,位列第二,较2022年末增长0.82个百分点,不良贷款金额44.08亿元,较2022年末上涨16.38亿元。

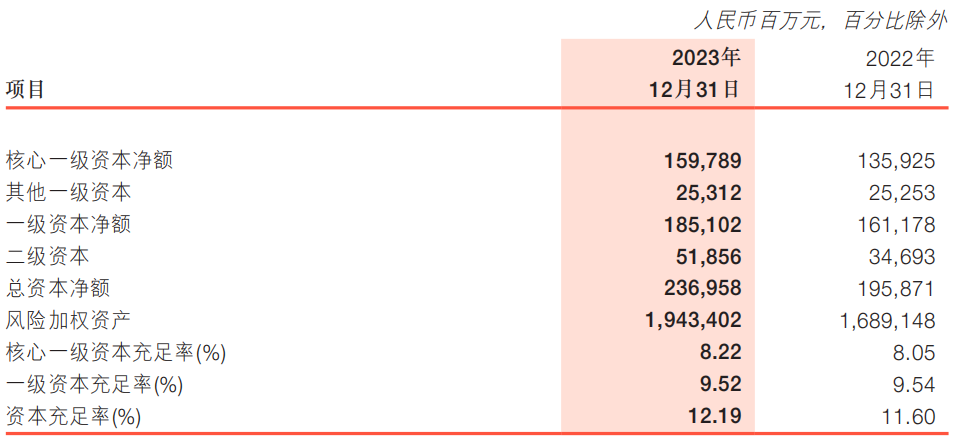

资本充足率方面,截至2023年末,浙商银行资本充足率有所起伏。

具体看,截至2023年末,浙商银行集团口径下资本充足率12.19%,较上年末增长0.59个百分点;一级资本充足率9.52%,较上年末下降0.02个百分点;核心一级资本充足率8.22%,较上年末增长0.17个百分点。

浙商银行2023年资本充足率

对此,浙商银行在年报中指出,浙商银行近年来业务规模保持了稳定的发展态势,资产对于资本的耗用也日益扩大。2023年,浙商银行完成A+H股配股工作,有效补充了核心一级资本。

浙商银行是十二家全国性股份制商业银行之一,于2004年8月18日正式开业,总部设在浙江杭州,系全国第13家“A+H”上市银行。截至目前,在全国22个省(自治区、直辖市)及香港特别行政区,设立了342家分支机构。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司