- +1

走出熊市?年内七只REITs涨至停牌,30只REITs月内均录得上涨

公募REITs产品迎来大规模停牌潮。

2月27日,博时蛇口产园REIT、嘉实京东仓储基础设施REIT、国泰君安临港创新产业园REIT公告称,为了保护基金份额持有人的利益,于当日开市起停牌。其中,博时蛇口产园REIT停牌1天,嘉实京东仓储基础设施REIT与国泰君安临港创新产业园REIT则均停牌1小时。

据澎湃新闻记者统计,包括上述三只REITs产品在内,2024年以来,已有七只REITs产品涨至停牌。

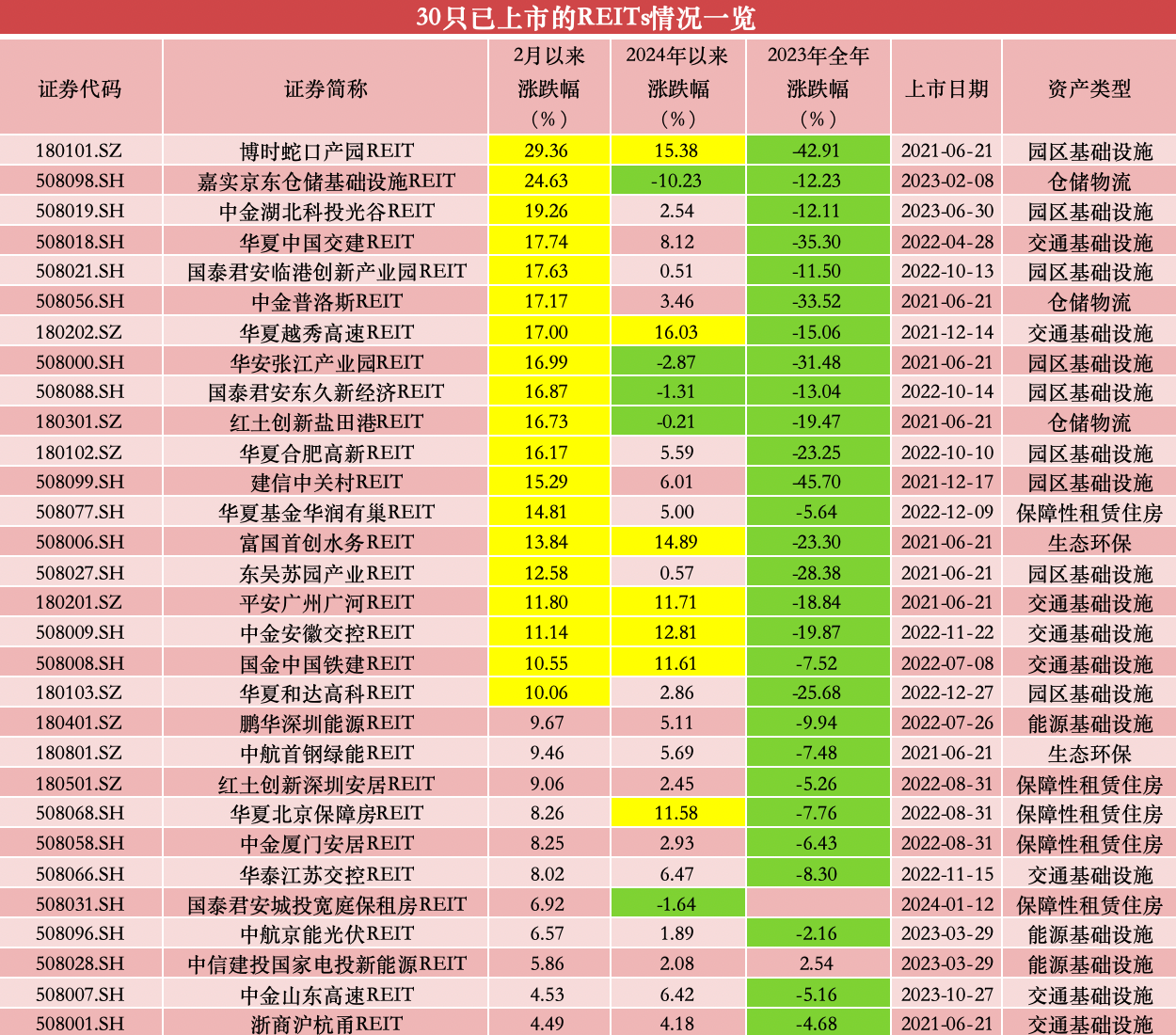

Wind数据显示,2月初至2月27日,全市场30只上市公募REITs产品均录得上涨,迎来集体反弹。具体来看,有19只产品月内涨幅超10%,占比高达63.33%,剩余11只产品月内涨幅也均超4%。

即使拉长时间来看,2024年以来,公募REITs市场表现也相当亮眼,共计25只REITs产品录得上涨,逾20%产品年内涨幅超10%。

博时蛇口产园REIT停牌1天

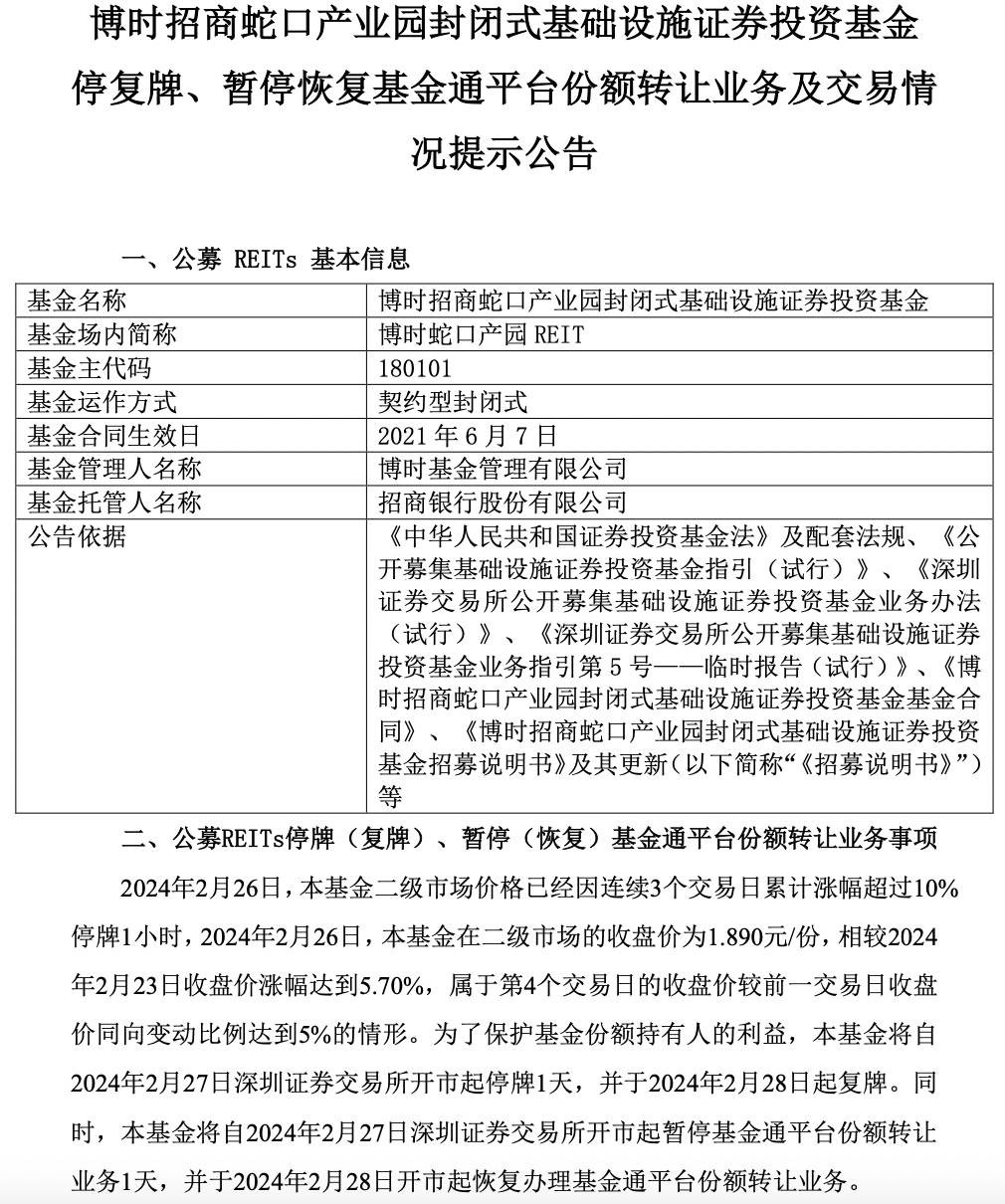

2月27日,博时蛇口产园REIT(180101)公告称,2024年2月26日,该基金二级市场价格已经因连续3个交易日累计涨幅超过10%停牌1小时,该基金在2月26日二级市场的收盘价为1.890元/份,相较2月23日收盘价涨幅达到5.70%,属于第4个交易日的收盘价较前一交易日收盘价同向变动比例达到5%的情形。

公告内容显示,为了保护基金份额持有人的利益,博时蛇口产园REIT将自2024年2月27日深圳证券交易所(下称“深交所”)开市起停牌1天,并于2024年2月28日起复牌。同时,该基金将自2024年2月27日深交所开市起暂停基金通平台份额转让业务1天,并于2024年2月28日开市起恢复办理基金通平台份额转让业务。

根据《博时招商蛇口产业园封闭式基础设施证券投资基金2023年度扩募并新购入基础设施项目招募说明书》,该基金2024年预测可供分配金额为1.47亿元。

基于上述数据,投资人在2024年2月26日持有该基金时,假设持有价格为1.890元/份,投资者2024年度净现金流分派率预测值为5.47%。(每个投资者的年化净现金流分派率预测值=预计年度可供分配现金流/基金买入成本)。

另据基础设施项目的经营业绩情况,该基金通过专项计划100%持有的基础设施资产合计由 3个产业园项目组成,分别为万融大厦、万海大厦、光明项目,可出租面积合计约20.47万平方米。截至2023年12月31日,该基金持有的基础设施项目公司月末时点出租率为95%,较2023年3季度末提升4个百分点。

值得一提的是,这并非博时蛇口产园REIT首次发布停牌公告。

此前2月26日与2月21日,博时蛇口产园REIT曾公告称,为了保护基金份额持有人的利益,该基金自当日深交所开市起停牌1小时,并于当日上午10时30分起复牌。

对此,博时基金基础设施投资管理部基金经理刘玄表示,近期公募REITs市场回暖态势比较明显,其底层基础支撑还是在于基础设施资产整体表现出较强的经营韧性,以及在利率进一步下行的市场环境下能够提供具备吸引力的现金分派水平。

大规模停牌潮来袭

据澎湃新闻记者统计,包括博时蛇口产园REIT在内,2024年以来,已有七只REITs产品涨至停牌。

2月27日,嘉实京东仓储基础设施REIT(508098)公告称,2024年2月26日,该基金在二级市场的收盘价为2.972元/份,连续3个交易日累计涨幅为13.09%。为了保护基金份额持有人的利益,该基金将自2024年2月27日上交所开市起停牌1小时,并于当日上午10时30分起复牌。

同日,国泰君安临港创新产业园REIT(508021)公告称,该基金2024年2月26日二级市场收盘价为4.654元/份,连续3个交易日的收盘价累计涨幅达11.07%。为了保护基金份额持有人的利益,该基金将自2024年2月27日上交所开市起停牌1小时,并于当日上午10时30分起复牌。

2月20日,华夏合肥高新产园REIT公告称,2024年2月19日,该基金在二级市场的收盘价为1.740元,日涨幅为5.07%,且相较于2月6日收盘价涨幅达到11.04%。为了保护基金份额持有人的利益,该基金将自2月20日深交所开市起停牌1小时,并于当日上午10时30分起复牌。

同日,中金普洛斯REIT(508056)公告称,该基金2024年2月19日二级市场收盘价为3.227元/份,相较于2024年2月8日收盘价(3.025元/份)的涨幅为6.68%,连续3个交易日累计涨幅10.21%,连续20个交易日累计涨幅为23.64%。为保护投资者利益,该基金将自2024年2月20日上交所开市起停牌1小时,并于当日上午10时30分起复牌。

2月20日,华安张江产业园REIT(508000)公告称,该基金2024年2月19日二级市场收盘价2.353元/份,较前一交易日收盘价涨幅5.56%,连续3个交易日累计涨幅11.10%。为了保护基金份额持有人的利益,该基金将自2024年2月20日上交所开市起停牌1小时,并于当日上午10时30分起复牌。

2月9日,国泰君安东久新经济REIT曾公告称,该基金2024年2月8日二级市场收盘价为2.965元/份,较前一交易日收盘价涨幅达6.27%,连续3个交易日的收盘价累计涨幅达11.38%。为了保护基金份额持有人的利益,该基金将自2024年2月19日上交所开市起停牌1小时,并于当日上午10时30分起复牌。

与此同时,中金湖北科投光谷REIT、华夏中国交建高速REIT等也因涨幅过高发布了相关公告。同时,为了保护投资者利益,公告中也纷纷提醒投资者全面认识这类基金的风险收益特征和产品特性,理性判断市场,谨慎做出投资决策。

逾六成REITs产品月内涨幅超10%

澎湃新闻记者据Wind数据统计,2月初至2月27日,全市场30只上市公募REITs产品均录得上涨,迎来集体反弹。

具体来看,有19只产品月内涨幅超10%,占比高达63.33%,剩余11只产品月内涨幅也均超4%。其中,博时蛇口产园REIT以29.36%的涨幅位居榜首;嘉实京东仓储基础设施REIT紧随其后,以24.63%的涨幅位居第二;中金湖北科投光谷REIT则以19.26%的涨幅位居第三。

即使拉长时间来看,2024年以来,也有25只REITs产品录得上涨,其中华夏越秀高速REIT、博时蛇口产园REIT、富国首创水务REIT、中金安徽交控REIT、平安广州广河REIT、国金中国铁建REIT、华夏北京保障房REIT这7只产品的年内涨幅均超10%。

而对比2023年,除去国泰君安城投宽庭保租房REIT成立不满一年外,28只上市REITs产品全部收跌,仅中信建投国家电投新能源REIT一只产品2023年内录得了2.54%的涨幅。

截止交易日期为2024年2月27日;来源:澎湃新闻记者据Wind数据统计

对此,富国基金表示,2月以来REITs大涨主要源于政策利好和风险偏好的改善,主要原因有三点:一是证监会发布《监管规则适用指引——会计类第4号》明确了REITs的权益属性,或推动REITs计入其他综合收益科目,不仅REITs分红可计入当期利润,而且REITs净值波动不会影响当期利润,或吸引更多长期投资者进入REITs市场;二是在证监会密集发声以及中央汇金扩大增持背景下,权益市场止跌反弹,风险偏好有所改善;三是5年期LPR超预期下调25BP,具有高分红属性的REITs品种性价比凸显,配置价值进一步抬升。

“经过前期的调整,目前REITs的估值已位于较低水位。其中,产权类REITs的现金分派率位于历史90%分位,经营权类REITs的IRR位于历史83%分位(数据来源:Wind,截至2023年12月23日)。向后看,随着政策利好和市场情绪回暖,高分红率的REITs品种或迎来一定估值修复。”富国基金称。

刘玄同样认为,公募REITs作为资本市场服务实体经济的重要金融产品,2023年二级市场出现较大幅度调整,目前部分公募REITs产品已具备了较强的长期投资价值,近期公募REITs市场的回暖也体现了市场对REITs配置价值的认可。“从国际成熟的REITs市场的长期发展规律来看,REITs长期投资价值相对稳定,其长期价格仍将向内在价值回归,我们对此应有充分的信心。”

富国基金进一步指出,公募REITs的底层资产主要是成熟优质、运营稳定的基础设施,如产业园、高速路、污水处理等市政工程,长期现金流预期相对明确、波动性相对较小,所以从长期看,公募REITs的收益也主要来自项目的经营收益。随着政策发力“稳增长”,公募REITs基本面也有望迎来进一步的修复。

与此同时,刘玄也坦言,公募REITs产品最终的价值回归还是要落实在宏观经济的恢复预期以及基础设施资产现金流的稳定性和可预测性上,影响的因素也还包括信息披露规则的完善、相关投融政策的优化、增量资金结构的提升等。

此前2月8日,为进一步完善资本市场监管规则体系,提高监管透明度,促进资本市场各类经营主体提升会计信息披露质量,证监会发布《监管规则适用指引——会计类第4号》。

该指引明确并表原始权益人的基础设施REITs其他方持有份额的权益属性。指引指出,并表原始权益人合并财务报表层面对于基础设施REITs其他方持有的份额,列报为负债还是权益,主要取决于原始权益人是否存在无条件避免交付现金或其他金融资产的义务。如发行人已依照相关法规要求说明符合条件的现金分配、终止上市和扩募延期安排,则发行人不存在不可避免的支付义务,并表原始权益人在合并财务报表层面应将基础设施REITs其他方持有的份额列报为权益,其他投资方持有的REITs份额在性质上亦属于权益工具投资。

对此,中金公司在研报中表示,中长期来看,该规则有利于提升REITs持有稳定性,拉长持有周期,降低二级市场价格波动,提升配置价值。建议关注估值调整后当期分派较高的能源类项目和部分高速、二线产业园、厂房及物流仓储类项目,以及经营基本面稳健的保障房和环保类项目。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司