- +1

市值缩水超2500亿,立讯精密如何摆脱“苹果依赖症”?

“果链龙头”立讯精密,开年走得不太顺利。

在上证指数连续大涨、一度成功收复3000点的背景下,立讯精密的股价却逆势下跌。

截至2月26日收盘,立讯精密股价报收27.43元/股,龙年以来股价下跌超过5%,总市值为1964亿。和2020年的最高点63.53元/股相比,如今立讯精密的股价已经腰斩,市值则缩水超过2500亿。

在跌跌不休的股价背后,实则是投资者对于立讯精密“代工厂”定位的顾虑。

作为苹果产业链的巨头,立讯精密和苹果公司深度捆绑,早年凭借着为苹果代工实现了跨越式发展。然而,如今全球电子消费低迷不振,近两年苹果也明显陷入发展瓶颈,依附在苹果背后的立讯精密难免让人感到担忧。

其实,立讯精密也知道和苹果深度捆绑的风险,从去年开始其便在积极发展新业务,以求降低对苹果的依赖。但从现在来看,这些尝试并没有换来明显的效果,“代工厂”立讯精密的处境已是越来越艰难了。

遭遇“开年不利”

立讯精密的股价在开年后之所以会大跌,其实跟苹果的Vision Pro遇冷有着很大关系。

据媒体“央视财经”的报道,苹果在2月初发售的首款头戴显示设备Vision Pro,虽然刚开始一度引发抢购潮,但在经过半个月的尝试体验后,由于体验不佳,许多第一批购买的客户已经开始退货Vision Pro。

此前,机构集邦咨询曾预测,2024年Vision Pro出货量有望达50万至60万台,因为Vision Pro是苹果扩大头显市场规模的重要布局,同时也借该产品跻身VR/AR市场。但从现在来看,想要达到50万至60万台的出货量难度不小。

作为Vision Pro的生产商,立讯精密承担了Vision Pro量产的最后一步组装。早在去年十月份,立讯精密董事长王来春就表示,公司正在为Vision Pro生产做好准备;而据媒体报道,在同一时间,库克还亲自探访了立讯精密的Apple Watch产线,着重查看了Vision Pro的相关产线,确保生产万无一失,可见Vision Pro对于立讯精密的重要性。

实际上,在Vision Pro刚刚推出、引发抢购潮的时候,立讯精密的股价也一度大涨,2月5日、2月6日股价涨幅分别达到5.27%和4.6%,两天累计涨幅超过10%。然而,伴随着第一批购买的客户开始陆续退货,立讯精密的股价也开始回落。截至2月23日收盘,立讯精密股价报收27.16元/股,龙年第一周股价下跌了6.15%。

大起大落的股价背后,同时反映出了立讯精密作为“代工厂”的脆弱性。2022年,立讯精密实现营收为2140.28亿,营收增速为39.03%,虽然实现了高速增长,但立讯精密同样也有严重的“大客户依赖”——2022年前5大客户销售了1778.6亿,占营收的比例高达83.09%,其中苹果这个第一大客户的营收占比高达73.27%。

作为苹果的“代工厂”,现在的立讯精密高度依附在苹果的背后。当然,前几年立讯精密确实凭借着为苹果代工实现了跨越式的发展,但如今苹果自己也逐步进入瓶颈期,立讯精密这种深度捆绑的发展模式,暗藏着巨大的风险。

如何“突围”?

从目前来看,依附在苹果背后的立讯精密,处境正变得越来越艰难。

一方面,正如上面的内容提到——苹果自身已经进入发展瓶颈。2月2日,苹果发布了截至2023年12月30日的一季报:第一财季实现营收为1195.75亿美元,同比增长2%;净利润为339.16亿美元,上年同期为299.98亿美元。

从营收来看,苹果的增长已经接近停滞,而且在特别重要的“大中华市场”,营收甚至下滑了13%。对于立讯精密而言,苹果增长停滞显然不是一个好信号,毕竟两者高度捆绑,苹果增长停滞也就意味着立讯精密的增长也会放缓。

截至去年三季度,立讯精密累计实现营收1558.75亿,营收增速为7.31%,营收增速已经创出了过去几年的新低;实现净利润为73.74亿,净利润增速为15.22%,和去年同期36.48%的净利润增速相比也明显放缓。

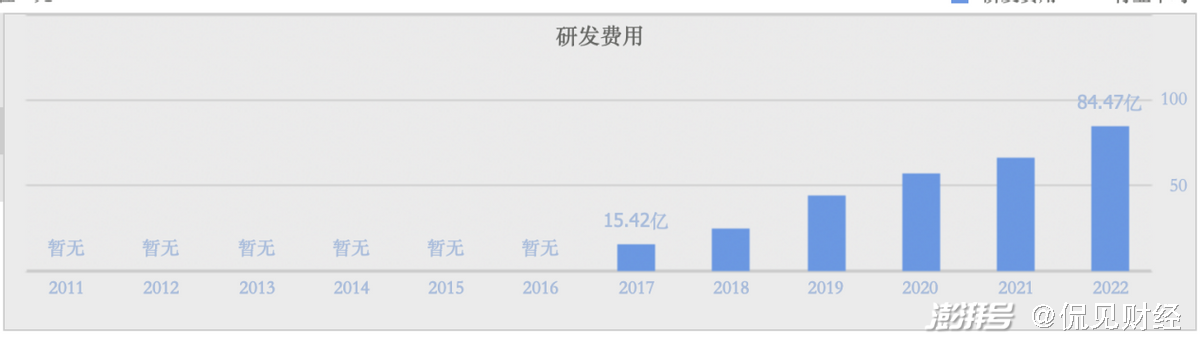

另一方面,苹果作为国际巨头,立讯精密想要跟其高度捆绑也并非那么容易。想要和苹果长期合作,先决条件是良品率和成本优势,若要一直保持这些优势,那就必然需要大量的资金投入研发。数据显示,近几年立讯精密的研发投入不断增加,2022年研发费用高达84.47亿,2023年前三季度累计的研发费用也已经来到了61.44亿。

在大家的印象中,代工厂往往只需要提供人力,无需在研发上投入太多的精力,但立讯精密的情况显然不是如此。

此外,由于需要承接苹果的业务,立讯精密也需要大量投资固定资产。数据显示,近些年立讯精密的资本开支也在不断飙升,其经营活动现金净流入甚至已覆盖不了公司的资本开支。2016年,立讯精密的“固定资产+在建工程”为45亿元;到2023年三季度,理性精密的“固定资产+在建工程”超过450亿,相比2016年翻了10倍。

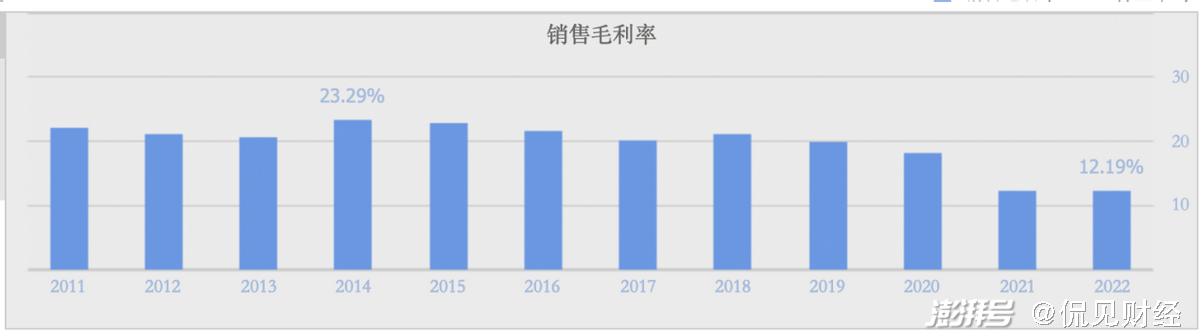

还有更重要的一方面,苹果对生产链有着绝对的掌控欲。对于同一件产品,苹果会选择多家供应商,一方面是为了避免过于依赖单家供应商,另一方面则是让供应商相互竞争。在这样的背景下,立讯精密为了捆绑住苹果,除了不断投入研发之外,还需要保持低毛利,近年来立讯精密的毛利率和净利率都在不断走低。

对于立讯精密而言,如果苹果还处于高速增长阶段,虽然合作的要求很多,但也还算值得;但如果苹果开始陷入增长停滞,继续为合作付出就显得不太划算了。最近两年,立讯精密也在积极拓展新业务,例如汽车互联产品及精密组件,在202年上半年就实现营收32.07亿,该项业务和2022年上半年相比,营收增长了超过10亿。

不过,当下立讯精密绝大部分的营收还是来自苹果,立讯精密在短期内想要改变这种依附的关系,显然没那么容易。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司