- +1

钾盐是如何定价的?

◎陈志勇 朱清

近期,中国地质调查局国际矿业研究中心矿业市场研究团队围绕部分能源和矿产资源初级产品的定价机制进行梳理研究,并形成系列文章。“矿业界”公众号陆续刊发,敬请垂注。

全球钾盐资源分布集中,俄罗斯、白俄罗斯和加拿大三国为主的钾盐企业形成白俄罗斯钾肥联盟(BPC)和加拿大钾肥公司(Canpotex)两大钾盐生产商联盟,形成寡头垄断格局。2013年BPC联盟破裂后,钾盐寡头市场格局受到冲击,钾盐生产商销售策略从“价格优先”变为“份额优先”,消费市场影响力增强,逐渐形成中国、印度、巴西和东南亚四大定价中心,全球市场规模在150亿美元以上。在国际钾盐贸易中,中国和印度市场为长约合同市场(合同期限基本在一年左右),以联合谈判小组形式谈判确定价格,其余市场为现货市场。

一、 全球钾盐定价与机制发展

01 全球钾盐价格总体波动式上涨

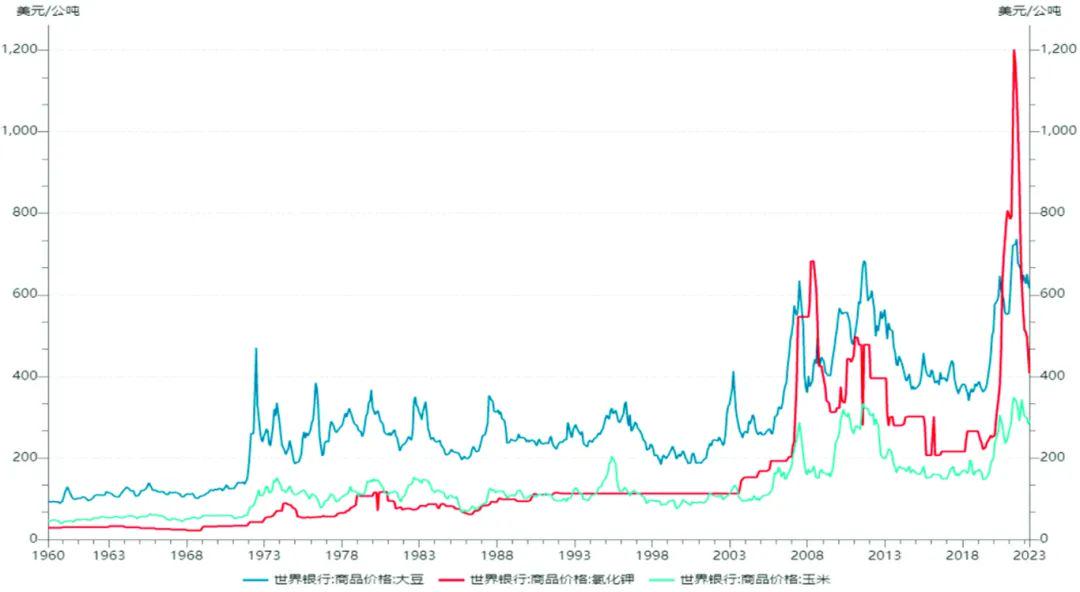

纵观60年的钾盐价格历史,大致可分为4个阶段:第一阶段,在2003年10月之前,钾盐价格平稳;第二阶段,2003年10月到2008年9月,氯化钾价格快速上涨,最高价达690美元/吨;第三阶段,2008年至2020年底,金融危机后,氯化钾价格一度跌至205美元/吨;第四阶段,2021年开始,受疫情和俄乌冲突影响,氯化钾价格两次大幅上涨,涨至1200美元/吨左右,后大幅下降。

02 过去十年,全球定价机制持续演化

一是2013年之前,全球钾盐行业呈现寡头垄断格局,Canpotex和BPC两大生产集团对全球钾盐定价影响力较大。当时,国际钾盐行业可分为三大派系:由加钾(Potash Corp)、美盛(Mosaic)和加阳(Agrium)组成的Canpotex;由白俄罗斯钾盐(Belaruskali)和乌拉尔钾盐(Uralkali)组成的BPC;由以色列ICL和约旦APC组成的合作组织。其中Canpotex和BPC在当时对全球钾盐定价话影响力很大,形成寡头垄断格局。2010年,加钾、美盛、加阳、白俄罗斯钾盐、乌拉尔钾盐、K+S(德国钾盐集团)和ICL七家钾盐巨头的产能合计约为5591万吨,在全球产能(约6720万吨)中占比高达83.2%。

1960年以来钾盐与农产品价格走势

二是2013年后,市场竞争扩大,价格下降。2013年BPC联盟破裂,乌拉尔钾盐以白俄罗斯钾盐违反联盟销售协议为由退出BPC,国际钾盐定价模式洗牌,寡头的销售策略从“价格优先”变为“份额优先”。自此开始,国际钾盐价格急剧下跌,并进入为期数年的价格低迷期。

三是钾盐消费市场定价话语权逐渐增强,形成以中国、印度、巴西和东南亚四大人口区域定价中心。

钾盐生产市场竞争加剧,钾盐消费市场定价话语权逐渐增强,逐渐形成中国、印度、巴西和东南亚四大定价中心。目前,在国际钾盐贸易中,中国和印度市场都为长约合同市场(合同期限基本在一年左右)。从近年钾盐签订统计情况来看,我国钾盐价格签订时间一般晚于印度,价格上一般会与印度大合同持平或低10美元/吨左右。其余市场为现货市场。国际主要现货市场为巴西和东南亚,巴西和东南亚现货价格高于我国和印度的谈判价格。我国钾盐大合同价格属于全球最低价,处于全球钾盐价格洼地。

二、全球钾盐定价与市场基本情况

01 全球钾盐供应高度集中,钾盐寡头对区域价格影响力较大

一是全球钾盐资源主要分布在加拿大、俄罗斯、白俄罗斯,三国合计占全球储量的67.46%。

全球钾盐资源极为丰富,但分布很不均匀。据美国地质调查局公布的2023年钾盐数据(折合氧化钾),全球钾盐储量大于33亿吨,其中加拿大、俄罗斯、白俄罗斯的储量分别约11亿吨、7.5亿吨、4亿吨,占比分别为32.98%、22.49%、11.99%,合计67.46%。中国钾盐储量约1.7亿吨,占全球钾盐储量的5.1%,排名第六。

二是全球钾盐产量集中在加拿大、俄罗斯和白俄罗斯。

世界钾盐产量分布高度集中,与储量分布大致相同。据美国地质调查局2021年数据,全球钾盐产量4630万吨(折合氧化钾),加拿大、俄罗斯和白俄罗斯分别为1420万吨、910万吨和763万吨,分别占30.67%、19.65%和16.48%;中国产量600万吨,占12.96%。

三是全球钾盐市场呈现寡头垄断格局,总体供过于求,面临份额竞争,生产商对定价存在区域影响力。

钾盐行业呈现寡头垄断格局,国际钾盐市场仍由少数处于支配地位的企业所垄断。钾盐生产商寡头企业依托钾盐主要资源国的资源优势大量生产钾盐。2022年,加拿大Nutrien、白俄罗斯Belaruskali以及俄罗斯Uralkali分别以1410万吨、1310万吨和1220万吨产能位列世界前三。钾盐主要生产商和全球钾盐资源分布形势高度一致。美国Mosaic钾盐产能排名第四,这四家钾盐生产商产能占全球近66%。近十多年来,全球钾盐市场总体处于供过于求的局面,BPC联盟破裂之后,寡头的销售策略从“价格优先”变为“份额优先”,生产商的价格影响减弱,但寡头生产商仍对区域钾盐定价权有较大影响力。

02 全球钾盐消费稳步增加,粮食需求持续推高钾盐价格

一是全球钾盐消费稳步上升,消费地区集中在中国、巴西、美国和印度四国。

近20年来,全球钾盐消费总体呈现稳步上升态势,仅2008至2009年受金融危机影响,消费量下滑,后稳步回升,2017年,达到历史高点5043万吨。2020年,消费量为4915万吨,其中,中国、巴西、美国和印度为全球钾盐的主要消费国,分别占比32.49%、23.48%、14%和10.25%,合计占比80.22%。

二是钾盐价格受消费市场正面影响,与农产品价格存在6个月左右滞后期。

对比大豆、玉米等农产品的价格,氯化钾价格与农产品价格呈现相同波动,但是氯化钾的价格变动拐点相较于农产品价格变动拐点存在6个月左右的滞后期。其主要原因是,国际钾盐市场有相似于欧佩克的产量价格调控机制。参照欧佩克的机制,如果钾盐价格继续低迷,国际钾盐生产商减产力度有可能持续加大。如同欧佩克对国际原油市场的影响一样,钾盐的调控是具备滞后性的,这决定了他们的调控效果并不会立竿见影。另外,谷物的库存量则与钾盐价格呈负相关的关系。

三是全球钾盐需求受人口增长推动增长潜力大,未来钾盐价格存在上涨预期。

钾盐产量的95%以上用于生产钾肥,人口大国粮食和钾盐需求大。根据联合国经济和社会事务部预测,2050年全球总人口将达到97亿人,全球人口稳步增长。人口总量的增长也将带来粮食消费总量的提升,进一步提升钾盐需求。东盟和印度等人口大国作为正在崛起的新兴工业化区域,将拉动全球钾盐需求快速增长。

03 全球钾盐进出口贸易占比超过80%,加拿大、俄罗斯和白俄罗斯三国企业仍有较大定价影响力

全球钾盐产地与需求地差异大,钾盐资源严重错配,进出口贸易占比超过80%。从出口角度来看,加拿大、俄罗斯及白俄罗斯占全球钾盐出口量的77%。2008年以前,市场主要由BPC联盟及Canpotex掌握,2013年BPC联盟解散后,出口销售及定价权集中度虽有下降,但3个国家的钾肥企业对全球钾盐定价有较大影响力。

三、我国钾盐市场情况及其对定价机制的影响

01 我国钾盐资源以盐湖型钾盐为主,集中在青海察尔汗和新疆罗布泊钾盐矿区

我国钾盐资源多为现代盐湖型钾盐矿,其探明储量占比达97.74%,资源禀赋差,主要分布于新疆罗布泊钾盐矿区(柴达木盆地东端)、青海察尔汗钾盐矿区(柴达木盆地内)、西藏扎布耶钾盐矿区(羌塘高原北部)、四川盆地钾盐矿区和云南勐野井钾盐矿区(思茅盆地内)。青海、新疆合计占全国的98.82%。其中青海察尔汗盐湖氯化钾储量超过5.4亿吨,占全国已探明资源储量的50%以上。目前具备开采潜力的查明矿区集中在青海察尔汗钾盐矿区和新疆罗布泊钾盐矿区。

02 我国钾盐生产集中度高,产能前三家企业占据我国钾盐近90%产能,价格影响力大

当前,我国已成为全球第四大钾盐生产国。钾盐生产商多,数量达50家以上,青海盐湖工业股份有限公司、格尔木藏格钾盐有限公司和国投新疆罗布泊钾盐有限公司3家企业钾盐产能占我国钾盐总产能的90%左右,其中,青海盐湖占比60%以上。同时,由于资源枯竭、钾矿品位下降导致环保成本攀升,以及2021年以前全球钾盐市场经历12年低迷期导致的经营困难,部分中小企业处于停产或减产状态。青海盐湖、藏格钾盐和国投新疆三家钾盐生产商对我国钾盐价格影响力较大。

03 我国钾盐进口价格以联合谈判小组与国际钾盐供应商谈判大合同价的形式确定,低于国内市场价格

在国际钾盐贸易中,中国和印度市场都为长约合同市场(合同期限基本在一年左右),其余市场为现货市场。我国进口钾盐,每年有一个价格谈判,谈判对象主要为三大出口国的主要钾盐企业,一般签订一年大合同。我国钾盐进口主要来自于加拿大、俄罗斯、白俄罗斯、约旦等国,按照过去的习惯,其中一家国际供应商达成大合同后,其他国际供应商便会按照相应的价格与中国签约。2023年6月6日,中方钾盐进口谈判小组(中化、中农、中海化学)与加拿大钾盐公司(Canpotex)就2023年度钾盐进口合同达成一致,合同价格为307美元/吨(CFR),较2022年价格降低283美元。近些年来,全球钾盐市场多处于供大于求的局面。我国钾盐产量不断增加且钾盐库存较大,在钾盐价格谈判过程中议价能力较强,年度谈判进口合同价格一般低于我国国内钾盐市场价格。

四、政策建议

一是继续加大我国钾盐勘查投入,稳定国产钾盐供应,促进价格稳定。

二是加快钾盐国际合作,实现双轮驱动,保障钾盐供应链安全产业链安全,维持钾盐进口价格相对稳定,保障粮食安全。

本文原载于《中国矿业报》1月15日1版

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司