- +1

2023光伏业绩盘点:有的单季亏20亿,有的净利增20倍

图片来源:Global Times

摘要:

2023年光伏业绩出炉,一些企业净亏10多亿元,面临退市风险,有些单季亏20亿,还有一些企业转亏为盈,净利润预增20倍以上。这份喜忧参半的报告,透露出哪些信息?

撰文 | Shushu

编辑 | Tang

→这是《环球零碳》的第957篇原创

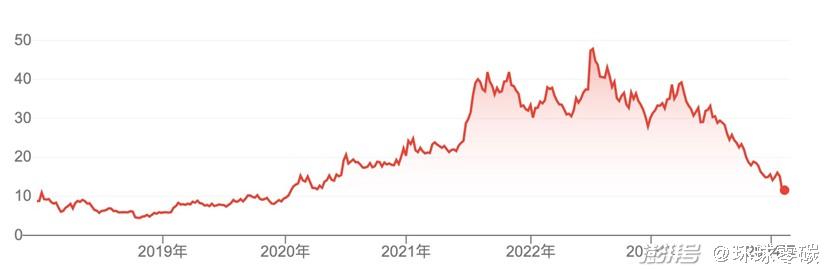

2023年,被称之为“最牛赛道”的光伏产业,赢得了装机增长,却在资本市场跌跌不休。

即使是在新增光伏装机突破200GW大关前提下也是如此。自2023下半年来几乎连一次像样的反弹都没有,“腰斩”、“膝盖斩”、“脚踝斩”接连而来。

投资者称:跌麻了。

如今,“跌麻了”的现象也反映在2023光伏上市公司业绩中,已发布报告的58家企业中,有25家企业利润下滑,其中14家企业出现亏损。

以硅料龙头大全能源为例,从去年一季度开始就遭遇营收、净利同比双降,业绩报告显示,2023年净利润同比下降69.67%到70.19%。

对于业绩变动原因,大全能源解释得很明白,主要是硅料价格大幅走低。

如果说大全能源净利降幅尚在意料之中,那么硅片企业的业绩“爆雷”还是令许多从业者感叹“没有想到”。

尤其是当硅片巨头TCL中环披露预计2023年净利润同比下降29.6%至38.4%,单四季度亏约20亿元时,当日其股价直接跌停,并带崩光伏板块。

要知道,2018年至2022年期间,TCL中环股价曾暴涨十倍,市值最高超2000亿元。然而,目前已较最高峰跌去约四分之三。

图说:TCL中环股价变化图

来源:谷歌财经

为此,TCL中环给出的理由也很诚恳,产业链竞争博弈加剧,光伏产业链主要产品价格下降明显,盈利艰难,另外参股公司股权的处置带来的一次性账面亏损也产生较大负面影响。

然而,当一些光伏企业惨淡经营,净亏10多亿元时,还有企业却转亏为盈,净利润预增20倍以上。

这份喜忧参半的光伏2023业绩预告,又会给2024的光伏企业发展透露出哪些信息呢?

01--这些光伏企业即将破产或退市?

对于业绩下滑,不少光伏企业都给出了同样理由:产业链价格下跌。

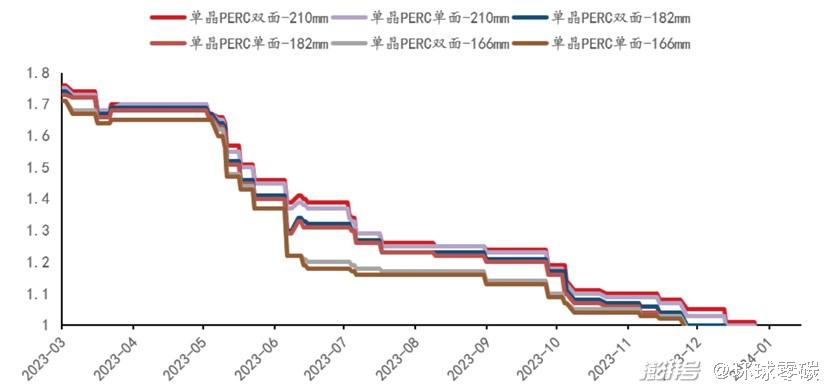

2023年10月是令整个光伏行业哗然的标志性节点。这个月,有光伏企业在双面双玻单晶PERC组件招标中首次投出低于1元/瓦的爆炸性低价。

在这之后,组件价格继续下跌,从2023年初到年末,直接腰斩,让原本还有盈利的硅片、电池环节也开始出现价格倒挂。

图说:光伏组件价格走势(元/W)

来源:中信建投期货

第一批“倒下”的是跨界企业。

据不完全统计,2023年下半年以来,此前高调跨界光伏的上市公司中,已有近10家公司相继终止光伏相关的项目、再融资计划等,最短跨界时间仅一个月。

例如,奥维通信在2023年初宣布跨界光伏并发布重大资产重组事项,拟通过与上海熵熠组建合资公司,投资建设5GW高效异质结太阳能电池及组件项目。半年不到,该公司便终止该项目重大资产重组计划。

还有从事包装印刷油墨的乐通股份,曾在2023年7月计划投入47亿跨界光伏。仅一个月后,该公司便将投资金额大幅调低至1250万元,几乎等于取消跨界。

如果说,跨界公司因光伏较高的技术壁垒而“倒下”,那么,更专业的光伏企业也在面临破产危机。

有机构预测,虽然2024年光伏安装量增长正值组件价格最低点,属亏本叫买卖,但是组件出货量排名前10的头部企业由于资金和技术优势,仍将占领大部分市场份额,相对较安全。

最危险的是排名10-20的中型光伏企业,亏本销售的同时还没有订单,可能会面临破产或退市。

有光伏行业资深人士告诉新浪财经,中型企业里,尚德电力、亿晶光电、正信光电、TCL中环旗下的环晟2024年可能会更加艰难。

而在2023年已披露业绩的光伏企业中,嘉寓股份成为有“退市风险”典型代表。其报告显示,归属于上市公司股东净利润亏损12~15亿元,并且2023年度期末净资产预计为负。

据深交所规定,若上市公司出现“最近一个会计年度经审计的期末净资产为负值”,其股票交易将被实施退市风险警示。

02--这些企业押对宝,吃到一波红利

虽然有光伏企业亏损且面临退市风险,但从2023年已披露的业绩来看,还有多家企业归母净利与去年同期相比大幅增长。

例如,协鑫集成和晶科能源披露,预计2023年均实现归母净利润同比增长100%以上;东方日升和天合光能也实现归母净利润同比增长40%以上。

值得注意的是,这些实现增长的企业都有一些共同点,即2023年重点布局和提升N型先进产能占比与结构优化。

一般而言,技术迭代过程中最先实现技术突破和有大规模量产能力的公司,会最先受益。也就是说,这些公司因吃到第一波技术红利而业绩增长。

目前正值P型电池与N型电池的技术转换期,N型电池的三种技术路线,TOPCon、HJT、IBC电池的量产效率早已经突破PERC电池的理论极限。

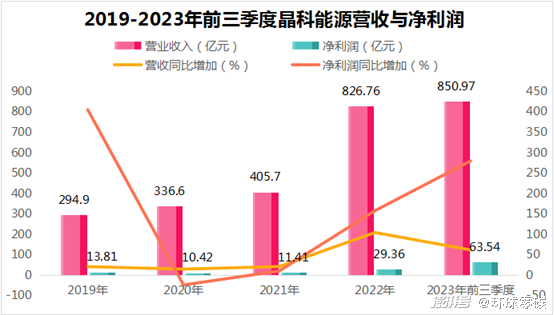

这时候谁最早压对N型电池的技术路线,谁就能胜出。晶科能源则成为这场“混战”中的第一批佼佼者。

2019年,晶科能源就开始布局N型电池中TOPCon路线。截至2023年底,TOPCon规划产能55GW,出货占比60%以上,位居行业第一,成功实现大规模量产。

来源:浪哥财经

数据显示,晶科能源在2023一年赚到的利润,就超过了前四年的利润总和。TOPCon产能的释放不仅撑起晶科能源的业绩,还让其组件出货量反超隆基绿能重返行业第一,成为一个在2023年仍然能够高速成长的罕见企业样本。

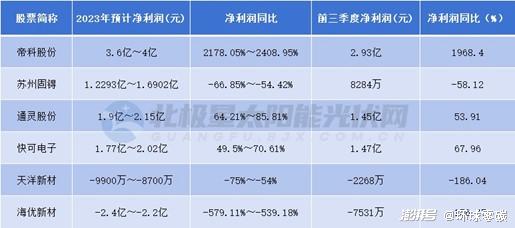

另一个最大赢家是做光伏银浆的龙头帝科股份,由于2023年TOPCon电池银浆需求扩大,促使其业绩快速上涨,2023年预计实现净利润同比增长2178.05%~2408.95%,是目前涨幅最大的企业。

图说:光伏原材料&辅材企业业绩情况

来源:北极星太阳能光伏网

然而,同样是N型,但并未坚定选择TOPCon技术的企业业绩却截然相反。

以押宝BC电池技术的爱旭股份为例,2023年净利润为7.35亿,同比减少66.71%,其中,前三季度的净利润18.87亿,也就是说单四季度亏了10个亿。

据浪哥财经统计,2023年爱旭股份ABC组件和电池片产能规划达到25GW,但实际出货只有0.7-0.8GW。看起来,产品造出来了,但没卖出去。

相比TOPCon电池技术,BC电池生产难度大、技术要求高,目前还没形成规模效应。而HJT则需要完全重建生产线,投资成本最高。

因此,在光伏降本增效的大环境下,TOPCon电池技术基本成为了最优解。

03--这些企业全线飘红,稳稳赚钱

相比于光伏产业链的企业环节,光伏逆变器和支架的细分赛道表现最稳。无论是产业链价格下跌还是电池技术迭代,2023业绩报告中,这类企业表现十分亮眼,可以形容为:稳稳赚大钱。

以中信博为例,其主营业务为光伏支架系统的设计、研发、生产和销售。该公司预计2023年实现净利润约3.54亿元,同比增加约696.70%。

截至2023年底,中信博在手订单共计约47亿元,原因是全球光伏集中式地面电站市场新增装机需求旺盛,光伏支架的市场需求也随之扩大。

光伏逆变器企业中,阳光电源以93~103亿元、净利润同比增长157%~187%,扣非后净利润表现更为亮眼,同比增幅高达200%。

对于业绩增长的原因,阳光电源表示得益于全球新能源的快速发展。更值得关注的是,除光伏逆变器产品外,储能业务成逆变器企业新的增长极。

据《储能产业研究白皮书2023》显示,2022年阳光电源储能系统出货量连续七年位居中国企业第一,并首次摘得全球储能系统出货桂冠。

看来,第二增长极对光伏企业发展也至关重要。

上海交通大学太阳能研究所所长沈文忠教授认为,光伏产业每五年经历一个发展周期,企业不能把宝压在一种路线上。

总体来说,2023年的光伏产业链正在“不理性”的路上狂飙,企业盈利难成为常态,导致市场信心较弱,但对于有成本优势的优质企业来说,此时拼业绩可能是最后一波调整。

-------

参考资料:

[1]https://www.stcn.com/article/detail/1107927.html

[2]https://www.stcn.com/article/detail/1111449.html

[3]https://finance.sina.cn/2024-02-03/detail-inaftiiu0072617.d.html

[4]https://www.cenews.com.cn/news.html?aid=1103109

[5]https://mp.weixin.qq.com/s/bl5GCnvZahigaNWglgIEZQ

[6]https://mp.weixin.qq.com/s/eZEkWeTgYSVOm0jMEJxfQg

[7]https://www.stcn.com/article/detail/1099975.html

[8]https://mp.weixin.qq.com/s/j-d_3ajJDZCC-Rdi2v47JA

[9]https://mp.weixin.qq.com/s/QpHzFffj0l9s77w4Jzbvyg

[10]https://mp.weixin.qq.com/s/B1BjaZ-dqbXsXyAWg87KiA

[11]https://mp.weixin.qq.com/s/TLa28oLgusi0KEh6gJpfLA

[12]https://mp.weixin.qq.com/s/ga1UDtrAA7Pn_LzbZNl08Q

[13]https://mp.weixin.qq.com/s/u9hn7JAZ4GT-bH5_PFV9wA

免责声明:

本文仅用于学术交流和传播,不构成投资建议

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司