- +1

解数|哪些央企上市公司有望迎来估值修复

从2022年底证监会主席易会满提出“中特估”,到国务院国资委近日提出全面推开市值管理,央企上市公司能否迎来估值修复?

1月29日,国务院国资委举行中央企业、地方国资委考核分配工作会议。国务院国资委表示,在前期试点探索、积累经验的基础上,全面推开上市公司市值管理考核,坚持过程和结果并重、激励和约束对等,量化评价中央企业控股上市公司市场表现,客观评价企业市值管理工作举措和成效,同时对踩红线、越底线的违规事项加强惩戒,引导企业更加重视上市公司的内在价值和市场表现,传递信心、稳定预期,更好地回报投资者。

1月24日,国务院国资委在国新办发布会上表示,在前期已经推动央企把上市公司的价值实现相关指标纳入到上市公司的绩效评价体系中的基础上,将把市值管理成效纳入对中央企业负责人的考核,引导中央企业负责人更加重视所控股上市公司的市场表现,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。

央企对市值管理考核反应积极。1月30日,中国化学工程股份有限公司(中国化学,601117.SH)回应澎湃新闻表示,已制定工作方案,正在不断修订完善,将会尽快推出。此前,中国建筑(601668)投资者热线相关人员表示,对于市值管理纳入央企考核的消息,感到“振奋”,内部也在学习交流过程,后续动作也有待进一步消化之后。中国交建(601800)投资者热线相关人员表示,该公司在2021年就开始就市值管理工作布局,涉及股权激励、信息披露、专业化重组、公司治理等方面。

据国资委披露的数据,2023年末,央企境内控股上市公司市值达到13.5万亿元。如果按wind统计的更大口径,包括金融企业在内的央企上市公司股票达475只,目前市值超25万亿元,在整个A股市值中占比30%左右。

目前,一大批央企估值偏低。475只股票中,以市净率看,市净率低于1的达到80只;以市盈率看,市盈率低于10倍的股票有40只。

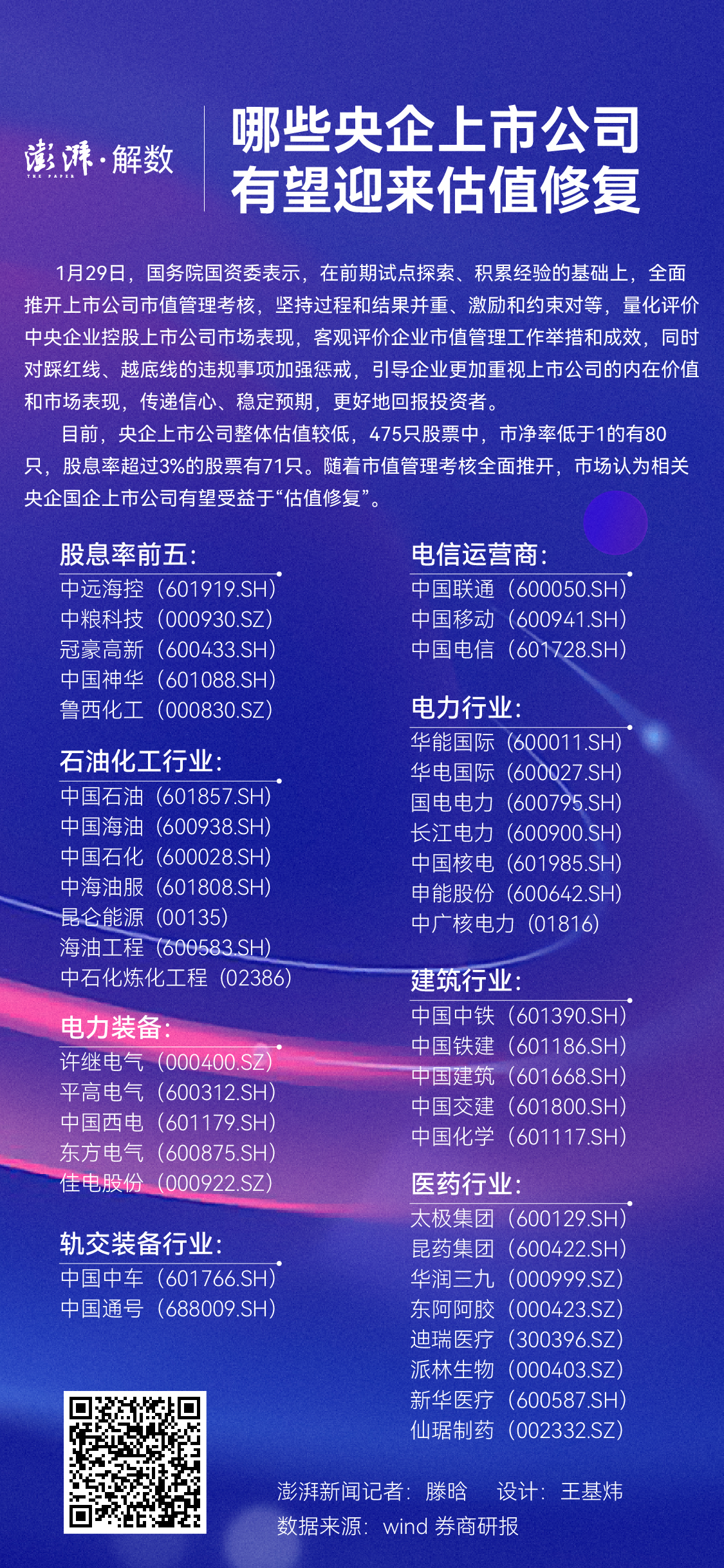

同时,不少央企上市公司的投资回报可观。以股息率看,股息率超过3%的股票有71只。据wind,截至1月29日,股息率排名前五的非金融央企上市公司为中远海控(601919.SH)、中粮科技(000930.SZ)、冠豪高新(600433.SH)、中国神华(601088.SH)、鲁西化工(000830.SZ),股息率分别为18.69%、8.99%、7.78%、7.12%、6.76%。

从券商研报看,市场预期市值管理全面推开将进一步促进央企经营提质、降本增效、并购重组、提升股东回报等,从而提升央企上市公司估值。同时,电信、石油、电力、建筑、医药、装备等板块的央企上市公司被看好。

华泰证券认为,电信运营商作为科技行业国有企业标杆,有望长期受益于我国数字中国及AIGC等新技术的发展,建议关注电信运营商板块投资机遇。相关受益股包括中国联通(600050.SH)、中国移动(600941.SH)、中国电信(601728.SH)。

国泰君安研报称,当前“三桶油”对标海外能源企业价值重估空间大,国企改革背景结合“一利五率”以及“市值管理”考核目标驱动石化央企ROE持续改善,经营效率继续提升,石化央企估值或进一步改善。相关受益股包括中国石油(601857.SH)、中国海油(600938.SH)、中国石化(600028.SH)、中海油服(601808.SH)、昆仑能源(00135)、海油工程(600583.SH)、中石化炼化工程(02386)。

招商证券认为,国家对于市值管理的考核有望引导电力央企更加关注盈利质量和股东回报,电力行业估值有望进一步提升。相关受益股包括华能国际(600011.SH)、华电国际(600027.SH)、国电电力 (600795.SH)、长江电力(600900.SH)、中国核电(601985.SH)、申能股份 (600642.SH)、中广核电力(01816)。

长江证券分析称,2024年建筑央国企改革有望加速,同时考虑到当前时点估值仍在低位、机构持仓较少,且2023年基本面或平稳兑现的同时2024 年基本面前景具备支撑。相关受益股包括中国中铁(601390.SH)、中国铁建(601186.SH)、中国建筑(601668.SH)、中国交建(601800.SH)、中国化学(601117.SH)等低估值优质建筑央企。

方正证券研报认为,鉴于国资委拟将市值管理纳入业绩考核,其建议关注未来医药行业央国企的经营效率提升机遇,央企方面重点关注国药系企业太极集团(600129.SH)、华润系企业如昆药集团(600422.SH)、华润三九(000999.SZ)、东阿阿胶(000423.SZ)和迪瑞医疗(300396.SZ)等资本运作与经营效率提升;地方国企重点关注派林生物(000403.SZ)、新华医疗(600587.SH)、仙琚制药(002332.SZ)等。

银河证券研报认为,轨交装备领域央国企龙头股息率高、盈利能力持续且稳定,估值处于历史低位,叠加市场高红利策略,推荐央国企龙头中国中车(601766.SH)、中国通号(688009.SH)。

华金证券认为,此次随着国资委提出将市值管理纳入考核,上市公司资本运作以及股权激励等改革预期将得到强化,看好电力央企优质资产注入,以及电力运营商高股息高分红属性的优势;此外,央国企在高端能源装备(核电、燃机、抽水蓄能等)、智能电网(特高压、柔直等)占据绝对优势地位,技术实力已接近甚至赶超海外一线品牌,在全球能源转型与欧美电网改造升级背景下,持续看好一带一路战略加持下的电力装备出海机遇。建议关注:1、电网央企旗下上市公司:国网信通(600131.SH)、国电南瑞(600406.SH)、南网科技(688248.SH)、南网储能(600995.SH)、涪陵电力(600452.SH)、明星电力(600101.SH);2、电力运营商:长江电力(600900.SH)、华电国际(600027.SH)、中国核电(601985.SH)、中国广核(003816.SZ)、三峡能源(600905.SH)、龙源电力(001289.SZ)、节能风电(601016.SH)、中绿电(000537.SZ);3、电力装备:许继电气(000400.SZ)、平高电气(600312.SH)、中国西电(601179.SH)、东方电气(600875.SH)、佳电股份(000922.SZ)等。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司