- +1

绝味食品砸下两亿真金白银,为何股价没有起色?

2023年,在消费回暖的大背景下,绝味食品的股价却依旧萎靡。整个2023年,其股价跌超50%。

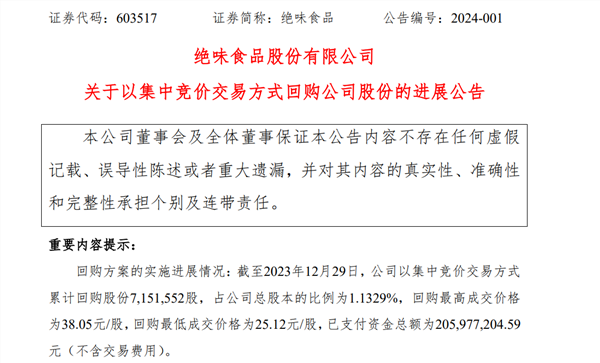

面对持续下跌的股价,绝味食品试图通过回购来提振投资者信心。2024年1月3日,绝味食品发布公告,截至2023年12月29日,公司以集中竞价交易方式累计回购股份7,151,552股,占公司总股本的比例为1.1329%,回购最高成交价格为38.05元/股,回购最低成交价格为25.12元/股,已支付资金总额为205,977,204.59元。

但2亿多元回购却挡不住绝味食品的股价下坡之路。截止2024年1月30日收盘,绝味食品2024年以来股价跌超20%。

而从业绩看,2023年绝味食品业绩重拾高增长,那么为何还是无法挽救股价呢?要回答这个问题,我们要从行业和公司本身中寻找答案。

曾经的法宝失灵,行业天花板渐近

和同行相比,绝味的加盟费用比较低,只需要2万的加盟费和6万的装修费就能加盟一个店。通过低加盟费用,让绝味在全国实现迅速扩张。手握10000多家门店,绝味就有了最好的渠道,不需要打广告,人尽皆知。靠着门店的密度,以及还不错的价格和味道,绝味很快超越了周黑鸭和黄记煌,成为了卤味第一。

但绝味的这套打法到了当下却不灵了。这是因为开店总有饱和上线,卤味三兄弟,以及新兴品牌一起开店,而吃卤味的人群就这么多,总有饱和的时候。有时候甚至一条街上,就有好几家卤味店,这样落实到每家店的收入自然就少了。

并且在多数加盟、少数直营的加盟模式下,绝味的产品质量和服务开始良莠不齐,在黑猫上,绝味鸭脖累计有超700条投诉。

事实上,受疫情的影响,卤味作为休闲食品而非刚需食品,经济下行导致消费者消费意愿降低,市场消极的信号很早就传来。2022年,三巨头的业绩就已经出现不同程度的下滑。

其中绝味食品2022年净利润2.33亿元,是上市后以来的最低数,降幅76%,进入2023年,消费复苏背景下,绝味食品营收继续增长,增速为9.99%,净利润3.9亿元,涨幅高达77.57%。

回顾历史数据,绝味食品前三季度净利润大幅增长,是基于2022年的低基数,增幅虽大但规模不高。具体来看,前三季度3.9亿元净利润低于2018年至2021年同期水平,与2021年同期的9.64亿元相去甚远,仅高于2017年前三季度的3.78亿元。

对此有分析认为,绝味食品等卤味巨头企业业绩放缓的原因除了外部环境外,背后都面临着一个共性问题即双天花板。具体来说,第一是行业规模的天花板,第二是自身体量的天花板。鸭脖是一个细分的赛道,多年来,并没有什么创新升级迭代的空间,所以遇到天花板是必然的。疫情之后,还面临市场消费力的下降、消费场景的消失以及原材料成本上升等问题。

市场集中度分散,口味难以标准化

为了应对在营收和净利润增速放缓和原材料成本涨价,绝味食品推选择涨价,2022年初,绝味食品将部分产品提价5%,同年7月,再次对鸭掌等部分品类调价,平均提价幅度达到7%—10%。

但涨价的另一面是影响了消费者的购买欲望,此前,“年轻人为何不爱吃鸭脖了”这一话题曾登上微博热搜,有网友表示,主要由于价格越来越贵。

卤味食品涨价策略难以奏效的原因也和整个市场集中度分散有关,消费者有很多的可替代选择。艾瑞咨询发布的调研数据则显示,卤制品行业前五名的市场份额只达到了20%左右。

这背后的原因首先是众口难调,“卤味巨头”本就难以撬动本地卤味小店的市场份额。

中国人对吃食的讲究,万卷不离其宗——口味。好吃走遍天下,难吃寸步难行。在卤味市场亦是。

喜欢吃卤味的朋友们,总有自己的口味偏好“自留地”——它可能偏居菜市场一隅,也可能是街边固定时间才会出现的一个摊位,或者是童年时期就开着的“苍蝇馆子”……一般这样的小店或者摊位不大,却可以靠着这门“卤”艺存活很多年,留住来来往往的老饕们。

这就是做标准化短保冷卤的绝味,无法撬动本地卤味小店市场份额的原因——标准化生产下,粗暴地将卤制品分为香辣、麻辣、甜辣,远远不能满足“众口难调”的消费者。

其次,外卖平台发展下,锁鲜包装下的鲜货卤制品成为年轻消费者退而求其次的选择。在线上市场,不少品牌将卤味产品做成零食,卤味产品有了便携性、娱乐社交属性。

以王小卤为例,其以预包装虎皮凤爪品类赛道为突破口,聚焦线上渠道做销售,2019年新品上线当年,销售额达到2000万元;2022年,全渠道营收破10亿元;截至2023年3月,王小卤已经连续四年全国虎皮凤爪销售额第一。

此外行业门槛较低,大量企业进入这一赛道也进一步分散了集中度。据天眼查不完全统计,从2021年起,卤味行业有20多起融资事件,红杉中国、今日资本等知名VC以及互联网巨头纷纷入局。据中国卤味零食行业现状深度调研与投资前景分析报告,截至2022年10月份,我国现有卤味零食相关企业14.8万家。

故事想象空间有限,难以做出品牌溢价

在上述背景下,像绝味食品这样的行业龙头其实也很难做出自己的品牌溢价。

对于高固定成本的餐饮企业来说,品牌溢价是餐饮企业获取利润的最佳方式。海底捞凭借品牌溢价,能够实现比呷哺呷哺高1.6倍的客单价。由此,海底捞也能实现更高的利润率,疫情前,海底捞净利率要比呷哺呷哺高出4个百分点。

但反观卤味企业却很难实现品牌溢价,最明显的案例是,行业老大绝味也是产品定价最低的品牌,同样是走加盟模式,绝味大多数的产品定价要低于煌上煌、久久丫等品牌,以鸭肠为例,绝味平均售价大概在4.58元/克,而煌上煌大概是5.26元/克。行业老大的售价反而最低,一定程度上可以说明卤味竞争的决定因素取决于价格。

而卤味龙头不能像海底捞一样实现品牌溢价是品类上的先天缺陷。火锅属于正餐,对食材要求相对较高,海底捞的精品肥牛甚至来自于西门塔尔牛(一种从瑞士引进的高档牛种)。因此火锅有一定的高档化价格空间。

但卤味属于佐餐,对食材要求相对较低,卤味的主要食材其实是成堆堆砌在菜市场角落的丢头。比如,鸭脖本是食之无味、弃之可惜的下脚料。其最初的用户群体是一些做体力活的蓝领工人。产品食材如此,卤味也就自然不容易做出产品的高溢价。

再者,卤味的服务链条较短,用户拿完既走的特点,也使它错失了可以和海底捞一样,通过高水平服务来提升用户体验,进而获取服务溢价的机会。

总体来看,卤味赛道的门槛不高,投入较小,竞争对手不断涌现。同时由于消费者对品牌认知度不高,导致很多新企业无法与老卤味厂家竞争,只能通过低价策略来抢占市场份额。而且卤味产品同质化现象比较严重,差异性小,企业难以形成产品壁垒。所以在面临新企业入驻的时候,卤味头部企业为保持市占率需投入较大成本。

第二增长曲线难寻,靠投资另起炉灶并不现实

面对行业和品类天花板,绝味食品也希望能打造自己的第二增长曲线。对此,绝味选择的路是投资,这条路从理想上当然可行,但是现实总是以骨感收尾。

这些年来,绝味食品投过的餐饮品牌超过60个,其中不乏知名餐饮品牌如和府捞面、幺麻子食品、盛香亭、幸福西饼等等,其中既有绝味食品身处的卤味品牌,也有轻餐饮、调味品等等。

从绝味食品的投资动向可以看出,其是想围绕绝味食品打造一个庞大的食品投资版图,然而,相比于绝味食品卖鸭脖的主业来说,投资这件事并非易事。

根据绝味食品披露的数据显示,绝味食品自上市以来,投资活动产生的现金流净额一直为负,2017年—2022年,分别为-5.32亿元、-8.71亿元、-7.99亿元、-9.32亿元、-10.58亿元和-10.26亿元,对外投资活动频繁,但未能产生资金净流入;2020年—2022年,公司投资支付的现金分别为9.34亿元、15.06亿元、8.80亿元,获得的投资收益分别为-1.0亿元、2.23亿元和-0.94亿元,虽然整体来看投资收益为正,但整体的收益率并不高,甚至还不如直接进行银行定期存款。

而且,绝味食品通过对外投资寻找新增长点的目标并没有实现。在绝味食品投资的几大明星品牌中,无论是盛香亭、幺麻子食品还是和府捞面,目前都还处于培植状态,例如最出名的和府捞面,2020年至2022年和府捞面实现营收分别为11.07亿元、17.32亿元和14.56亿元;实现归母净利润则分别为-2.06亿元、-2.11亿元和-2.99亿元,距离盈利显然还有不少距离。

综上在卤味品类和自身品牌都发展到天花板的当下,绝味食品业绩的增长存在着很大的不确定的因素。本身鸭产品多年来没有创新升级迭代的空间,随着消费场景的消失、消费疲劳等因素叠加,绝味食品未来业绩增长恐怕越来越难。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司