- +1

华夏幸福:以11个产业新城项目公司股权设立信托,抵偿240亿元金融债务

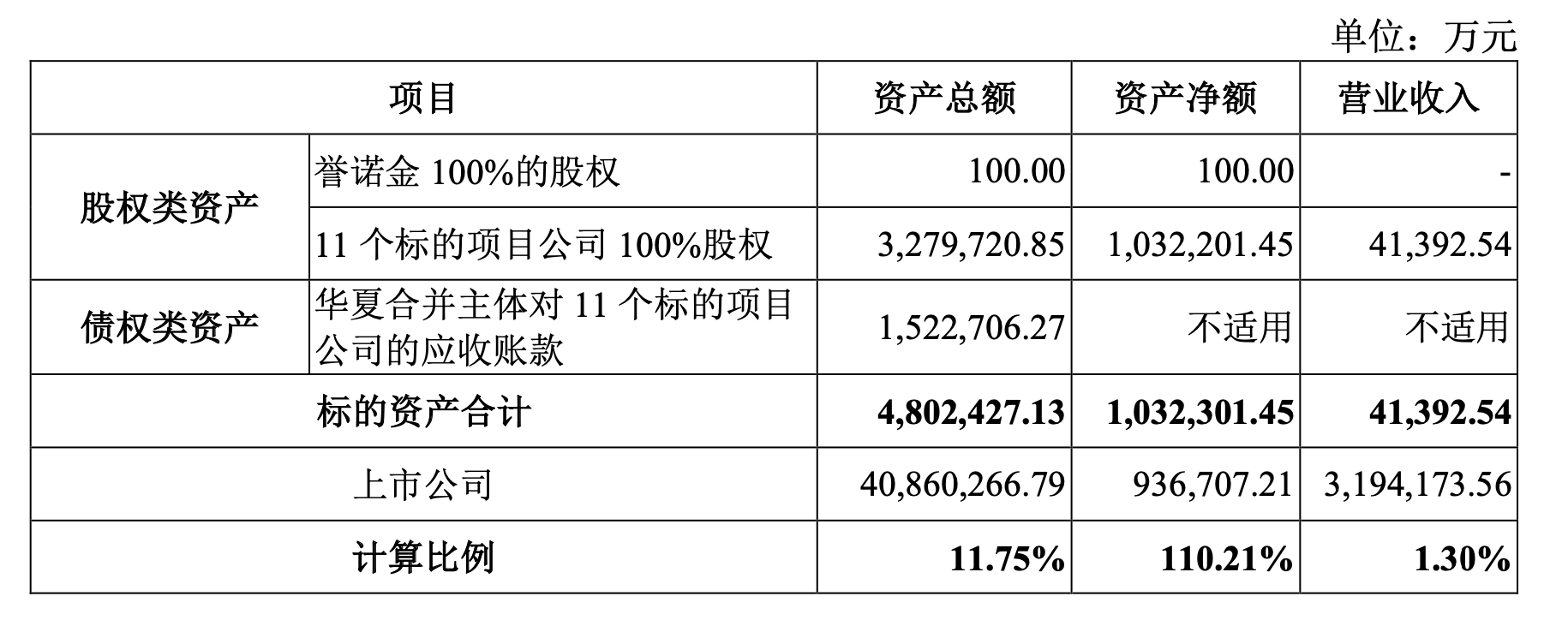

1月25日,华夏幸福基业股份有限公司(600340.SH)公告《重大资产出售暨关联交易预案》,计划以11个产业新城项目资产及上市公司对项目公司债权作为底层资产,设立自益型信托计划,作为兑付部分债权的资金来源。

根据《预案》,华夏幸福以誉诺金(固安)信息咨询服务有限公司100%股权(含持有的11家标的项目公司股权)以及对11家标的项目公司的债权设立自益型信托,并以信托受益权份额抵偿上市公司对部分债权人不超过240.01亿元的金融债务。信托受益权总额255.84亿元超出抵偿金融债务240.01亿元部分,不在本次交易范围,由华夏幸福(固安)信息咨询服务有限公司持有。

华夏幸福(固安)信息咨询服务有限公司按照每1元面值信托份额,抵偿1元金融债务的对价(债权不足1元的按1元计算)的方式,抵偿不超过240.01亿元的金融债务。

信托计划的底层资产为誉诺金100%股权(含持有的11家标的项目公司股权)以及对11家标的项目公司的债权。其中,誉诺金100%股权的评估价值为100万元,系基于万隆评估于2023年10月31日出具的万隆评报字(2023)第10481号的《华夏幸福基业股份有限公司拟以股权设立信托计划涉及的誉诺金(固安)信息咨询服务有限公司模拟股东全部权益价值资产评估报告》确定,评估基准日为2023年6月30日。对于债权部分,固安信息咨询对誉诺金及其下属标的项目公司的债权价值约为255.84亿元,系按照固安信息咨询对誉诺金及其下属11家标的项目公司于2023年10月31日债权本金的账面价值确定。

如最终实施完成抵偿的金融债务金额少于240.01亿元,该等未用于抵债的信托受益权份额,仍由固安信息咨询持有。由固安信息咨询转入信托计划的对誉诺金及11家标的项目公司的应收债权。本次交易不涉及现金兑付,交易对方以抵销金融债权形式支付交易对价。

《预案》显示,信托抵债金额约为240.01亿元,其中:

公司债债权本金金额约321.74亿元。在符合《债务重组计划》总体原则的情况下,上市公司及九通基业发行的21只公司债券(存续票面金额合计约371.30亿元)召集债券持有人会议,相关债券持有人于2023年7月10日至7月12日期间表决通过《关于调整债券本息兑付安排及利率的议案》等议案,确认了上述债券调整本息兑付安排及利率等债务的重组安排,其中包括以部分信托受益权抵偿,即以公司持有型物业等资产设立自益型财产权信托计划,并以信托受益权份额抵偿债券本金,抵偿比例不超过债券本金兑付金额的16.7%。根据该等债权人会议相关决议条款计算,信托抵债金额约为53.73亿元。

美元债债权本金金额约142.74亿元人民币(债权本金金额约为21.11亿美元,人民币金额系按照法院裁决之重组生效日2023年1月31日的中国银行外汇牌价人民币兑美元汇率中间价6.7604折算)。根据有关重组方案条款,原美元债债券(债权本金金额约为49.60亿美元)已于重组生效日注销,并发行新债券(包括新债券1、2、3和零息债券)向债权人分配。其中新债券1发行金额约为22.03亿美元,其中参加“以股抵债”的金额约为0.21亿美元,由于债权人未于截止日2024年1月11日前申报领取将于2024年1月26日被注销的金额约为0.71亿美元,剩余金额约为21.11亿美元。不超过新债券1的35.8%(即7.56亿美元)部分,将以信托受益权份额抵偿。新债券2、新债券3和零息债券将不通过信托受益权份额抵偿。上市公司按照美元债重组生效日的汇率折算,为美元债债权人分配的信托抵债金额为约51.10亿元人民币。

其他债权人债权本金金额约为809.44亿元。截至2024年1月15日,“兑抵接”类金融债权人中,公司债及美元债以外的债权持有人已全数签署“兑抵接”类《债务重组协议》。根据协议有关抵偿比例不超过债券本金兑付金额的16.7%的条款计算所得信托抵债金额约为135.18亿元。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司