- +1

中国神华才是宁德时代的上上游?

“旧王”中国神华归来,市值超越“新王”宁德时代。

2024年以来能源股在A股表现各异,新能源板块进入2024年普遍看跌,其中以宁德时代为样本,2023年最后一个交易日收盘股价为163.26元,截至1月9日收盘股价为148.70元,年内跌幅9%,总市值6614亿元。

传统能源进入新年则逆势上扬,中国神华2023年最后一个交易日以31.35元的股价收盘,1月9日收盘股价为34.05元,年内涨幅8.6%,总市值6765亿元,市值反超宁德时代。而同期A股平均下跌2.1%,创业板累计跌幅6.52%,以中国神华为首的传统能源板块跑赢了A股和创业板大盘。

传统能源概念股中不只是中国神华上涨,以年内4个交易日行情统计,总市值大于500亿元的煤炭、石油、电力设备股,兖矿能源、中煤能源、山西焦煤、广汇能源涨幅超7%。这意味着传统能源迎来一波上涨潮,传统能源股为什么能够逆势上扬?本文将在财报中寻找答案。

红利策略是诱因

因A股上市公司尚未发布2023年年报,以下数据参照中国神华2022年年报和2023年三季报数据。

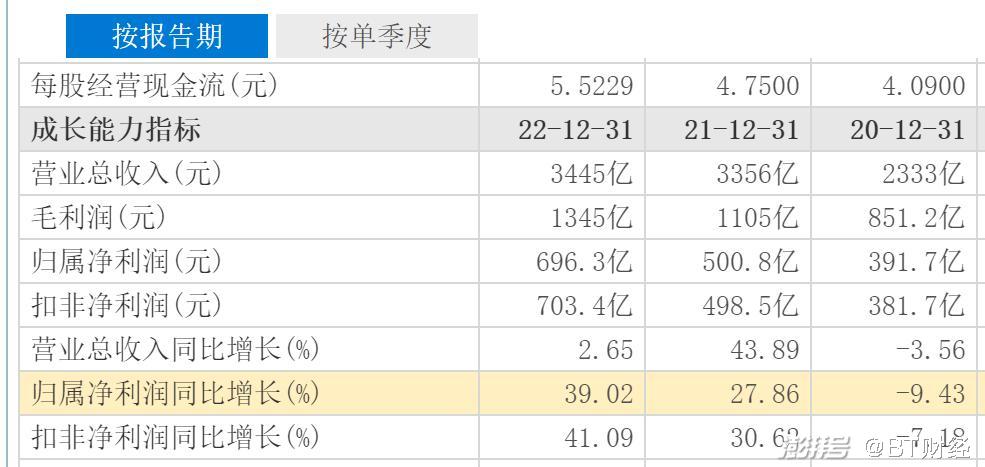

据财报显示,2022年中国神华总营收3445亿元,同比上一年的3356亿元增长了2.65%,归母净利润为696.3亿元,同比上一年的500.8亿元增长了39.02%。此前两年的总营收分别为2333亿元和3356亿元,增幅分别为-3.56%和43.89%,尤其2021年总营收增长了1023亿元。此前两年净利润分别为391.7亿元和500.8亿元,增幅分别为-9.43%和27.86%,2021年净利润同样增长超百亿元。2022年营收增幅相比2021年有较大下滑,但净利润却实现39.02%的增长,净利润增幅远超营收增幅。

中国神华2022年净利润的大幅提升来自毛利率和净利率的大幅提升。 2022年的毛利率为39.03%,相比上一年的32.93%提升了6.1个百分点,相比2020年的36.49%也有2.54个百分点的提升。 2022年,中国神华的净利率为23.70%,相比上一年的17.62%提升6.08个百分点,相比2020年的20.26%提升3.44个百分点。 其中毛利率恢复至疫情前的水平,而净利率则为近十年新高。

最新财报显示,中国神华在2023年的表现明显下滑,三季报财报显示前三季度营收2525亿元,同比增长0.79%,而此前两年同期的营收增幅则分别是40.30%和7.49%,营收增幅下滑较大。前三季度归母净利润482.7亿元,同比则出现18.40%的下滑,此前两年分别增长了21.48%和45.09%,2023年前三季度是最近三年来首次净利润下滑。2023年前三季度业绩大幅下滑的还有兖矿能源,总营收1350亿元,同比下滑20.15%,归母净利润155.3亿元,同比下滑46.80%。而上一年同期营收增幅则是61.01%,净利润增幅高达153.06%。可见2023年前三季度传统能源股的业绩差强人意不是个例,而是行业普遍情况。

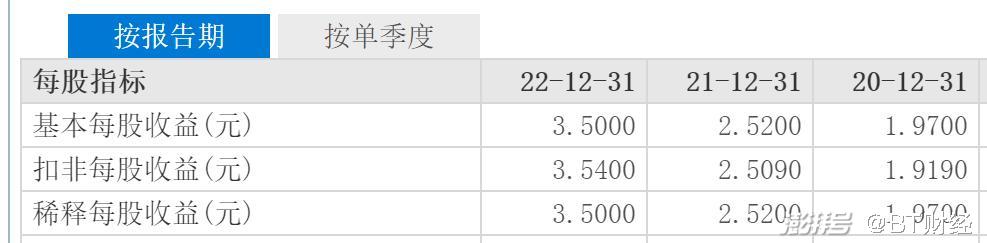

2022年的亮眼表现,并未提振中国神华股价。2023年3月25日发布2022年年报后,中国神华连续三个交易日股价下跌,三日跌幅7.5%。可见业绩表现只是影响股价的一个因素,而不是决定因素。在2023年发布的最新财报中,中国神华的表现差强人意,营收增幅不足1%,净利润同比下滑18%以上,能持续受资本市场青睐的或是中国神华的高股息红利策略。2020年至2022年中国神华基本每股收益分别为1.9700元、2.5200元和3.5000元,2023年前三季度基本每股收益为2.4290元。每股收益涨幅分别为28%、39%。

金融分析师许艺表示,高分红板块突然受到关注,与市场防御心态逐步增强有一定的关系。“我认为现阶段红利策略更能吸引投资者, 低估值因子在A股市场上长期有效,同时 企业高分红行为的背后是充沛稳定的现金流,这才是投资者信心的保障。”

截至2022年年底,中国神华现金流高达1315亿元,兖矿能源的现金流为386.2亿元。

中国神华才是宁德时代的上上游?

在清洁能源等新能源被大力推行的情况下,传统能源一度遭受资本看轻,在火力发电装机量逐步下行,光伏等新能源装机量逐步上升的整体背景下,清洁能源普遍被认为是未来发展趋势。在众多投资者眼中,新能源股更有投资价值,但东吴证券研报显示,传统电煤等能源在遭受2010年前后的低谷后,电煤消费量自2016年回归正增长以来,一路震荡上升。这意味着传统能源行业虽然很难再出现本世纪初造就众多煤老板的盛况,却也并未被新能源打压得一蹶不振。

中国煤炭运销协会运行处副处长纪少卿在接受媒体采访时曾表示:“主要是(煤炭)后期需求还是不错的,而(煤炭)供应增量放缓,且进口有不确定因素。”供求关系的变化成为近期传统能源被资本市场看重的一大原因。

大家总会以为传统能源和新能源是竞争关系,但事实上两者并不存在此消彼长的竞争关系,比如宁德时代的动力电池替代的是燃油,而用来为新能源汽车充电的电基本是由中国神华、兖矿能源为代表的传统能源企业提供,两者甚至形成“一荣俱荣”的互惠关系,新能源汽车的火爆,带来电力需求,市场供给关系得以改变。

新能源汽车的兴起直接带来了电力需求的增加,2014—2022年,我国全社会用电量由2012年的5.64万亿千瓦时增加至2022年的8.64万亿千瓦时,年复合增长率为5.47%。而2015年至今正是我国新能源汽车高速发展的时期。为新能源汽车提供充电能源的大部分来自煤电。截至2022年底,全国全口径发电装机容量为25.64亿千瓦。分类型来看,火电装机容量达13.32亿千瓦,占比52%,排在首位,水电、光伏、风电及核电排名紧随其后。

2023年12月16日,中国神华公布11月份运营数据,至此中国神华前11月的运营数据出炉。2023年前11月份,中国神华商品煤累计产量为29680万吨,同比增长3.6%;煤炭累计销量40960万吨,同比增长7.7%。累计发电量1903.8亿千瓦时,同比增长10.2%;售电量1790.2亿千瓦时,同比增长10.2%。

2005年以后,国家对新能源提供了较大支持,在政策上对新能源做出了足够的倾斜,促进了新能源的迅猛发展,致使火电装机容量占比从2007年的77.81%下滑至2022年的52%,再度下滑至2023年上半年的50.5%。然而,受益于社会用电总量的不断增长,火电发电量绝对值仍保持相对较高增速。2022年电力行业煤炭消费量达24.6亿吨,2023年1—6月电煤消费量相比2022年同期增幅为11.8%,达到13.3亿吨。

北京劲吾科技董事长刘一民认为火电暂时无法被取代,“火电厂的使用寿命较长是其一大优势,在未来一段时间内,火电依然是发电主体,短期内新能源无法替代传统能源。”

东吴证券研报披露,火电装机容量占比尽管有一定程度下滑,但受惠于用电总量的增长,电煤等传统能源消费量增长较快,新能源发展够快总体体量并不算太大,而新能源的代表产品锂电池却陷入了严重的产能过剩。韩国研究机构SNE Research发布最新动力电池统计数据,去年前11个月全球动力电池装机总量为624.4 GWh,同比增长41.8%。

据宁德时代财报显示,宁德时代装车量达233.4 GWh,1GWh可装两万辆新能源车,仅仅宁德时代足以装备470万辆新能源汽车。同期比亚迪动力电池装车量98.3 GWh,可以装车近200万辆,仅仅是这两家就可以装备约700万辆新能源汽车。而2023年以前11月的销量估算,年内新能源汽车的产销量约为950万辆,但仅宁德时代和比亚迪两家就几乎可以装备上,这还不包括国轩高科、蜂巢能源、亿纬锂能、中创新航、远景动力/Envision AESC。

分红3712亿

中国神华自2007年上市至今已经16年,期间一直以爱分红“闻名”。16年间共向股东分红3712亿元,平均每年分红232亿元。

BT财经查询中国神华自上市以来的所有财报,通过计算得出自2007年上市至2022年,中国神华归母净利润为6671亿元,年平均净利润392亿元。分红总额3712亿元占总净利润的56%,整体分红率达59.98%。这样的分红比例在众多上市公司中属于第一梯队,自上市后分红金额超过中国神华的只有工商银行、农业银行、中国石油、中国石化,中国神华的分红金额排名第五。

中国神华之所以能够如此大额分红,是因为其良好的财务状况。2020年至2022年的近三个完整财年,中国神华的资产负债率均低于30%,分别为23.87%、26.59%和26.14%。截至2023年9月底,中国神华资产负债率下降至24.72%,整体资产负债率呈向下的优化趋势。

中国神华的主营业务为煤炭开采,但不仅仅局限于煤炭开采,煤电一体化为其一大优势。尽管煤炭开采行业具有周期性,且与宏观经济关联密切,但中国神华煤电一体化优势,使其产业具有较强的韧性,虽然净利润偶见下滑,但幅度并不大。整体业绩会有营收增幅上的波动,但对其盈利影响甚微。

兴业证券近日研报显示,综合股息率和波动率的绝对水平和相对分位看,近年来具有典型红利低波特征的行业主要包括银行、石油石化、钢铁、交通运输等行业。尤其通信和钢铁行业尽管现金流有所下滑,但分红意愿更强烈,扩张性资本开支处于较低水平。兴业证券认为,港股电信运营商、能源(石油、煤炭)、公用事业等领域的优质央国企龙头也具备较强高股息配置价值。

中国神华的高比例分红,并未对其经营产生负面影响。高比例分红后,中国神华的财务状况依然较好。截至2023年9月底,公司资产负债率为24.72%。近十年中仅高于2020年同期的24.53%,且仅高出0.18个百分点。截至2023年三季度,中国神华货币资金1477.06亿元,对应的长短期债务仅为400.70亿元,现金完全覆盖长短债务,财务状况良好。

但中国神华爱分红或存在一定弊端,中国企业资本联盟副理事长、IPG中国首席经济学家柏文喜就曾指出,爱现金分红的企业缺乏生长性,他指出高成长性的企业一般都是少分红或者不分红,投资人和持股人并不希望太多的分红派现,而是希望把更多的利润留存在公司里,来支持公司的发展和股价的上涨,能够从股价上涨中获得更多的收益。

应收账款激增

当然中国神华的财务数据也不是完美无瑕,其应收账款近年来呈递增趋势。2020年至2022年应收账款金额分别为77.98亿元、102.6亿元和109.7亿元,2021年增幅达32%,2022年增幅为7%。

2023年前三季度,中国神华的应收账款继续增加,三季报显示其应收账款为130.5亿元,同比上一年同期的117.5亿元,增长了11.1%。而2023年中报显示其应收账款则高达147.6亿元,进入第三季度后应收账款规模略有下降。

中投顾问能源行业研究员任浩宁接受新华网采访时认为,应收账款激增或对中国神华造成不利影响。“赊销问题导致的煤炭行业应收账款激增的情况仍将持续,未来或将面临一定的坏账风险。”

新华网援引国家能源局煤炭司司长方君实的观点认为,2023年以来全社会煤炭库存一直维持在3亿吨左右,处于历史高位,煤炭市场下行压力仍然很大,预计四季度供需仍将保持宽松态势,煤炭企业经营压力将进一步加大。尽管第四季度为供暖季,但煤炭市场总量宽松的格局很难得到根本改变,而季节性需求则影响煤炭供求关系波动,一旦季节性需求关系低于市场需求,就会导致阶段性产能过剩。

作为煤炭巨头,中国神华是国内数得着的头部企业,在全球197个国家中,中国神华每年煤炭产量3亿吨左右,这直接超过190个国家的煤炭总产量,就连第八大煤炭生产国德国和第九大煤炭生产国波兰两者之和都不及中国神华的年产量。

随着煤炭行业的产能过剩,中国神华早在2017年就开始率先突围转型,积极布局,延伸产业链,实现煤电一体化,具体来说就是自己挖煤,自己运,然后再自己发电,煤电一体化的优势在于,自产煤可售可自用,可抵御市场对煤炭需求减少的风险。正是这种一体化优势,确保了中国神华的利润空间。

应收账款高企,对于一般企业来说将会拖累公司的发展,面临巨大的坏账风险,但中国神华的国企性质又大大降低了应收账款过高存在的风险。煤炭行业的应收账款偏高属于行业普遍现象,兖矿能源在2023年前三季度应收账款为78.99亿元,同期兖矿能源营收为1350亿元,应收账款占总营收的6%,中煤能源同期应收账款为95.63亿元,占总营收1562亿元的6.1%,中国神华同期的应收账款占总营收的比例为5%,甚至低于行业平均值。

近期中国神华市值超过宁王宁德时代,并不能说明传统能源完胜新能源,而是资本对高息股的短暂追崇,中国神华目前受惠于煤炭概念股的走高,总市值超越宁德时代,但从长远来看,新能源取代传统能源是时代发展的必然选择。

作 者 | 无忌

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司