- +1

“燕窝第一股”燕之屋港交所挂牌首日平收:今年前五月净利1亿元

五次冲击之后,燕之屋终于登陆资本市场。

12月12日,厦门燕之屋燕窝产业股份有限公司(燕之屋,01497.HK)在港交所挂牌交易,正式摘得“燕窝第一股”称号,12日股价一度高开,但截至收盘平收,报9.7港元,市值45亿港元。

根据12月11日燕之屋公布的配发结果,公司全球发售3200万股,香港公开发售占40%,国际配售占60%。最终发售价为每股9.7港元,全球发售净筹约2.56亿港元。其中,香港公开发售部分认购额为83.63倍,国际发售部分认购额为1.27倍。燕之屋此次所募资金约10%将用于研发活动,以扩大产品组合及丰富产品功能;约25%将用于扩大及巩固销售网络;约15%用于加强品牌建设及营销推广力度;约35%将用于加强供应链管理能力;约5%用于加强数字基础设施;约10%用作营运资金及其他一般公司用途。

燕之屋净利润不及营销费用

燕之屋创立于1977年,主要从事研发、生产和销售燕窝产品。其生产售卖的产品组合主要包括纯燕窝产品、“燕窝+”产品及“+燕窝”产品三种产品类别。截至2022年,公司共有250个SKU。回顾燕之屋的上市之路,可以说颇为曲折,前后历时超12年。

1977年,黄健从新加坡归国后创立了燕窝专营企业“厦门市双丹马实业发展有限公司”并开始在中国销售燕窝产品。2011年,燕之向港股市场提交了上市申请,但由于陷入“毒血燕”的舆情旋涡,上市失败。2021年,燕之屋再度赴港IPO,却再遭失利。同年年底,燕之屋转战A股,却收到证监会长达2万多字的回复意见,要求其说明规范性问题、信息披露问题、其他问题共计57个问题。2022年9月,2022年9月,燕之屋主动撤回了IPO申报申请。在招股书中,燕之屋透露,由于整体A股审批程序持续存在不确定性,考虑到公司未来的业务发展计划及在港上市可为公司提供获取境外资本的国际平台,公司决定寻求港股IPO。2023年6月,燕之屋再度向港股递交招股书,并成功闯关。

根据招股书披露的股权结构,燕之屋共有23位股东。其中,厦门双丹马、黄健、郑文滨、李有泉、金燕腾飞有限合伙和薛凤英为一组控股股东,持股共计41.40%。其中,黄健及其子黄俊豪分别持有厦门双丹马90%及10%的股权。金燕腾飞有限合伙为燕之屋的雇员激励股份平台,其普通合伙人为黄健,有限合伙人为雇员激励计划项下的承授人。薛凤英则为郑文滨配偶。

2022年,证监会曾在回复文件中要求燕之屋说明报告期内销售费用构成,广告宣传费金额及占比,广告宣传费占同期营业收入的比例。并询问燕之屋是否通过降低产品单价促销、大量广告营销支撑业绩。

营销费用占比过高一直是市场质疑燕之屋业绩的主要原因。

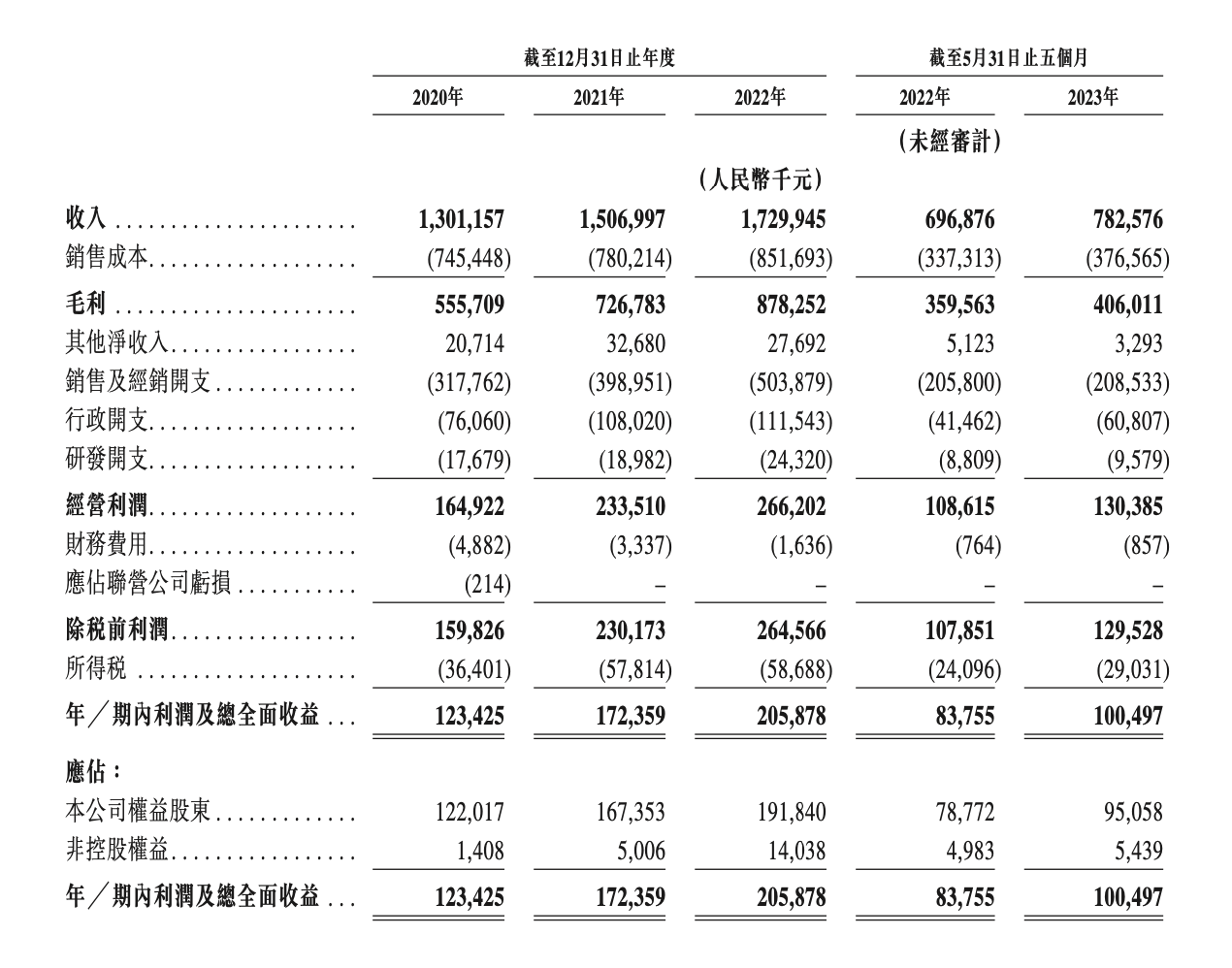

招股书披露的信息显示,2020年、2021年、2022年及2023年前5个月,燕之屋实现营收13.01亿元、15.07亿元、17.30亿元以及7.83亿元。

但高额的收入并未给燕之屋带来高额的净利润。2020年、2021年、2022年及2023年前5个月,燕之屋的净利润仅分别为1.23亿元、1.72亿元、2.06亿元及1.01亿元;净利润率分别为9.5%、11.4%、11.9%及12.8%。

近年来,燕之屋邀请刘嘉玲、林志玲、赵丽颖、金晨等作为历年代言人。高额营销费用之下,利润空间被大量吞噬。招股书显示,广告及推广费占据了销售及经销开支的最大组成部分,分别占2020年、2021年、2022年以及2023年前5个月总销售及经销开支的74.3%、67.4%、64.8%及60.0%,广告及推广费分别为2.36亿元、2.69亿元、3.26亿元、1.25亿元。对比之下可以发现,燕之屋的净利润还不及公司的广告营销费用。

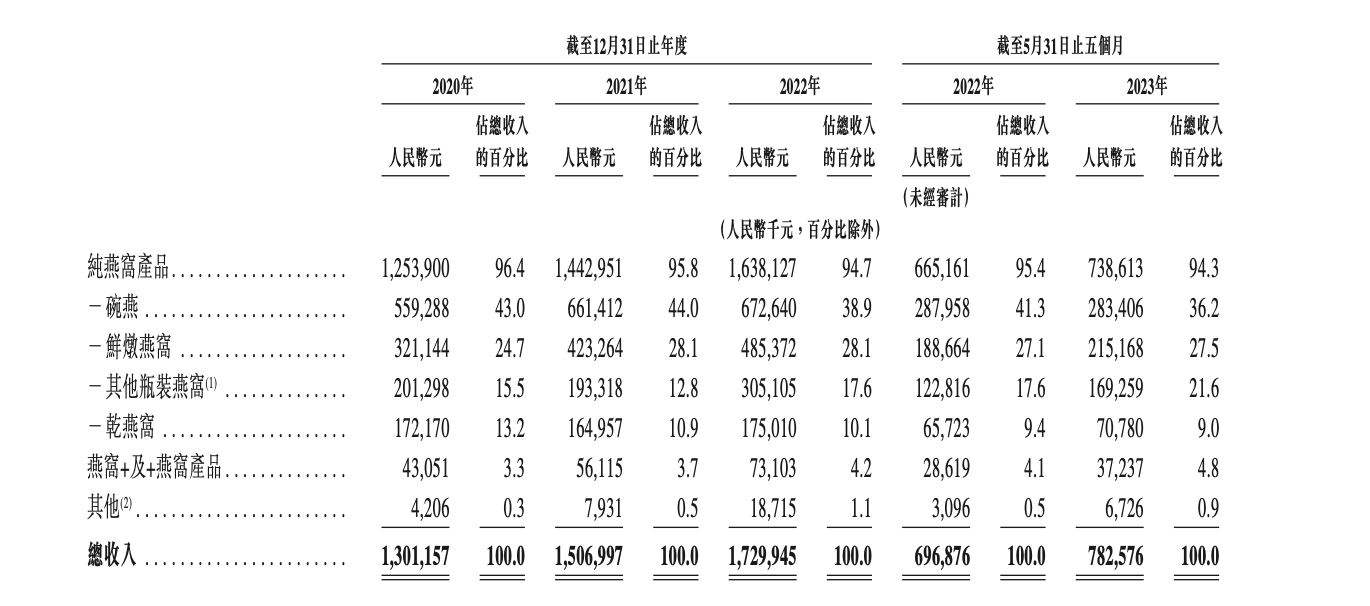

而从产品类别来看,燕之屋主力产品“碗燕”的营收占比在四成左右。2020年至2022年以及2023年前5个月,“碗燕”分别销售343.09万碗、385.55万碗、386.83万碗、159.69万碗,实现收入5.59亿元、6.61亿元、6.73亿元及2.83亿元,增势略显疲态。

相比之下,燕之屋近年推出的“鲜炖燕窝”销量增速更佳,同期分别销售594.33万瓶、811.66万瓶、894.16万瓶、406.63万瓶,实现收入3.21亿元、4.23亿元、4.85亿元及2.15亿元。不过,招股书表示,鲜炖燕窝及干燕窝的毛利不及碗燕和冰糖官燕。

而从地域来看,尽管燕之屋表示已建立起覆盖全国几乎所有省级行政区的全国性线下销售网络。但从线下销售收入结构来看,大部分的线下收入仍集中在一线、新一线以及二线城市,且其他城市线下销售额占比逐年递减,分别为30.3%、28.6%、27.4%和25.2%。

国内燕窝赛道竞争加剧

尽管燕之屋以国内“燕窝第一股”的身份成功上市港交所,但国内已经不乏同类品牌。《2021-2022年度燕窝行业白皮书》显示,近十年来,燕窝行业企业数量持续增加,2015年到2019年,燕窝注册企业数量激增,其中2018年新增数量最多,达1556家。

如今国内燕窝行业,除了小仙炖、正典燕窝、燕安居、燕府、熹焱燕窝、楼上燕窝等燕窝品牌,同仁堂、东阿阿胶等老牌药企也推出了自己的燕窝产品。

上市之后的燕之屋,又该如何与其他同类品牌竞争?

在燕之屋招股书“中国燕窝市场进入壁垒分析”一节中,燕之屋表示,技术是参与者寻求进入中国燕窝行业的基本障碍。领先参与者已凭藉多年的经验取得产品研发及加工方面的专利技术,且与研究机构合作,在行业专业知识方面具备强大的先发优势。

但和燕之屋自身的判断不同,安信国际近日发布的一份研报认为,燕之屋的弱项与风险之一恰在于:行业竞争激烈,进入门槛较低,产品同质化程度较高,需要依赖销售网络和品牌。

从燕之屋自身披露的信息来看,2020年至2022年,燕之屋的研发开支分别为1767.9万元、1898.2万元和2432.0万元,占比不足总营收的2%。

产品类别上,各品牌销售的燕窝类产品极为相似,除了炖燕窝之外,还有燕窝粥等衍生产品。价格方面的差别也不大。电商平台显示,小仙炖鲜炖燕窝45克装28瓶券后价2052元,而燕之屋鲜炖燕窝45克装28瓶券后价则为1761.76元,相差不到300元,单瓶差价在10元左右。

其实,在2022年证监会回复的文件中,就曾要求燕之屋补充回答,“小仙炖”等品牌兴起,对行业及公司业务发展的影响以及公司的核心竞争能力和竞争优势的问题。

招股书显示,截至2023年5月31日,燕之屋全国共有线下经销商214名,门店705家,其中自营门店91家,经销商门店614家。线上渠道方面,燕之屋在京东、天猫、抖音等主流电商或社交媒体平台上拥有23家自营网店及13家经销商网店,共计36家网店。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司