- +1

王健林断腕闯过380亿元对赌局:让出珠海万达近半持股,引入新投资人

王健林 IC 资料图

王健林暂时松了一口气。

12月12日,大连万达集团在官网发布消息称,太盟投资集团(PAG)与大连万达商管集团共同宣布签署新投资协议。太盟将联合其他投资者,在其2021年的投资赎回期满时,经大连万达商管集团赎回后,对珠海万达商管再投资。

王健林380亿元对赌协议危机解除,将引入新投资人

根据新协议内容,现有投资人于2021年8月对珠海万达商管的投资额约为380亿元人民币,其中太盟的投资额约为28亿美元(约180亿元人民币),现有投资人在原投资安排中享有到期赎回权。按照新协议,大连万达商管持股40%,为单一最大股东,太盟等数家现有及新进投资人股东参与投资,总计持股60%。

至此,在珠海万达商管赴港上市的最后期限来临之前,万达的上市对赌压力已经消除。

按照此前珠海万达商管和投资人签订的对赌协议,如果珠海万达商管在2023年底前未能完成上市工作,万达商管有义务向Pre-IPO投资者回购股份。而这部分股权的回购价格约380亿元。

大连万达集团称,万达将与太盟等重要股东一起,进一步优化公司法人治理,保持管理团队稳定,共同支持公司的长远发展。此次新协议体现出投资者对珠海万达商管增长潜力的高度肯定,对其经营能力的高度认可。

澎湃新闻此前曾了解到,万达在之前曾接触过新加坡、香港等多家境外投资机构,也曾有外资机构表明有意向成为基石投资人。

珠海万达商管目前管理全国227个地级及以上城市的494个大型商业中心。过去两年中,珠海万达商管管理的商业中心数量从417家增长到494家,平均年增长率为9%左右。以管理的商业面积计,珠海万达商管现为全球最大的商业管理公司。

财务数据显示,珠海万达商管2021年税后收入为235亿元,2022年为271亿元,2023年(预估)为293亿元,平均年增长约12%。2021年税后利润为53亿元,2022年为75亿元,2023年(预估)为95亿元,年增率达34%。过去三年,该公司共计上缴税收约100亿元,对股东的分红分别为2021年46亿元、2022年67亿元以及2023年(预估)85亿元。

空间换时间,大连万达让出38.83%股权

值得一提的是,在王健林暂时解除危机的背后,是万达出让了所持有的38.83%的股权。

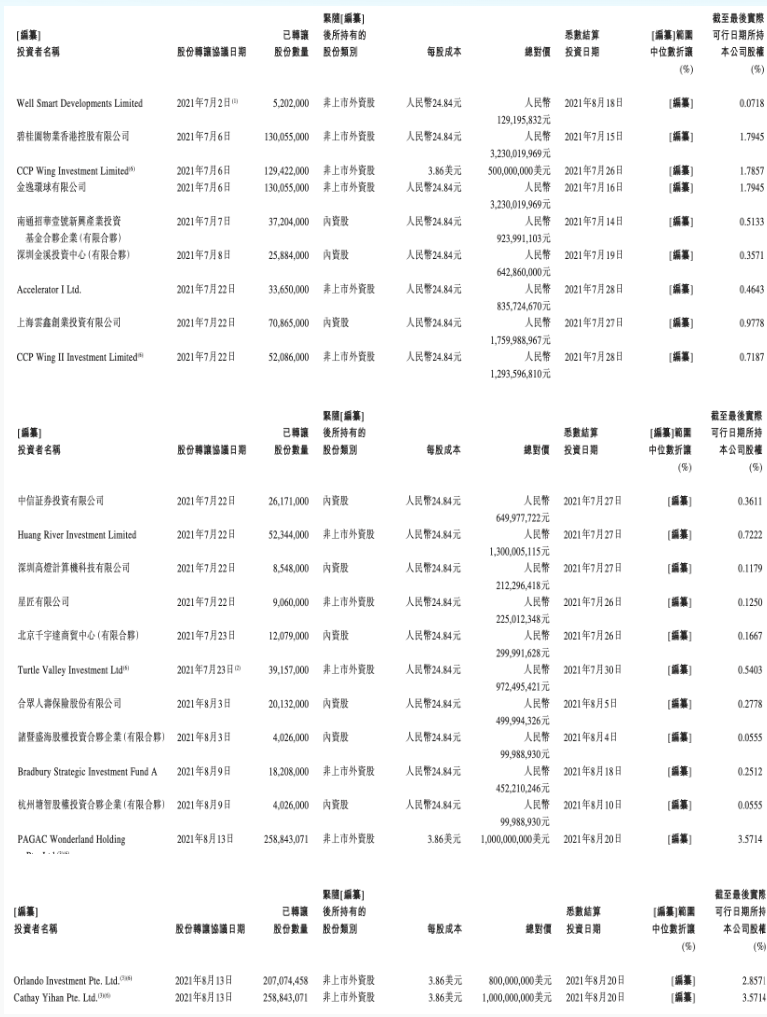

澎湃新闻(www.thepaper.cn)在查询珠海万达此前的招股书发现,根据招股书披露的股权信息,此前大连万达商业直接持有珠海万达商管已发行股份总数约69.99%的权益,并通过珠海万欣、珠海万赢和银川万达间接已发行股份总数的约8.84%的权益。以此来算,大连万达商业总计持有珠海万达商管78.83%的股权。

在珠海万达商管此前引入的包括PAG、郑裕彤家族、碧桂园、中信资本、蚂蚁、腾讯在内22名投资人中,持股比例最多的为PAG,达6.4285%,相对应的支付对价28亿美元。除了22家机构投资人之外还有6位高管为基石投资者,总计持有21.17%股权,融资约380亿元。以此来看,此前万达商管的估值约为1800亿元。

按照太盟投资集团(PAG)与大连万达商管集团最新签订的协议,大连万达商管持股40%,为单一最大股东,太盟等数家现有及新进投资人股东参与投资,总计持股60%。大连万达商管的持股比例较之前降低了38.83%。也就是说,万达出让了较大比例股权的代价,以空间换取时间。

澎湃新闻此前从投资人处了解到,万达在此前和投资人的商谈过程中,PAG就是万达主要的商谈对象之一。因其在珠海万达商管的持股比例是除了大连万达商管之外最多的投资人,因而其对于上市延期的态度对于万达来说颇为重要。

资料显示,太盟投资集团(PAG)是一家专注于亚洲的私市股权投资公司,业务板块包括私市股权、不动产及信贷与市场的投资。太盟投资集团超过300名投资专业人士分布在全球的15个办事处,为全球近300家机构基金投资者管理着超过550亿美元的资产。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司