- +1

甘李药业经营现金流“失血”,胰岛素集采压力仍未出清

出品 | 创业最前线

作者 | 孟祥娜

编辑 | 胡芳洁

美编 | 吴宜忠

审核 | 颂文

胰岛素集采从2022年5月起落地执行,至今已有一年半时间。有着“胰岛素中茅台”之称的甘李药业,是否已经走出集采“阵痛”?

10月31日,甘李药业发布了2023年三季度业绩报告。前三季度,甘李药业营收19.06亿元,同比增长54%;归母净利润2.66亿元,与去年同期的净亏损4.14亿元相比,大幅度扭亏为盈。

此前,在经历第六批国家集中带量采购(胰岛素专项)时,甘李药业采取了较为激进的报价策略,平均降幅超过60%。虽然入围的产品高顺位中标,但也经历了业绩“阵痛”。2022年甘李药业交出上市后第一份净亏损的成绩单,营收更是下跌53%,一度被认为是集采的“溺水者”。

在经历了2022年业绩下跌之后,甘李药业在2023年前三季度交出了营收、归母净利润双增长的成绩单,这是否意味着它已经走出下行周期?

1、业绩不及集采前水平,恢复仍需时间

甘李药业创始人兼董事长甘忠如毕业于北京大学生物学系,1987年在密歇根州立大学拿到了博士学位。1995年回国创业。当时,全世界仅有两家公司有能力生产第二代胰岛素——礼来和诺和诺德。

回国三年后,甘忠如组建的团队研发出中国第一支基因重组人胰岛素,中国成为全球第三个能够生产第二代胰岛素的国家。同年,甘李药业成立。到2001年,甘李药业成功研发了第三代胰岛素的生产技术。

目前,公司已上市的胰岛素产品,包含现在市场上的主流二代与三代胰岛素等多个品种,覆盖长效、速效、预混三个胰岛素功能细分市场。

2021年11月,国家正式启动对胰岛素专项集采。作为国产三代胰岛素的龙头,甘李药业在此次集采中“大杀价”,全线6款产品全部中选,整体降幅60%以上。

然而,产品价格的下降对于甘李药业的业绩造成了较大的冲击,2022年,甘李药业营收17.12亿元,同比下滑53%,净亏损4.4亿元。

2023年前三季度,甘李药业的营收、归母净利润较去年有所增长,但还未达到集采前的业绩水平。其中,营收19.06亿元,较去年同期增长54.07%。但较2021年同期的25.03亿元下滑了24%。归母净利润为2.66亿元,较去年同期的净亏损大幅度扭亏为盈,但仍较2021年同期的8.714亿元下滑了70%。

从营收结构上来看,甘李药业的营收仍然主要来自于国内市场。国际市场销售收入虽然较去年大涨237%达到1.76亿元,但占全部营收的比例仍然较小,仅占9%。国内市场销售收入为16.3亿元,占比85.5%。

(图 / 甘李药业2023年三季报)

然而,国内市场胰岛素降价带给甘李药业的冲击依然较大,业绩恢复仍需要时间。

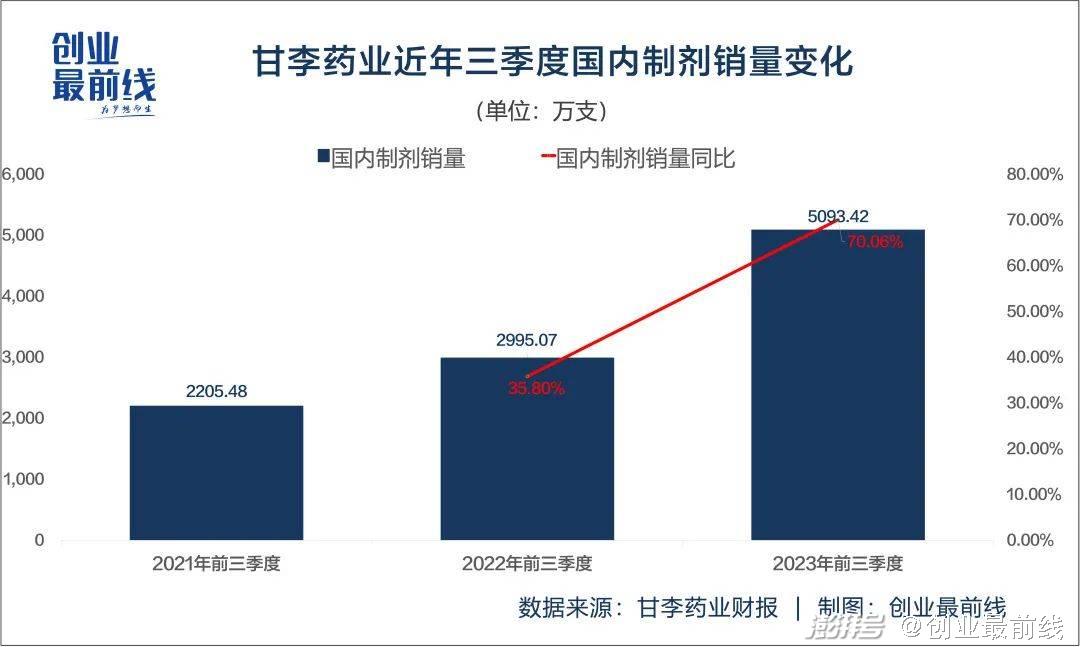

近年来前三个季度,甘李药业的国内制剂销量呈现逐年增长的趋势。其中,2023年前三季度,国内制剂销量为5093.42万支,同比增长70%,较2021年同期大涨131%。

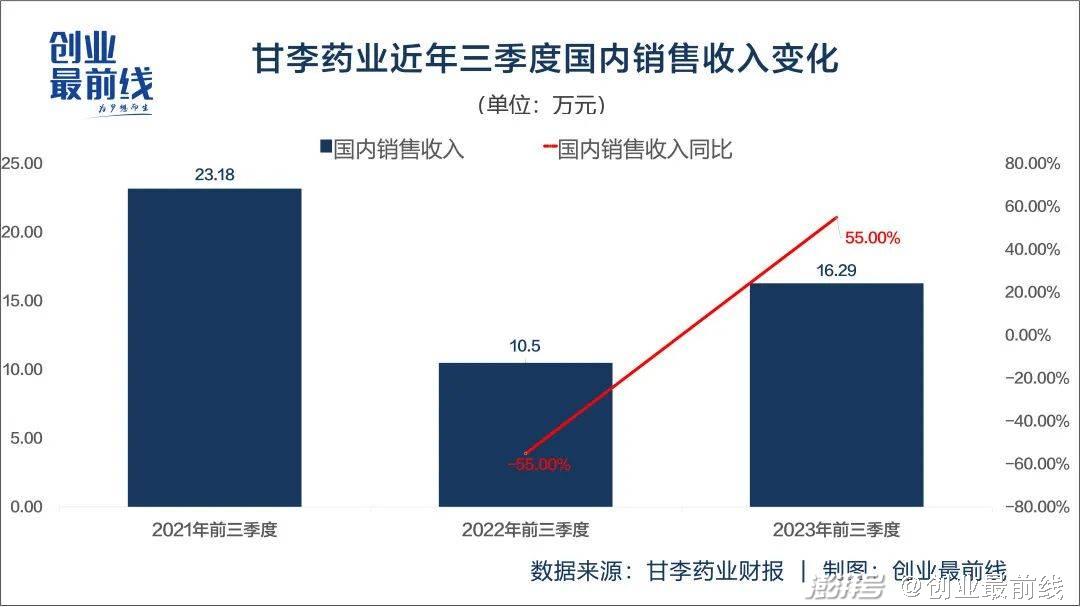

受产品降价的影响,销量的增长并未换来收入的高速增长。

2022年前三季度,国内市场销售收入10.5亿元,同比下滑55%。2023年前三季度,国内市场销售收入虽然较去年同期增长了55%,但仍较2021年同期下滑了30%。

2、经营现金流净额转负,应收账款大涨210%

据药融云《糖尿病治疗药物的红海市场》调研报告,目前中国糖尿病药物市场不容乐观,院内由诺和诺德、赛诺菲、礼来等外资企业占绝对主导地位,销售占比超80%。国内企业占比仅不到20%,且以仿制为主。

作为三代胰岛素的国产领先企业的甘李药业,如此大幅度降价,就是在于低价中标后,可以以二代胰岛素类似的价格,加速推进三代胰岛素产品的市场下沉,从而提升三代胰岛素市场份额。

从新医疗机构覆盖率上来看,甘李药业正在一路狂奔。根据2022年年报,甘李药业共覆盖医疗机构3.4万余家,其中,原有医疗机构1.8万余家,新覆盖医疗机构1.6万家。

但是,降价太猛、跨步太大,也让甘李药业的经营现金流短期内承压。

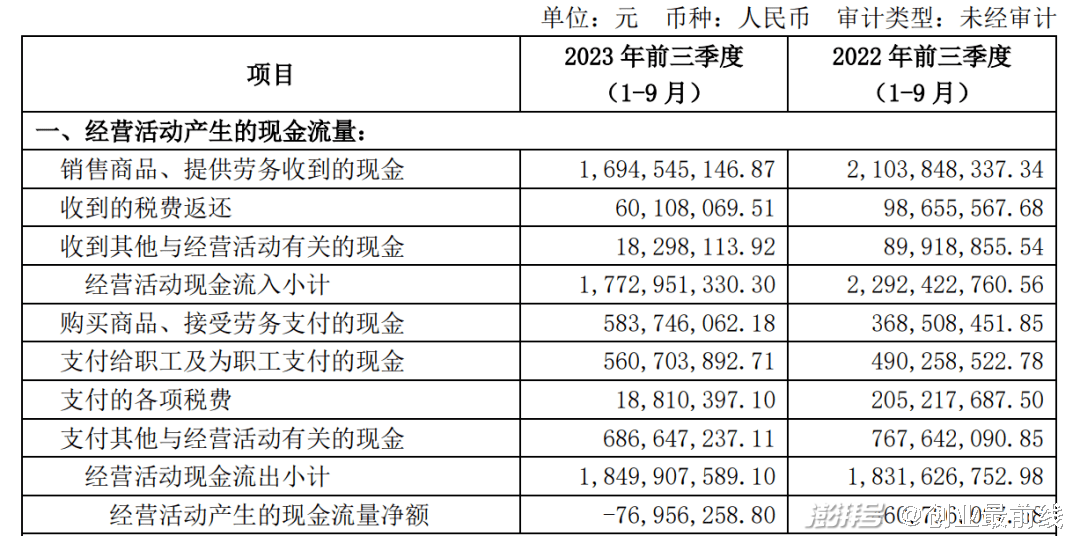

前三季度,在营收、归母净利润都在增长的情况下,甘李药业经营活动产生的现金流量净额却不增反降,现金流量净额为-7696万元,较去年同期4.61亿元大幅下滑5.38亿元。

分析来看,经营活动现金流出额并没有较去年同期有很大变化,仅增加了1828万元。最主要的是经营活动现金流入较去年同期减少了5.2亿元。其中,“销售商品、提供劳务收到的现金”从去年同期的21.04亿下降至16.95亿元,减少了4.1亿元。

(图 / 甘李药业2023年三季度报)

一般来说,经营活动产生的现金净额是用来衡量企业盈利质量的重要指标,它在净利润中的占比越高,则表明利润质量相对越高。

然而,甘李药业的经营活动现金流量净额为-7696万元,与净利润2.66亿元的差距较大,销售商品、提供劳务收到的现金16.9亿元也少于营业收入19.1亿元。赚的钱没有装进兜里,而是增加了应收账款及存货。

前三季度,甘李药业的应收账款为3.89亿元,较去年同期大涨210%。存货为8.588亿元,较去年同期增长28.53%。

在经营活动现金流量净额由正转负的同时,甘李药业的现金流补给主要来自于投资活动产生的现金流净额7354万元。截至9月30日,甘李药业的期末现金及现金等价物余额为3.935亿元,较去年同期增长19.52%,但较2021年同期减少了19.6%。

值得注意的是,现金的储存对甘李药业十分重要。集采过后,它仍需要大量的资金扩大规模,拓展市场份额。不过,长期来看,随着胰岛素产品的持续放量,经营业绩回升到集采之前的水平还需要一些时间。

不只是甘李药业遭遇业绩阵痛,集采过后,另一家国产胰岛素龙头企业通化东宝业绩表现也“差强人意”。

前三季度,通化东宝营收20.91亿元,同比下滑0.36%,较集采前的2021年同期下滑15%;归母净利润7.602亿元,同比下滑45.82%,较2021年同期下滑29%。经营现金流净额为4.732亿元,较去年同期减少了41%。

3、加速出海,寻求新增长点

近两年,为了应对集采压力,各家企业也在寻找出路。

为拓展胰岛素集采外市场,甘李药业将销售团队扩张至两千余人,并加大学术推广活动投入,而通化东宝则是布局基层线下药店以及开设网上旗舰店。

除此之外,出海是国产胰岛素企业选择的重要战略方向之一。

今年4月,甘李药业的甘精胰岛素注射液在玻利维亚获批上市。今年7月,甘李药业官网发布信息,公司开发的门冬胰岛素注射液和可重复注射笔产品于4月20日成功中标巴西的紧急医药招标,首批产品已于近日顺利发运,完成交付。

甘李药业产品在欧美地区的申报,也取得了阶段性进展,甘精、赖脯、门冬三款核心胰岛素产品在美国的上市许可申请均获得美国食品药品监督管理局(FDA)受理,在欧洲的上市申请已获欧洲药品管理局(EMA)正式受理,进入科学评估阶段。

(图 / 摄图网,基于VRF协议)

截至2023年上半年,甘李药业胰岛素产品已在19个海外国家累计取得51份药品注册批件,在18个海外国家形成正式商业销售。根据三季度报,甘李药业国际市场销售收入较去年大涨237%达到1.76亿元。

不过,甘李药业的对手通化东宝也瞄准了海外市场。据悉,今年1月,通化东宝的人胰岛素注射液上市许可申请获得欧洲药品管理局正式受理。此外,通化东宝已陆续启动甘精和门冬胰岛素在多个发展中国家的注册工作。9月,通化东宝与健友股份达成战略合作,共同推进甘精、门冬、赖脯三种胰岛素注射液在美国市场的开发和生产。

然而,海外市场竞争同样残酷。

2022年4月,美国联邦众议院表决通过一项法案,将糖尿病患者使用的胰岛素自付费用限制在每月35美元。礼来、诺和诺德、赛诺菲三大胰岛素巨头被迫降低胰岛素产品价格。

胰岛素在美国市场接连降价,这无疑给国产胰岛素企业的“出海”蒙上了一层阴影。业内相关人士认为,国产胰岛素厂商需重新评估海外市场竞争格局、重新制定竞争策略和扩张计划。

为此,国产胰岛素企业也在积极寻求新的增长点。

今年,同样用于糖尿病治疗的GLP-1类药物(一种新型降糖药)大火。在全球范围内,目前仅有一款GLP-1RA周制剂在美国、日本和欧洲被批准应用于肥胖或超重成人体重管理,中国还未有相关周制剂产品获批上市。

甘李药业也将目光投向了这里。目前,甘李医药开发的长效GLP-1周制剂药物GZR18,正在中国、美国分别开展IIb期、I期临床试验,适应症涵盖2型糖尿病和肥胖/超重体重管理。

但赛道的火热,也吸引了诸多企业布局,竞争同样激烈。

在国内,据丁香园Insight数据,GLP-1赛道的参与玩家除甘李医药外,还有华东医药、信达生物、石药集团、先为达生物、天境生物、恒瑞医药、东阳光药业等企业。

除了深耕糖尿病领域外,甘李药业也开始抢夺肿瘤、自身免疫市场的蛋糕。其在肿瘤领域布局了CDK4/6抑制剂(一种雌激素受体阳性的晚期乳腺癌的靶向药)GLR2007。

在胰岛素全面降价的时代背景下,甘李药业能否靠胰岛素低价政策持续放量并占领国内更多市场份额,以及能否借力新产品、产品出海获得新的业绩增长点,「界面新闻·创业最前线」将持续关注。

*注:文中题图来自摄图网,基于VRF协议。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司