- +1

平均亏3.78%!首批40只养老Y份额成立近一年,仅3只盈利

首批养老Y份额基金成立即将满一年,投资业绩如何?

澎湃新闻记者发现,最早一批养老目标基金Y份额成立于2022年11月11日,据Wind数据统计,该批养老目标基金Y份额共40只,其中有37只养老Y份额亏损,占比超九成,仅3只实现了正收益,平均每只产品亏损3.78%。

“现实中,我们经常会碰到一些投资者一听到‘风险’、‘可能会亏损’、‘净值会有波动’这些字眼,就立马打退堂鼓。”内部人士表示,事实上,养老金并非无法承受任何波动,相比普通投资,养老投资不仅要“保本”更要“保值”。

最高亏损达11.63%

2022年11月4日,人社部、财政部、税务总局、银保监会、证监会联合发布《个人养老金实施办法》,标志着个人养老金制度正式落地。随后,个人养老金制度正式启动实施。

受国家政策的助推,去年以来试点城市个人养老金账户开设人数直线上涨。根据人社部最新公布的数据,截至2023年6月底,全国36个先行城市(地区)开立个人养老金账户人数达到4030万人,开户人数增长较为稳定,较2022年底翻倍。

目前,纳入个人养老金账户的基金Y份额均为养老目标基金,采用FOF运作模式。其中,养老型FOF基金的Y份额就是“养老金”拼音开头的“Y”,是专门针对个人养老金账户投资而单独设立的份额类别。

四季度以来,个人养老金基金Y份额增设热情不减。10月至今,已有易方达基金、中欧基金、华夏基金、广发基金等6家公募旗下养老FOF产品增设了Y份额,其中包括易方达养老目标日期2050五年持有期混合(FOF)、易方达汇裕积极养老目标五年持有期混合(FOF)这两只养老FOF、华夏养老目标日期2055五年持有期混合(FOF)等10只养老FOF。

然而,受股债市场波动的影响,今年大部分基金产品业绩都表现平平,个人养老金基金Y份额产品也未能幸免。

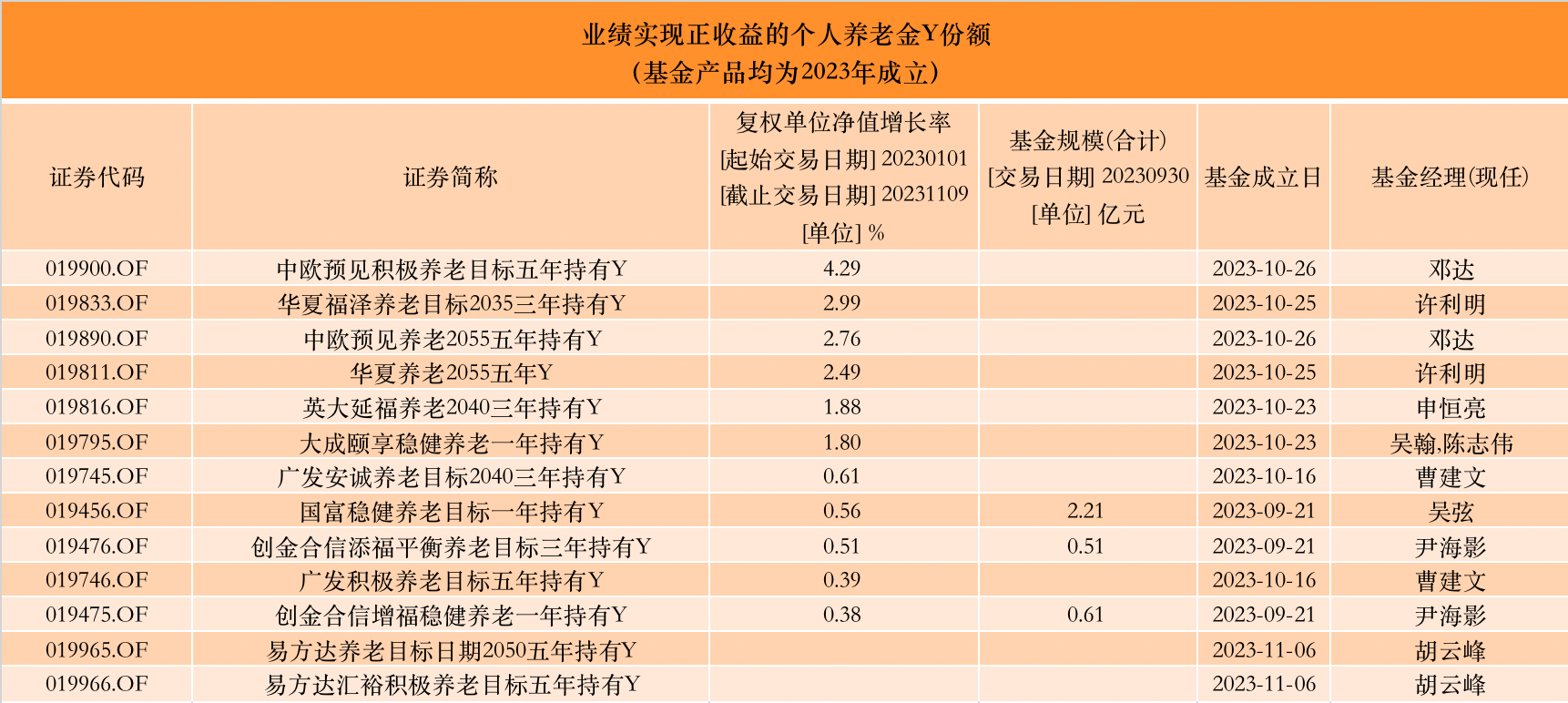

2023年以来,共有38只个人养老金基金Y份额成立。澎湃新闻记者据Wind数据统计,截至11月9日,今年成立的38只Y份额基金在年内实现正收益的成立时间均不足两个月。其中,中欧预见积极养老目标五年持有Y、华夏福泽养老目标2035三年持有Y、中欧预见养老2055五年持有Y年内收益率依次为4.29%、2.99%、2.76%,分列前三。

来源:澎湃新闻记者据Wind数据制作

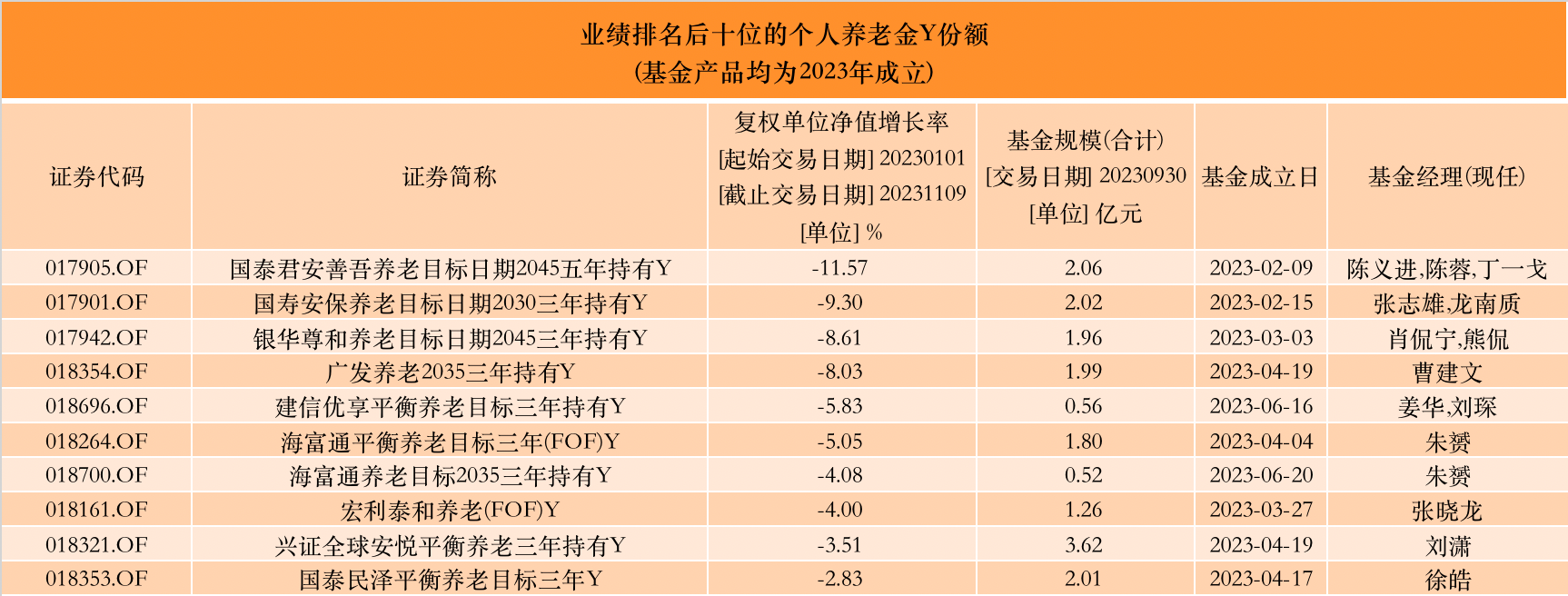

在业绩的另一头,有25只年内成立的Y份额基金亏损,占比超六成。具体来看,国泰君安善吾养老目标日期2045五年持有Y因亏损11.57%垫底,国寿安保养老目标日期2030三年持有Y、银华尊和养老目标日期2045三年持有Y与广发养老2035三年持有Y年内亏损也均超8%。从业绩排名后十位的个人养老金Y份额榜单来看,海富通基金旗下Y份额产品占据了两个席位。

来源:澎湃新闻记者据Wind数据制作

拉长时间来看,澎湃新闻记者据Wind数据统计,2022年11月11日至2023年11月9日,共有171只个人养老金基金Y份额产品成立,管理规模合计为693.65亿元(数据截止日期:2023年9月30日),每只产品平均规模为4.31亿元。

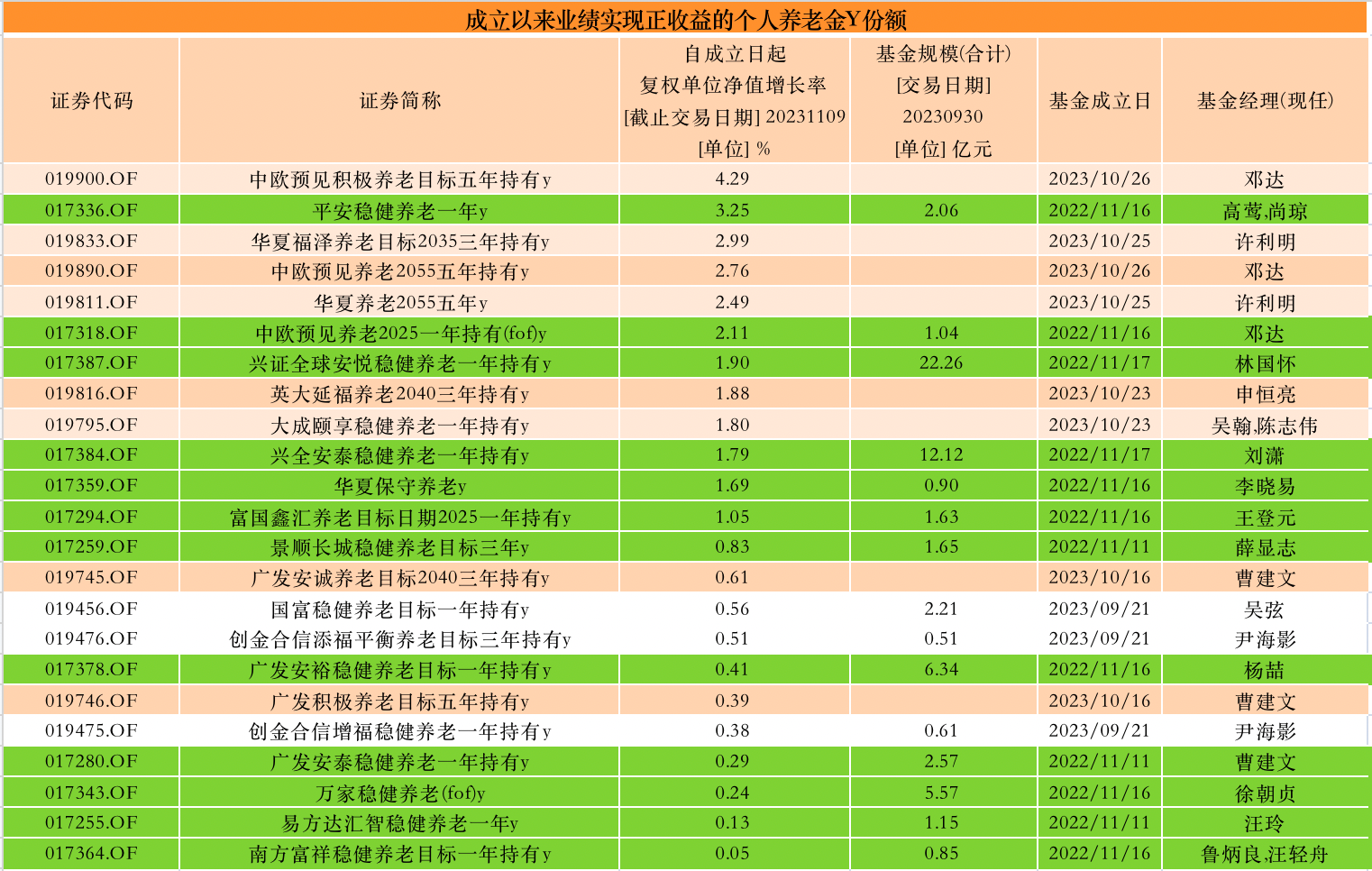

从业绩来看,截至11月9日,在可统计成立以来回报的169只Y份额基金中,有146只养老Y份额亏损,占比近九成,只有23只实现了正收益,平均每只产品亏损3.06%。

具体来看,除去近期成立的11只Y份额基金,据澎湃新闻记者统计,截至11月9日,表现最好的平安稳健养老一年Y成立以来累计上涨3.25%,中欧预见养老2025一年持有(FOF)Y、兴证全球安悦稳健养老一年持有Y自成立以来累计上涨2.11%、1.90%。此外,还有3只Y份额基金成立以来的累计收益率在1%至2%之间。

来源:澎湃新闻记者据Wind数据制作

在业绩的另一头,则有6只养老目标基金Y份额亏损幅度超过一成,并且成立时间均未满一年。值得注意的是,国泰君安善吾养老目标日期2045五年持有Y为2023年2月9日成立的产品,剩余5只Y份额基金则均为2022年11月时成立。此外,有48只养老目标基金Y份额累计收益亏超5%,122只养老目标基金Y份额累计收益亏超1%。

澎湃新闻记者据Wind数据重点统计了成立以来业绩排名后十位的个人养老金Y份额,华夏养老2050五年Y、国泰君安善吾养老目标日期2045五年持有Y、中欧预见养老2050五年Y成立以来累计亏损11.63%、11.57%、11.49%,目前在垫底排行榜中位列前三。

另外,农银养老2045五年Y、嘉实养老2050五年Y与民生加银康泰养老目标日期2040三年持有Y亏损幅度也均超一成。

来源:澎湃新闻记者据Wind数据制作

值得一提的是,澎湃新闻记者发现,最早一批养老目标基金Y份额成立日期为2022年11月11日,距今刚好整整一年的时间。据Wind数据统计,该批养老目标基金Y份额共40只,其中有37只养老Y份额亏损,占比超九成,仅3只实现了正收益,平均每只产品亏损3.78%。

具体来看,截至11月9日,嘉实养老2050五年Y亏损幅度高达10.45%,位居榜首,汇添富养老2050五年Y与华夏养老2045三年Y紧随其后,分别亏损8.15%、8.03%。剩余34只Y份额基金中超八成产品累计亏损超1%。

对比来看,仅景顺长城稳健养老目标三年Y、广发安泰稳健养老一年持有Y与易方达汇智稳健养老一年Y实现正收益,成立以来回报率分别为0.83%、0.29%、0.13%。

来源:澎湃新闻记者据Wind数据制作

养老投资不仅要“保本”更要“保值”

“一般而言,股票资产长期回报相对债券资产更高,持有期较长的养老FOF通常会采用配置较高比例股票资产的策略;反之,持有期较短的养老FOF配置股票资产一般较少,整体业绩波动相对小些。”易方达基金解释道,今年初至三季度末,市场呈现出股弱债强的特点,沪深300、中证全债分别录得-4.70%、3.73%的收益率。因此,在今年的市场环境中,持有期长的养老FOF业绩自然会“吃亏”一些。

“养老金是有明确应用场景的资金,设定合理长期投资目标是投资起点,养老金长期投资目标不是简单战胜通货膨胀,而应是保持购买力不缩水。”华夏基金指出,参考2035人均GDP翻番的目标,需要年均4.7%的实际增速,7%-8%左右名义增速。与之对应,未来10余年,养老金长期投资目标应设定在7%-8%。

同时,交银施罗德基金也表示,前期,资本市场、尤其是权益类资产的价格波动幅度加大,受其牵连,养老目标基金今年以来净值也相应受到了影响、出现了一定的回撤。但短期业绩震荡是投资管理过程中不可避免的正常现象,投资者要淡化对短期亏损的焦虑,着眼于产品的长远投资增值能力。

东方证券资产管理认为,养老金并非无法承受任何波动,相比普通投资,养老投资不仅要“保本”更要“保值”。“我们年轻时候储备的养老金,要面对长达几十年的通货膨胀对购买力的侵蚀,过度保守可能导致购买力的损失。”

“如果我们复盘2018年最早成立的一批养老目标基金,不难发现12只养老FOF成立以来至2023年9月30日都实现了正收益。涨幅最高和最低的基金业绩表现有一定的分化,而最终都实现了超越沪深300指数的收益。”东方证券资产管理以数据进一步论证道,从更长周期来看,参考社保基金的投资收益率,虽然在2008年、2018年和2022年年度收益率为负,但自成立以来社保基金年均投资收益率7.66%,长期复利效应显著。

数据来源:Wind,东方证券资产管理,2018.10.10-2023.9.30,仅统计2018年成立的养老目标基金,基金A成立以来涨幅最高,基金B成立以来涨幅最低。历史业绩仅供参考,不代表未来表现。

多维度推进制度提质扩面

“目前离我退休的年龄还有很长一段时间,未来政策或许还会出现新的变化。”26岁的个人投资者朱生(化名)向澎湃新闻记者表示,对于养老基金产品主要持观望的态度,会更倾向于选择投资保值性更强的黄金类产品。

对于投资者来说,投资公募个人养老金基金首年的体验并不算好,投资者对其参与热度也并不高。而在业内人士看来,这类养老金融产品目前发展仍面临一定挑战及困难,目前的痛点就在于如何让投资者去信任和接受这类养老目标基金。

如何提高个人养老金的参与积极性?华夏基金建议从以下五方面着手,推进制度提质扩面。

一是针对不同收入群体分类施策,有效发挥各类制度的激励作用。对于目前未纳税的低收入群体,要聚焦解决制度吸引力问题,如通过全程免税、财政补贴、专属养老金融产品等方式,调动未纳税群体的参与积极性。

二是促进二、三支柱融通,提升账户的便携性。年金和个人养老金都采取个人账户积累模式,都是属于个人的补充养老金融储备,两者之间具有共同的属性和作用,具备打通的可行性。

三是不断丰富产品供给,适配个人养老金多样化配置。以风险可测可控,适配社会大众多元化、多层次养老理财需求为目标,以投资者不同生命周期阶段的养老投资需求和资金使用需求为出发点,加大产品设计与开发创新力度。

四是持续优化客户服务与陪伴,引导形成科学养老理财观念。一方面,以账户为核心,实现金融产品销售转化为账户配置服务的模式嬗变,充分发挥金融科技和数字化作用,通过互联网平台、移动客户端等方式设立个人养老金业务专区,提供“一站式”全流程客户陪伴服务。

另一方面,强化养老金融教育,丰富投教工作方式。以引导大众注重大类资产配置,关注长期权益投资为核心,依托立体的服务渠道、广泛的服务网络,全方位开展国民养老储备的知识普及教育,形成良好的养老投资文化。

五是增强特殊情形下提取的灵活性。建议允许在重大疾病等特殊情况下,可以有限度提前支取,并明确补税、归还的规则,提升个人养老金账户的弹性。

在产品创新方面,博时基金首席市场官吴燕卿提出,“可借鉴公募基金互联网营销中的体验金模式,给予个人一定金额的体验金来吸引人们开立个人养老账户;也可在个人进行互联网消费或移动支付时,将销售收入以奖励积分的形式返还给消费者并转化为资金,作为养老金的补充。”

兴证全球基金FOF团队则认为,养老产品通过提供较低权益仓位的产品可以实现低风险的投资目标,比如目标风险型养老FOF中的低风险等级产品,以及目标日期型养老FOF中的到期日较近的产品。此类产品在既定的政策框架内,且已经面世并运作。“这类产品可供仍未到退休年龄的中老年人群作为个人养老产品投资选择。在这类产品上通过附加定期分红条款的方式可以改善持有人体验并优化现金流,是一种可尝试的产品创新。”

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司