- +1

李晓星三季度管理规模再缩水,加仓中芯国际、紫光国徽,减持快手、美团与腾讯

10月24日,“顶流”基金经理、银华基金李晓星在管基金三季报悉数披露,整体来看,十只在管基金大多调低了权益仓位,十大重仓股也更换了半数标的。

近年来,李晓星的在管产品规模呈现逐季缩水状态。据澎湃新闻记者统计,截至2023年三季度末,李晓星在管基金规模为314.15亿元,较2023年二季度时的352.68亿元再度下降了38.53亿元,降幅为10.92%,自2022年二季报的550.91亿元以来,已连续五个季度规模缩水。

李晓星在三季度报告中坦言道,由于干扰因素的不断出现,三季度市场的信心还是处于底部徘徊的过程中。在股票估值中,对于未来给予的权重越来越低,对于当下给予的权重越来越高。未来主要体现在公司的成长性,当下主要体现的是确定性,确定性高的高股息表现强势。

“我们相信在市场信心恢复的过程中,成长股的估值修复会体现出最大的弹性。信心低迷的持续时间越长,信心修复时候的弹性也会越大。”李晓星表示。

同时,对于四季度乃至未来的“掘金”点,李晓星发表了近3000字的投资策略和运作分析,分别就大盘趋势以及半导体、国防军工行业、AI、锂电、互联网平台、消费以及医药等热门板块的走向进行了分析。

中芯国际、紫光国微为重点加仓对象

李晓星在管基金目前共有10只,但只有银华心佳两年持有期基金是他旗下所有在管产品当中规模最大、同时亦是由其独自管理的产品,在2021年成立时规模高达135亿元;此次2023年三季报显示,其规模已跌至74.26亿元,较此前二季度时的86亿元再度缩水13.65%。

银华心佳两年持有期基金三季度末的股票仓位为93.49%,较2023年二季度末的90.98%回升2.51个百分点,依旧保持高仓位运作。此外,该基金前十大重仓股持股集中度则再度下降,从二季度末时的45.48%降至三季度末时的31.85%。

对此,李晓星在该基金的三季报中表示,“在市场成交量的变化以及估值具有吸引力的标的变多的背景下,我们降低了前十大重仓的集中度,持仓的行业和个股有所分散。截止到三季度末,我们的持仓分布在新能源、互联网平台、半导体、计算机、军工、医药、食品饮料、纺服、社服、快递、农业、轻工等行业中具有未来成长性的公司。”

重仓股方面,银华心佳两年持有期基金的三季报前十大重仓股较二季度末出现了4只更迭,其中新进1只个股,剩余3只则是此前季报中公布过的重仓股。

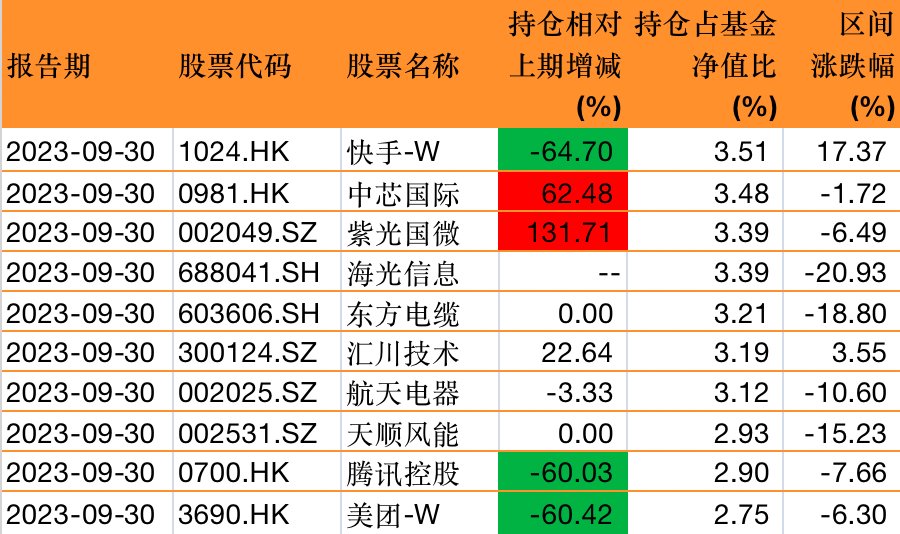

具体来看,银华心佳两年持有期2023年三季报的前十大重仓股依次是:快手-W(01024.HK)、中芯国际(00981.HK)、紫光国微(002049.SZ)、海光信息(688041.SH)、东方电缆(603606.SH)、汇川技术(300124.SZ)、航天电器(002025.SZ)、天顺风能(002531.SZ)、腾讯控股(00700.HK)、美团-W(03690.HK)。其中,前十大重仓股的所属行业主要集中于信息技术、工业与消费板块。

来源:澎湃新闻记者据Wind数据制作

二季报中位列前三大重仓股的快手-W、腾讯控股、美团-W在三季度时遭到李晓星大幅减持,相对上期减仓幅度依次为64.70%、60.03%、60.42%。目前快手-W仍为该基金的第一大重仓股,而腾讯控股、美团-W则变更为第九大重仓股与第十大重仓股,占基金净值比也大幅下降。

此外,德业股份(605117.SH)、比亚迪股份(01211.HK)、晶澳科技(002459.SZ)、锦浪科技(300763.SZ)在三季度退出了该基金前十大重仓股。

与之相对的是,该基金前十大重仓股新增中芯国际、紫光国微、海光信息与汇川技术这4只个股,其中紫光国微加仓幅度高达131.71%,中芯国际、汇川技术相对上期增持比例为62.48%、22.64%。

值得注意的是,澎湃新闻记者在查阅该基金过往披露的前十大重仓股数据时发现,中芯国际首次出现在银华心佳两年持有期的前十大重仓股中。与二季度时相比,中芯国际由第十四大重仓股跃升至第二大重仓股,占基金净值比为3.48%。

此外,澎湃新闻记者留意到,其实不仅是银华心佳两年持有期,在李晓星管理的银华心怡与银华心兴三年持有中,亦出现了中芯国际、紫光国微被重点加仓的现象。

从基金业绩来看,截至三季度末,银华心佳两年持有期的基金份额净值为0.6686元;三季度基金份额净值增长率为-8.51%,业绩比较基准收益率为-3.42%。

配置方面,李晓星表示,“我们保持高仓位,配置以科技为主,兼顾消费,重点配置了新能源、港股互联网、电子、国防军工、计算机、医药、食品饮料等行业,精选高景气行业中高增长的个股。”

“目前是市场信心的底部,未来信心会逐步提升”

“目前是市场信心的底部,未来信心会逐步提升,叠加历史低位的估值分位,我们对于未来市场的表现比较乐观,目前的仓位已经提升到接近上限。相比于之前,我们持仓更为分散,市值也更为下沉,标的的覆盖也更加依赖整体投研团队的工业化和系统化。面对市场的变化,我们希望可以通过更为科学化的方式来提升组合收益率。”在三季报中,李晓星表示。

投资机会上,李晓星认为,高水平科技自立自强是未来投资的重点方向,主要包括半导体、国防科技等领域。半导体板块来看,他对景气复苏方向的看法逐步积极,率先去库存调整的下游环节也将最早重启上行周期,国内头部手机厂商发布新机型带动下,消费电子需求触底上行;国产化方向看好国产化率提升空间大的环节,包括 CPU/GPU、高端芯片生产制造,以及半导体设备格局变化带来的零部件投资机会。

AI方面,李晓星曾在二季报中表示AI发展不会一蹴而就,此次AI在三季度的普遍回调也印证了李晓星的说法。他表示,“对于每一轮科技革命,市场会低估长期,也往往高估短期,板块在交易拥挤度较高时波动也会比较大。当前时点下更需要去伪存真,无论硬件算力还是软件应用,需要精选可持续兑现业绩、竞争格局较优的龙头公司。”

互联网平台方面,李晓星认为,互联网龙头的业绩持续超预期是大概率事件。估值层面,港股互联网龙头均处于历史底部区域,过去三年累计跌幅较大,整体均处于非常有吸引力的位置,会持续看好。

消费方面,李晓星指出,考虑到龙头公司在目前大环境下,竞争优势进一步增强,依然会维持稳健的业绩增长,目前估值性价比更好。“我们相比二季度,投资在行业上更加分散,个股上进一步集中,向品牌优势强、竞争壁垒高、管理能力强的公司集中,相信业绩是穿越周期最强有力的武器。”

医药方面,李晓星的判断是医药板块的基本面大概率会在三季度业绩出来之后,随着关键少数事件的落地而见底,但是股价会先于基本面见底。由于短期医药还处在热点快速轮动的阶段,因此未来还是会坚守选股原则,不追高不追热,适时动态调整,保持组合中个股具备更优性价比。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司