- +1

经营贷“涉房”调查:多环节瓜分服务费,隐性成本及风险不低

图虫创意/供图 潘玉蓉/制表

9月25日,各大银行即将启动对存量房贷利率的批量调整。在此之际,主打“房贷置换”的经营贷市场并未偃旗息鼓,有贷款中介抢客甚至更积极了。

经营贷违规进入房地产市场是多年的顽疾,贷款中介之所以敢“拍胸脯”保证放贷,仰仗的是其背后一套完整的分工、分润体系。据记者调查了解,这其中包括壳公司交易、假经营流水炮制、记账公司养壳、关联账户委托支付等环节。

贷款材料全套作假,经手银行为何不查?在被问到为何“不怕查”的时候,一位中介人员道出了他的业务逻辑:现在是银行追着客户贷款,维护还来不及,为什么要查?

本轮经营贷“涉房”,背景和以往有所不同。2019年以来,央行大力支持普惠小微贷款,被算进普惠贷款口径的经营贷利率也节节走低,这让违法违规行为有了套利空间。目前有多少普惠贷款进入了房地产市场,尚无权威统计,但在多方利益的共谋之下,其势头难遏。

算账:转换经营贷,最高利差2%

近期,趁着存量房贷利率下调的热点,从事经营贷业务的中介又掀起了一波新的营销攻势。

证券时报记者走进深圳福田一家成立了19年、自称为行业头部的担保公司看到,在这座高端商务写字楼里,半层楼的办公区域内容纳了近百名员工,工作状态井然有序。

存量房贷利率即将下调,对于房贷在身的人,是随行就市调整划算,还是转经营贷划算?该公司人员给证券时报记者算了笔账:“按照现在的LPR和深圳的房贷利率下限,银行最多只能给你调整到4.5%,但是我们可以做到3%,中间有1.5%的利差。300万贷款1年可以省下4.5万元利息,10年就是45万元。”

如此一算,即便是银行下调了房贷利率,与经营贷相比,似乎也少了几分“吸引力”。

截至6月末,我国个人住房贷款余额38.6万亿元。业内人士估算,全国有近1亿个首套房存量贷款合同,而其中因利率偏高面临协商调整的借款人约4000万户,涉及贷款规模可能达25万亿元。利率调整后,这些借款人的平均降幅约为0.8个百分点。

根据目前政策,在房贷负担最重的北上广深,首套房房贷利率的下限在4.2%至4.75%之间,也就是说,大多数在2019年后签约的存量房贷,最低可以下调到4.2%。但据记者从广州和深圳多家经营贷中介处了解,现下经营贷年化利率已经降至3%至3.2%,与调整后的房贷利率还存在1.2~1.75个百分点的利差,这成为经营贷中介们喊得最响亮的噱头。

对于房贷利率更高的二套房购房者而言,由于经营贷不存在首套与二套房之分,还可以博得更大的利差。

于勇(化名)的存量二套房贷利率超过5.1%,在不久前转成了3.1%的经营贷,利差约2%。贷款500万元,每年少了10万元利息支出。如果向银行申请降息,他的房贷可以降到4.5%,每年可节省3万元利息。正是在这种对比之下,经营贷供需两旺,近年规模越滚越大。

“房贷转经营贷是一种趋势。”上述深圳头部担保公司的业务人员表示,自己干了10多年,现在是经营贷利率最低的时候。

被问及背后的风险,对方连连摇头,“银行现在是追着企业贷款,市场竞争激烈,对有资产抵押的客户,维护都还来不及,又怎会拒之门外?你只要正常还贷,不触发银行的预警系统,银行为什么要查你?”

一位银行内部人士则坦承,今年以来,市场信贷需求不足,银行贷款门槛一降再降。“现在的普惠贷款有多容易拿到?只要去申请,大多数都能获批。”而有房产抵押的属于优质客户,是银行争相服务的对象,利率自然低。

本轮降息周期中,消费贷、信用贷利率降至目前5%左右逐渐企稳,而房产抵押经营贷利率则节节下滑。以广深为例,2022年市场主流的住房抵押经营贷产品利率在3.75%左右,今年已经跌到3.1%。不久前,广州有银行推出的经营贷产品,利率更是跌破了3%。

分润:多环节瓜分服务费

中介之所以如此笃定地为经营贷的“可靠性”打包票,源自背后有一套紧密分工的支持链条。

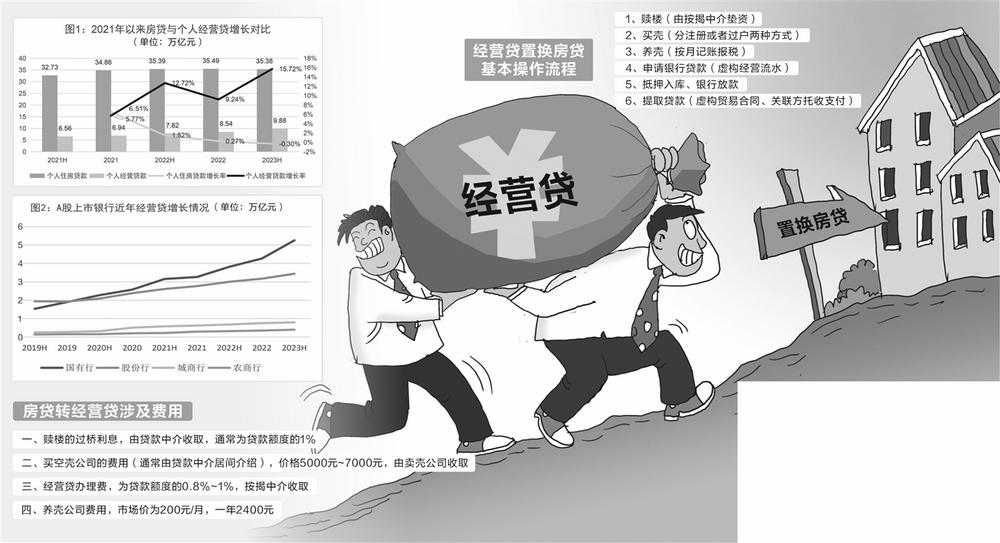

记者从广深多家中介机构了解到,申请经营贷的前提是申请者名下必须有壳公司,是公司的股东或者法定代表人。经营贷置换房贷的基本操作流程分6步:赎楼(由按揭中介垫资)-买壳(分注册或者过户两种方式)-养壳(按月记账报税)-申请银行贷款(虚构经营流水)-抵押入库、银行放款-提取贷款(虚构贸易合同、关联方托收支付)。

整个过程中,贷款中介、卖壳公司、记账公司和银行是四个不可缺少的角色。在转贷费用收取上,可以分四种。

第一种是赎楼的过桥利息,由贷款中介收取,通常为贷款额度的1%。

第二种是买空壳公司的费用(通常由贷款中介居间介绍),价格5000元~7000元,由卖壳方收取。“一般金额比较大的,比如超过300万,我们会建议买一家公司来操作。”

第三种是经营贷办理费,为贷款额度的0.8%~1%,按揭中介收取,价格可以谈。

第四种是养壳公司费用,市场价为200元/月,一年2400元。

为了缩短分润的链条,一些贷款中介自己也养壳、设立记账公司,并声称提供“知根知底、干净安全”的买壳服务。“我们只买公司净壳,不开对公账户,不会有任何对外的欠款。”

房贷转经营贷过程中,最关键的角色是银行,这也是各个贷款中介的“核心竞争力”。“不同银行的要求不一样,我们将根据您的资质和需求匹配银行。我们主要和大行合作,大行额度充足。”上述深圳头部公司人士对记者表示。

一位银行业内部人士对记者表示,要顺利地做成经营贷,银行里有两个角色尤其重要,一是房贷按揭部门的客户经理,一个是小微企业信贷部门的业务经理。前者帮助顺利赎楼,后者帮助顺利进件并通过审核,其他的事情都可以交给中介来办。

除了拥有公司外,向银行申请经营贷需要满足诸多条件,比如证明公司正常经营的流水、放款时所需要的采购合同、提款时受托支付的公司账户等等,贷款中介都能一应炮制和安排。

利弊:转贷隐性成本及风险不低

以办理300万元贷款转换为例,记者综合多家贷款中介的报价,前述四项费用之和大约需要7万元~9万元。数万元转换成本,意味着贷款人要让渡2~3年所节省的利息,一次性交给中介等相关方。

目前房贷置换型的主流经营贷是10年授信,每3年重签一次,也有银行可以做到5年重签一次。“合同签下来后,贷款利率是固定的,重签的时候可能会再谈。”

对于续签是否存在不确定性,中介的语气十分轻松:“没有签不下来的。到时我们可以帮您递材料,您自己在银行APP上签个字就行。”

数万元的转贷成本不算低,但也未能阻挡这个业务的繁荣。一部分人是在算账后被利差吸引,一部分人是因为经营贷的偿还方式是先息后本,可以切实地降低房贷月供,还有人通过房贷转换经营贷,套取更多流动资金。

然而多数贷款人并不知道的是,上述算法只算了眼前的利差,却没有算风险账,没有算违规成本。

经营贷,是以企业主、个体工商户为服务对象,为满足企业经营所需而发放的贷款。房产抵押经营贷是银行最传统的信贷产品之一,也是银行信贷向房地产市场输血的传统管道。经营贷必须用于经营,这是银行放款的前提条件。银行在贷款合同中也会写明,借款人不得挪用贷款用途,否则银行有权提前解除合同、收回贷款。

因此,对于手持空壳公司、依靠虚假材料获取贷款的借款人,看似划算的贷款利率和贷款周期其实全无保障。如果贷款的数额较大、给银行造成重大损失,还可能承担骗贷的法律责任。

围堵经营贷违规进入房市,监管部门一直奉行高压政策。2022年6月9日,原银保监会在小微金融工作专题会议上强调,提出严肃查处钻政策空子、虚构小微企业贷款用途套取资金的违规行为,确保国家的帮扶政策和金融资源真正用在刀刃上。

今年上半年,银行业因各种违法违规收到监管罚单1928张,在处罚原因上,“小微企业贷款统计数据不真实”、“小微企业贷款资金被挪用于房地产领域”等违法违规情形被多次提及。

数据:经营贷流入楼市知多少?

全国范围内,经营贷置换房贷的数量有多少?准确数据难以估算,但一组数据可能揭开冰山一角。

2022年6月21日,审计署向全国人大常委会作《国务院关于2021年度中央预算执行和其他财政收支的审计工作报告》,指出“普惠金融政策在执行中存在变形走样的情形”。

在对5家大型银行信贷资金流向的跟踪中,抽查517户小微客户有364户无实际经营。报告还指出,利用银行普惠信贷管理漏洞套取资金问题凸显,2家大型银行的13.66亿元被一些个人或团伙通过注册壳公司或虚构贸易背景等方式套取,用于购买商品房、偿还债务等。

“抽查到的500多户小微企业有70%无实际经营,很符合真实的情况。13.66亿元只是冰山一角,实际上不止这个数。”一位中小银行内部人士表示,过去几年,一些银行做的经营贷业务申报材料经不起检查,也缺少正常的经营类贷款的贷后检查。

现实的数据可能更加触目惊心。深圳一家银行客户经理表示,他所在的支行每月办理的经营贷,七成是存量房贷置换的情形。在广东省内某中小银行总行,超七成个人经营贷的实际用途是置换存量房贷。

近年,随着对公贷款的竞争日益激烈,各家银行日渐重视零售业务,其中,个人贷款口径下的经营贷是业绩增长的重要力量。

证券时报记者从万得提取了上市银行自2019年LPR实施以来的个人住房贷款增长数据,和同期经营贷的增长数据做对比,房贷的复合增长率为9.16%,经营贷的复合增长率达到26.24%。

值得注意的是,自2021年起,随着提前还贷现象增加,上市银行房贷增长势头明显放缓,以半年为统计周期的复合增长率降到1.97%,而同期经营贷的增长率仍有10.8%(图1)。

分银行类型看,2019年以来国有大行的经营贷增长最快,其次是股份行(图2)。

经营贷的快速增长,让大量实际经营的小微企业得到了贷款支持,但经营贷违规流入房地产市场、理财市场套利的乱象也在狂奔。

探因:违规屡禁不止的背后

2019年以来,央行引导金融机构加大对普惠口径小微企业的贷款支持力度,成为经营贷快速增长的大背景。

为降低普惠小微企业贷款利率,央行推出多种专项支持工具以及低息再贷款,鼓励金融机构发展普惠小微业务。一些地方财政也通过专项利率补贴等方式,引导金融机构加大对创业型小微企业的支持。为了引导信贷资源投向小微企业,银行被要求每年在普惠小微企业贷款的增速、户数上实现“两增”。

一边是获得补贴的奖励,一边是完成任务的需要,银行内部对普惠小微贷款的重视程度日益增加。为了达成目标,一些银行通过开发无抵押贷款、知识产权质押贷款等新产品获取增量客户,一些银行注重数据生产要素的开发与使用,解决放贷过程中信息不对称的难题。也有一些银行做普惠小微贷款业务时,仍然依赖“砖头”(房产抵押),缺乏对企业真实运营状况的了解。

随着国有大行下沉对小微客群的服务,地方中小银行的市场空间受到挤压,完成普惠贷款增量任务的压力骤然增大。找到优质小微客群,是中小银行群体的燃眉之急。

普惠贷款的发放对象,与房贷人群有着较高的重合度。全口径的普惠小微贷款,包括单户授信额度为1000万元及以下的小微企业贷款、个体工商户经营性贷款,以及小微企业主经营贷款。不难发现,只要对房贷人群加以包装,便可能成为部分银行亟需的“小微客户”。

近年,有银行推出期限更长(最长可达20年)、额度超高(最高4000万元)、利率低于首套房贷的经营贷,对准房贷一族的“刚需”,不禁让人怀疑,是否为招揽存量房贷客户而“量身定制”的产品。

“如果是正常经营的企业,贷款利息支出会被算作成本用来抵税。为何有大量的企业没有将经营贷利息做抵税申报,而是由企业主个人承担了?这明显不合常理,也说明了一些经营贷暗藏猫腻。”上述银行业人士表示。

种种迹象表明,经营贷置换房贷的行为,并非难以识别,也不是难以追究,而是多方利益捆绑之下形成的顽瘴痼疾,以致在历次整顿中按下葫芦浮起瓢。冰冻三尺,非一日之寒。要根治经营贷涉房乱象,还需监管部门和金融机构多方合作,严字当头,常抓不懈。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司