- +1

张坤二季度新进多股:对前景没有理由悲观,目前市场的估值水平很有吸引力

8月30日零点刚过,“顶流”基金经理、易方达张坤披露了在管基金2023年中期报告,其隐形重仓股也随之曝光。

截至二季度末,张坤在管规模为775.99亿元,相较于2023年一季度末时的889.42亿元,其基金管理规模缩水约113.43亿元,大幅度下降12.75%。

从半年报披露的持仓来看,张坤旗下几只基金的隐形重仓股新进多只个股,主要增持消费行业的配置,在金融、科技等领域均有所减持。

“只要能充分发挥市场的力量,将人的主观能动性充分发挥,对前景悲观是没有理由的。”张坤在半年报中表示,目前市场的估值水平很有吸引力,已经到了不少优质公司私有化都可以算得过来账的程度了。

从业绩表现看,截至2023年8月29日,张坤旗下4只基金年内收益均为负收益,且基金收益率均低于同期业绩比较基准收益率,唯有易方达亚洲精选表现稍好。

易方达蓝筹精选:新进巨子生物、致尚科技、晶合集成

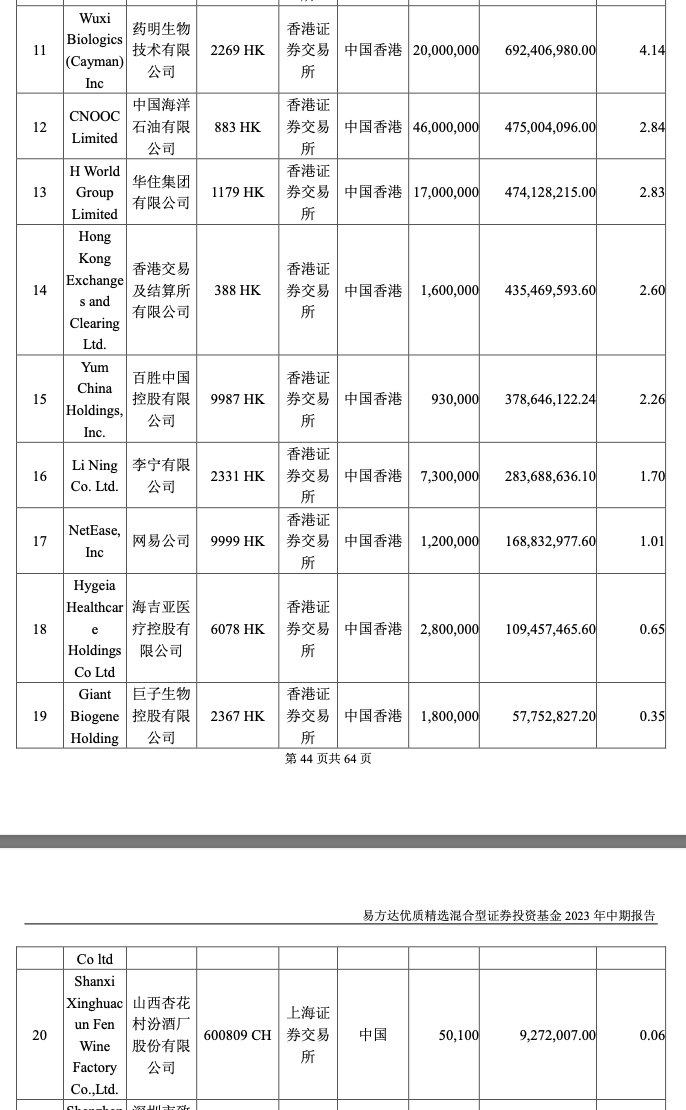

目前,张坤在管4只公募基金,分别是易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选。其中规模最大的产品是易方达蓝筹精选,截至二季度末,基金资产净值为491.94亿元,持仓个股90只。

具体来看,除了前十大重仓股外,该基金持股市值占基金净值比均在2%以上的个股仅有三只,为药明生物(02269.HK)、李宁(02331.HK)和百胜中国(09987.HK),分列第11位、12位和13位。

澎湃新闻记者翻查此前已披露的定期报告后发现,2022年二季度至2022年四季度,药明生物一直位列前十大重仓股中。Wind数据显示,该基金持有药明生物、李宁和百胜中国的数量较去年年底均有所增加,分别增持31.79%、11.43%与740.69%。

此外,海吉亚医疗(06078.HK)、爱尔眼科(300015.SZ)、国际医学(000516.SZ)、巨子生物(02367.HK)、山西汾酒(600809.SH)、致尚科技(301486.SZ)、晶合集成(688249.SH)分列第14位至第20位重仓股。

其中,巨子生物、致尚科技与晶合集成为新进隐形重仓股,只有山西汾酒较2022年末有所增加,且增持比例高达1300.30%,其余3只个股均出现减持态势。

从中报披露的全部持股明细中不难发现,易方达蓝筹精选此次累计卖出金额较小,部分金融、科技、消费股在上半年被张坤陆续卖出,包括香港交易所、腾讯控股、美团(03690.HK)、五粮液(000858.SZ)的累计卖出金额都超出期初基金资产净值1%。

易方达优质精选:新进巨子生物、山西汾酒

易方达优质精选是张坤的另一只代表作基金,截至6月末的规模为167.27亿元,持仓个股90只。

其中,除了前十大重仓股外,该基金持股市值占基金净值比均在2%以上的个股多达5只,分别为药明生物、中国海洋石油(0883.HK)、华住集团(01179.HK)、香港交易所与百胜中国。

澎湃新闻记者翻查此前已披露的定期报告后发现,与2022年报相比,香港交易所退出前十大重仓股,目前位列第14位,持仓数量由原本的3200万股减少至160万股,降幅高达95%。

此外,李宁、网易公司(09999.HK)、海吉亚医疗、巨子生物与山西汾酒分列易方达优质精选第16位至第20位重仓股。其中,巨子生物与山西汾酒此次新进前二十大重仓股。

值得注意的是,易方达优质精选在上半年累计卖出金额超出期初基金资产净值2%的股票仅1只,即为香港交易所;累计卖出金额超出期初基金资产净值1%的股票也仅2只,分别为腾讯控股与五粮液。

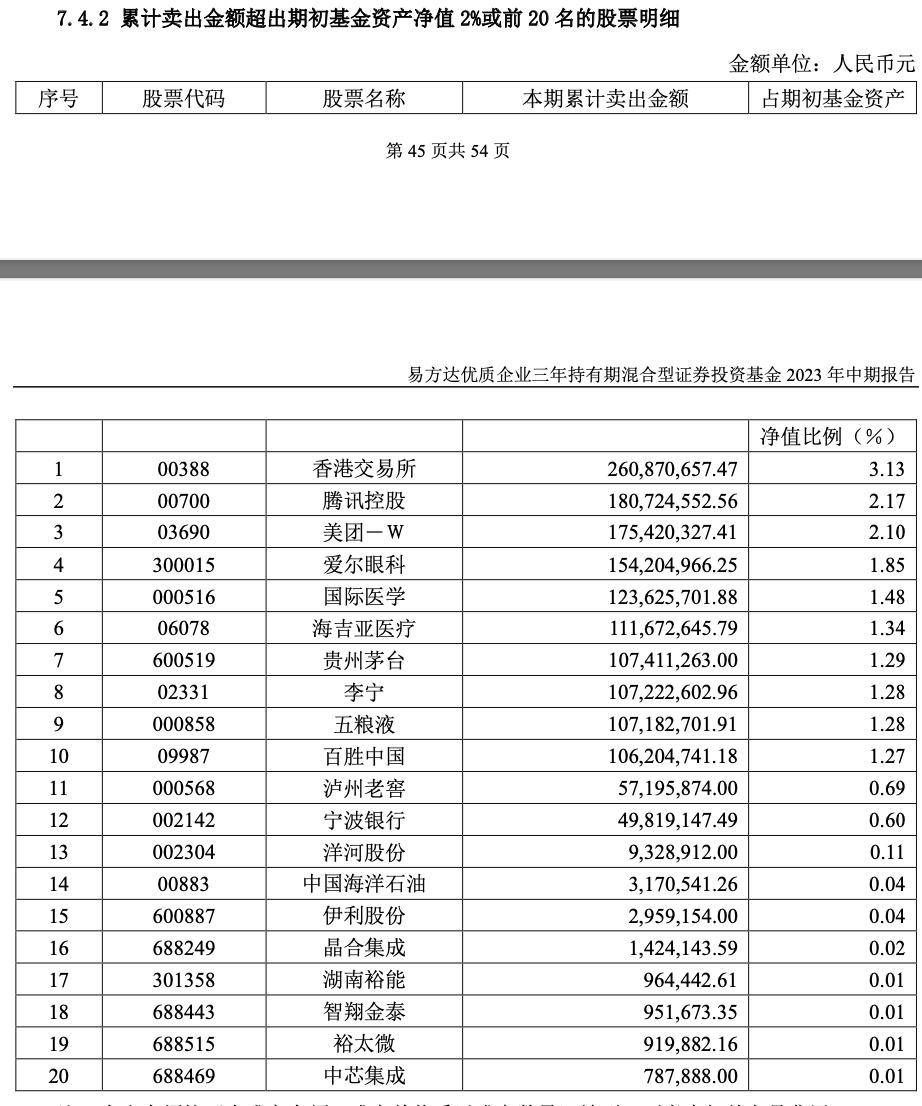

易方达优质企业三年持有:新入7只个股

张坤管理的易方达优质企业三年持有在6月末的规模为67.73亿元,持仓个股87只。

其中,除了前十大重仓股外,该基金持股市值占基金净值比均在2%以上的个股仅有两只,分别是第11位的药明生物,持仓数量较去年底有所增加;第12位是李宁,持股数量较2022年报的550万股激增至850万股,该股也同样出现在易方达蓝筹精选的隐形重仓股之中,且位列第12位。

此外,百胜中国、山西汾酒、致尚科技、晶合集成、莱斯信息(688631.SH)、阿特斯(688472.SH)、豪恩气电(301488.SZ)、智翔金泰(688443.SH)分列易方达优质企业三年持有第13位至第20位重仓股。值得注意的是,百胜中国增持比例高达1900%;除百胜中国与山西汾酒外,其余7只个股均为新进隐形重仓股,所属行业主要为信息技术、消费与医疗。

易方达优质企业三年持有在上半年累计卖出金额超出期初基金资产净值2%的股票仅3只,分别是香港交易所、腾讯控股与美团,与易方达蓝筹精选基本一致;累计卖出金额超出期初基金资产净值1%的股票则有7只,其中包括爱尔眼科、国际医学、海吉亚医疗、贵州茅台(600519.SH)、李宁、五粮液与百胜中国。

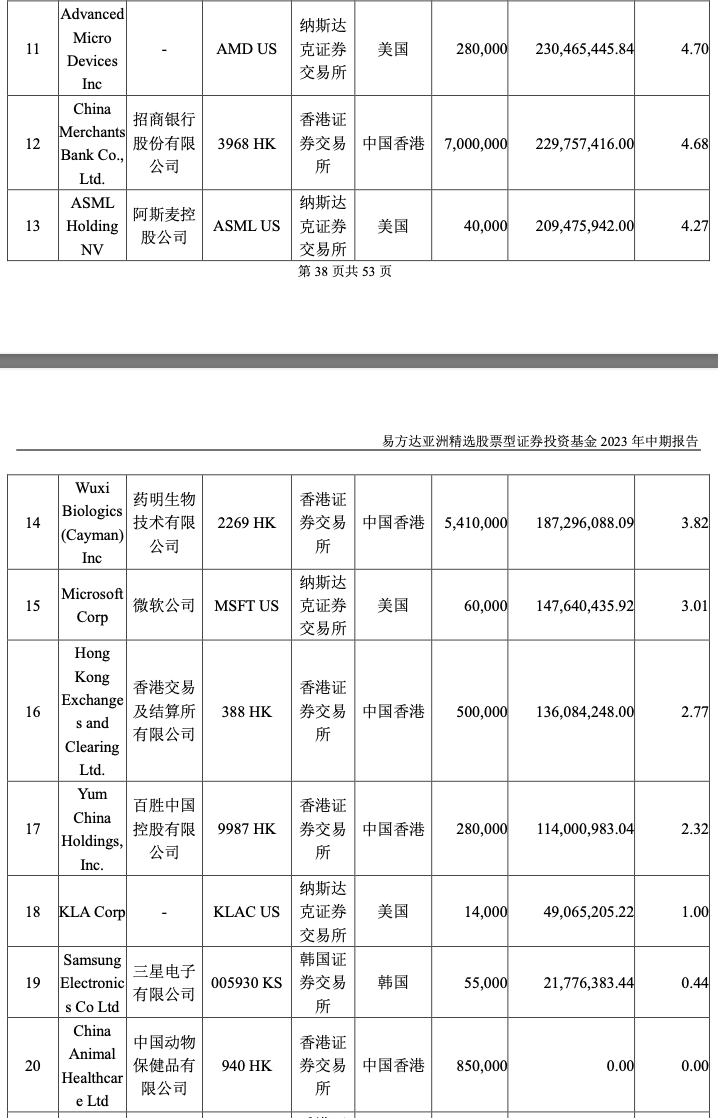

易方达亚洲精选:新进微软、科天半导体等5只个股

易方达亚洲精选是张坤在管基金中规模最小的一只基金,同时也是一只QDII基金,截至6月末的规模为49.05亿元,持仓个股21只。

具体来看,除了前十大重仓股外,该基金持股市值占基金净值比均在2%以上的个股有7只,分别为超威半导体(AMD.US)、招商银行(03968.HK)、阿斯麦(ASML.US)、药明生物、微软(MSFT.US)、香港交易所与百胜中国。

此外,科天半导体(KLAC.US)、三星电子(005930.KS)与中国动物保健品(00940.HK)分列易方达亚洲精选第18位至第20位重仓股。

与2022年报相比,招商银行、香港交易所退出前十大重仓股,目前分别位列第12位与第16位,持仓数量减少了200万股、50万股。而微软、科天半导体、三星电子与中国动物保健品则为此次新进隐形重仓股。

值得注意的是,2022年报中位列第12大重仓股的美股半导体股——台积电(TSM.US),在2023年一季度与二季度被连续增持,并在二季度跃升为第一大重仓股,占基金资产净值比为9.66%。

易方达亚洲精选累计卖出金额超出期初基金资产净值2%的股票共有3只,分别为高通(QCOM.US)、香港交易所以及李宁,占期初基金资产净值比例为3.68%、2.86%、2.60%,所属行业为科技、金融与消费领域。

“目前市场的估值水平很有吸引力”

易方达基金的基金经理历来重视在定期报告中阐述个人观点的机会,而张坤在中报中也重新审视了上半年的市场变化以及个人在操作中的思考。

张坤表示,年初市场对经济复苏较为乐观。然而二季度以来,市场对经济复苏的力度进行了一定下修,居民消费的意愿并不强劲,超额储蓄仍然维持在较高水平,地产销售和投资仍有一定的压力。此外,市场对长期经济增长受地缘政治的影响程度仍有一定担忧。股票市场方面,上半年分化明显,通信、传媒、计算机行业表现较好,而商贸零售、房地产等行业表现相对落后。

“本基金在2023年上半年股票仓位基本稳定,并对结构进行了调整,增加了消费等行业的配置,降低了金融等行业的配置。”张坤进一步指出,个股方面,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

张坤认为,从股票市场到上市公司,都是同时存在着好的一面和坏的一面。在此,他以“投票机”和“称重机”来比喻市场短期与市场长期。

他表示,所谓市场短期是投票机,即市场先生在一个短周期内往往只会聚焦于一面,不是将好的一面放大,就是将坏的一面放大,放大哪一面更多取决于这个阶段投资者的情绪。但是,放大好的一面时,坏的一面却并没有消失,只是被投资者无视了,反之亦然。

因此他认为,成熟的投资者更应该全面地思考问题,特别是被市场无视但又持续存在并发挥作用的那一面,这样的认知往往是超额收益的来源,正所谓市场长期是称重机。

“而称重机称的重量更多是企业自由现金流的增长,只要一个企业产生的自由现金流不断增长,不论投资者的情绪如何,公司的市值是可以一轮一轮跨越周期创新高的。”张坤进一步解释道,站在此时,不论投资者的情绪如何,更要聚焦在一些长期不变的重要基本事实或者常识上。

张坤指出,第一,我们国家依然是14亿人口的统一市场,这意味着企业的研发、销售和生产等有巨大的规模效应,并且作为利基市场可以提供自由现金流助力企业走向全球市场;第二,我国有1.4亿名高校毕业生,并且仍以每年1000万左右的数量增加,这为从发展中国家迈入中等发达国家必经的产业升级提供了人才基础;第三,未来随着经济增长,中等收入人群依然是消费升级的重要驱动力;第四,改革开放40多年来的经济腾飞,以及不少华人在海外取得的巨大成就,都证明了中华民族的勤劳与智慧。

张坤坦言,不管如何,这些因素都是不会轻易改变并且持续发挥作用的,只要能充分发挥市场的力量,将人的主观能动性充分发挥,对前景悲观是没有理由的。

“更重要的是,目前市场的估值水平很有吸引力,已经到了不少优质公司私有化都可以算得过来账的程度了。我们认为,这样的估值对短期遇到的困难定价非常充分,但对于上述长期有利的因素是没有反映的。”张坤最后总结道,因此,对于优质企业的长期投资者,目前隐含的复合回报率是相当有吸引力的。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司