- +1

越跌越买!股票公募仓位连续9周攀升,股票私募也逆市加仓

8月14日,A股三大指数再迎调整,不过近期股票公募私募均处于“越跌越买”的逆向加仓态势中。

最新数据显示,公募高仓位股票基金已连续9周加仓,当前仓位为92.12%。

此外,截至8月4日,股票私募仓位指数也已经连续2个月超80%大关。

公募高仓位股票基金已连续9周加仓

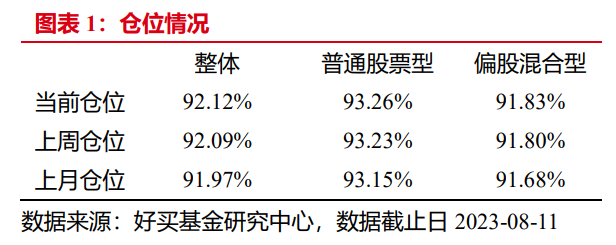

据好买基金研究中心最新仓位测算报告,8月7日至8月11日当周,公募高仓位股票基金整体小幅加仓0.03%,当前仓位92.12%。其中,普通股票型基金仓位上升0.03%,偏股混合型基金仓位上升0.03%,当前仓位分别为93.26%和91.83%。

自2023年6月5日开始至2023年8月11日的9周时间里,公募高仓位股票基金连续加仓,仓位自90.03%上升至92.12%。

好买基金认为,上周整体来看,公募高仓位股票基金整体相对于上个交易周加仓,目前公募高仓位股票基金仓位总体处于历史高位水平。

行业配置方面,上周基金主要加仓了医药生物、食品饮料和计算机,增加幅度分别为0.17%、0.14%和0.11%;数据显示,基金上周主要减仓了国防军工、美容护理和电力设备,减少幅度分别为0.16%、0.10%和0.06%。

整体来看,截至8月11日,基金配置比例位居前三的行业是电力设备、医药生物和食品饮料,配置仓位分别为10.88%、10.04%和8.37%;基金配置比例居后的三个行业是钢铁、纺织服装和轻工制造,配置仓位分别为0.44%、0.46%和0.73%。

股票私募仓位指数继续超80%

股票私募基金近期也持续保持高仓位运作。

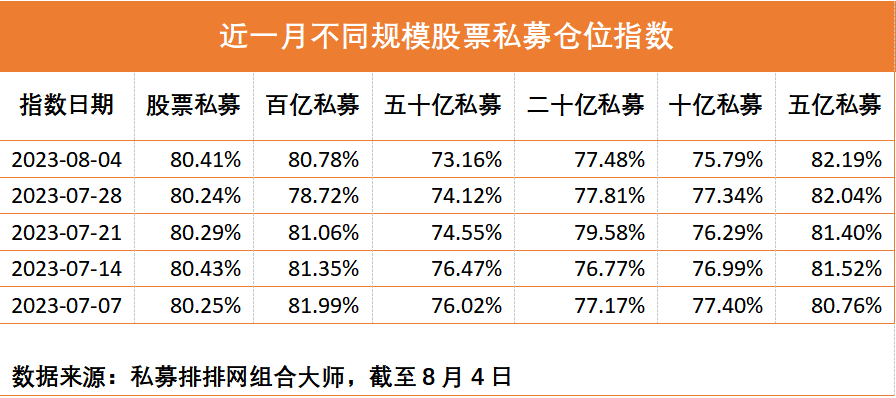

私募排排网组合大师数据显示,截至8月4日(因信息披露合规等原因,私募基金净值及业绩测算数据相对滞后),股票私募仓位指数为80.41%,在上周基础上小幅上涨0.17%,这已经是该指数连续第6周超80%。

同时,7月份股票私募仓位指数平均值为80.30%,略高于6月份的80.08%,股票私募仓位指数已经连续2个月超80%大关。

具体来看,59.99%的股票私募仓位处于满仓(仓位>80%)状态,29.37%的股票私募仓位处于中等(50%≤仓位≤80%)水平,而低仓(20%≤仓位<50%)和空仓(仓位<20%)股票私募占比依次为9.86%和0.78%。

分规模来看,私募排排网组合大师数据显示,截至8月4日,百亿股票私募、五十亿股票私募、二十亿股票私募、十亿股票私募、五亿股票私募仓位指数依次为80.78%、73.16%、77.48%、75.79%、82.19%。对比前一周数据来看,百亿股票私募加仓意愿最强,在上周基础上大涨2.06%。

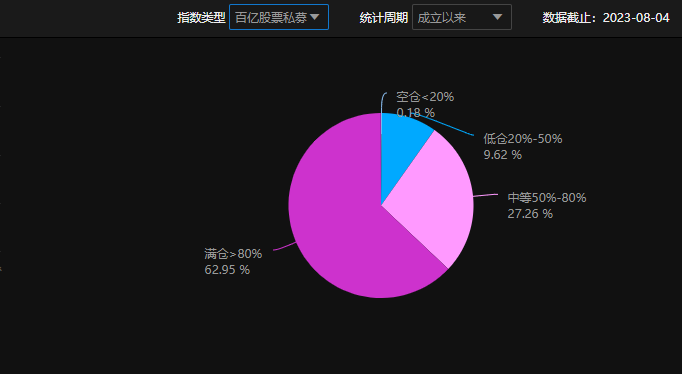

百亿股票私募中,目前62.95%的百亿股票私募处于满仓状态,27.26%的百亿股票私募仓位处于中等水平,9.62%的百亿股票私募仓位低于5成,其中包括0.18%的百亿股票私募处于空仓状态。

市场信心的恢复或有反复

公募、私募基金持续加仓后,对市场下一步走势又有怎样的判断?

创金合信基金首席经济学家魏凤春指出,短期市场波动,多和情绪面相关,考虑到信贷脉冲是经济活动的先行指标,政策的有效性还需观察社融、信贷等金融数据。

中欧基金认为,情绪回暖后的A股市场短期振幅可能较7月将进一步扩大。从相对估值角度来看,周期的相对低估已被市场纠偏,后续需关注高频经济数据的进一步验证,若经济指标得以恢复,那么周期板块后续存在估值进一步扩张的动力并有望延续成为市场主线。

具体板块方面,中欧基金预计近期开启周期复苏交易的电子半导体、基本面相对优异的线下服务和保险等有望持续迎来财报验证的机会。

博时基金表示,往后看随着市场情绪企稳,复苏交易仍有参与空间,建议配置食品饮料、有色金属、石油石化、建筑、银行、医药生物、电子等行业。

多家私募则对8月市场行情持乐观态度。

展望未来,星石投资副总经理方磊表示,由于政策效果存在时滞,市场信心的恢复或有反复。但中期来看,目前处于中期市场的底部,即使短期出现回调,但持续的时间可能不会很长,待国内经济的自我修复和常态化运行在宏观数据层面显现后,中期上涨趋势或将开启。

明泽投资基金经理郗朋称,站在当前时点,从股债性价比指标看,A股仍处于底部区间,中期配置价值仍然较高,无需过度担忧,随着扩内需政策的逐步落地,企业盈利拐点的出现,资本市场投资端改革相关政策的落地,A股将继续走结构性牛市,建议关注券商、工业原材料、存储芯片、造船、低轨卫星通信等领域。

磐耀资产认为,“单就政策的重视程度,我们已经观察到了转向,政策从转向、落地到生效需要一个过程。投资的本质是估算公司的核心价值,发掘不合理定价的过程,讲求理性客观。我们看到了很多因为市场种种情绪声音被错杀的品种,在充分尽调并反复打磨估算风险预算之后,便宜的筹码会转变为投资的安全边际,进而成为明天利润。”

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司