- +1

千亿私募景林美股持仓曝光:加仓脸书、满帮、中通快递、网易

千亿私募景林资产最新美股持仓出炉。

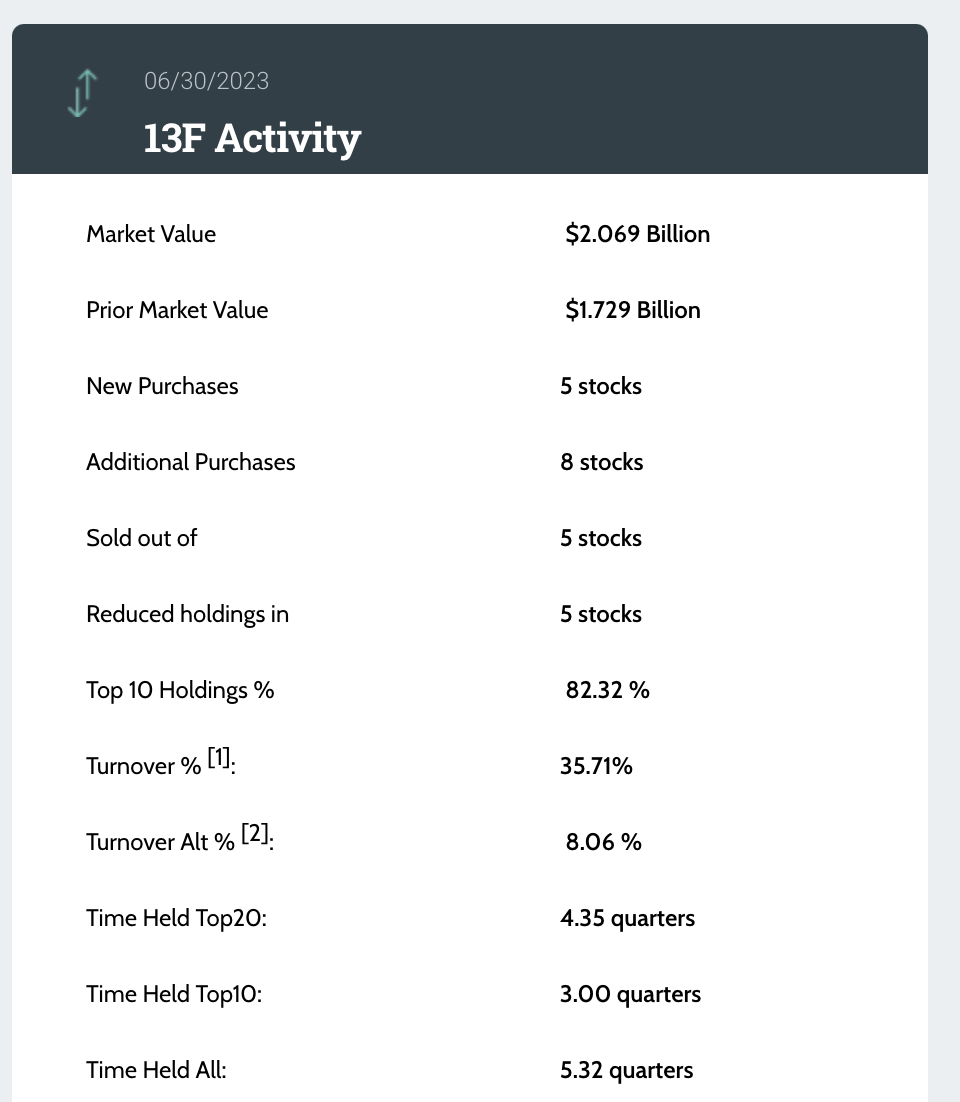

8月11日,景林资产的海外子公司景林资产管理香港有限公司(GREENWOODS ASSET MANAGEMENT HONG KONG LTD)向美国证监会提交了截至2023年二季度末的美股持仓数据(13F文件)。报告期内,其美股持仓总市值20.69亿美元(约合人民币149.76亿元),环比增幅约20%。

根据美国证监会规定,管理资产规模超过1亿美元的基金经理,必须在每个季度结束后的45天内,公布一份名为“13F”的文件,以披露股票、债券方面的持仓。

值得注意的是,美股13F仅是景林资产通过其香港子公司进行投资的头寸,并不包含中国内地主体的美股头寸。

在今年二季度,景林资产大举加仓了拼多多、网易、满帮集团、中通快递、理想汽车等多只中概股,并非常看好AI人工智能方向的长期机会。

拼多多稳居持仓第一位

根据13F文件,截至6月30日,景林资产在美股持有28只证券,合计持仓市值达到20.69亿美元(约合人民币149.76亿元),环比增幅约20%。

其中,景林资产在今年第二季度新买进5只证券,加仓8只证券;同时清仓5只证券,减持5只证券。前十大持仓总市值为17.03亿美元,占其美股持仓总市值的82.32%,与今年一季度相差无几。

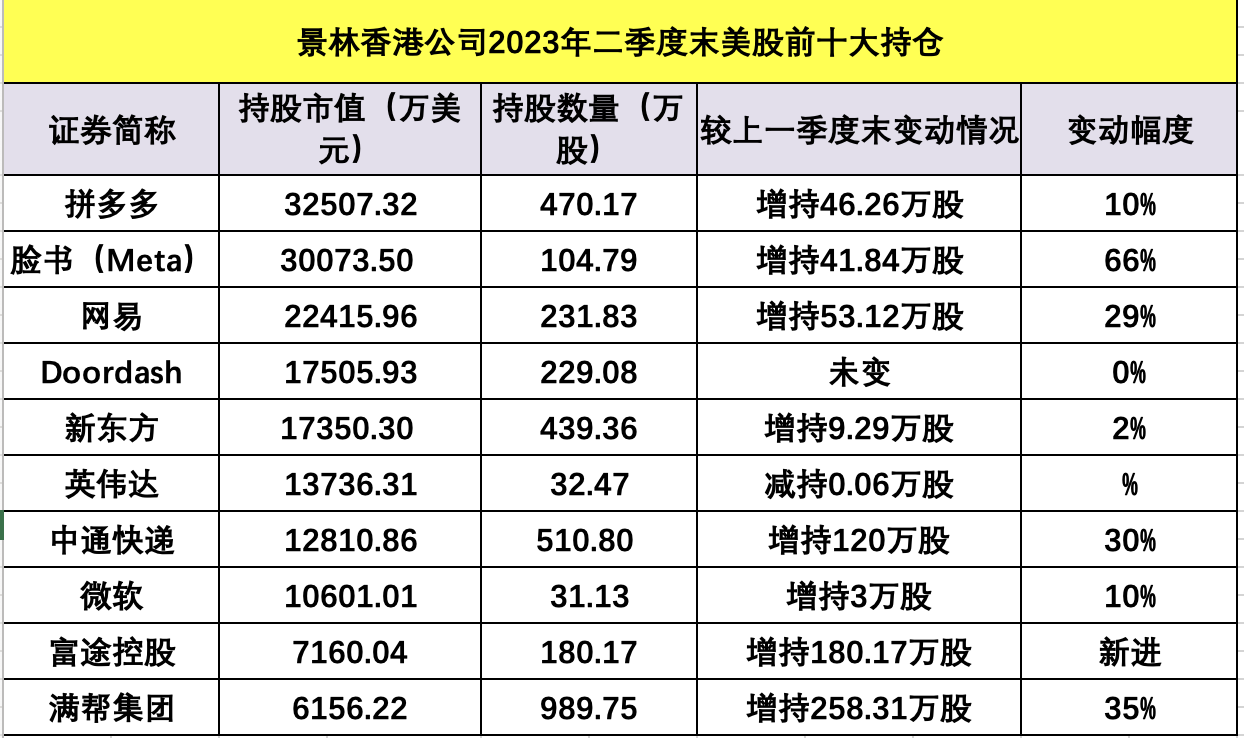

具体来看,二季度末其美股前十大重仓股分别是拼多多、脸书母公司Meta、网易、Doordash、新东方、英伟达、中通快递、微软、富途控股、满帮集团,中概股依旧占主导。

拼多多在今年二季度末仍然稳坐景林资产的第一大重仓股,持有470.17万股,较一季度末加仓了46.26万股,持股市值达到3.25亿美元。自2022年二季度起,拼多多进入景林资产美股披露范围,随后连续四个季度加仓,自2023年一季度开始,成为景林资产美股组合的持仓首位。

脸书母公司Meta位居第二位,景林资产在二季度也对其大幅加仓41.84万股,持股数量达到104.79万股,期末持股市值也高达3.01亿美元。Meta是AI概念股,前不久刚刚宣布将推出开源大型语言模型Llama 2,可免费用于研究和商业用途。

此外,景林资产还加仓了网易53.12万股,二季度末的持股数量增至231.83万股,持有总市值达到2.24亿美元,成为第三大重仓股。

值得关注的是,与一季度相比,前十大重仓股新出现了富途控股和满帮集团,其中富途控股是景林资产新进持有。

富途控股是一家互联网跨境券商,今年5月该公司发布公告称,响应中国证监会对跨境证券业务的整改要求,从5月19日起从中国境内应用商店下架“富途牛牛”APP。公告发布后,富途控股震荡调整,二季度仍跌超20%,不过景林资产在二季度对其加仓180万股左右,期末持仓市值约7160万美元。

满帮集团则有“货运数字化第一股”之称,今年二季度景林资产加仓满帮集团258万股,增持了258.31万股,期末持股增至989.75万股,持有市值为6156.22万美元,位居持仓第十位。

另外,景林资产还增持了理想汽车、爱奇艺等多只中概股;减持了BOSS直聘、东南亚网约车和送餐平台Grab、小赢科技等;清仓了谷歌、Sea、阿里巴巴、特斯拉、云数据库公司Snowflake等5只个股。

看好AI领域长期机会

从澎湃新闻记者获得的景林资产最新观点来看,该私募对AI板块积极乐观,看好AI领域长期机会。

景林资产合伙人、基金经理蒋彤认为,自Chat GPT引发全球关注之后,全球尤其是中美对算力的需求激增,这一轮AI浪潮会带来显著商业价值,使得算力、模型投入在商业上可以持续健康态势,因此公司前瞻布局了此类优质资产。未来,作为生产力工具,AI的应用面非常广泛而且需求旺盛,有望带来产业链由高算力投入到高收入回报的良性循环。在布局平台类资产以及算力产业链之后,公司会更聚焦于应用端的投资机会。

景林资产合伙人、基金经理金美桥也表示,以ChatGPT为代表的人工智能技术发展日新月异,将极大提升未来的劳动生产率。目前市场关注的重点集中在具备人工智能属性的科技巨头,未来随着人工智能应用端的发力,一些具有特殊技术和独特应用场景的公司大概率也会快速成长起来。

“随着大语言模型的发展和通用AI的商业化落地。也许在不久的将来,制约真正智能机器人的障碍都会迎刃而解。理解自然语言、自由移动和执行自然语言交代的任务这三件事一旦突破,机器人就会成为真正意义上的具备认知、理解、完成能力的智能设备。”景林资产总经理高云程指出,“未来的世界会是大不同的,我们的投资应该在有安全边际的前提下积极参与其中,这是不被淘汰的唯一机会。”

谈及A股市场,景林资产同样维持乐观,并持续关注中长期经济恢复的成效。

景林资产表示,市场对于二季度以来偏弱势的经济数据已经形成一致预期,且市场已经较为充分地定价了悲观预期,存货去化的进程可能在接近尾声。

从估值方面来看,景林资产表示,今年以来全球主要股市中的多数均创出了近年新高甚至历史新高,而无论A股、港股还是中概股的走势均明显滞后、估值水平很低,后续仍有反弹空间。

具体来看,当前A股市场股权风险溢价(ERP)处于历史均值1个标准差之上,且接近于2020年初和2022年4月水平,反映了市场情绪依然悲观,后续存在继续被修正的空间。同时,MSCI中国指数12个月远期市盈率目前交易在11.0x,处于过去10年平均值以下1.1个标准差,估值仍具备明显的吸引力。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司