- +1

镁价暴跌60%!汽车轻量化趋势下,业绩却大幅缩水

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的韭菜

大家知道实用金属中最轻的金属是什么吗?答案是镁。

镁的比重大约是铝的2/3,是铁的1/4,且具有高强度、高刚性等优点。

近两年,随着新能源汽车的发展,为缓解里程焦虑,汽车轻量化一再被提上日程。这种时候,镁金属理所当然的成为了关注焦点。

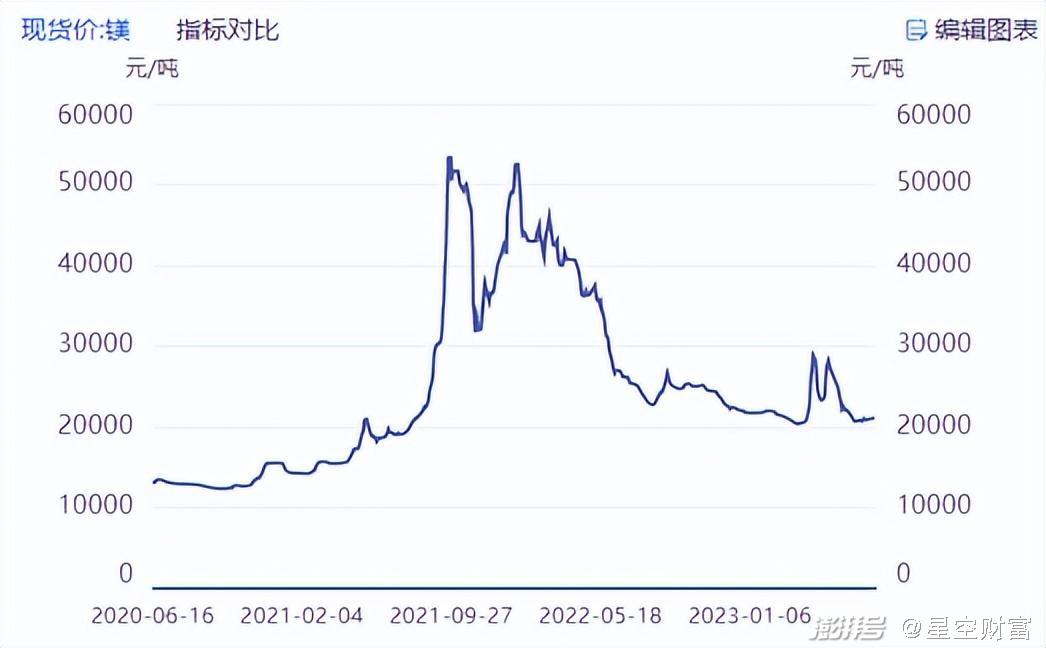

尤其是2021年,镁价还特别配合的经历了一轮大涨,只是没过多久,就出现了断崖式下降。截至目前,镁金属价格较昔日高点暴跌约60%!

来源:同花顺iFinD

那么问题来了,汽车轻量化究竟能否成为镁的价格支撑?

对公司来讲,全球镁行业龙头云海金属(002182),以及主营镁合金压铸件等汽车轻量化零部件的万丰奥威(002085),究竟将迎来发展机会,还是随镁价一路下行?

一、镁价下行,云海金属首当其冲

虽然万丰奥威和云海金属都是镁合金零部件的生产企业,但是对比来看,二者业务逻辑,有些许不同。

1►万丰奥威

万丰奥威主要面向汽车、飞机制造领域生产零部件,其中以汽车零部件为主,占87.75%(2022年度数据)。

汽车零部件又包括铝合金轮毂、冲压零部件、镁合金压铸产品等,其中本文主要聊的镁合金产品,2022年实现营收46.09亿,占比约为28.13%。

而在镁合金领域,对万丰奥威来讲,上游镁金属涨价其实算不上利好,因为这意味着零部件成本增加。不过,在成本支撑下,若带动下游产品相应提价,那么对万丰奥威而言,其实影响不大。

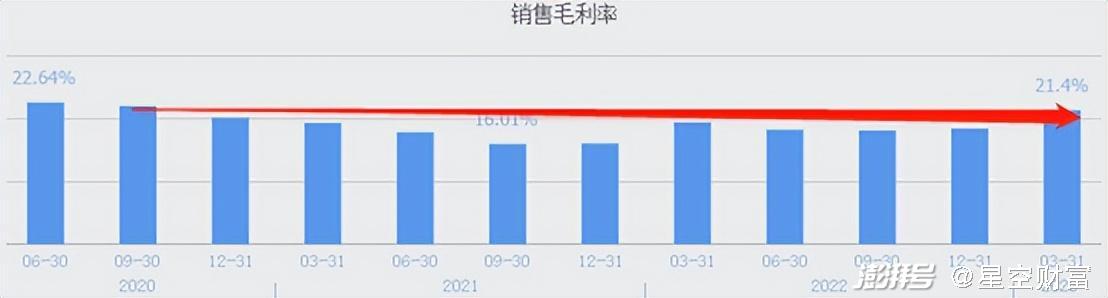

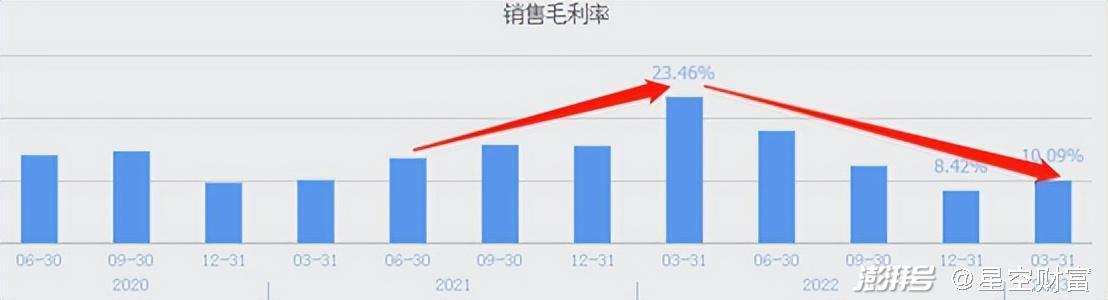

从数据来看,2021年H2-2022年H1镁价上涨期间,万丰奥威毛利率曾略有下滑,不过整体来看,基本维持稳定(公司整体数据,无法查询镁合金零部件毛利率,故以公司整体数据作为参考)。

来源:同花顺-万丰奥威毛利率

2►云海金属

而云海金属则完全不同。

云海金属主营镁合金及深加工产品、铝合金及深加工产品,营收占比分别为48%、37.56%。

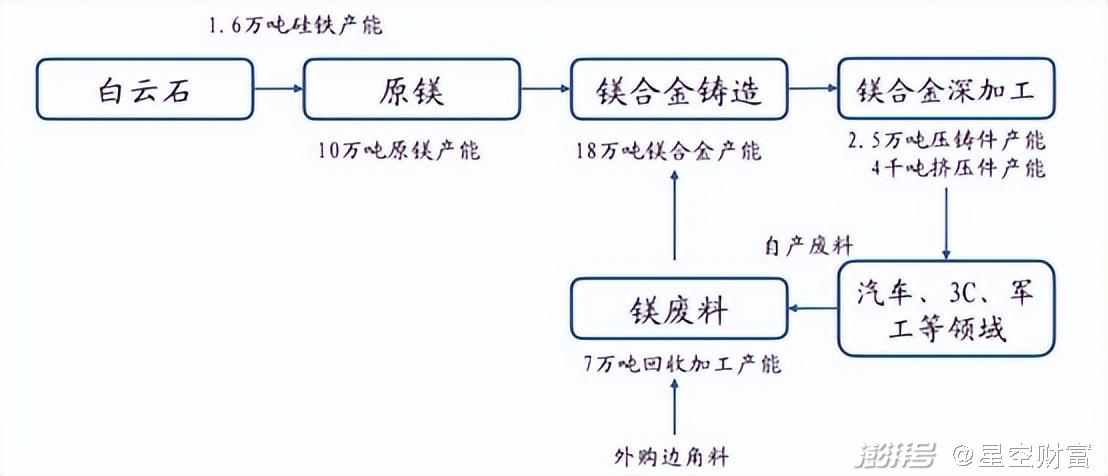

在镁合金领域,云海金属是行业内为数不多的布局上、中、下游全产业链的企业之一。也就是说,云海金属不仅生产下游产品,而且拥有丰富的上游资源。

据云海金属2022年年报介绍,子公司巢湖云海镁业、合资公司安徽宝镁分别拥有8864.25万吨、131978.13万吨白云石的采矿权(原镁上游原材料)。截至2022年底,云海金属已形成年产10万吨原镁和20万吨镁合金的生产能力。

来源:兴业证券经济与金融研究院整理

这就意味着,云海金属具有很强的资源属性,其业绩将跟随镁价正向波动。

从数据来看,2021年H2-2022年H1镁价上涨期间,云海金属因一体化生产,毛利率飙升(也为公司整体数据)。

来源:同花顺-云海金属毛利率

那么同样,如今镁价下行,对万丰奥威来讲,意味着镁合金压铸产品成本下降。2023年一季度,其综合毛利率小幅上涨至21.4%。

反观云海金属,综合毛利率则直线下降至10%甚至以下。根据2023年半年度业绩预告显示,云海金属预计实现扣非归母净利润1.06-1.36亿,同比降幅高达72.15%~78.29%。

二、镁价何去何从?

总体来说,万丰奥威业绩或许与镁价呈现较弱的负相关性,而云海金属业绩则与镁价强正相关。那么下一个要解决的问题就是,镁金属价格将何去何从?

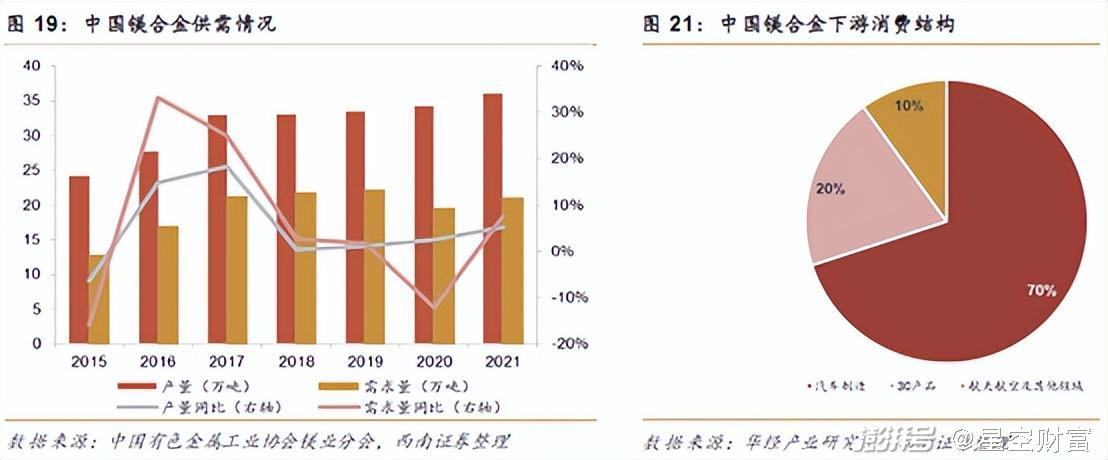

从供给端来看,镁在自然界分布广泛,地壳表层储量居第6位。从产量看,全球原镁产量稳定,我国镁资源丰富,世界上80%以上的镁产量来源于中国。

显然在供给端,镁的储量和产量均不稀缺。

从需求端来看,镁合金下游70%用于汽车制造,20%用于3C产品,10%用于航空航天和其他领域。

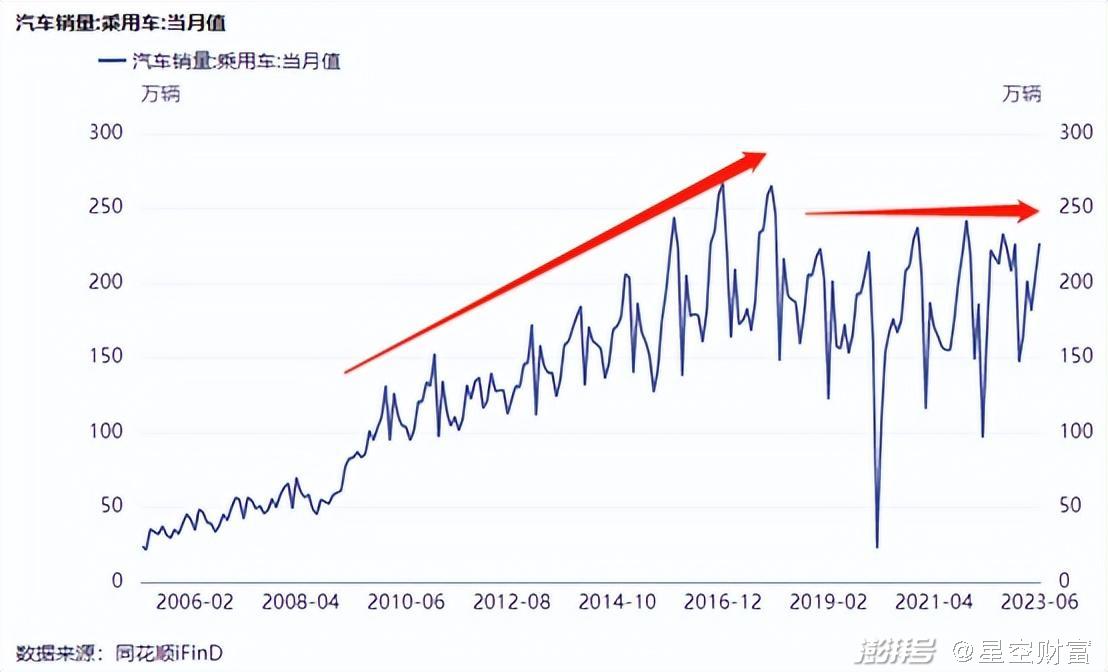

而3C和汽车市场,经过十几年的疯狂增长后,早就长不动了。

所以在需求端,疲软的消费市场,也根本无法为镁合金带来价格支撑。

那么问题来了,为什么2021年-2022年镁价还能喜迎一波大涨?

这是因为当时国家双控限电政策,导致上游原材料价格上涨,下游镁产量下降。

强制拉闸,或许能阶段性改变供求格局,但本质上,没有需求端的改善,就不可能支撑镁价持续走强。

三、新能源汽车轻量化,能否带来新生?

那么回到开篇提到的问题,新能源汽车轻量化,能否为镁金属市场带来生机?

如今,虽然汽车整体销量疲软,但新能源汽车已成大势所趋。理想情况下,汽车轻量化渗透率也将随之增加。

但是,透过万丰奥威数据来看,2022年,万丰奥威销售镁合金压铸汽车产品1554.1万件,其中,面向新能源汽车的只有104.6万件,占比不到7%。

来源:万丰奥威2022年度公开数据整理

收入层面,万丰奥威镁合金压铸产品实现收入46.09亿,其中面向新能源汽车的产品实现收入2.02亿,占比仅有4.39%。

所以,资本爆炒的新能源汽车轻量化,对企业究竟有多大的业绩贡献?亦或是,新能源汽车确有轻量化需求,只是镁合金这种材料,是不是真有那么大的市场?

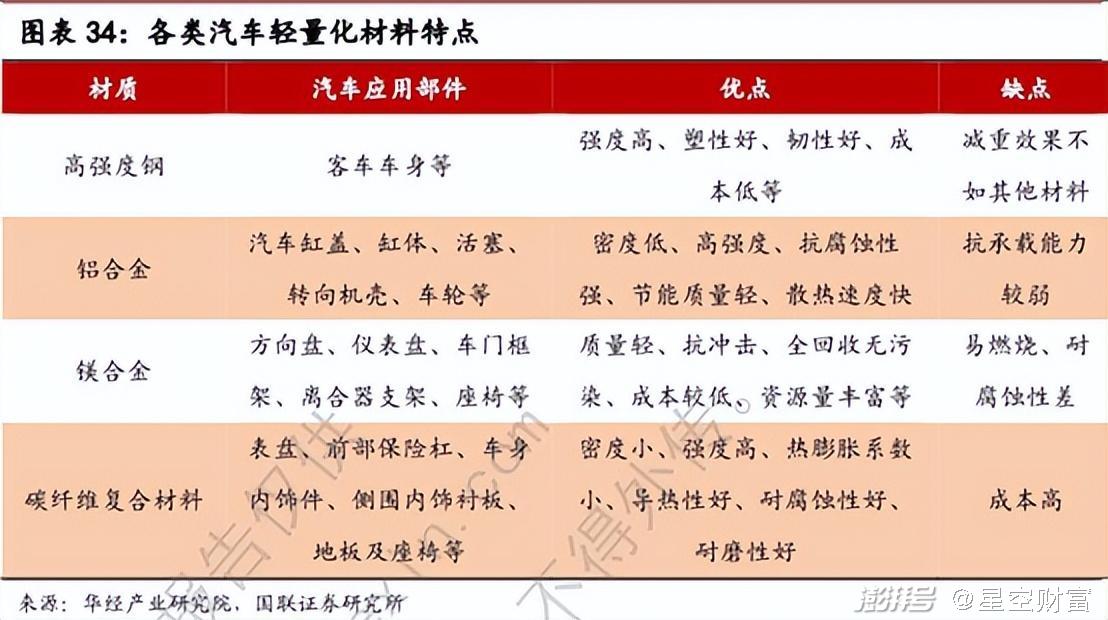

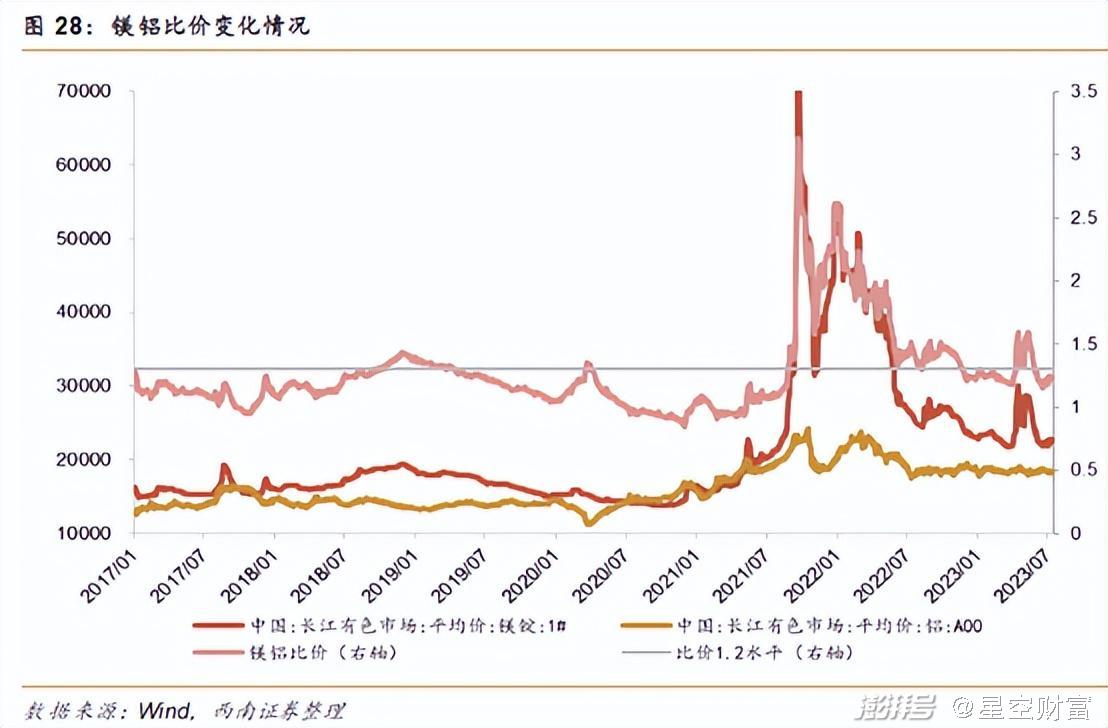

目前,常见的汽车轻量化材料包括高强度钢、铝合金、镁合金、碳纤维复合材料。其中,高强度钢太重,碳纤维太贵,所以镁合金最大的挑战,来自于铝合金。

2022年,万丰奥威销售汽车铝合金轮毂1870.44万件,其中面向新能源汽车的552.12万件,占比将近30%。

透过万丰奥威的数据来看,铝合金在新能源汽车的渗透率,明显高于镁合金。

当然,这并非行业整体数据,只能作为参考。但从根本来讲,决定哪种轻量化材料更有市场的关键,在于性价比。比起铝,镁虽更轻,但也更贵。所以镁合金若想提振需求,只有一条路可走,降价。

随着镁铝价差缩小,镁合金或许能够有更高的接受度。但这也就意味着,要以盈利为代价。

2022年,云海金属铝合金毛利率只有1.58%。若向铝合金看齐,镁合金恐怕还有不小的压榨空间。

总体来说,镁金属本就不稀缺,需求端又面临疲软。汽车轻量化或能创造一定机遇,但在面临同业竞争的同时,还要接受来自替代产品的竞争。长远来看,对生产镁合金产品的企业而言,销量和利润就好比鱼和熊掌,不可兼得。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 开学,准备好了吗

- 王毅谈中方对中美关系原则立场

- 缅甸逮捕29名涉赌涉诈人员

- 《哪吒2》累计票房超110亿,成为首部进入全球票房榜前11亚洲电影

- 年后猪价快速回落,二次育肥补栏积极性有所增强

- 哪种岩层可以找到化石?

- 苏轼的词《水调歌头》中,“月有阴晴圆缺”的上一句

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司