- +1

国产抗体偶联明星药企科伦博泰赴港上市,挂牌首日上涨逾3%

· 抗体偶联药物与肿瘤免疫疗法联用,有望成为未来5-10年肿瘤免疫的主线。“国产TROP2 ADC第一股”科伦博泰备受投资者关注。

科伦博泰在港交所主板上市。图片来源:科伦博泰官方微信公众号

7月11日,国产抗体偶联(ADC)药物“独角兽”企业科伦博泰(6990.HK)正式登陆香港联合交易所(以下简称“港交所”)主板,首日开盘价60.60港元/股,盘中一度上涨6.44%,截至收盘涨幅3.14%,总市值达134.89亿港元。

此前,科伦博泰以三个月的“神速”通过港交所聆讯,成为港股市场近两年来医疗健康领域最大的首次公开募股(IPO),吸引了众多投资者关注。科伦博泰也是今年通过“18A”规则(即允许符合一定条件的没有收入、没有利润的生物科技公司在港股上市)上市的第4家生物科技公司,前三家分别是:绿竹生物、科笛集团、来凯医药。据不完全统计,目前还有21家生物医药企业正在排队等待港交所聆讯。

科伦博泰成立于2016年,为上市药企科伦药业(002422.SZ)控股子公司,这也是有着“输液大王”之称的企业家刘革新继科伦药业、川宁生物后收获的第三个医药IPO。

公开资料显示,科伦博泰专注于生物技术药物及创新小分子药物的研发、生产、商业化及国际合作,重点布局肿瘤、自身免疫、炎症和代谢等重大疾病领域,在研项目33个。在ADC研发领域,科伦博泰的实力已受到国际认可,目前共有4款ADC处于临床研究阶段。

其高光时刻莫过于去年与跨国药企巨头默沙东(MRK.US)建立的深度战略合作,双方总共签订多达9项ADC资产许可及合作协议,前期及里程碑付款交易总额超过118亿美元,成为2022年全球制药行业最大合作授权交易,同样打破了中国创新药“出海”的纪录。

在今年年初的B轮融资中,默沙东也以1亿美元投资持股6.95%,成为科伦博泰的第二大股东。此外,科伦博泰还获得了如IDG资本、CMG-SDIC资本、礼来亚洲基金、高瓴、信达及Sherpa等顶尖医疗投资人支持,并在此次IPO中引入了包括RTW Funds、Laurion Capital Master Fund、TruMed、汇添富及科伦国际等5家基石投资者。

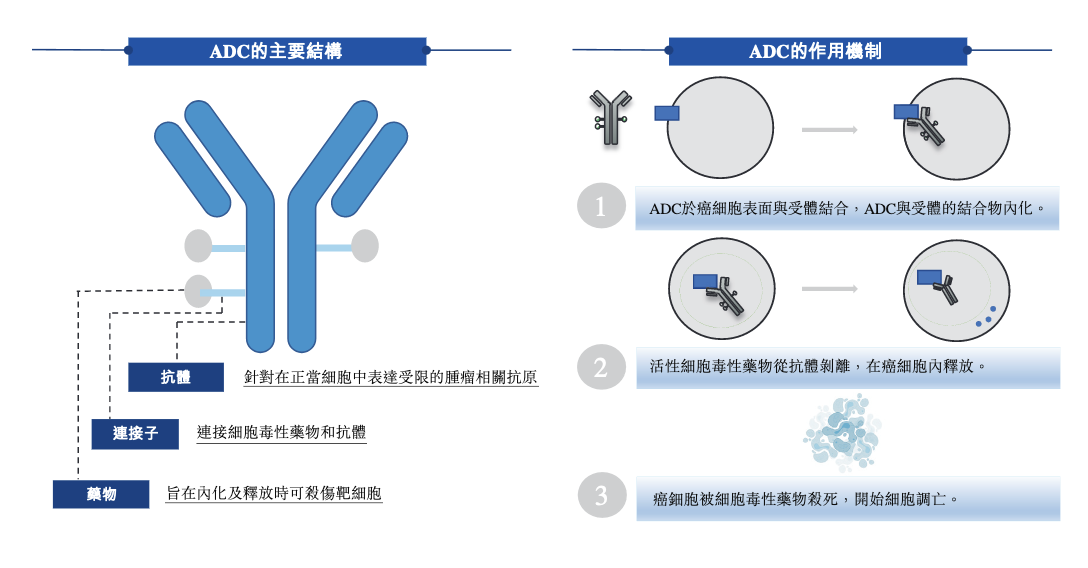

ADC药物设计原理。图片来源:科伦博泰招股书

ADC分为抗体和细胞毒性药物两大部分,并由连接子组合在一起。它能够特异性结合肿瘤细胞表面抗原,进入肿瘤细胞内部,精准杀伤肿瘤细胞,同时减少对正常细胞的毒性作用。科伦博泰建立了一体化ADC药物研发平台OptiDC,进展最快的两款ADC核心产品SKB264和A166,分别靶向TROP2和HER2(两者均是在多种癌症中过度表达的细胞表面抗原)。

SKB264有望成为中国首款国产TROP2 ADC,因此科伦博泰也被称为“国产TROP2 ADC第一股”。此前SKB264已被中国国家药品监督管理局(以下简称“国家药监局”)药品审评中心(CDE)两次纳入突破性治疗品种,拟用于治疗局部晚期或转移性三阴乳腺癌和EGFR-TKI治疗失败的局部晚期或转移性EGFR突变非小细胞肺癌。

在该领域,SKB264的竞争者仅有两个:已在美国和中国获批上市的吉利德的Trodelvy,以及阿斯利康/第一三共开发的新药DS-1062。7月3日,阿斯利康公布了该药针对晚期非小细胞肺癌的三期临床数据,结果并不理想,虽然在无进展生存期(PFS)指标上比传统化疗药有所改善,但尚未展现总生存期(OS)方面的优势,且存在安全性问题。已上市的Trodelvy也因严重不良反应遭到美国食品药品监督管理局(FDA)黑框警告。

在今年6月的美国临床肿瘤学会(ASCO)年会上,SKB264的二期临床试验数据展示了不输上述两个竞品的疗效。在经治的局部晚期或转移性非小细胞肺癌患者中,接受治疗11.5个月后,客观缓解率(ORR)为44%。(详见澎湃科技报道:《ASCO观察|ADC抗体偶联“王者荣耀”,掀中国药企出海潮》)

据科伦博泰招股书显示,SKB264的独特优势是应用专有药物连接子策略Kthiol。通过结合一种不可逆转抗体偶联新技术、一种pH敏感型毒素释放机制和一种同源搭载、DAR为7.4的中等强效毒素,该策略实现了安全性与效力之间的平衡优化。

HER2 ADC赛道竞争更为激烈。直接带火ADC赛道的明星药物Enhertu(DS-8201,由跨国药企阿斯利康与第一三共联合开发)便是靶向HER2。截至今年3月底,全球超过30款HER2 ADC药物进入临床阶段。由于赛道竞争激烈,近年来,已有不少药企终止HER2 ADC药物开发。

今年5月11日,科伦博泰宣布,A166用于治疗HER2阳性局部晚期或转移性乳腺癌的上市申请已获CDE受理,有望成为该治疗领域的首款国产ADC。科伦博泰在招股书中称,A166表现出相对已获批的三款HER2 ADC药物赫赛莱、Enhertu及爱地希(由荣昌生物研发的首款国产ADC药物)的差异化安全性,在非头对头交叉试验比较中血液、胃肠道及肺毒性发生率较低。不过,A166展现出较高的眼部及周围神经相关毒性发生率,科伦博泰称“但毒性可逆,通常可得到良好控制”。

华创证券研报指出,近年来,随着ADC技术的成熟,ADC作为一类“高效、靶向化疗”,正在显示出与肿瘤免疫疗法(IO)联用的潜力,有望成为未来5-10年肿瘤免疫的主线。现有的IO疗法中,近一半方案可能从IO+化疗升级为IO+ADC,相关适应症市场有望实现100-200%扩容。

这也正是默沙东对科伦博泰青睐有加的原因。默沙东的“K药”(Keytruda)是免疫检查点抑制剂中的王者,默沙东也已获得SKB264海外权益授权,加速其在全球开发进度。目前SKB264联合K药的二期临床研究正在开展。

ADC市场规模预测。图片来源:科伦博泰招股书

据弗若斯特沙利文数据,ADC的全球市场规模自2017年的16亿美元快速增长至2022年的79亿美元,复合年增长率为37.3%,并预计于2022年至2030年仍将以30.0%的复合年增长率持续快速增长。2020年国家药监局批准首款ADC药物赫赛莱后,中国的ADC药物市场开始增长,预期由2022年的人民币8亿元人民币增长至人民币662亿元人民币,复合年增长率为 72.8%。

和大量寻求IPO的创新药企一样,科伦博泰尚未有产品上市,仍处于“烧钱”研发阶段。科伦博泰招股书显示,2021年和2022年,公司收入分别为3232.2万元和8.04亿元,同期研发开支为7.28亿元和8.46亿元,两年分别亏损8.9亿元和6.16亿元,负债净额26.44亿元和32.26亿元,主要来自向母公司科伦药业的借款。

此次科伦博泰IPO拟募资规模在13.6亿港元至16.34亿港元之间,用途主要有:约45%将用于研发并商业化核心产品SKB264及A166;约30%将用于其他主要产品的研发及商业化;约12%将用于为持续开发技术平台、推进其他现有管线产品以及探索并开发新候选药物提供资金等。

据行业媒体“E药经理人”6月27日报道,科伦博泰已经开始准备建设商业化团队,中国创新药企君实生物前准入负责人陈巍近期加入科伦博泰,担任市场准入与商务负责人。

目前,中国已有十余家上市药企布局ADC领域,管线数量靠前的有恒瑞医药、荣昌生物、乐普生物、百奥泰、石药集团等。

由于ADC产品的独特性,同时需要大分子、小分子和偶联技术的开发制造能力。据统计,全球ADC发现、开发及制造外包率约为传统生物药的2倍。目前全球获批的15款ADC药物中,有13款由外包商制造。

ADC药物开发热潮也催生了专注于ADC的CRDMO(合同研究、开发和制造组织)公司竞争加剧,该领域上市企业包括皓元医药、迈百瑞、东曜药业等。

7月9日晚,国内CXO(医药研发生产外包)龙头企业药明生物(2269.HK)宣布,分拆旗下生物偶联药物CRDMO服务公司药明合联,申请于港交所主板独立上市。其同样看好ADC市场的高速增长,并计划将业务扩展至各类生物偶联药物(XDC),如多肽偶联物、寡核苷酸偶联物、化学偶联物等。

据弗若斯特沙利文的统计,药明合联2022年的收入在ADC等生物偶联药物CRDMO中,分别排名全球第二及中国第一,收入约占全球该市场份额的9.8%。截至2022年底,药明合联进行中的整体项目,占同年全球生物偶联药物外包整体项目总数的35%以上。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司