- +1

招商证券,进入逆风局?

券商全行业遭遇“逆风局”,招商证券也遇到不少麻烦。

招商证券( 600999.SH )先是业务下滑——2022年公司整体业绩从前一年的“史上最好”骤然跌下,营收和归母净利润分别录得192.2亿元和80.72亿元,同比减少了34.7%和30.7%。投行业务收入下降45%,资金类业务收入下降42%。

后是接连被曝负面消息——6月8日,招商证券收到深圳证监局的罚单;6月21日,证监会最新一期“白名单”调出招商证券;回顾2022年,公司数次领罚单的报道频频被媒体关注……

招商证券基础雄厚,它最近的问题出在哪些方面?2023年有希望深蹲起跳吗?

被移出“白名单”

在6月下旬证监会官网公布的2023年证券公司“白名单”上,共有31家券商入选,其中5家新进入名单,还有4家被调出名单。

招商证券,正是被调出“白名单”的券商之一。

什么是“白名单”?公开资料显示,这是一份采用动态调整机制、经过严谨审核的名单,评选方法结合了券商合规风控及业务风险情况。“白名单”的主要用途是供监管部门使用,券商本身不得将其用于广告宣传等商业目的。

被移出“白名单”,对招商证券有什么负面影响?简而言之,在简化流程和开展新业务方面,公司暂时享受不到此前的便利和好处了。

据《证券日报》等媒体总结,被纳入“白名单”的券商,拥有三项“福利”。

第一,是“能减则减”,在发行一些特定债券、给境外子公司增资或提供融资等场景下,能够省去提供担保承诺或监管意见书等文件。

第二,是“能简则简”,简化部分监管意见书出具流程,在做首发、增发、配股等业务申请时,能省去一些中间环节。

第三,是能够开展创新试点业务,不在名单里的券商创新试点类业务申请不被受理。

上述便捷和“福利”,在未来一年,招商证券怕是享受不到了。据《北京商报》,在业内人士看来, 被调出“白名单”可能与券商的合规性、内部管控能力、从业人员操作规范性等多个因素有关。

BT财经发现,在这几个方面,招商证券确实被“点名”过几次。

罚单为何纷至沓来?

6月初,4名证券分析师被监管点名并出具警示函措施,他们正是来自招商证券。这一事件在当时也被媒体普遍解读为监管重锤连续挥下,目标锁定券商分析师。

据《经济观察网》等媒体报道,6月8日,深圳证监局发布关于对张夏等4人采取出具警示函措施的决定,指出他们作为招商证券分析师,发布的研究报告《攻守交织、静候破晓——A股2022年2月观点及配置建议》表述不严谨。具体来说,包括没有在研报中详细充分说明对于A股市场走势分析的预测方法、分析逻辑以及所引用的前期研报观点等问题。

在研究报告水平良莠不齐、常常被投资者诟病“水分大”的背景下,有市场人士一针见血地对媒体指出,现在很多券商研报里的预测等内容,都是来自上市公司自身的“口径”,分析师沦为了上市公司的“传话筒”。这样的现象更暗藏着传递给投资者不实信息的风险。

是时候破除这种行业“潜规则”了。除了上文招商证券收到的警示函,5月底上海证监局也曾经对申万研究、申港、野村东方、民生证券等机构连开警示函,剑指券商研报质量低下的现象,为市场敲响了警钟。

作为券商,招商证券也收到了警示函。深圳证监局当时指出,招商证券作为发布证券研究报告的机构,这方面的业务存在市场影响评估机制不完善、提级审核管理不到位、内控管理有效性不足、个别研报制作不审慎等问题。

其实早在2022年,招商证券身为头部券商、却屡屡受到处罚的现象,就已经开始被媒体关注并提示风险。

其中影响较大的是2022年8月,招商证券因在2014年承担上海飞乐股份有限公司独立财务顾问业务工作期间,因未勤勉尽责,涉嫌违法违规,被证监会立案调查。据《北京商报》历史报道,当时证监会责令招商证券改正,并拟没收业务收入和处以罚款,共计6300万元。

财经评论员郭施亮指出,这类事件将影响招商证券品牌形象,也可能会对正在行进中的保荐项目产生影响,令部分IPO业务暂停。产业经济研究人士王剑辉也指出,这类处罚会影响客户信任度和在审项目的进度。

除了研报、财务顾问业务未勤勉尽责,招商证券旗下交易系统“宕机”事故频发,也造成了一定的社会影响。

2022年3月14日、5月16日,招商证券连续两次出现系统故障,“招商证券崩了”的话题一度冲上热搜,有投资者称“眼看着从盈利到亏损(却无法操作交易)”。前后两次事故先后引来了深圳证监局和证监会的监管。

投资者却“不得不承担由此导致的损失”。四川盛豪律师事务所郝慧珍律师当时对媒体分析道,在这种宕机事故中,券商是否承担赔偿责任需查看客户开户合同。《红星资本局》等媒体当时在招商证券官网上的风险提示中发现条文:“故障导致证券交易系统非正常运行甚至瘫痪……您将不得不承担由此导致的损失。”

有些讽刺的是,招商证券在信息技术上“砸钱”并不手软,甚至一度对外公告称公司董事长、执行董事霍达上任首席信息官职位。但重金投入和董事长亲自下场抓IT,却还是换来了接连宕机的结果。

营收净利双降背后

2022年招商证券营收192.19亿元,同比下降34.69%;实现归母净利润80.72亿元,同比下降30.68%。基本每股收益录得0.86元,同比下降31.20%。尽管2022年券业普遍逆风,但据中原证券研报指出, 招商证券2022年经营业绩仍略低于行业均值。

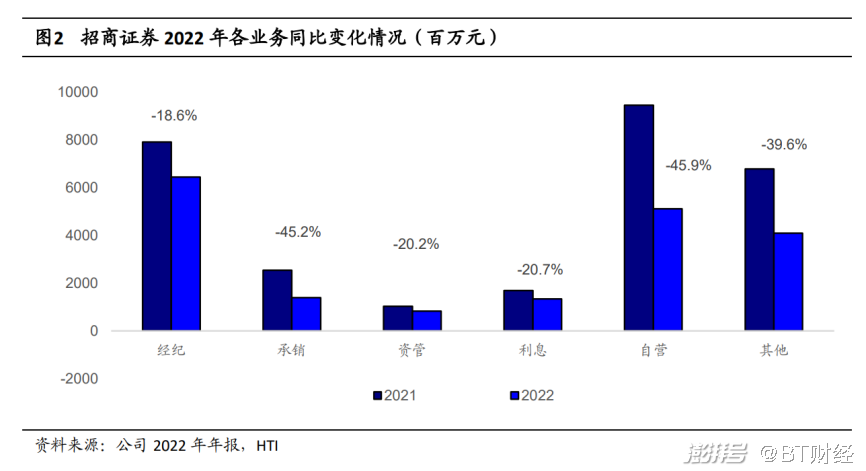

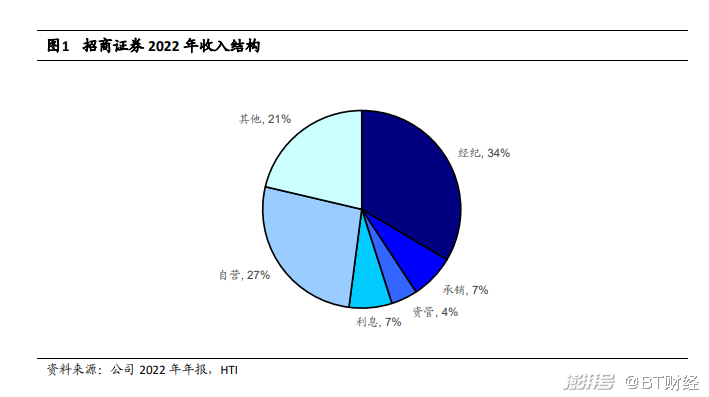

细分到业务板块来看,权益自营和投行业务承压。2022年,招商证券经纪、资管、利息净收入占比出现提高,投资收益(含公允价值变动)、投行、其他业务净收入占比出现下降。值得注意的是,虽然相对来看经纪业务占比提高了,但从绝对值来看,公司2022年手续费净收入同比下降18.61%。

严重拖累2022年业绩的,是公司的自营业务, 这和当年的市场剧烈波动有关。所谓自营业务,就是证券公司以自己的名义和资金买卖证券,进而获取利润的业务。从下图可以看到,自营业务不仅体量大,且2022年下降的“缺口”在各个业务中最大。

2022年公司自营业务收入51.15亿元,同比下降45.9%,占总营收的26.6%,大幅下降了5.51个百分点。太平洋证券的研报指出,这个业务板块“严重拖累了公司的业绩”。当年年末,公司金融资产规模录得3085亿元,同比下降1.01%。

投行业务方面,公司IPO及债权融资规模更是出现了非常明显的缩水,投行业务手续费净收入同比大幅下降45.20%。 放在同业里面比比看,据《第一财经》梳理,招商证券的投行业务收入降幅在行业里算比较大的。数据显示,2022年券商投行业务排名前10名中,上述45.2%的降幅格外显眼。

不过好在招商证券并不是非常倚重投行业务的券商。2022年承销收入占总营收的比例为7.25%,在头部券商中比较低。这也反映出,作为一家年营收体量近200亿元的大型券商,招商证券的投行业务仍有提升空间。

优势仍雄厚,厚积能否薄发?

作为一家资产规模非常雄厚的头部券商,招商证券的优势依然非常明显。

2023年一季报显示,招商证券总资产达到了6005亿元,和行业绝对龙头中信证券的1.44万亿元虽然相距甚远,但是和华泰、国泰君安、海通、中金等一并位于第二梯队,且相对中腰部券商和区域性券商拉开了明显差距。

在行业中横向比较可以发现,公司的经纪业务具备优势。2022年招商证券经纪业务虽然收入下滑,但是一些核心指标仍显示着向好态势:2022年末正常交易客户数约1644万户,同比增长11.16%,托管客户资产3.66万亿元。市场份额也有攀升之势,2022年招商证券股票基金交易量市场份额达到了历史新高5.22%,同比上升0.32个百分点。股票期权经纪业务累计开户数的市场份额为8.32%,排名行业第二。

招商证券着重发力的财富管理业务转型之路,也遇到了一些挫折。 2022年公司财富管理客户数量同比下滑7.51%,至52.12万户,其中高净值财富管理数量下滑1.96%至3万户。

虽然“宕机事故”时有发生,但2022年,招商证券APP表现不错。据太平洋证券研报,该App月均活跃用户数同比增长7.33%,这一增速对于大券商来说已经不低了,能够反映用户“粘性”的App用户月均使用时长更是位居前十大券商之首。

资管业务方面, 公司全资子公司招商资管因市场波动和客户需求下降的连锁影响,总资产管理规模同比下降34.36% ——这个下降幅度在同业中算比较大的,并且下降趋势延续到了2023年一季度。据2023年5月基金业协会发布的2023年一季度各项资管业务月均规模数据,私募资管前20大机构的合计规模跌破5万亿元关口,环比减幅约16%;其中招商资管环比减幅为27.42%,差于行业平均水平。

另外公司有两大“赚钱利器”——博时基金和招商基金。2022年招商证券对联营和合营企业的投资收益(主要是上述两个公募基金子公司)贡献了16.62亿元的利润,同比增长3.84%,据太平洋证券,上述两个公募基金子公司合计利润贡献率达20.58%。

喜忧参半的是,这两个基金子公司也面临着经营挑战,尤其是 博时基金资产管理规模在2022年末同比减少9.32%, 招商基金资产管理规模较同比增长6.41%。在基金公司“旱涝保收”问题被关注后,博时和招商基金还能否给招商证券贡献可观的利润,答案尚未可知。

在投行业务的展望方面,招商证券的双创板储备业务量处于同业前列,给未来的业绩提供了一定的保障。据海通国际整理,截至2023年初,招商证券IPO储备项目有28家,在行业里排名第9,其中科创板5家、创业板13家。

市场普遍认为,尽管业绩和经营面临挑战,但招商证券的头部地位稳固,复苏良机仍待市场回暖。倚靠着强大的“招商”品牌与股东背景,投资者们期待的不仅仅是业绩的“深蹲起跳”,更盼望招商证券跑出龙头速度,打造出优于同行水平的成绩单。

文丨BT财经 Han

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司