- +1

加息周期与浮息债家族

浮息债的浮动属性,来自其根据市场利率动态调整的票面利率,从而在市场利率上行期间,可以为投资者提供更好的利息回报;而在利率下行期间,可以帮助发行人降低发行成本。

2022年美联储快速加息425bps,是我们观察浮息债市场表现的重要窗口期。我们以美债市场为切入点,来了解浮息债家族成员以及其在加息环境中的配置价值。

浮息债家族概览

从字面上来理解,浮息债即票面利率采取浮动利率方式的债券。在美债市场上,浮息债的主要发行人包括政府和金融机构。以美国为例,美国政府会发行两种类型的浮息债,分别为抗通胀债券(Treasury Inflation-Protected Securities, 简称TIPS)与浮动利率票据(Floating-Rate Note,简称FRN)。

抗通胀债券:抗通胀债券与美国的消费者物价指数(Consumer Price Index,简称CPI)挂钩,最早发行于1997年。TIPS每半年付息一次,票面利率在发行时就固定, 通过本金调整来实现价格的浮动,以此达到抵御通胀上行的目的。TIPS经通胀调整后的本金额相当于原始发行票面额乘以通胀系数(Index Ratio),通胀系数=利息支付或本金到期当月的参考CPI/债券发行当月的参考CPI,参考CPI采用的是美国劳工部的月度非季调城市CPI指数。因为TIPS的期限相对较长,发行期限通常为5、10、30年期,而且并不考虑通胀水平而调整付息,其抗通胀的属性是通过调整本金实现的,因此,只有投资较长时间方可获得通胀补偿。

浮动利率票据:浮动利率票据通常与伦敦银行同业拆借利率(London Interbank Offered Rate,简称 LIBOR)、美国国库券等基准利率挂钩,美国财政部于2014年首次发行FRN。FRN的期限为2年,按季付息,基准利率锚定美国最新发行的期限为13周的国库券利率,价差在首次发行时确定且保持不变。美国目前现存FRN共计8只,合计规模为6014亿美元,虽然在美国3万亿的国债总量中占比尚不足2%,但其规模及占比均显著大于我国浮息政府债。

除美国以外,我国香港特别行政区政府也有发行银色债券、绿色债券和iBond,通常会同时含有固定利率(通常为最低票息2%)以及与通胀挂钩的浮动利率条款,在确定票息时通常选择二者中的高者。债券年期通常为3年,每半年付息一次。其通胀采用香港特别行政区政府最新“住户开支统计调查”结果而编制及公布的综合消费物价指数,按年变动率取最近6个月的算术平均值。

除了政府部门,金融机构也是浮息债券的重要发行人。美债市场上目前有超过一万只浮息债券,规模高达2.17万亿美元。市场上现存的中资机构浮息债券有150余只,主要发行人为银行,包括国开和中、农、工、建、交等大型国有银行;也包括了部分优质企业如腾讯、中航租赁等等。金融机构发行的浮息债多为挂钩三个月LIBOR,但是随着国际基准利率的改革,2021年3月,洲际交易所基准管理局(International Exchange Benchmark Administration Limited,简称IBA)公告除部分期限的美元LIBOR将于2023年6月终止报价外,其他币种的LIBOR将最终于2022年之前退出历史舞台。2022年起,金融机构所发行的浮息美元债多以隔夜SOFR为基准利率。

加息环境中的浮息债券

2020-2022年,美元债市场经历了从疫情期的快速降息转换到高通胀期的快速加息,是观察浮息债券表现的重要时间段。从彭博巴克莱美国浮动利率债券指数和彭博巴克莱美国公司1-5年债券指数,自2019年至今的表现来看,在降息周期中浮息债券的表现不如固息债券,但在加息周期中则恰好相反,浮息债将更具有投资价值。

数据来源:Bloomberg, 截止日期为2023年4月

要理解浮息债在加息/降息环境中的表现,我们需要首先了解浮息债的定价机制。与固息债券不同,浮息债券的定价变化将会多一层决定因素,即除了二级市场收益率点差的变化,还包括了票面利率的变化。票面利率的变化是指浮息债券的基准利率发生变化,将在下一个计息周期调整债券的票息,因此产生债券现金流的变化;二级市场收益率点差的变化是受到市场对利率走势的预期、对发行人信用的预期影响。

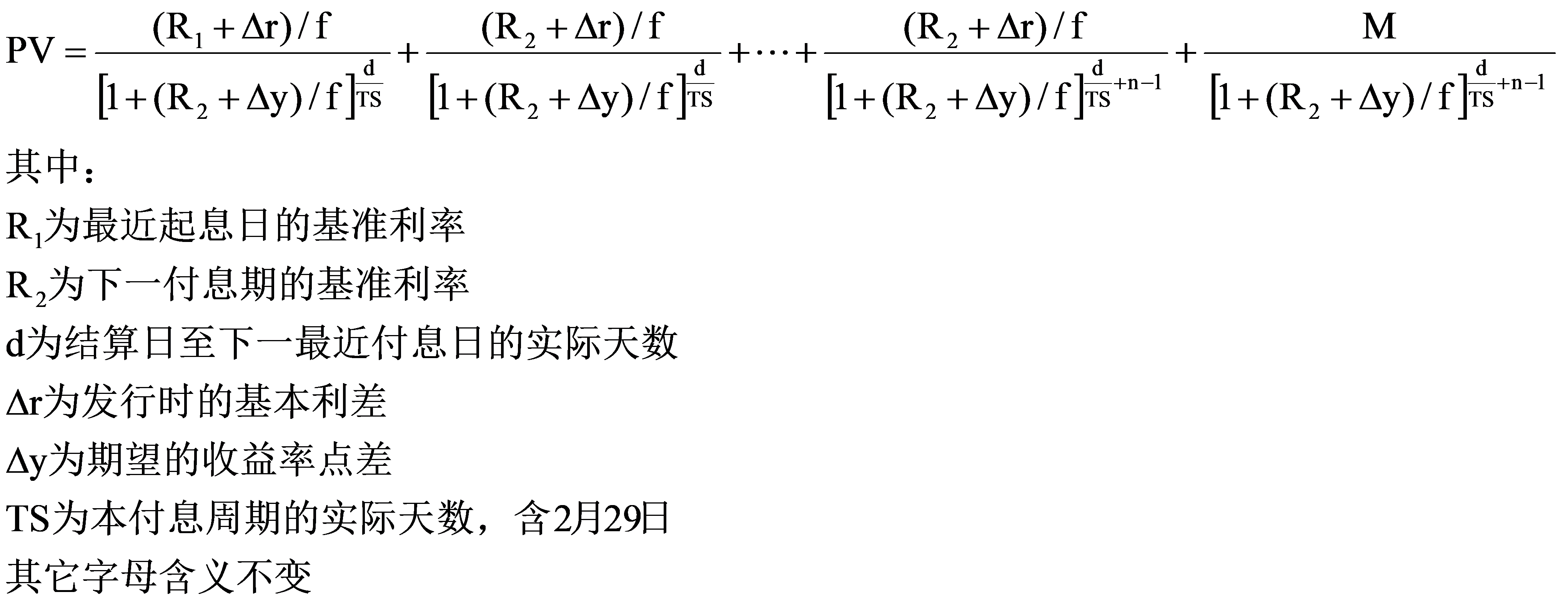

根据中债估值对浮息债的估值公式(如下),影响浮息债券价格波动的因素主要来自下一付息期的基准利率(R2)和期望的收益率点差(Δy)。在考虑浮息债的现值的时候,一方面需要关注基准利率浮动(分子端,即R2的变动),另一方面需要考虑到期收益率(分母端,即R2+Δy的变动)。

基准利率的变化受到市场政策利率的影响,政策利率下调代表着宽松的货币政策环境,这种情况下债市一般表现会较好,但是浮息债会随之下调其票面利率,抵消了到期收益率下行所带来的价值提升,从而使得浮息债在降息环境下表现更差一些;反之,在货币政策紧缩的环境中,政策利率上行,浮息债的票面利率上调可以弥补到期收益率上行所带来的价值损耗,从而使得浮息债在加息环境下表现更好。

理解了浮息债在加息环境中的投资价值,投资者仍不可忽略的是交易成本和流动性风险。浮息债的成交量相对有限,其原因主要受到发行规模小,市场深度有限的影响;加之基准调整的频率较高、发行主体为信用利差较窄的政府和金融机构为主,限制了部分绝对收益账户,因此市场的交投并不算活跃,买卖价差相对较大。

(作者钟倩为某大型股份制商业银行境外债券交易员,译著《中国纵横》由四川人民出版社出版。)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司