- +1

国货航冲刺上市:去年净利超30亿元降近三成,国际收入占八成

三大航空央企物流板块混改落地后,即将齐聚A股。

近日,中国国际货运航空股份有限公司(以下简称“国货航”)更新招股书。国货航的深交所主板IPO申请书已获受理,保荐机构为中信证券。

此次提交的招股书,主要更新了2022年的年度经营数据,2022年国货航业绩整体呈同比下滑,2022年国货航营业收入227.85亿元,同比下降约4.9%;归母净利润为30.81亿元,同比下降28.4%;主营业务毛利率为20.03%,同比下降22.21%。

受益于国家政策支持,近年来我国航空物流行业处于快速发展的黄金窗口期。据悉,三大航空央企的货运改革于2017年起相继落地后,便开启上市规划,其中东航物流(601156.SH)首当其冲,已于2021年6月完成A股上市。去年11月30日,南航物流向中国证券监督管理委员会广东监管局提交了上市辅导备案申请材料。今年3月28日晚间,南方航空公告,拟分拆南航物流至上交所主板上市。

国际收入占比八成,营业利润面临同比下滑50%以上的风险

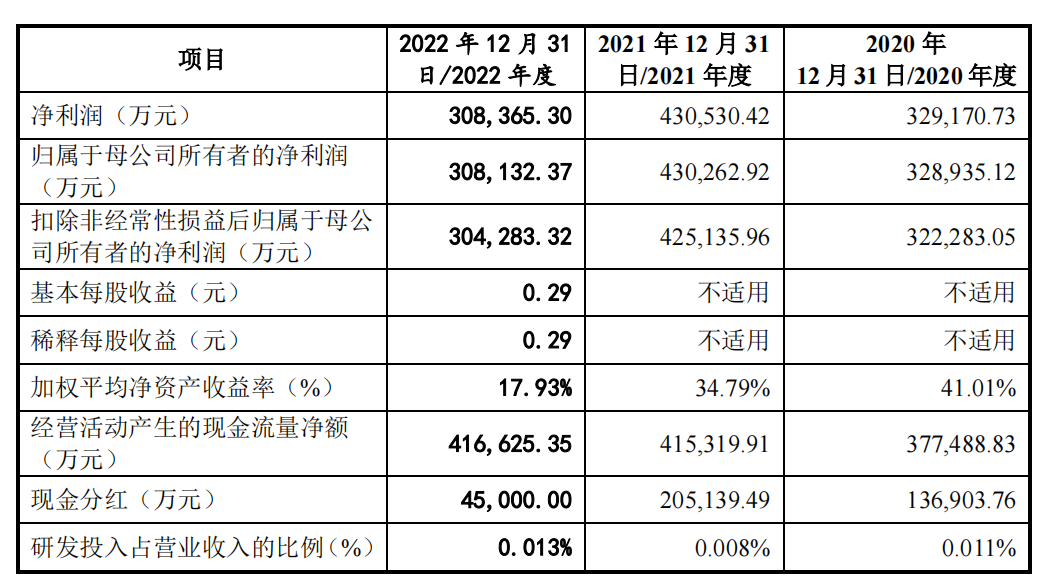

近三年,国货航年营收均超百亿元,年净利润均超30亿元,2020年至2022年,国货航营业收入分别为182.51亿元、239.58亿元和227.85亿元,净利润分别为32.92亿元、43.05亿元和30.84亿元,归母净利润分别为32.89亿元、43.03亿元以及30.81亿元,主营业务毛利率分别为25.05%、25.75%以及20.03%。

随着国货航盈利水平的稳步提升以及股东增资款到位,公司权益大幅增加,过去三年资产负债率大幅下降,分别为40.86%、25.33%以及10.59%。

近三年国货航主要财务数据

近三年国货航主要财务数据

而对于国货航业绩数据先增后降,招股书介绍称,一方面,因客机腹舱运力减少、海运港口停摆、铁路运输网络遭受冲击等因素导致全球供应链体系遭到破坏,航空货运价格水平上升;另一方面,受全球各国采取的经济刺激政策影响,全球贸易总额在2020年第二季度降至低点后持续复苏,行业下游需求强劲,由此带来航空货运运量的增加。2022年以来,一方面因全球航空运力增加,进而导致航空货运价格水平出现下滑;另一方面,受全球主要经济体经济增长放缓、俄乌冲突等重大不利事件影响,航空货运需求有所下降。

疫情三年,国货航营收及净利润整体表现亮眼。而国货航也在招股书中提及未来业绩下滑可能超过50%的风险。

招股书介绍,未来,随着航空业逐步进入常态化运营,航空货运的运力供给逐渐好转,运价可能逐步回落;同时,航油价格受战争冲突、政治因素、供需变化等复杂外部环境影响可能大幅波动,会导致营业成本相应变化,若上述单一风险因素出现较大程度的变化,或诸多风险同时集中释放,可能导致上市当年营业利润较上一年度下滑50%以上的风险。

国货航目前已发展成为国内主要的航空物流服务提供商之一,主营业务可分为航空货运服务、航空货站服务、综合物流解决方案三大板块。其中,航空货运服务营收占比在七八成左右。在2020年、2021年和2022年,国货航航空货运服务收入分别为150.34亿元、186.78亿元和166.98亿元。

近三年国货航主营业务各板块收入

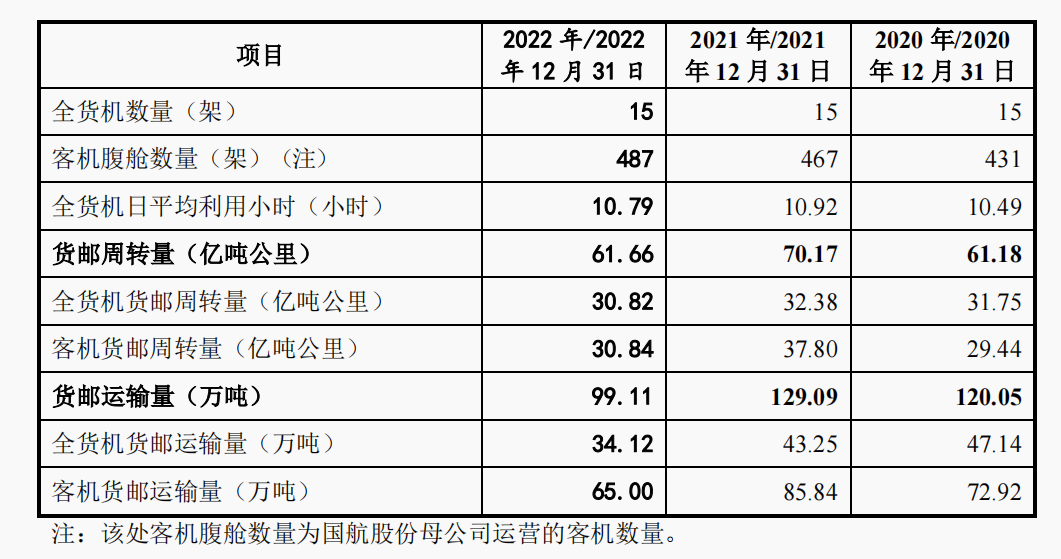

国货航依托全货机、客机货运向客户提供航空物流服务。数据显示,过去三年,国货航全货机数量保持不变,客机腹舱数量有所增加,航空运力水平整体保持稳定。而货邮周转量、货邮运输量均呈现先增长后下降的变化趋势,主要是受下游需求变化、运输货物类型不同等因素影响。

近三年国货航运力及航空货运服务的主要服务能力情况

国货航、东航物流、南航物流为我国航空物流市场主要的市场参与者,在货邮运输量以及货邮周转量上规模也相类似。在货邮运输量(每一航段货物、邮件运输的重量之和)上,2020年和2021年三家公司的份额均超五成;货邮周转量(每一航段货物、邮件重量与该航段距离的乘积之和)方面,市场份额共计均超七成。

其中,2020年以及2021年,国货航在货邮周转量市场份额仅次于南航物流,排名第二。在货邮周转量方面,国货航在2020年仅次于南航物流,排名第二,在2021年排名第三。

三家公司主要生产经营指标

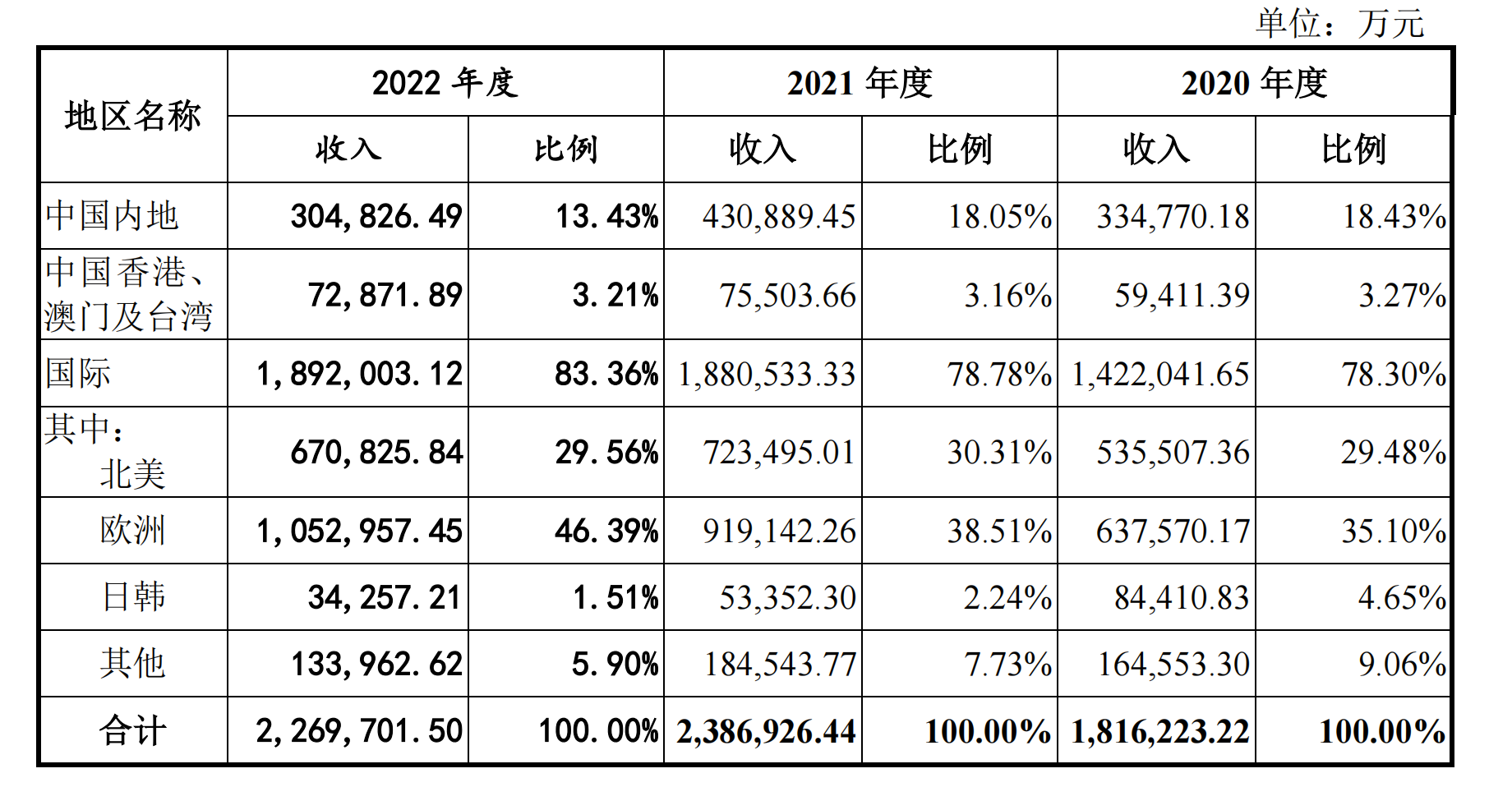

值得注意的是,过去三年,国货航国际收入占比在八成上下,且比例逐年提升。招股书表示,主要由于公司航空货运航线以国际航线为主,客户多为SCHENKER、DGF、康捷空等国际货代公司或者苹果公司等跨国企业。随着公司与上述客户合作规模的不断扩大,境外收入占比也逐年增加。

近三年国货航地区收入数据

此外,作为以航空运输服务为核心的综合物流服务商,航油成本是最为重要的成本支出之一。具体来看,2020年至2022年,国货航航油费分别为12.65亿元、19.1亿元以及31亿元,占主营业务成本的比重分别为9.28%、10.76%以及17.06%。航油费的增速分别为-22.34%、50.91%以及62.33%,航油采购均价为2937.66元/吨、4214.3元/吨、7379.22元/吨。

为应对航空煤油价格持续上涨的趋势,国货航在招股书中表示,主要通过收取燃油附加费以部分转嫁航油价格上涨风险、选取价格优惠的供应商来降低航油采购成本。

和国际大型物流集成商相比实力仍存差距,计划扩充机队规模

据招股书介绍,国货航前身为中国国际货运航空有限公司,于2003年3月3日成立,由国航公司、中信泰富、首都机场集团共同投资建立注册资本为22亿元。2022年6月22日,整体变更设立“中国国际货运航空股份有限公司”,法定代表人为郑保安。

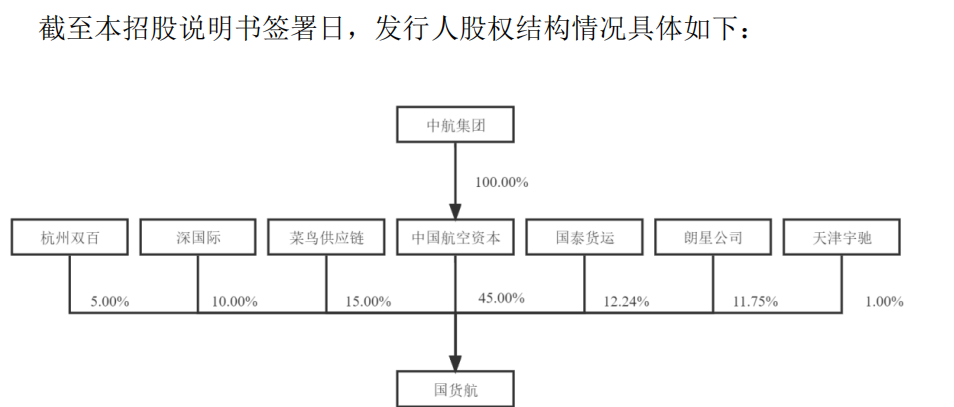

股权结构方面,国货航共有7个控股股东,中国航空资本持股45%、菜鸟供应链持股15%,国泰货运持股12.24%,朗星公司持股11.75%;深国际持股10%,杭州双百持股5%,天津宇驰持股1%。

国货航股权结构图

其中,中航集团持有中国航空资本100%股权,并通过中国航空资本间接持有发行人45%股份,为发行人的实际控制人。

国务院国资委持有中航集团90%股权,全国社会保障基金理事会持有中航集团10%股权,中航集团是中央直属的特大型国有航空运输集团公司,自身不参与或从事具体业务,与国货航主营业务不存在关系。中航集团去年营收为867.39亿元,净亏损149.46亿元。

此次IPO方面,招股书介绍,国货航发行前总股本106.9亿股,本次拟申请发行人民币普通股不超过18.86亿股,预计募集资金65.06亿元,将全部用于主营业务相关的项目,其中飞机引进及备用发动机购置项目预计使用55.58亿元,综合物流能力提升建设项目预计使用5.35亿元,信息化与数字化建设项目预计使用4.14亿元。

除了航空物流企业外,我国航空物流行业的市场参与者主要还包括FedEx、UPS、DHL等全球龙头跨国企业物流集成商。招股书也指出,国货航作为载旗航空物流企业,与上述国际大型物流集成商相比,在资本实力、融资渠道、商业模式、网络布局、运力资源、品牌影响力等方面仍存在一定差距。

其中,招股书中提及,目前我国航空物流市场基础设施建设水平薄弱,其中,在主体服务能力上,截至2021年末,我国仅有198架全货机,仅占全行业运输飞机期末在册架数的4.9%,航空货运在较大程度上仍依赖于客机腹舱运输,而仅美国航空物流巨头FedEx在2021年3月末就拥有约680架全货机。

此外,在基础保障能力方面,招股书提及,我国大多数机场货运基础设施投入程度不够,设计理念相对滞后,货运保障能力不强,特别是在医药、冷链生鲜等专货运输保障上,以及专业性的货运机场领域的短板较为突出,多数枢纽机场货运航班白天时刻获取难度较大等。

截至2022年末,国货航自主运营主要执飞洲际航线的全货机15架,国航股份及其控股公司合计运营客机762架飞机。招股书还指出,未来,随着机队规模的扩充,国货航航空货运能力将得到提升,市场占有率有望进一步提高。未来还将积极布局高端制造业、跨境电商、冷链物流等细分市场,打造具有全球竞争力,集“采运销”能力于一体的世界一流全链条航空物流综合服务商。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司