- +1

成交额占全A四成!科技板块资金虹吸依旧,未来如何演绎?

“万物皆可AI”!在人工智能旋风席卷A股多日后,3月27日,科技板块(计算机、传媒、通信、电子)的交易延续了上周的拥挤状态。

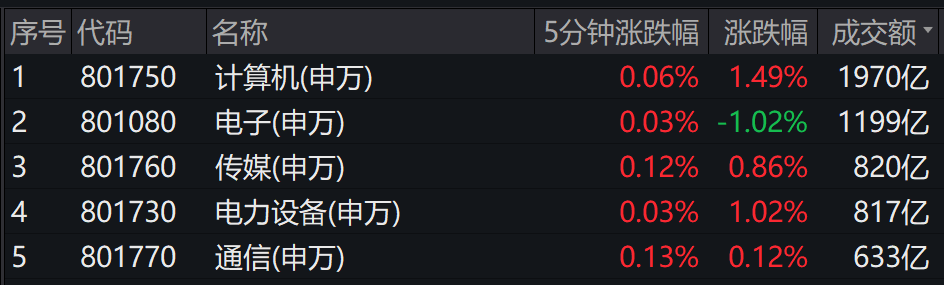

截至当日收盘,计算机、电子、传媒、通信行业的成交额分别为1970亿元、1199亿元、820亿元、633亿元,在申万一级行业中遥遥领先,合计成交额占当日全部A股成交额的比例达到40%,虹吸效应明显。

“受益于ChatGPT的持续催化,年初至今A股TMT板块大幅跑赢市场平均,板块交易热度快速提升。”华西证券认为,交易集中度快速提升后,短期行业波动率或有抬升,中期看仍有望成为贯穿全年的投资主线。

但从板块走势看,某华东券商投顾认为,成交如此高的占比势必难以维系,周一盘中一度冲高回落只是一次预演,已造成指数宽幅波动,板块真正调整来临时恐会引发市场集体回调。

科技板块交易热度走高

近期,科技板块及其主要细分方向,成交额占比均快速走高。

数据显示,2022年12月以来,A股科技板块成交额占A股总成交额的比重持续攀升。上周,计算机、电子、通信、传媒行业的成交额占全部A股成交额的比例达到43%,是2013年以来的最高水平。

考虑到科技板块的市值变动,海通证券采取板块成交额占比相对该板块自由流通市值占比的比值来进行板块成交占比的历史对比,发现2013年以来科技板块的成交及市值占比的比值基本围绕着1.3附近波动,存在明显的均值回归规律。

“科技板块的成交及市值占比的比值已经突破均值向上1倍标准差,若将当前市值较大的电子行业剔除,则剩余科技行业成交及市值占比的比值已经突破均值向上2倍标准差。”海通证券进一步指出了科技板块的高交易热度。

对于科技股的高交易拥挤,中信建投证券认为是产业趋势形成初期的正常现象,2013年的科技股行情中也有过多次的机构集中加仓导致成交拥挤。“一轮科技股行情从主题投资演绎到主线的过程中,会经历机构的多轮加仓,市场对于科技板块的认知会从初步尝试到形成共识再到认知成熟不断深化。”

行情或有待验证

一般而言,券商用板块的成交额占全部A股的比重来衡量板块的拥挤程度。拥挤度指标反映的是板块短期的交易预期,衡量的是板块的性价比高低。按照这一逻辑,科技板块的性价比正在下降。

“当成交额突破中枢达到高位,可能会有短期的高潮(一两周左右),此后就表现出对利好钝化,对利空敏感。”天风证券指出,从短期的角度来看,板块在交易过热后性价比正在下降,短期进一步上涨可能需要更超预期的事件催化和基本面预期的改善。后续转入震荡还是调整消化,可能要等待后续产业层面催化验证与基本面预期验证。

某华南券商投顾同样指出,不能单纯以拥挤度判断行情走势,但相关方向要成为跨年度级别的真正主线,基本面、资金面都还需要等待验证和观察。

但兴业证券认为,“成交占比”、“换手率”、“拥挤度”等情绪指标更适用于基本面、产业逻辑相对稳定的行业,而当一个行业、板块所处的产业趋势、生命周期、政策环境、基本面逻辑等出现重大变化时,则可能突破交易拥挤的桎梏,而形成新的趋势性行情。

参考过去三轮主线成交占比新高后的表现,兴业证券认为,除非市场环境或者行业基本面出现系统性变化,成交占比新高并不意味着行情的终点,更多是短期的震荡休整。“基本面和政策环境的双重驱动或支撑其穿越短期的交易拥挤,继续形成市场中期的主线聚焦方向。”

从经验看(2013-2014、2019-2020TMT、2021新能源等),国泰君安证券的观点是,成交占比在短期内的历史性变化和上升,板块或在短时间尺度上会分化和波动,但也往往预示着中期的周期趋势和线索。

用赔率换胜率依然有效

交易热度已达到高点,接下去,科技板块还能继续买吗?

“市场资金已在大幅增配数字经济相关板块,且后续加仓空间仍大。”以计算机行业为例,兴业证券指出,截至2022年末,公募基金持有计算机板块的仓位提升至4.27%,整体水平仍处于历史较低分位,后续仍有较大的仓位提升空间。

中信证券认为,随着ChatGPT的出现以及其展现出来的极快的技术迭代能力和极强的产业延展和渗透能力,市场对其的认知也从纯主题性机会转变为可能有极大量级的配置型机会,并且随着时间推移还可能朝着有足够大资金容载量的赛道级机会演化。

“短期来看,板块热度攀升,交易集中度过高、交易结构不健康的确会加剧后续波动风险。”但从长期来看,中信建投证券认为,在产业趋势推动和市场共识不断加深的前提下,相关板块仍然会有可观的超额收益。其中,第一阶段市场定价拔估值的过程或者情绪过热后的第一次调整将会是宝贵的布局机会,用赔率换胜率依然有效。

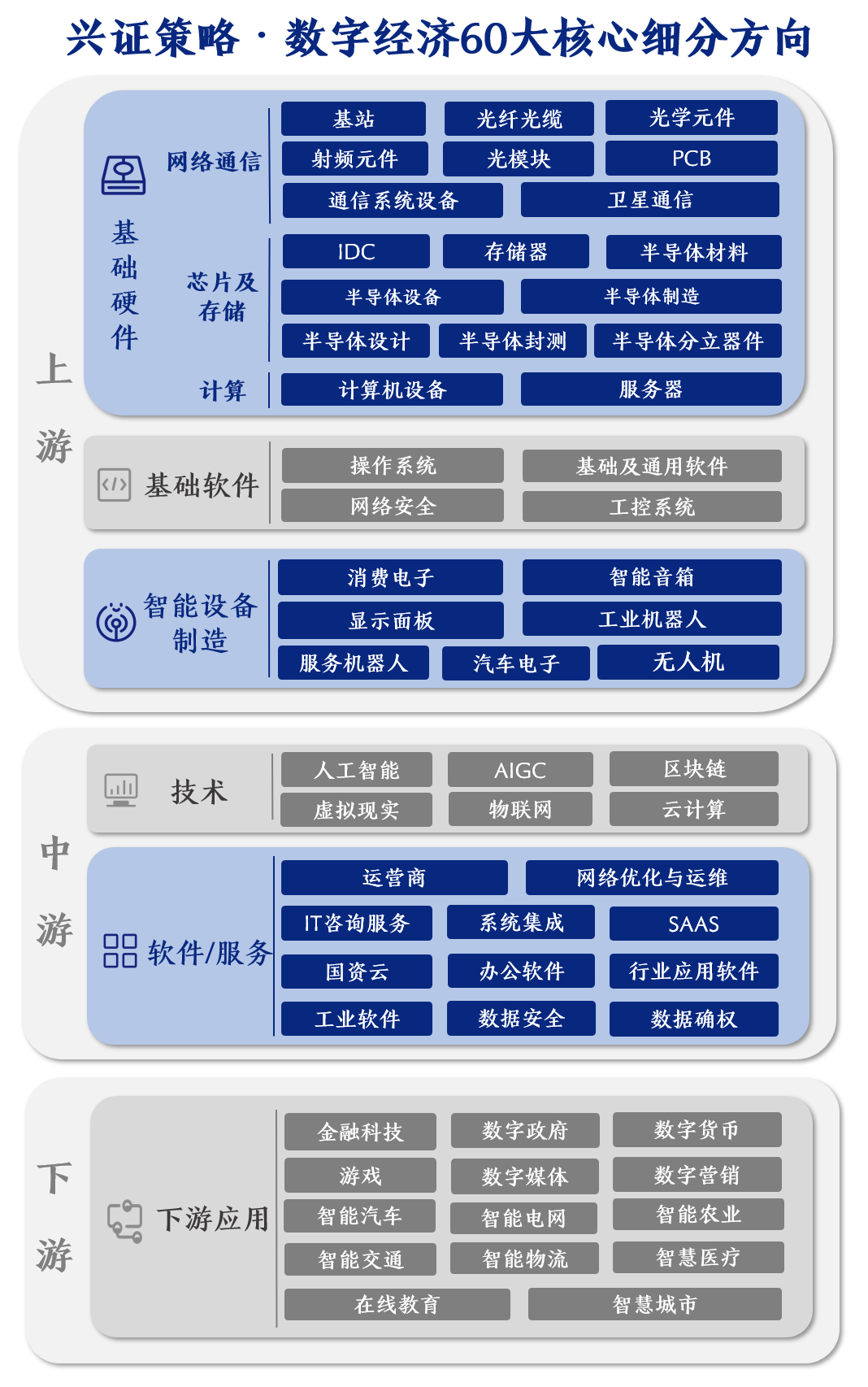

具体而言,兴业证券建议,可基于风险收益比在数据经济产业链内部寻找涨幅落后或有新的催化的方向。

天风证券则不建议追涨,认为投资者可以更多关注一些补涨品种和扩散品种。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司