- +1

硅谷银行倒闭,会引发医药行业“地震”吗?

·硅谷银行此前表示,2022年,它为至少一半的由风险投资基金支持的医疗健康初创公司提供了银行服务,并参与了2022年美国医疗健康及科技板块44%的IPO项目。

美国硅谷银行(Silicon Valley Bank,简称SVB)倒闭事件引发全球轰动。

截至3月12日,已有包括红杉资本在内的325家风投机构,签署了一份共同的支持硅谷银行声明。此外,雇用超过22000名员工的650名创始人也共同签署表示,要求监管部门阻止灾难发生。

3月11日,ChatGPT 开发商OpenAI的首席执行官 Sam Altman表示,即使硅谷银行在短期之内无法找到一个收购方或是获得外部投资支持,但新创公司存在硅谷银行的资金最终还是能够找回来的,但是在这一段时间内,一些科技公司将会面临流动资金问题,这不是他们的错,科技业的从业者也需要领取工资养家糊口。

值得注意的是,硅谷银行不仅服务科技板块初创公司,更深度参与了生物科技初创公司的金融服务。据相关行业媒体报道,硅谷银行是科技和医疗健康行业的主要金融服务提供商,持有行业内众多初创非上市公司数十亿美元的存款。

3月13日,一位证券公司医药行业的首席分析师向澎湃科技表示:“SVB对药企的震动,总体来看是可控的。从国内来说,我们统计了20多家中国药企,绝大部分都与SVB没有业务往来。对国外药企而言,主要在资金层面上可能会对下游客户造成短期影响,但就我们观察来看,影响范围有限,它在整个公司的业务占比也较小。所以总体来看,这不是什么‘踩雷’,而是一个资产久期匹配(Asset Duration Matching)的问题,影响可控,发生极端结果的概率较小。”

极速坍塌

硅谷银行创建于1983年,一直专注于为科技初创企业提供金融服务,是美国最大的科技银行,列美国银行业第16位。它是在美国互联网产业发展初期就成立的银行,伴随着科创型企业的发展成长,成功帮助过Facebook(脸书)、Twitter(推特)等明星企业,可谓是根植于硅谷的老牌科创型银行。截至2022年12月31日,硅谷银行总资产约为2090亿美元,总存款约为1754亿美元。

不过,近5至10年来,硅谷银行没有在“老本行”科创企业投资领域有过多的成绩,而是开始做传统银行业务如债券投资等一些所谓低风险投资,而此次出现问题的也恰恰是这低风险领域的业务。

前几年,美国初创企业吸引大量风险投资,加上美联储维持超低利率,硅谷银行赚得盆满钵满。然而,按照美联社的说法,为应对高位通货膨胀,美国联邦储备委员会去年以来多次激进加息,硅谷银行遭受重创。与此同时,近期美国技术产业大幅裁员、技术股承受打击、风险投资减少,导致初创企业纷纷取走存款,硅谷银行立马左支右绌。

为了迅速筹集资金,3月8日,硅谷银行出售了约210亿美元证券投资组合,因此损失18亿美元。这一消息彻底暴露这家银行的困境,加大了市场对SVB资不抵债的担忧,加剧了挤兑和市场恐慌情绪,导致母公司硅谷银行金融集团的股票价格在3月9日暴跌超过60%,10日暴跌68%,进入停牌状态。

据美国《财富》网站3月11日报道,就在美国硅谷银行宣布破产的11天前,其首席执行官格雷格·贝克尔(Greg Becker)根据一项交易计划出售了价值360万美元(约合人民币2468万元)的母公司SVB金融集团股票。根据向美国证券交易委员会提交的监管备案文件,贝克尔在1月26日提交了出售股票的相关计划,并于2月27日出售了约1.2万股SVB金融集团股票。

硅谷银行破产影响多大?金融咨询企业惠伦全球顾问公司董事长克里斯托弗·惠伦(Christopher Whalen)说:“由于银行陷入困境,下周可能会出现一场血战,做空者在那里,他们会攻击每一家银行,尤其是规模较小的银行。”从事市场分析的美国“简报”网站分析师帕特里克·奥黑尔(Patrick O'Hare)说:“今天的辩论题目是,这只是硅谷银行的问题,还是银行业更大问题的开始?”

也有分析师认为,硅谷银行破产在银行业蔓延风险有限。来自美国金融研究与分析公司的肯·莱昂(Ken Leon)说,造成硅谷银行困境的是“特殊压力、而不是我们认为会影响银行业的系统性压力”,而且美国在金融危机后已经加强了监管。美国财政部长珍妮特·耶伦(Janet Yellen)3月10日与银行业重要监管机构召开紧急会议,表示对这些机构采取适当应对行动“充满信心”,称美国银行系统仍具韧性。

医药领域会“地震”吗?

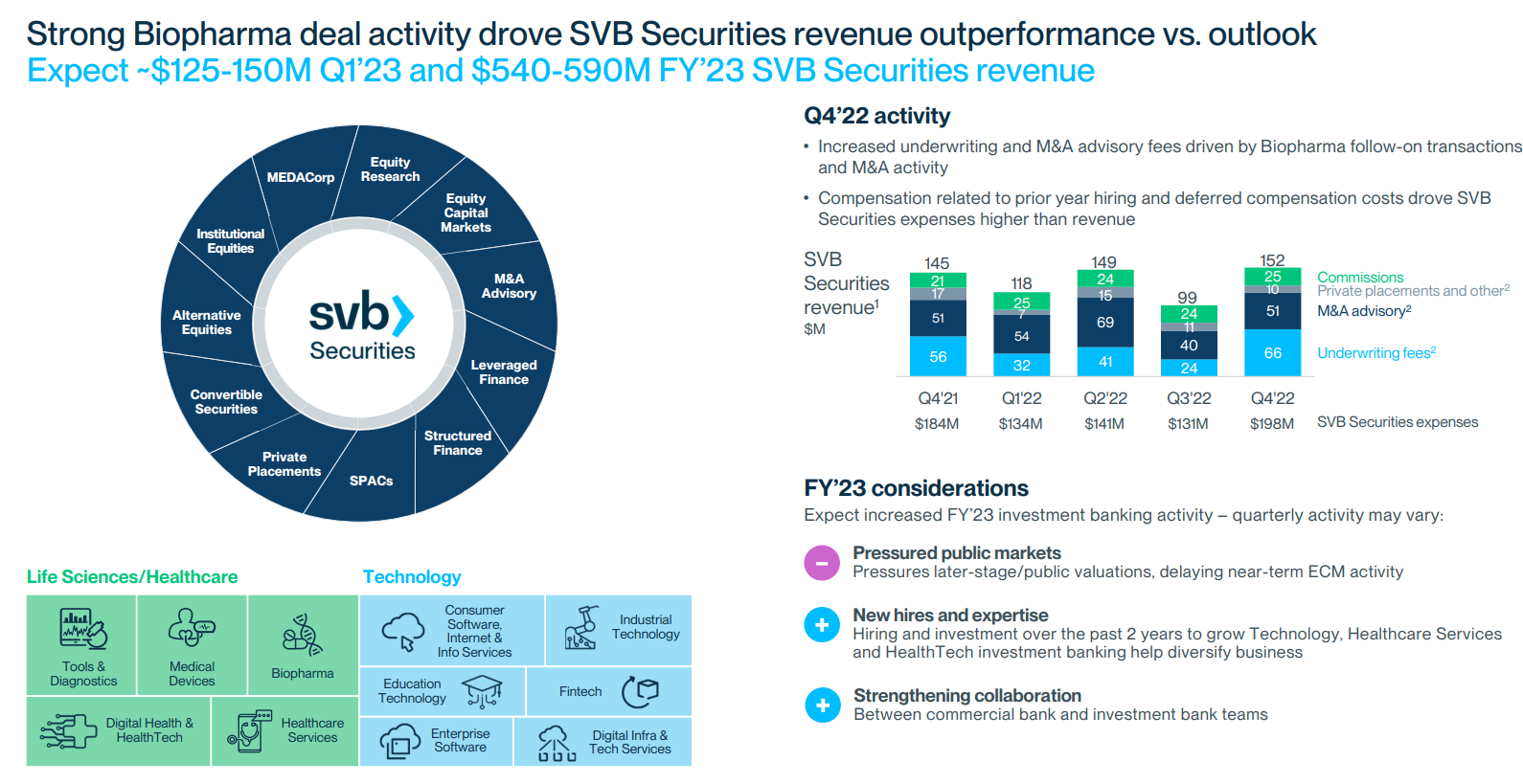

硅谷银行此前曾表示,2022年,它为至少一半的由风险投资基金支持的医疗健康初创公司提供了银行服务,并参与了2022年美国医疗健康及科技板块44%的IPO项目(Initial Public Offering,指一家公司首次公开发行股票并在证券交易所上市交易)。根据其2022年4季度的展示材料,硅谷银行从这些初创公司生命周期的早期阶段便开始提供一系列银行及投资服务,并且不只为公司整体,也为其员工个人提供服务。

生物医药交易活动对硅谷银行业务影响。图片来源:硅谷银行2022年4季度展示材料

硅谷银行事件让美国生物医药风险投资人和创业者,不断在提醒市场保持冷静和采取措施自我保护之间来回摇摆。

3月9日,美国风险投资公司Atlas Venture的合伙人Bruce Booth在美国社交网站上敦促市场保持冷静:“任何金融风险在这里都是超卖,真正的风险是传染。但现实是,硅谷银行具有流动性,通过了压力测试,贷款资本比率较低。所以,请大家保持冷静。”

美国生物医药公司Octagon Therapeutics首席执行官Isaac Stoner表示,他的公司在硅谷银行没有存款,但他听说同行都在讨论应该怎么应对这一风险。“风险投资人告诉其被投公司将资金转移到其他地方,这绝对是疯狂的,这种恐惧的传染正在给硅谷银行带来不好的结果。”Isaac Stoner说。

但Isaac Stoner也表示:“如果我在硅谷银行有存款,我也会拼命地将至少几个月的营运资金转移到其他地方。”

早期风险投资公司Fifty Years创始人Seth Bannon在接受行业媒体Endpoint News采访时表示,从周四(3月9日)开始他们一直在提醒被投公司要么把钱从硅谷银行转移走,要么将钱保留在硅谷银行,但一定要移至货币市场账户。Seth Bannon同时表示,这一“运营难题”将会扰乱初创公司创始人的日常工作,如招聘、客户会议和科学运营。

罕见病生物技术公司Perlara及其子品牌Maggie's Pearl的研究科学家Ethan Perlstein在社交媒体上表示支持硅谷银行,并称:“没有经历过金融传染(financial contagion )的创始人现在知道是什么感觉了吧。但记住你是储户,不是债权人。不要再散布恐慌了!”

但几个小时后,在硅谷银行关闭的消息公开之前,Perlstein拒绝进一步发表评论:“不,谢谢,我不想为进一步的银行挤兑做贡献。”

美国全球性金融服务公司BTIG发布了一份可能被硅谷银行破产所涵盖的医疗公司名单,BTIG分析师强调,该名单仅基于这些公司的最新文件,且涵盖范围也只是一小部分。

比如,全球顶尖的磁共振引导放疗公司ViewRay。它与MidCap(市值介于10亿美元和100亿美元之间的中等规模企业)和硅谷银行签订了为期五年的贷款协议,包括高达1亿美元的定期贷款和高达2500万美元的循环信贷额度。截至 2022 年 12 月 31 日,ViewRay 的未偿债务为 8000 万美元。其中包括来自其定期贷款的7500万美元和来自循环信贷额度的500万美元。

还有AtriCure,它是治疗房颤和相关疾病创新技术的领先供应商。公司在硅谷银行的五年贷款协议包括6000万美元的定期贷款,可选择额外提供3000万美元的定期贷款借款,外加3000万美元的循环信贷额度。截至 2022 年 12 月 31 日,AtriCure 的定期贷款项下有 6000 万美元的未偿债务。在循环信贷额度下,它还有约2 900万美元的未使用借款能力。

不过,AtriCure发言人Justin Noznesky告诉美国医疗科技新闻网站MassDevice:“我们的大部分现金和投资都在SVB之外托管,没有风险。”

会波及中国药企吗?

至于对中国药企的影响,3月12日中午,中国有个别生物医药企业回应了其在硅谷银行存款情况。在港股上市的云顶新耀医药科技有限公司(1952.HK,以下简称“云顶新耀”)主要从事创新药和疫苗开发、制造、商业化。云顶新耀方面表示,该公司已对SVB事件的风险敞口进行了全面分析,在此宣布公司只有非常少量现金存在该银行(远低于公司现金总量的 1%)。同时,公司预计可通过美国联邦存款保险公司(FDIC)的保险并结合其他补偿措施,收回大部分在硅谷银行的存款,FDIC未承保的金额约为 100 万美元,并且云顶新耀在除了硅谷银行以外的其他美国银行没有存款。

“公司认为硅谷银行事件对公司业务的影响非常有限。”云顶新耀方表示,公司拥有充足的现金储备, 目前预计现金余额约为 4.3 亿美元。公司一贯秉承和执行稳健的财务政策,资产分散在多个银行和账户,公司财务状况健康。

亚盛医药集团(06855.HK)也于3月12日在港交所发布公告称,有鉴于近期美国硅谷银行被勒令关闭的事件,公司特此声明,公司自成立以来未曾与美国硅谷银行或其关联公司发生过业务合作。此外,截至本公告日期,公司未在美国硅谷银行或其关联公司有任何存款。

不过,中国国际金融股份有限公司(中金公司,CICC)在其微信公众号“中金宏观”表示:“我们认为,SVB事件对科技行业的冲击或不能低估。虽然SVB的总规模远远算不上系统性重要银行,但是因为其存款的行业集中度过高,对科技行业的影响可能更为集中。更关键的是,科技行业,尤其是初创企业自我现金流造血能力较差,但是现金流支出强度(包括人员工资、研发费用)较高,又没有其他的抵押产品,因此现有的现金存款对这些初创企业至关重要。如果这些现金存款最后在破产重组的过程中不得不减值(存款保险制度并未对企业大额存款提供全额保障),一些科技企业可能会面临现金流的高度紧张,不排除出现破产的风险。”

“而且出现问题的银行可能不会停止于SVB一家金融机构,比如第一共和(First Republic)、Brex(提供担保的金融科技企业、是美国当地细分领域的明星企业)以及其他一些模仿SVB开展业务的加州地方银行,都面临类似的风险。”中金公司方相关人员强调。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司