- +1

光伏胶膜的下一个宠儿,竟是它?

作者/星空下的夹心糖

编辑/菠菜的星空

排版/星空下的辣子鸡

没有补贴叠加疫情,去年的光伏行业是不是不行。

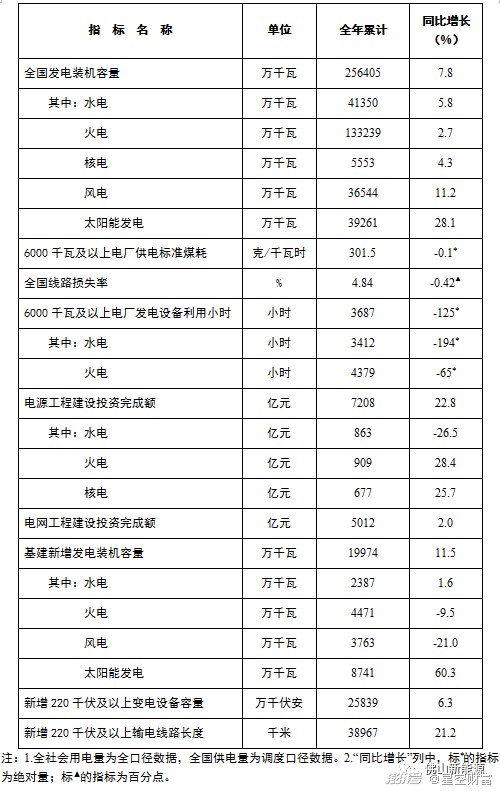

1月16日,国家能源局发布2022年全国电力工业统计数据。根据该数据显示,2022年,太阳能发电装机容量约3.93亿千瓦。对比2021年3.06亿千瓦,2022年全国新增光伏装机容量87.41GW,同比大增60.3%。

在失去补贴且深受疫情影响的2022年交上了一份满意的答卷。这背后,新技术和新产品的引入至关重要。今天,我们就聊聊光伏行业中少有人关注的——POE胶膜。

资料来源:国家能源局

一、一代组件一代胶膜

光伏胶膜是组件封装的关键辅材,对光伏组件起到封装和保护的作用。

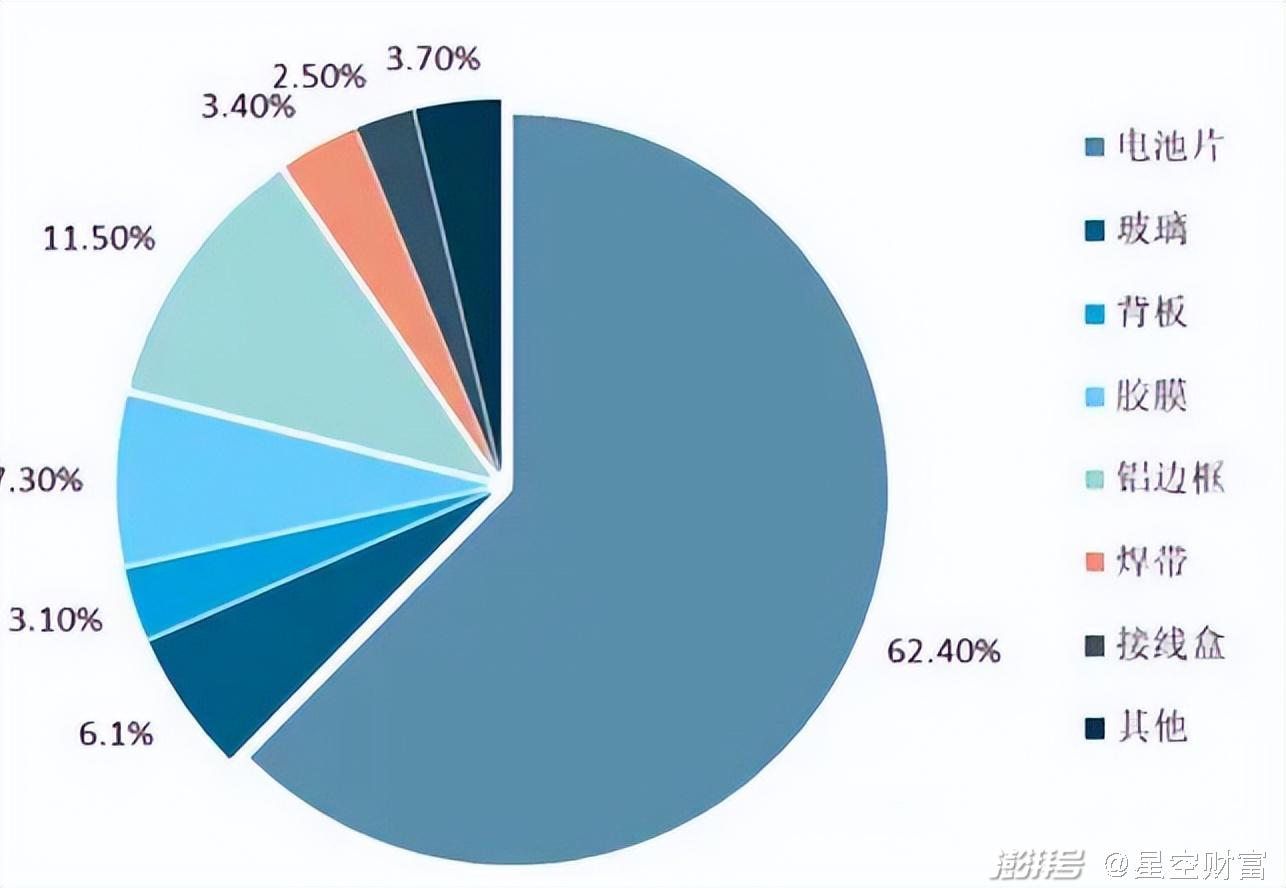

合适的光伏胶膜能提高组件的光电转换效率,并延长组件使用寿命。胶膜在组件中起到“四两拨千斤”的作用。如下图所示,虽然其成本仅占光伏组件成本约7%左右,但其透光率、收缩率、剥离强度、耐老化等性能指标,对光伏组件的运营寿命至关重要。光伏组件使用寿命一般要求在25年以上,而组件的封装过程不可逆,如果在生命周期中胶膜开始黄变、龟裂,将直接造成电池组件的失效报废。

资料来源:智研咨询

常见的光伏胶膜包括EVA胶膜,POE胶膜等。这其中,EVA胶膜(即乙烯-乙酸乙烯共聚物)产业化相对成熟,是当前光伏胶膜的主流。近年来,光伏行业的高景气度拉动了EVA胶膜的市场需求,我国已成为全球EVA产量和消费量最大的国家。2022年中国EVA总产能达到215万吨/年,总产量约167.55万吨,消费量约276.1万吨。

从各项指标来看,EVA胶膜都表现优异,放在其他行业,怎么着也能统治个几十年。然而遗憾的是,它生在了光伏行业,而光伏行业又是一个追求降本增效和技术进步到癫狂甚至偏执的行业,不允许有一丝丝的不完美。于是,POE胶膜出现了,并被视为替代EVA胶膜的下一代技术。

POE即聚烯烃类弹性体,是由乙烯与丙烯或其他α-烯烃共聚而成的一类聚烯烃材料。和EVA胶膜相比,POE水汽透过率低、体积电阻率高,耐热老化性能好,因此其功率衰减更低。在光伏行业,功率衰减低意味着发点更多,而发电量就是白花花的银子。

POE胶膜逐步替代EVA胶膜已经成为行业共识,性能只是其中一个原因。双面组件、N型电池片的发展是主要推手。简单来说,双面组件目前主流技术是用玻璃替代传统背板。如果用EVA胶膜,其分解的醋酸无法顺利排出,这样就会堆积在组件内部,腐蚀电池片,影响组件效率。另外,N型电池片(TOPCon、HJT)更加精贵,对水气透过率等指标要求更为严格,POE胶膜的优势也被无限放大。

一代组件,一代胶膜。

随着TOPCon等N型光伏装机量的快速增长,光伏胶膜对POE的需求量将持续提升。然而当下,POE胶膜和其原材料POE粒子尚未实现国产替代。更准确的说,是还没有开始国产替代。目前中国POE粒子全部依靠进口,POE粒子是不折不扣的“卡脖子”产品。因此,其价格较贵,一吨POE粒子成本约1万,价格却能卖到2.5万以上。万般无奈之下,下游企业选择采用了EVA和POE混合的EPE胶膜结构,在部分达到POE胶膜性能的同时减少POE的用量。身处困难时期,白面不够吃,只能混着杂面凑合。尽早用上物美价廉的POE材料,是光伏企业朴素且真实的愿望。

资料来源:来源证券研报

二、他山之石,可以攻玉

POE胶膜对于光伏来说至关重要,但POE原本并不是为光伏而生的。将POE和光伏划等号,对POE多少是有点不尊敬的。

POE粒子是乙烯与高碳α-烯烃共聚的产物。一般来讲,α-烯烃含量小于20%时是PE(聚乙烯),而大于20%时,则是POE。PE行业是3000万吨级别的超大市场,而POE也有百万吨的产能。POE主要用于汽车零配件、包装、电线电缆等行业。2022年,全球POE需求约145万吨,用于光伏行业的约30万吨,只占大约1/5。不过,用于光伏的POE性能要求特殊,工艺流程复杂,不能简单地和其他POE材料划等号。不是所有的POE材料都能用于光伏,投资者要注意区分。

为什么POE粒子被完全“卡脖子”呢?原因具体有三点。

一是催化剂。POE在聚合过程中需要用桥联茂金属催化剂,研发催化剂无异于大海捞针。海外主流厂商经过多年实践,已经形成独有的催化剂体系,国内研究尚显稚嫩;

二是高碳α-烯烃。α-烯烃占POE产业链利润约60%左右,然而国内一直以来在合成α-烯烃上建树不多。α-烯烃量产不解决,POE也就没法“自主可控”;

三是工艺包。POE的聚合工艺一直有专利的封锁。

不过,我们对于我国的化工技术要有足够的信心。POE被卡脖子,重要原因是POE在传统领域利润率不高,没有亮点。当下,在光伏快速发展的大趋势下,一众化工大佬飞奔入场,包括万华化学(600309)、卫星化学(002648)、东方盛虹(000301)等。催化剂、高碳α-烯烃、工艺包对它们都是时间问题。有些公司已经取得了中试的成功,可能2024年就能量产。预计2025年左右,POE粒子市场可能就将变为红海。

三、要正确区分产业链位置

POE粒子和POE胶膜是不同的产业。

POE粒子的生产本质上是化学过程,因此参与方都是化工巨头,这些公司的特点是大而且有钱。POE粒子可能仅能起到锦上添花的作用。以万华化学为例,根据其2022年业绩预告,其2022年营业收入为1655.65亿元,归母净利润162.39亿元。假设其规划的40万吨POE粒子全部投产,POE粒子价格下降到2万元/吨,能新增收入80亿元,仅占当前总收入的5%,对万华化学的影响可能还不如油价变动几块钱。

POE胶膜的生产流程包括造粒、搅拌混和、挤出、切边收卷等几个过程,绝大多数步骤是物理过程,资产较轻,属于配方型工艺,EVA胶膜企业在拥有 POE 胶膜配方后能够较为快速的切入POE 胶膜行业。

壁垒决定了议价权。POE粒子所属的化工行业具有较高的资金、技术和规模壁垒,对下游享有充分的议价权。美中不足的是,化工行业周期性强,盈利能力受原材料波动影响较大;相比起来,POE胶膜行业的议价能力则难以相提并论,业内公司大多只有10%左右的净利润率,主要体现为成本加成模式。这种模式虽然业绩波动小,但盈利水平较低,且应收账款众多。光伏胶膜龙头福斯特(603806)2022年三季报显示,其账上应收账款、应收票据、应收款项融资和预付账款合计高达74.09亿元,同期应付账款和合同负债仅24.67亿元,说明上下游占用了其大量的资金。而其总资产也不过174.93亿元,应收和预付款项占到总资产的40%以上,过多的应收款既会占用资金,也会给利润表带来风险。

随着POE粒子的国产替代和价格降低,POE胶膜的渗透率预计会大幅提升。下图展示了行业专家的观点,预计2024年POE胶膜可占到光伏胶膜的1/4。

资料来源:全球光伏微信公众号

不过,笔者认为,只要产能跟得上、价格足够低,POE胶膜的渗透率可能会更高。毕竟,光伏行业是一个无限追求新技术和降本增效的行业。回顾历史,单晶硅对多晶硅的替代、Perc对BSF的替代、182组件对166组件的替代、金刚线的引入,几乎都在一夜之间完成。

对旧技术而言,时代抛弃你的时候,连声招呼都不会打;对新技术而言,时代欢迎你的时候,满眼都是你。

身处这样的行业,并享受变革的大潮带来的红利,是POE胶膜的幸运。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司