- +1

步长制药商誉爆雷、十年首亏,战略转型有多决绝?

方向比努力更关键

作者:陈晚邻

编辑:李明达

风品:南辞 明湘

来源:铑财——铑财研究院

一年之计在于春。

2023春节过后,步长制药大动作不少。

2月2日,其公告称,与石家庄高新技术产业开发区管委会签下战略合作协议。

2月3日又公告,因现有宣肺败毒颗粒的生产产能无法满足市场需求,拟投资异地二次系统扩建项目:总投资2.19亿元,建设工期预计10月,建设规模年产宣肺败毒颗粒2.5亿袋。

玩味的是,面对频频利好,投资者却似乎很淡定,截至2月7日收盘价19.76元,相比2月1日的19.26元基本停滞。

实际上,1月31日步长制药还收获了一个大跌停。开盘约半个小时便封跌停板,报19.18元/股,当日市值蒸发23.56亿元,按此估算,7.911万股东户均亏近3万元。

发生了什么?

动摇信心的因素来自业绩基本面:1月30日晚步长制药公告,预计2022年亏损约15.84亿元-19.36亿元;上年同期归母净利为12.89亿元。

作为国内最大的心脑血管中成药生产企业,兔年伊始便切身体会了“戴维斯双杀”,无疑令人震惊、遗憾。上述频频动作也有逻辑,无论信心提振还是实质改观,2023年的步长制药都不得不拼一把了。

01

10年首亏 商誉减值超30亿

“利润奶牛”折戟

LAOCAI

勿怪市场态度强烈。

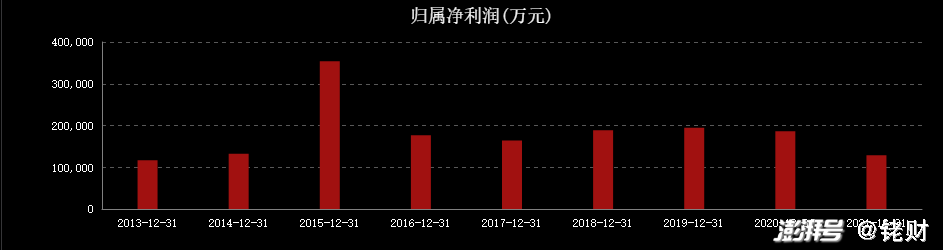

据铑财梳理,自2013年起,步长制药净利均保持年10亿元之上。2016年-2020年间,盈利水平稳定在年15亿元-20亿元区间。

2021年,虽业绩首次变脸:营收157.63亿元,同比下降1.52%;净利12.89亿元,同比下降30.72%,可依然保持了盈利体面。

换言之,这是步长制药近10年来的首次亏损,市场怎不惊得一匹。

要知道,2022 年前三季,步长制药还是盈利状态:归属净利 12.67 亿。

钱去哪里了?

步长制药表示,预亏主因公司拟对通化谷红、吉林天成计提商誉减值准备合计约30亿元-34亿元。

商誉暴雷,自然不是小事。不仅投资者,也引来监管层发问:1月30日上交所对其减值事项发出监管工作函。

事实上,步长制药早已打过“预防针”。往年年报中曾多次提及:

医药行业竞争激烈,盈利能力受多方因素影响;如吉林天成、通化谷红未来经营状况未达预期,则存商誉减值风险。若集中计提大额的商誉减值,将会对公司盈利水平产生不利影响。

而这次,“狼”真的来了。

不过,步长医药依然乐观,其对媒体表示:“商誉减值的测试公司每年都在做,公司过去一年的经营状况是良好的,此次计提落地后,可以让公司卸下包袱轻装上阵。”

话虽如此,可投资者又能放心多少:截至2022年三季度末,步长制药合计商誉达51.33亿元。即便经过此次计提,商誉仍有近20亿元。

难怪股吧中有股民大呼:“还有20亿,以后还会减!”

细观此次减值,步长扔下的除了包袱,还有真金白银利润。

值得注意的是,本次商誉减值的两家公司往期业绩不俗:2021年收入规模都在10亿元左右,净利均超5亿元。其中,通化谷红营收9.15亿元,贡献净利润5.88亿元,约占公司净利45.62%。堪称利润奶牛。

有股民犀利指出,“今天的步长制药利空不在商誉计提,是否存在以前收购时产生的商誉是否有利益输送?以后还会不会利益输送。”

语言够尖锐,客观还是片面,仁者见仁等待时间作答。

不过往期看,商誉高企的步长制药不是没有质疑声:

如2022年8月的一场并购,步长就因利益输送质疑登上风口。其以近5000万元进行收购一家净资产为负、在职员工3人的公司,如此“买壳”引得上交所下发监管函。

那么,这一次的商誉计提,步长又能否通过外界审视呢?

02

政策“限行” 多品被“踢出”医保

轻装上阵了?

LAOCAI

公开信息显示,步长制药由赵步长、赵涛父子于1993年创办,2016年登陆资本市场。

至今,步长家族企业属性仍明显:官网9人管理团队中,赵氏家族占了6人:

赵步长为步长脑心通发明人,妻子伍海勤担任学术委员会主席,长子赵涛任董事长,次子赵超任总裁,长女赵骅任总裁助理、采购副总裁,次女赵菁则任丹红制药董事长等职。

抓住中成药崛起红利,步长制药凭借拳头产品“步长脑心通”打开市场,并发展壮大。目前有五大业务板块:心脑血管、妇科、泌尿、医疗器械和其他。其中,毛利率80%以上的心脑血管产品是业绩大梁。

细分产品,财报中单独披露收入的4大“独家品种”:脑心通胶囊、丹红注射液、稳心颗粒、谷红注射液。

2017年至2019年,上述4大品种的总收入占比保持在6成以上,可谓妥妥主力营收。然2021年,“危机”开始显现,4品销售收入73.97亿元,同比下降20.13%,占总收入比降至46.93%。2022上半年虽有不少努力,销售收入仍同比微增4.03%。

拳头产品颓势,也是企业业绩变脸主因。

从预告看,通化谷红、吉林天成均曾是步长业绩重要支撑。通化谷红的主营产品为谷红注射液,位列4大独家品种之一,适应症为用于治疗脑血管疾病如脑供血不足、脑血栓等;吉林天成主营产品复方脑肽节苷脂注射液,也是一种用于治疗脑部疾病引起的功能障碍产品。

招股书曾披露,步长制药分三次、历时三年完成对通化谷红和吉林天成的收购。2015年取得两家控制权,分别持股100%和95%、耗资21.24亿元、21.50亿元,对应商誉18.36亿元、31.61亿元,合计商誉近50亿元。

彼时,就有舆论质疑上述收购有无激进赌性,高企商誉带来的业绩变脸可能。

聚焦此次商誉计提,草蛇灰线也早有征兆。

比如中药注射制剂的政策“限行”。从鱼腥草注射液到双黄连注射液、红花注射剂等等,中药注射剂不良反应引发的恐慌,不得不让有关部门有所行动。2017年版国家医保目录向39个中药注射剂开出禁令,其中仅限二级以上医疗机构使用的26个临床常用大品种中就包括丹红注射液。

接踵而至且杀伤力不逊的,还有医保洗牌。2019年,国家开始构建全国统一的医保药品目录,并要求省级在原则上不得突破国家目录,之前各省出台的与清单不相符的政策措施,原则上3年内完成清理规范,并同国家政策衔接。

自2020年以来,通化谷红产品谷红注射液,吉林天成产品复方曲肽注射液、复方脑肽节苷脂注射液陆续调出各省医保目录。谷红注射液还因不合理用药过多,被31个省市列入了重点监控用药目录。

大单品被“踢出”地方医保,对步长制药影响力不言而喻:2021年度合计营收占比28.43%。

当年年报提示,年内,吉林天成药品复方脑肽节苷脂注射液退出云南省、山东省、黑龙江省、湖北省等省级医保;通化谷红药品谷红注射液退出云南省、河北省、黑龙江省等省级医保。

2022年6月,步长制药又公告称,子公司产品谷红注射液、复方曲肽注射液将于年12月31日调出四川省医保目录;谷红注射液以及复方脑肽节苷脂注射液、复方曲肽注射液自7月1日起调出江苏省医保目录。

……

按国家医保局要求,2022年6月30前,各地都要完成省级医保增补品种的清退。2023年1月1号开始,全国医保目录完全统一。

压力层层累积延伸,步长制药自然甘苦自知:2021总营收157.63亿元,同比下降1.52%;归母净利12.89亿元,下降30.72%。2022年由盈转亏、商誉暴雷也是迫不得已。

看似流年不利、大环境使然,可还是那句话,当年并购有无战略错付、误判?是否在为“赌性”押宝买单。

更深一度,看看上述调整大势,30亿计提又能否全然解决烦恼?有无商誉再暴雷可能?

事实上,步长目前重点产品依旧是上述大单品系列。2022半年报披露,旗下脑心通胶囊、稳心颗粒、丹红注射液、谷红注射液、复方脑肽节苷脂注射液、复方曲肽注射液等合计销售额达39.73亿元,占营收比达56%。依赖性肉眼可见。

以王牌产品丹红注射液为例,2017年被限制适用范围,步长营收随之受到波及。2021年虽“解禁”回归,可市场机遇已过,难以延续60亿销售神话。降价后,2021年主力规格10ml丹红注射液卖出3390.76万支,比2016年的1亿支少了三分之二。

拉长维度,上市以来(2016 年至 2022 年前三季度),步长制药毛利率整体呈下跌态势:分别为 83.17%、82.35%、82.79%、83.24%、76.63%、73.78%、69.96%,近七个报告期整体下降13.21个百分点。

后续业绩怎么走?能否真得“轻装上阵”?市场需要步长更明确的答案。

03

销售研发冰火两重

转型“雷声大雨点小”?

LAOCAI

可以肯定的是,上述商誉暴雷,是步长加紧转型的又一记警钟。

事实上,转型号角早已吹响。

2018年起,步长制药明确提出三大战略转型目标:

由销售型公司向科技型公司转换;由中成药向生物药、疫苗、化药、医疗器械、互联网医药转换;由中国本土化向全球化转换。同年9月,发布生物制药战略规划,表示全力打造生物制药全产业链。

丰富理想足够振奋人心,然世间之事往往知易行难。喊了5年转型口号,看似管线遍地开花,至今却鲜有代表性产品。

据公司财报,步长制药2017年拥有8项生物制品正在研发,到2021年增至17项,覆盖肿瘤、骨质疏松、贫血、关节炎等范围。

管线丰富,进展却不算快。据钛媒体App梳理,步长制药上市以来的6份年报中公司只披露过5款生物药产品和1款疫苗的研发进展。2022年公告新披露了两款实体瘤治疗用药(BC004、BC008-1A)的最新研发进展,均处早期的Ⅰ期临床试验阶段。

另据健识局梳理,2018年7月,步长制药旗下子公司丹红制药用大约1亿元引入美国瑞美德生物公司的PD-1,至今没有上市。2020年疫情之初,步长与天元生物合作计划开发新冠疫苗。2022年12月底,步长四价流感裂解疫苗才撞线上市。

从2018年算起,2023年已是步长转型的第6个年头,0生物制品问世,效率效益答卷可拿出手?

有因必有果。往期看,对于步长的转型决心外界不乏审视。比如“重营销、轻研发”责难声。

东方财富choice数据显示,步长制药销售费用从2011年的24.45亿元增至2021年的83亿元,10年增长3倍多;销售费用率由2011年的41.64%增至2021年的52.66%。

以2021年为例,销售费占营收比52.66%,远高过营收一哥恒瑞医药(36.22%),天力士的36.55%、复星医药的23.33%、健康元的31.61%。

其中,市场、学术推广费及咨询费占了大头。2019-2021年分别花费76.49亿元、80.28亿元、79.56亿元,占总销售费比94.65%、95.88%、95.86%。

即便放到整个医药业,上述销售费也相当惹眼。据新浪财经统计,2022上半年中国医药公司营收100强企业营收合计1.4万亿,整体销售费用率约9.8%。其中步长制药同期的销售费33.3亿元,虽金额同比有所下降,但高达46.9%的销售费用率,仅次于百济神州的66.9%和济川药业的47.1%,排名第三。

“由销售型公司向科技型公司转换”,做到了多少呢?转型有多决绝?

上升到行业视角,在鼓励创新、降费提质、打击带金销售的医改大势下,这显得更为扎眼。

北京鼎臣医药管理咨询中心负责人史立臣曾指出,医药业公司的市场及学术推广费,一直是商业贿赂高发区。

聚焦步长制药,亦不乏不愿提起的过往。

据多家媒体报道,步长制药多次被曝“带金销售”或牵扯到行贿丑闻中。

2021年4月,更因“学术推广费”受到实锤处罚。财政部《中华人民共和国财政部会计信息质量检查公告(第四十号)》显示,步长制药被查出以咨询费、市场推广费名义向医药推广公司支付资金,再由医药推广公司转付给该公司的代理商,涉及金额5122.39万元。

据21世纪经济报道梳理,据中国裁判文书网数据,经不完全统计,其披露的步长制药涉贿案件共10起。

上述种种,可是打造科技型、全球化、生物制药全产业链的加分项?

说千道万,不如白银一片。口号喊得震天响,真正转型升级还靠研发这个重头戏。

2021年,公司研发开支同比下滑12.21%至6.34亿元,占总营收的比重仅4.02%。2022上半年,研发支出同比下滑42.34%至1.68亿元,占总营收比仅2.37%。

这个数目够用吗?

以2021年为例,截至12月底,公司在研产品227个研发管线,如此平均下来单个管线一年的研发投入区区279万元。

单个项目279万对比日均2179.68万元的销售费用,孰轻孰重跃然纸上,转型是否雷声大、雨点小?

很明显,步长销售驱动的惯行依然强大。长益短利的博弈取舍,仍是一个转型成败的灵魂考题。

只是,还有多少时间呢?

有业内人士曾预测:医改大势滚滚向前,一致性评价+带量采购下,回扣为主的带金销售模式将在3到6年内终结。

不创新,无未来。想解决业绩颓势、发展乃至生存的根本问题,步长就不得不彻底转变发展模式、经营理念。

刮骨才能巨变,也必须巨变。

04

能否见真章 龙头效应眺望

LAOCAI

平心而论,这也非一家之痛。产品结构老化、营销为王、创新不足、核心竞争力差是不少国产药企的弊病,亦是医改持续深化的意义所在。

近年来,国家陆续发布文件支持中医药发展。行业日益规范化、产业化,伴随良币效应加强,真正优质的企业迎来黄金时期。

头豹研究院称,随着行业标准、机制体制和服务体系的建立完善,医保支持中医药和基药目录986政策等加速落地,预计到2025年,中国中成药市场规模将超1.2万亿元。

大市场,更呼唤龙头引领价值。

客观而言,尽管痛点槽点缠身,步长制药仍拥有一定的行业优势。据米内网数据显示,其脑心通胶囊、丹红注射液、稳心颗粒三个独家品种,2021年在心脑血管中成药市场份额的排名在前20位。

行业分析师刘锐玲表示,从整个医保目录看,更多的中药制剂、中药注射液产品并没松绑,比如双黄连注射液、热毒宁注射液等。这意味着步长制药仍有翻盘机会,如能大力高效研发、精准市场卡位,夯实老产品、落地新品种,再续王者之风也未可知。

可谓一语中的。2022年3月,由步长独家研发的宣肺败毒颗粒首纳国家医保目录。

据悉,“宣肺败毒颗粒”是以宣肺败毒方经典古方为基础,按照现代中药制剂工艺制成便于服用的颗粒剂,是张伯礼院士团队在武汉前线的临床救治过程中,根据临床、观察总结出来的有效方剂。

2023开年,宣肺败毒颗粒的扩产,又带来业绩提振期许。

考量在于,而今全国疫情已大范围缓解,即使第二三波再来,威力影响几何仍是未知数。何况其他竞品也有入局扩产,是单品新王、增长大旗还有埋下又一暗雷,等待时间作答。

市场不等人、竞品不等人,要摆脱产品青黄不接、要想打破亏态、真正轻装上阵,只凭宣肺败毒颗粒是远远不够的。

2023年1月4日,国家药监局发布文件,再次强调了中药科学用药、质量监管等话题。

提质增效、创新登台的升级信号满满;顺者升腾、逆者衰亡,药企转型已迫在眉睫。

2023年的步长制药、赵涛赵超兄弟,又将何去从?

除了口号更要见真章!方向比努力更关键!

本文为铑财原创

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司