- +1

曾高喊“站在新一轮牛市起点”,半夏投资李蓓1月权益仓位砍半

曾高喊“站在新一轮牛市的起点”的“私募魔女”李蓓大幅减仓了。

百亿私募半夏投资最新月报显示,截至今年1月末,旗下产品的组合出现较大变化,对比2022年末,权益类资产的净仓位下降到43.20%,较2022年12月的仓位几乎砍去一半。

对此,半夏投资认为,权益类资产将陷入震荡,单边做多的性价比下降。

权益仓位几乎砍半

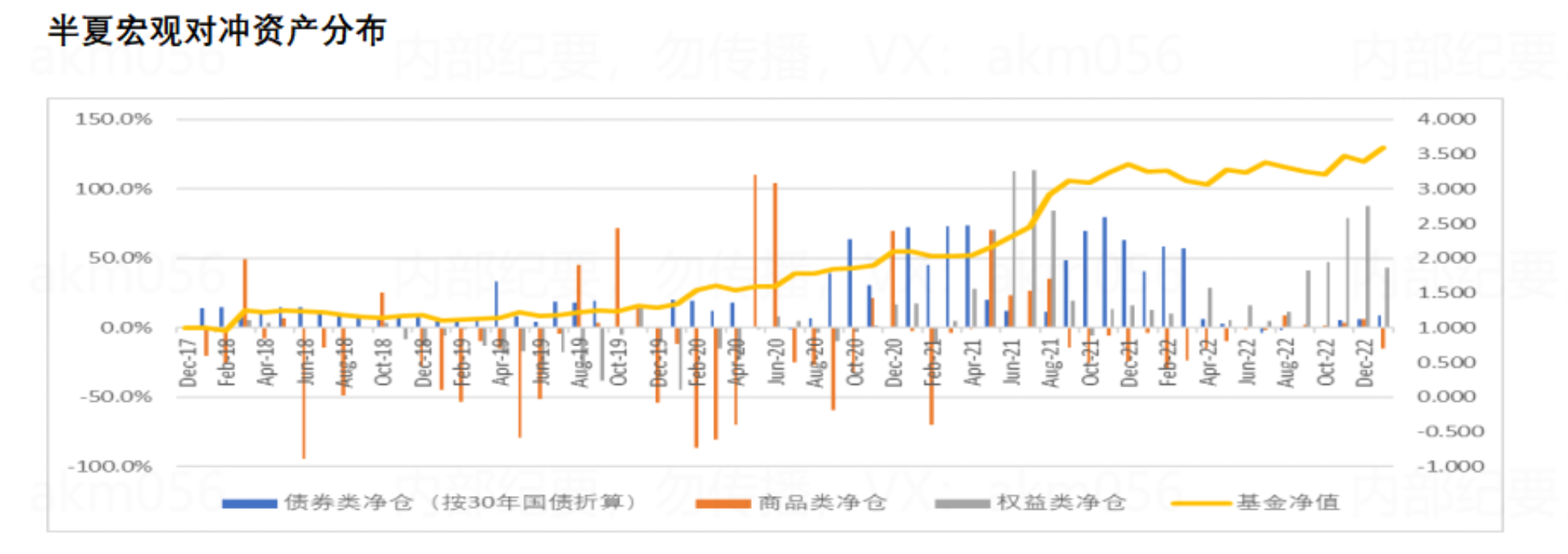

李蓓执掌的百亿私募半夏投资向持有人发出的最新月报显示,截至今年1月末,旗下产品的组合出现较大变化。其中,权益类资产的净仓位下降到43.20%,商品的净空头仓位升至15%以上,债券类资产净仓位升至9%。

与2022年末相比,半夏的权益净仓位从87.8%下降到43.2%,债券类净仓位从5.9%上升到9%。商品类资产的调整幅度最大,从6%的净多头调整为15%的净空头。

而在收益方面,月报显示,2023年1月半夏投资对冲基金的产品净值涨幅为5.82%。“我们在2022年底持有较高的权益类仓位,得益于2023年1月权益类资产普涨,基金净值上涨明显,并再度创出历史新高。”在月报中,半夏投资如此总结。

李蓓深耕宏观对冲基金投资超10年,据中国证券基金业协会披露的数据,半夏投资的管理规模在2021年已经迈进百亿私募行列。而李蓓本人也作为财经领域的“大V”,频繁引起市场关注,多篇公众号推文获得“10万+”的阅读量,有“私募魔女”之称。

从第三方平台私募排排网的统计来看,李蓓成为2023年1月人气最高的私募基金经理。截至1月,李蓓的年化收益已经达到34%,回撤仅为-9.47%。其中,半夏宏观对冲二期、半夏宏观对冲、半夏稳健混合宏观对冲等3只产品还登上人气私募基金榜单。

就在2022年10月,半夏投资曾在投资月报中高呼“站在新一轮牛市的起点”。彼时该私募称,首先从估值来看,都已经处于历史最低估值区间附近;其次从情绪来看,当前私募仓位50%多,处于历史最低水平,保险公司股票仓位也是处于历史低位附近,机构情绪低迷,散户情绪同样低迷;第三是从流动性来看,国内货币增速持续走高,利率维持低位;第四是企业盈利下滑正在兑现,也就是利空正在出尽。

从半夏资产的资产仓位分布也可以看出,从2022年9月开始,该私募就在持续增加权益仓位,直至年末的约9成仓位。

为何减仓?

今年1月,A股市场迎来了“开门红”:上证指数、深证成指、创业板指单月分别累计上涨5.39%、8.94%、9.97%。

站在市场预期普遍乐观的时点上,为何半夏投资选择了减仓?这份1月的投资月报也给出了答案。

在投资月报中,半夏投资认为,2023年,经济刺激政策比较克制,立足于长远的可持续性,而不是短期的大力刺激。所以只看2023年的话,经济复苏应该会是非常温和的,温和到不至于推动利率上升,温和到不至于推动大部分工业品需求上行,于是当前市场的预期可能存在一定偏差。

“通过观察节后的高频数据和若干前瞻的草根调研,市场对复苏预期可能存在一定偏差。”半夏投资指出。

海外市场方面,半夏投资认为存在矛盾组合。一方面是美国经济软着陆、欧洲经济复苏、中国经济强复苏,市场对2023年盈利一致预期依然是正增长的;另外一方面又预期通胀下行美联储转鸽派,权益资产风险溢价处于历史低位,市场是非常乐观的。

“这种状态会遭遇两个方面的挑战。首先是美国劳动力市场非常强劲,通胀随时有可能超预期,对于美联储的鸽派预期随时可能遭受挑战。另外就是盈利预期也随时可能失望。”半夏投资在月报中写道。

总结来看,半夏投资认为,美国的就业市场和通胀的韧性极强,过去三个月的美元颓势可能会阶段性逆转,而对全球风险资产价格构成压力。

谈及国内的资产价格,该私募认为,利率将维持低位震荡,没有明显的上行压力;部分工业品之前预期过于乐观,有一定的回调压力;股票市场总体为震荡重心上移而非单边牛市,风格有可能从大盘价值切换到小盘成长。

基于以上判断,半夏投资认为权益类资产将陷入震荡,单边做多的性价比下降,因此减少了权益类的净多仓到中等水平,增加了权益类的套利对冲头寸,并开始布局一些商品类和债券类的机会。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司