- +1

背靠镍王IPO,这家锂电池大厂能从宁王碗里夺食吗?

作者/星空下的栗子

编辑/菠菜的星空

排版/星空下的香菜

近来国内动力电池生产商在资本市场动作频频。

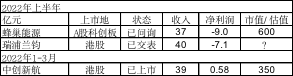

中创新航(03931.HK)10月登陆港交所,脱胎于长城汽车(601633)的蜂巢能源则在11月启动了科创板上市(相关阅读:低价硬刚宁德时代,锂电池季军中创新航有胜算吗?/叒一锂电池大厂上市!蜂巢能源,“去宁德化”的受益者?)。然而,中创新航上市后的表现却有点差强人意。随着其第一大客户广汽埃安传出开展电池自研自产的消息,其股价已跌到了约20港元/股,相较38港元/股的发行价缩水了近一半。目前市值约350亿元左右。

而蜂巢能源此次则计划募资150亿元,发行25%的股份,估值也高达600亿元。

12月14日,另一家锂电池大厂瑞普兰钧向港交所提交了《招股书》。自2017年10月成立以来,这家锂离子动力电池生产商的销售量一路从2019年的0.22GWh增加至2021年的3.3GWh并进而增至2022年上半年的4.7GWh。营收也从2019年的2.3亿元快速增长到2022年上半年的40亿元。

图片来自网络

那么与另外两家友商相比,瑞浦兰钧有何不同,会给广大投资人带来更大的想象空间吗?

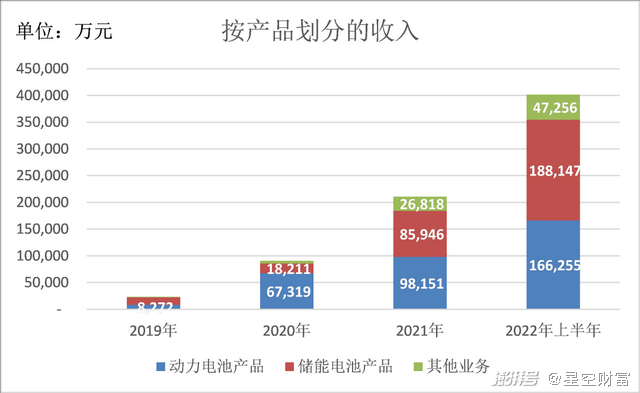

一、不同点1:动储结合,储能板块仍为毛亏

第一个不同是瑞浦兰钧坚持“动储结合”的战略。

其动力电池产品应用于乘用车、商用车及特种车辆。客户包括上汽乘用车、东风乘用车、零跑汽车、宇通客车和徐工汽车等。其中,上汽集团为其战略投资人。储能电池产品则应用于家用、商用和工业储能比如发电站、电厂。户用储能领域的客户有浙江艾罗、阳光储能及固德威等。

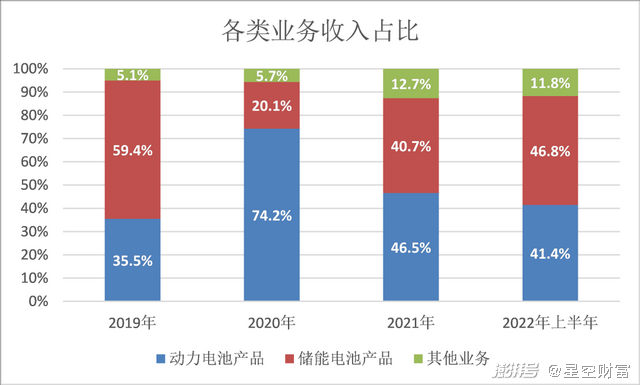

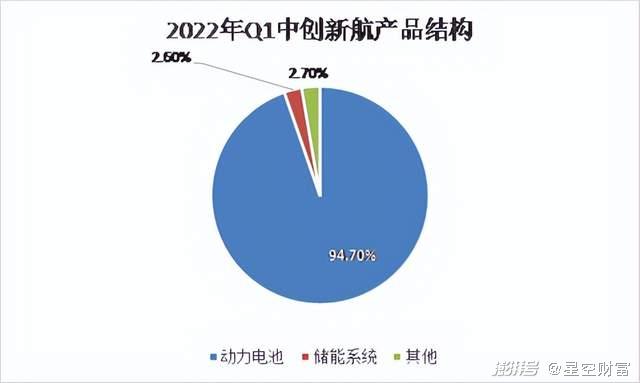

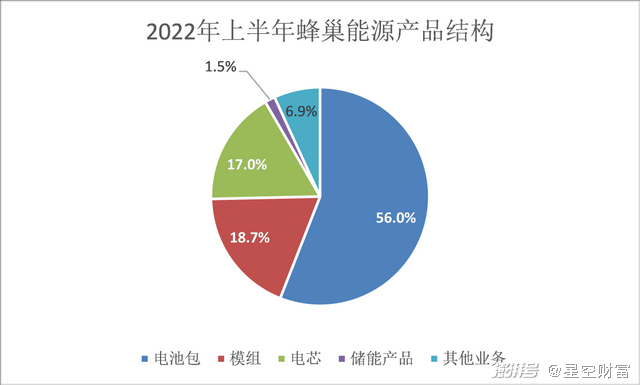

2022年上半年,瑞浦兰钧的动力电池产品和储能电池产品分别占到总收入的41.4%和46.8%,可以说各顶半边天。而中创新航和蜂巢能源在2022年1-3月和2022年上半年的储能系统收入占比则分别仅为2.6%和1.5%。

根据瑞浦兰钧《招股说明书》整理

根据瑞浦兰钧《招股说明书》整理

根据中创新航《招股说明书》整理

根据蜂巢能源《招股说明书》整理

在收入结构上瑞浦兰钧与友商的不同,也导致了他们不同的毛利表现。

由于看好储能领域,特别是小容量电池产品,瑞浦兰钧进行了积极的布局,产品主要是磷酸铁锂电池产品。其储能收入从2019年的1.39亿快速增长至2022年上半年的18.8亿元。然而,增收的同时,储能产品却未摆脱毛亏的局面。

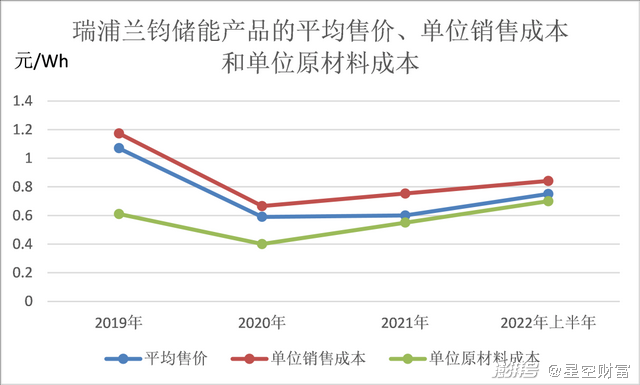

对于储能毛亏的原因,招股书则解释为小容量电池产能未达最佳水平以及公司采用了“具有竞争力”的销售价格。换句话说,收入端以价换量,成本端尚未达到规模经济。在储能领域攻城掠地的同时,瑞浦兰钧储能产品平均售价一直低于单位销售成本,导致毛亏。

2019年至2022年上半年,储能产品毛利率持续低于-10%。2022年上半年毛亏为-12%。从而拖累整体毛利率为-3.5%。根据《招股说明书》,2021年订立相关合约时,储能产品售价维持在较低水平且缺少调价机制,无法消化原材料价格的上涨。2022年6月30日后,瑞浦兰钧与储能客户订立补充协议,调整合约项下其余产品售价以应对原材料价格变化,“上述大额订单的负面影响已予缓解。”

根据《招股说明书》计算与整理

与之相比,收入集中在动力电池领域的中创新航2022年第一季度毛利率为8.2%。蜂巢能源在2022年上半年的毛利率则为6.9%。虽然都强过瑞浦兰钧,但也委实不高。

根据各家《招股说明书》整理

众所周知,双碳目标促使我国不断增加新能源发电的占比,主要是风能和太阳能。然而,这些可再生能源都存在不稳定性。为了保持电网的稳定,最好的方法就是先储存起来。而在用户侧储能领域,由于欧洲能源危机的影响,预计会有高速增长。根据弗若斯特沙利文的数据,2022年至2026年全球储能电池装机量的复合年增长率可达到53.5%。

可以说,储能市场的确是一个新兴市场。然而,市场也处于初级阶段,比较分散。成本和售价倒挂的情况下,赚钱很难。

笔者认为,瑞浦兰钧近期与储能客户协商一定的价格调整机制的确可以部分规避原材料价格上涨对利润的侵蚀。另一方面,瑞浦兰钧也需要提高技术进一步降低成本。

二、不同点2:背靠青山,绑定上游材料

瑞浦兰钧另外一个独特之处在于背靠世界500强青山集团。青山集团是全球最大的镍及不锈钢业务生产商。其实控人项光达江湖人称“镍王”。青山集团持有永青科技51%的股权,后者持有瑞浦兰钧50.4%的股份。项光达合计持有瑞普兰钧62.6%的股权。

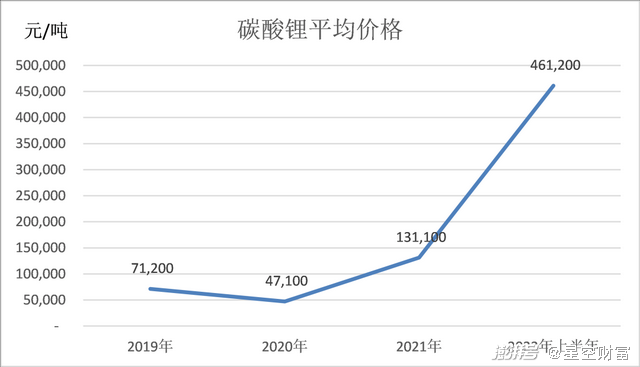

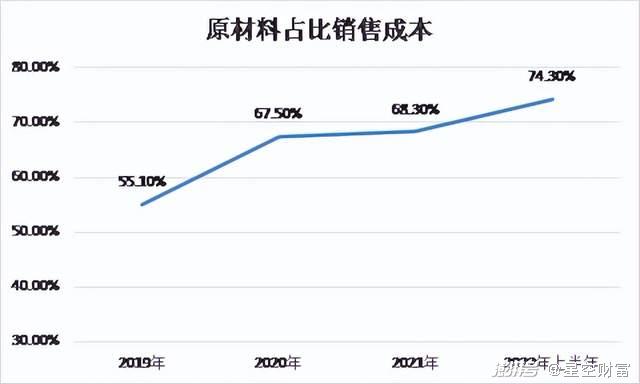

锂离子电池制造商要面对原材料价格的大幅波动,这似乎成了行业的痛点。以磷酸铁锂正极的主要原材料碳酸锂来说,价格在近年就大幅波动。2022年上半年更是蹿升至46.12万元/吨,近乎是2019年的6.5倍。原材料占比销售成本的比例也随之不断攀升。与此同时,材料价格变动向客户端传导则较为迟钝,从而使毛利承压。

根据《招股说明书》整理

根据《招股说明书》整理

青山集团在开采及精炼镍、锂和钴以及生产正极材料、负极材料、隔膜和电解液方面均有所布局。瑞浦兰钧“可充分利用其在产业价值链上游的各种战略努力。” 对于背靠青山好乘凉这一点,瑞浦兰钧直言不讳。

事实上,瑞浦兰钧已经与青山集团旗下永青科技签署了自2022年12月12日开始为期三年的框架协议,保证原材料(包括锂化合物、三元前驱体、隔膜和石墨)的长期稳定供应。2023年至2025年,瑞浦兰钧向永青科技的采购额预计分别为38.25亿元,111.25亿元和166.42亿元。

这样的产业链优势非常重要。

就在12月初,同样在冲刺IPO的蜂巢能源就传出将与澳大利亚矿企ST GEORGE建立战略合作关系,并拟投资500万澳元参与该公司股权增发。ST GEORGE可是拥有锂矿资源的。

尽管如此,瑞浦兰钧在供应链上的优势仍可以说是独一无二。

三、相同点:产能扩张带来压力

在浩浩荡荡的新能源赛道上,各动力电池玩家正积极地扩张产能,竞争越来越激烈。例如:

宁德时代(300750.SZ),2022年定增450亿元,用于福鼎时代锂离子电池生产基地等项目的建设,将新增年产能约135GWh,并预计2025年之前产能达到670GWh;

中创新航到2023年年底的预期产能将达90GWh;

蜂巢能源此次上市募集资金的用途包括了建设常州、湖州和遂宁的锂离子电池项目,合计产能约107GWh。

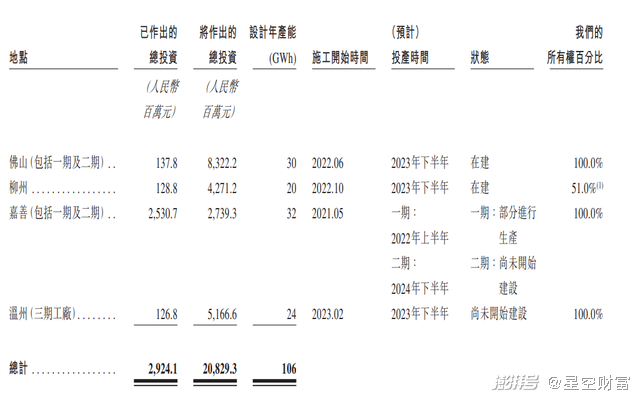

在扩产上,瑞浦兰钧倒是和其他友商高度一致。 其在建和拟建的项目设计产能达106GWh,总投资达237.5亿元,预计2023年底年产能将超过70GWh。

截至2022年11月30日瑞浦兰钧主要计划生产工厂的详情 摘自《招股说明书》

在行业供给不断增加的情况下,一众动力电池厂商的毛利水平都不高。日趋激烈的竞争反倒令人担心行业产能趋于过剩。这场竞赛中,最终的获胜者一定需要坚挺的护城河和足够的耐心。瑞浦兰钧在供应链上的优势可以算得上是一种护城河。而其尽早布局的储能业务能否带来发展后劲恐怕在考验瑞浦兰钧的技术迭代能力的同时,也等待着市场的成熟和进一步商业化。

2019年至2022年上半年瑞浦兰钧累计亏损了16.7亿元,主要依靠银行融资和股权融资弥补经营现金流亏损和支撑资本支出。显然,后续业务扩张一样需要资本市场的加持。

根据各家公司《招股说明书》 以及同花顺信息整理

在今年2月的战略轮中,上汽集团以22亿元领投瑞浦兰钧,当时估值已超过240亿元。同为港股上市,与中创新航相比,瑞浦兰钧上半年的收入与中创新航第一季度的收入近似,而其上半年的亏损为7.1亿元;中创新航则实现了盈利。回看中创新航的上市和股价变动,仍处于亏损状态的瑞浦兰钧此次能否取得与中创新航相似或更高的市场估值,恐怕要打上一个问号。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司