- +1

硅片价格雪崩,隆基和中环是价格相杀还是战略联手?

撰文 | 维小尼;编辑 | 郭郭

→这是《环球零碳》的第471篇原创

2022年什么行业最火?有人会说,肯定是新能源汽车。其实,还有一个比新能源汽车更火的行业,那就是:光伏!

火到什么程度呢?可以用一组数据来说明。

据天眼查10月25日提供的数据,截至目前,中国共有光伏相关企业51.8万余家,其中2022年新增超10万家,达11.3万家。

融资方面,据时代财经不完全统计,2022年前三季度共有160家与光伏相关的企业进行融资,其中披露具体金额的38个项目融资额共计高达458.6亿元。

资本市场方面,不少光伏企业也集中在2022年上市。根据时代财经不完全统计,截至三季度末,2022年以来共有14家光伏企业成功登陆A股,数量是2021年的2.3倍。

与此同时,截至10月18日最新公告,共有60家光伏产业链上的企业在排队上市。包括彩虹新能源(http://00438.HK)、协鑫科技(http://03800.HK)、阿特斯太阳能(CSIQ.O)、华电新能源这些大牌上市企业,也出现了回A潮。

还有哪个行业有如此火热?

跟随光伏行业一起火爆的,是光伏上下游,从硅料,到硅片,再到光伏组件的安装等,都出现价格持续上涨和市场火爆的局面。

不过,在整个产业链中,“拥硅为王”,硅料成为最大赢家。如果以本轮多晶硅价格的最低点2020年6月开始算起,到2022年11月中旬,多晶硅料价格已经从不到5万元/吨,上涨到30.30万元/吨,至今已经上涨了近6倍。

然而,任何行业都有周期,光伏行业更不例外。风光了两年多的光伏市场,临近年底,风云突变。从12月初开始,光伏产业链的多个环节陡然发生变化,硅料、硅片等价格开始下滑。

根据机构PVinfolink12月14日发布的数据,单晶致密料主流成交价格已降至277元/kg,低价区间来到268元/kg,距离2022年内高点330元/kg降幅已达18.8%。

价格松动更猛的是硅片价格。

12月23日,隆基绿能、TCL中环相继公布最新单晶硅片报价,相较于上次报价,P型、N型全部尺寸单晶硅片价格均大幅下调。在隆基绿能的报价中,单晶硅片P型M6 150um厚度(166/223mm)报价4.54元/片,单晶硅片P型M10 150um厚度(182/247mm) 报价5.4元/片,降幅27%。

在TCL中环的报价中,单晶硅片P型150um厚度的M10报价5.4元/片,与隆基绿能同价;G12报价7.1元/片、218.2尺寸报价7.7元/片,降幅23.31%~23.66%。

硅料和硅片价格同时断崖式下跌,超出市场预期,有媒体形容为光伏产业链“雪崩”。风光了几乎一整年的硅料、硅片,年底终于扛不住了。

作为硅片市场的龙头老大,隆基和中环占据了市场半壁江山。两大巨头同时大幅度降价,是真的杀疯了,准备发起一轮价格大战?还是两巨头战略联手,做局逼迫上游硅料价格再深度下降?或者试图逼退更多硅片的新玩家?

01 产能已经出现过剩

从大的市场环境看,这次硅片和硅料价格下跌,跟供需关系密切相关。

产能过剩,市场需求开始减弱,这是大背景。

虽然大家长期看好光伏产业的发展,无论国内还是国外,未来市场份额还将持续成倍扩大。但面对持续上升的价格,也打退了很多终端需求的计划。

短期需求的低迷,更是明显。目前,欧美国家都开始要过圣诞和元旦,将迎来一个比较长的假期,海外光伏装机基本停止,第四季度的海外需求基本停下来了。

国内看,元旦之后,马上春节,也会迎来一个需求停止时期。再加上最近疫情因素,阳性患者突然增多,这将影响施工进展等。

四季度本来是光伏装机的旺季,虽然11月份装机规模有所回升,但前11个月同比增速相比前10个月却呈下降趋势,说明今年四季度目前并没有出现预期的旺季。

从短期看,上述因素都会影响供求关系。

长期供需关系看,光伏产业链开始出现产能过剩苗头。

以硅片为例,此前因为硅片的毛利率比较高,吸引了诸多新玩家进入。这些新玩家也确实获得了相应的利润,但也在行业中产生激烈的竞争,各自疯狂扩张产能。

万联证券投资顾问屈放在接受《证券日报》采访时预计,仅15家上市的硅片企业产能就达到670GW,是市场需求的一倍以上。

见智研究Pro保守估计,隆基、中环、晶科、晶澳、上机、京运通、高景等企业产能已超过500GW,还没算其他企业,且明年伴随达产,产能还会继续突破。

而2022年全球光伏装机量预计260-280GW左右,折合组件需求约300GW,硅片产能已明显过剩。

不仅仅是硅片,全光伏产业链正在降价。根据硅业分会的数据,目前,主流电池片成交价降低至1.15元/瓦左右,环比下跌15.4%。组件端,远期订单的执行价降至1.72元/瓦至1.8元/瓦,环比跌幅达10.4%。

02 隆基和中环突然降价没这么简单

其实,硅片价格的下跌,从10月已经开始走低了。这一次,隆基和中环硅片双巨头报价却是断崖式下跌,这是此前未见的。

但仔细分析,这一次降幅都在20%以上,可能不是简单的价格战这么简单,更多的原因或许是两大巨头达成了某种默契。

首先是时间点很接近。隆基、中环都是在上周五(12月23日)晚间半个小时之内相继公布硅片的降价消息。如果不是商量好,这么大幅度的价格下降,时间点不可能这么巧合。

其次,从两家价格来看,也是非常一致。隆基最新P型M6、M10硅片报价分别为4.54元/片、5.4元/片,中环182报价也是5.4元/片,两家一模一样。《光伏资讯》老杨认为,要知道在以往两家所有的报价信息中,从来没有一致的时候,很难不说两家是商量好的。

那两家如此默契把价格压下来,目的是什么呢?

分析起来,有两个目的,一个是打压新进入者的利润。正如前面所述,这一两年,光伏新玩家越来越多,即使在硅片领域,就有包括高景太阳能、上机数控、美科股份、双良节能、京运通等在内的二线硅片厂商,个个都是被资本热捧,有些已经IPO了一大笔钱,有些正在IPO的路上。在资本加持下,新玩家来者不善,都想抢一块地盘。

隆基和中环两个巨头和老玩家,显然不会善罢甘休。利用市场优势地位,突然发动降价,给市场未来前景形成干扰,至少会影响到新玩家下一步的扩产计划。

第二个目的,隆基和中环的硅片大降价,是想联手打破通威、协鑫为代表的上游企业长期以来对硅料价格把控和“拥硅为王”的格局。

对于此轮硅片降价,隆基绿能相关负责人对《证券日报》记者表示,光伏行业的本质驱动因素是度电成本的不断降低。硅料价格下降从行业来看,有利于刺激下游装机需求快速增加,推动行业健康发展。

03 硅料价格大跌是大趋势

光伏这一两年硅料环节获取了大部分的超额利润。硅料的成本也就是50-60元/kg,一直卖价处于300元/kg的高位,造成光伏组件价格降不下来。

即使是这样,硅料也是被抢购。作为多晶硅料的行业龙头,通威股份的产能早在今年上半年就开始陆续被锁定。

2022年3月22日,通威股份发布公告称,与隆基绿能签订多晶硅长单采购协议,约定自2022年1月至2023年12月期间,隆基股份向通威股份采购20.36万吨多晶硅料,采购金额初步预计为442亿元。

此后,在6月18日、6月23日、7月2日,通威股份分别公布了4份长单采购合同,其中包括,向青海高景太阳能销售21.61万吨多晶硅料、向宇泽半导体销售16.11万吨多晶硅料、向包头美科硅能源有限公司销售25.61万吨多晶硅料、向双良硅材料销售22.25万吨多晶硅料,销售额预计分别为509亿元、385亿元、644.1亿元、560亿元。

仅仅这6个大单,通威股份销售的多晶硅料为144.22万吨,销售额高达3573.66亿元。

从行业看,硅料的价格是受供求影响的。随着硅料产能的释放,硅料价格明年大跌,是大概率事件。目前只是一个开始。

供应方面,根据Infolink数据跟踪,2022年上半年全球硅料新增产量校准约41.2万吨,约合154GW规模,预计下半年硅料产量约50.9万吨,约合208GW规模。硅料有效供应的明显增幅预计将从2022年第三季度中后期开始明显快速增加,并且主要增量集中在第四季度,全年有效供应量的增幅特点属于前少后多。

现在硅料的供给上来了,价格下跌成为必然。

只是这次隆基和中环联手下调硅片价格,恐怕是希望迫使硅料上游的价格能降下来更多吧?

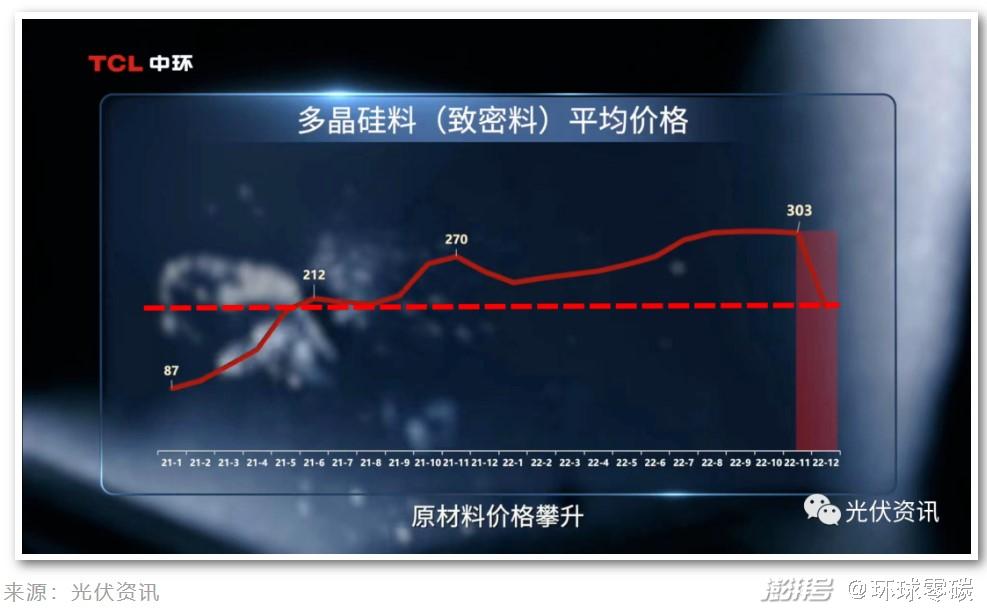

有意思的是, 12月25日,【TCL中环投资者关系】微信公众号发布了一篇文章《一分钟揭秘光伏降价逻辑》,在第七秒的位置,中环放出了一张致密料平均价格走势图,这张图显示,最新的硅料成交价约为200元/公斤!

“光伏资讯”《约200元/㎏!中环官宣硅料采购价》推测,中环此举是明确告诉高景、上机、美科、双良、京运通等二线硅片厂商:兄弟,我的拿货价是200元/公斤,你拿货价多少?你要是高于200元/公斤,你就是个冤大头,你的硅片怎么和我竞争?这是变相向硅料厂施压,让二三线硅片厂不要轻易拿货!

(参考文献详见阅读理解)

--------

关于我们:

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司