- +1

巨子生物IPO:暴利的面膜生意

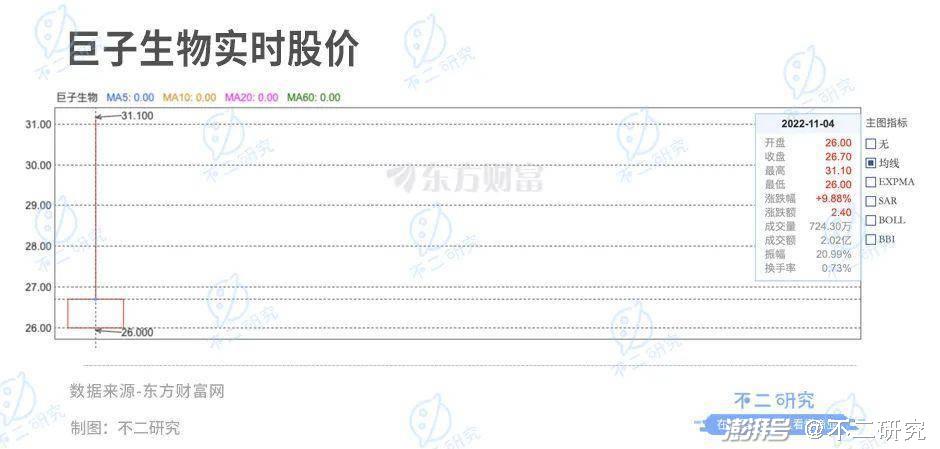

11 月 4 日,西安巨子生物基因技术股份有限公司(下称 " 巨子生物 ",02367.HK)正式挂牌港交所,成为 " 胶原蛋白第一股 "。

巨子生物发行价为 24.30 港元 / 股,开盘价为 26.00 港元 / 股,较发行价上涨 7%。截至 11 月 4 日港股收盘,巨子生物报收 26.70 港元 / 股,对应市值 264.76 亿港元(折合人民币 244.81 亿元)。

巨子生物是一家主要设计、开发和生产以重组胶原蛋白为关键生物活性成分的皮肤护理产品的公司。据招股书披露,巨子生物从 2019 年起连续三年一直是中国最大的胶原蛋白专业皮肤护理产品公司。

其中,2021 年重组胶原蛋白产品的旗舰品牌可丽金和可复美分别是中国专业皮肤护理产品行业第三和第四畅销品牌。

巨子生物在通过聆讯后更新招股书,援引弗若斯特沙利文资料称,按 2021 年的零售额计算,其在中国整体皮肤护理市场的市场份额占比为 1.1%。

「不二研究」据巨子生物新版招股书中发现:2022 年 1-5 月,其营收为 7.23 亿元,同比增加 38.89%;同期的净利润为 3.14 亿元,同比增加 8.33%。

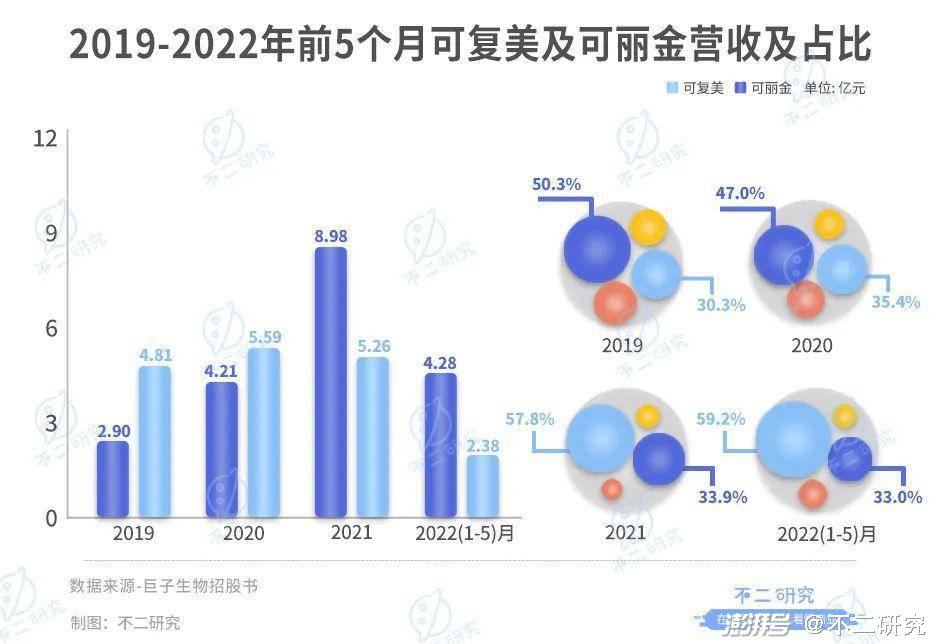

在 2019-2021 年,尽管巨子生物的营收平稳上升,但其对单一品牌的依赖程度较高。以 2021 年为例,巨子生物营收为 15.52 亿元,其中来自可复美的收入为 8.98 亿元,当期营收占比 57.8%。

我们聚焦于重组胶原蛋白赛道下," 胶原蛋白第一股 " 之争;而巨子生物来自单一品牌营收贡献占比过高,依然是其无法回避的短板。

时至今日,作为医美下游企业,巨子生物始终面临净利润增长滞缓、净利率受营销拖累、竞争对手环绕、新业务尚待研发等问题,其能否靠上市提升竞争力?由此,「不二研究」更新了 5 月旧文的部分数据和图表,以下 Enjoy:

继创尔生物、敷尔佳之后,胶原蛋白赛道又迎来一位 IPO 玩家。

▲图源 : 可复美官微

招股书显示,2021 年巨子生物营收 15.52 亿元,净利润 8.28 亿元;毛利率高达 87.2%,远超同行上市公司水平。

但「不二研究」认为,光鲜之下,隐忧暗藏。净利润增长滞缓,净利率受营销拖累;经销商拓展受阻,价格体系紊乱;竞争对手环绕,新业务尚待研发……巨子生物能否靠上市夯实壁垒,还需综合评估产品研发、渠道拓展、合理宣传等能力。

技术红利期," 胶原蛋白第一股 " 争夺战已然打响。巨子生物能否凭实力夺魁?

净利增长滞缓,营销拖累业绩

巨子生物是西北大学教授范代娣的 " 夫妻店 "。

范代娣是中国生物化工专业第一位女博士,被称为 " 类人胶原蛋白之母 "。2000 年,范代娣成功研发出重组胶原蛋白技术,与其夫严建亚共同创办了巨子生物。创业初期,巨子生物并无收益,全靠范代娣夫妻补贴支撑;2005 年,巨子生物核心技术获行业内首个发明专利授权;2009 年,巨子生物成为全球首个实现批量生产胶原蛋白护肤品的公司。

▲巨子生物官微 - 巨子生物创始人范代娣

创业 22 年,范代娣夫妻终于迎来了公司的高光时刻:2019 年起,巨子生物连续三年蝉联中国胶原蛋白功能性护肤赛道 Top1。2021 年底,巨子生物完成了成立以来第一轮、也是 IPO 前唯一一轮融资,汇集了高瓴、中金资本等一众知名投资机构。

功能性护肤风口下,巨子生物依靠核心技术起飞,营收也正处高速增长期。

招股书显示,巨子生物 2019-2021 年及 2022 年前 5 个月分别实现营收 9.57 亿、11.90 亿、15.52 亿和 7.23 亿,其中 2020-2021 年营收增幅分别为 24.44% 和 30.41%。

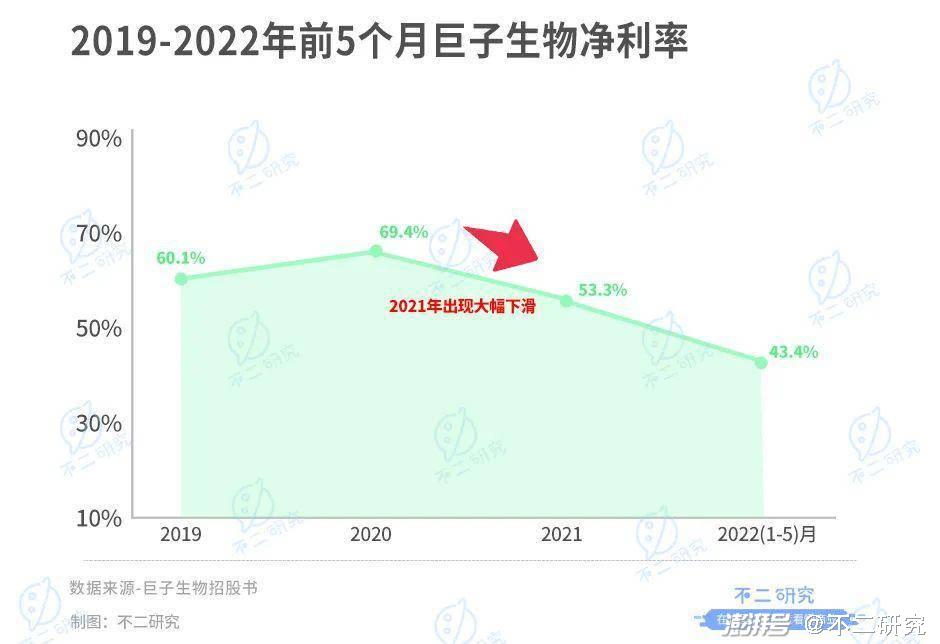

但净利润的增长并没有跟上营收增长的步伐。招股书显示,2019-2021 年及 2022 年前 5 个月巨子生物净利润分别为 5.75 亿、8.26 亿、8.28 亿和 3.14 亿,其中 2020 年 -2021 年增速分别为 43.65% 和 0.24%,出现大幅回落。

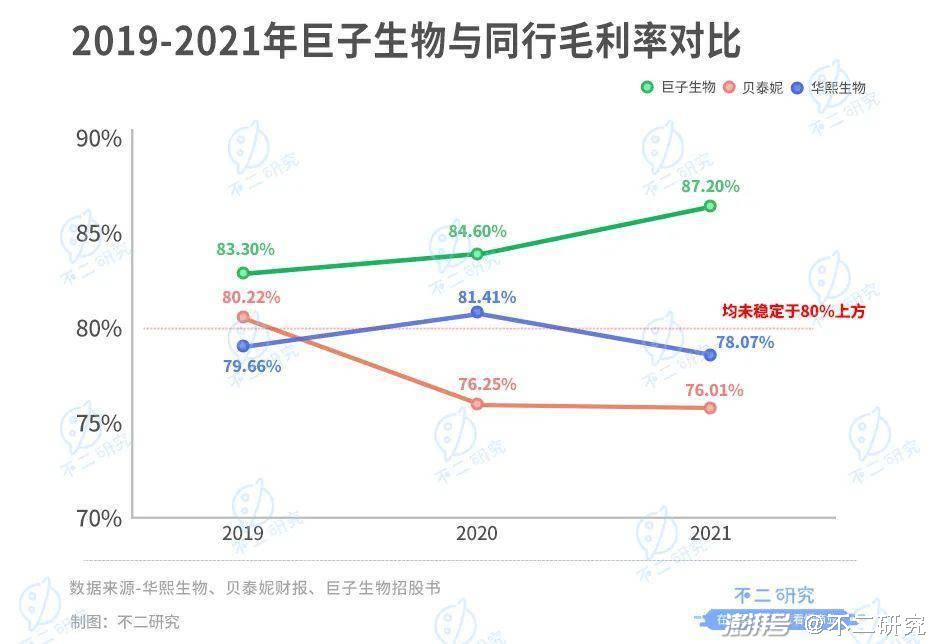

从毛利率来看,巨子生物位于行业较高水平,且增长势头正盛。招股书显示,2019-2021 年及 2022 年前 5 个月,巨子生物的毛利率分别为 83.30%、84.60%、87.20% 和 85.0%。与同行业上市公司相比,贝泰妮(300957.SZ)2019-2022 上半年毛利率分别为 80.22%、76.25%、76.01% 和 76.30%;华熙生物(688363.SH)2019-2022 上半年毛利率分别为 79.66%、81.41%、78.07% 和 77.43%,均未稳定于 80% 上方。

较高的毛利率来自于产业链中的主导权。在胶原蛋白领域,巨子生物覆盖了从原料端到终端产品的全链条,因此具备较强的成本控制能力。招股书显示,2019-2021 年及 2022 年前 5 个月,巨子生物销售成本仅分别为 1.60 亿、1.83 亿、1.98 亿和 1.08 亿,包括原料采购、制造费用及物流等费用。

经营数据看似亮眼,但「不二研究」发现,巨子生物的业绩中仍存在不稳定因素——净利率回落。招股书显示,2019-2021 年及 2022 年前 5 个月巨子生物净利率分别为 60.1%、69.4% 和 53.3% 和 43.4%,2021 年出现大幅下滑。

巨子生物在招股书中解释称,净利率的走低归因于线上营销开支的增加。2019-2021 年及 2022 年前 5 个月,公司销售费用分别为 0.94 亿、1.58 亿、3.46 亿和 1.96 亿,占营业收入比重分别为 9.8%、13.3%、22.3% 和 27.1%。

自研自产加上规模效应,让巨子生物得以最大程度控制成本,是其营收得以持续增长的重要原因;其所构建的合成生物学技术平台,更是吸引资本争先注入。

但与颜值经济的众多玩家一样,营销将持续为巨子生物的业绩带来压力。囿于行业玩法,该项成本并无法大幅压缩。短期内,不难预见其净利率的持续承压;而从长期来看,扭转下行趋势,需要巨子生物尽快筑牢品牌效应,寻得更高效的营销手段,跳出烧钱打法的窠臼。

单一产品依赖,价格体系混乱

巨子生物是重组胶原蛋白赛道的龙头玩家。

截至 2022 年 4 月,巨子生物产品组合中共有 105 项 SKU,涵盖功效性护肤品、医用敷料和功能性食品等领域,共有可复美、可丽金、可预、可痕等 8 个品牌。

可复美和可丽金是巨子生物的两张 " 王牌 "。招股书显示,2019-2021 年及 2022 年前 5 个月,可复美收入分比为 2.90 亿、4.21 亿、8.98 亿和 4.28 亿,占总收入比重分别为 30.3%、35.4%、57.8% 和 59.2%;可丽金收入分别为 4.81 亿、5.59 亿、5.26 亿和 2.38 亿,占总收入比重分别为 50.3%、47.0%、33.9% 和 33.0%。

与其他医美品牌相似,巨子生物最早依靠院线起家。目前,巨子生物实施 " 医疗机构 + 大众消费者 " 双轨销售策略:直销方式主要包括通过天猫、京东、小红书等电商,以及社交媒体平台上 DTC 模式;经销网络则覆盖屈臣氏、妍丽、调色师及盒马鲜生等化妆品连锁店及连锁超市,共约 2000 家门店。

「不二研究」发现,巨子生物对经销商的依赖程度较高。招股书显示,2019-2021 年及 2022 年前 5 个月,经销渠道的收入分别为 7.64 亿、8.60 亿、8.63 亿和 3.87 亿,占总收入比重分别为 79.9%、72.2%、 55.6% 和 53.5%。尽管 2021 年占比有所下降,但仍是巨子生物收入的第一大来源。

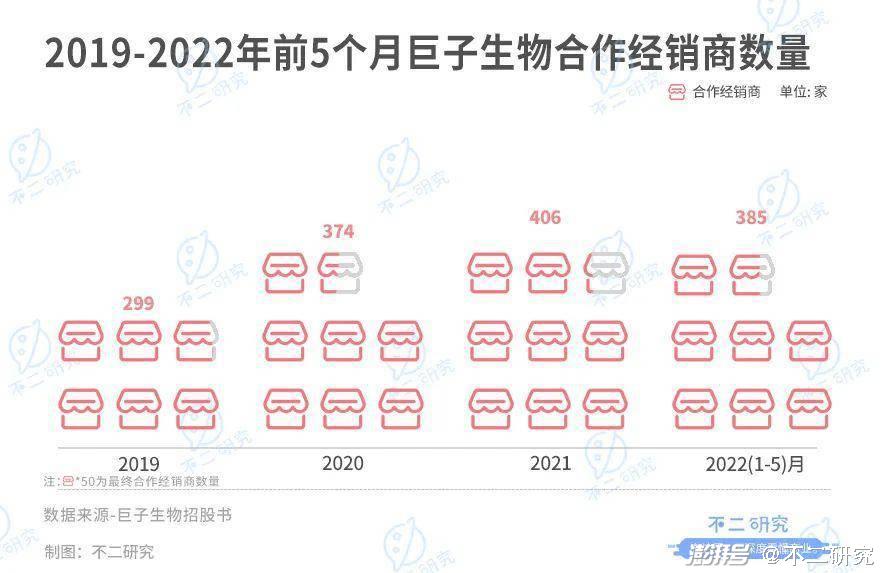

不过在经销商扩展上,巨子生物逐渐乏力。2019-2021 年及 2022 年前 5 个月,巨子生物合作经销商数量分别为 299 家、374 家、406 家和 385 家。净增放缓的原因是新委任经销商数量回落,终止合作数量成倍式增长。经销商减少和订单终止,也会带来经营风险。

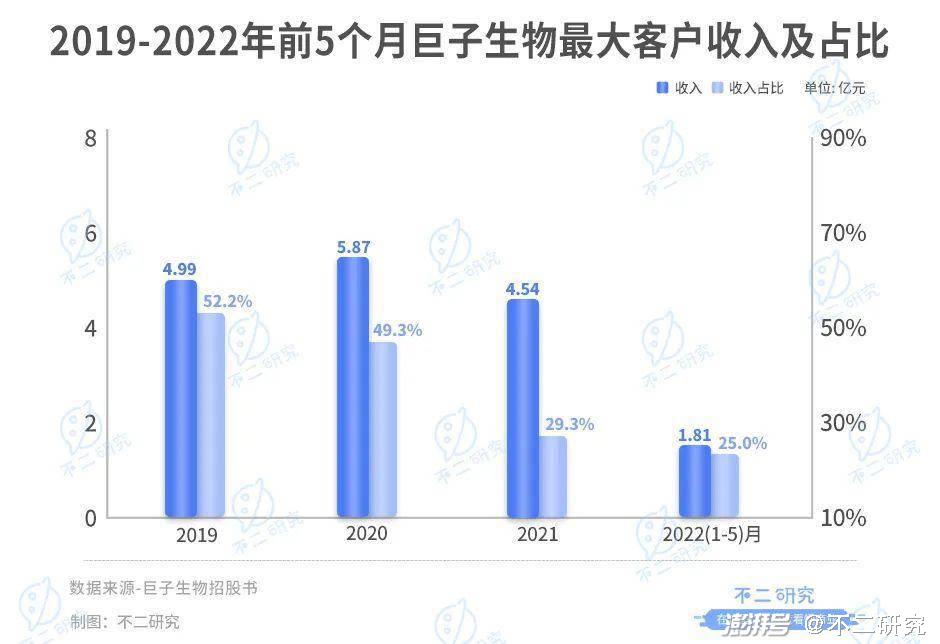

目前,巨子生物还未摆脱对单一大客户的依赖。2019-2021 年及 2022 年前 5 个月,来自最大客户西安创客村的收入分别为 4.99 亿、5.87 亿、4.55 亿和 1.81 亿,占同期总收入的 52.2%、49.3%、29.3% 和 25.0%。

「不二研究」发现,多种渠道同步铺开,造成了巨子生物的价格体系混乱。在天猫可复美旗舰店内,类人胶原蛋白敷料价格折合约 37.6 元 / 片,价格并不算低;在微商代购处,类人胶原蛋白敷料价格约 20 元 / 片,较旗舰店降价近 50%;在抖音 DTC 直播间,类人胶原蛋白敷料价格约 10 元 / 片,仅为旗舰店售价的约四分之一。

日渐增加的存货周转天数,或许能解释巨子生物的降价促销策略。招股书显示,2019-2021 年及 2022 年前 5 个月,巨子生物存货周转天数分别为 106 天、115 天、142 天和 121 天,2019-2021 年存货压力逐年增加。

单一品牌营收贡献占比过高,使得巨子生物对可复美的过度依赖广受诟病:在可复美和可丽金之外,巨子生物并没有第三个能抗营收的品牌。但大幅降价的促销行为,似乎彰显着可复美市场吸引力的下滑;经销渠道扩张受阻,低价直销或将进一步压缩经销商空间。线上线下紊乱的价格体系,是巨子生物无法回避的短板。

研发行业垫底,押宝人参皂苷

近年来医美行业蓬勃发展,玻尿酸、胶原蛋白、烟酰胺等热门成分孕育细分赛道。

在玻尿酸领域,已诞生 " 玻尿酸三巨头 ":华熙生物、医美客、昊海生物;胶原蛋白赛道步伐稍慢,争夺战也已经打响。

根据 Grand View Research 报告,中国胶原蛋白市场规模增速显著高于全球市场增速。2019 年中国胶原蛋白的市场规模增长至 9.83 亿美元,约占全球市场的 6.40%;而到 2027 年,中国胶原蛋白的市场规模预计将达到 15.76 亿美元,约占全球市场的 6.96%,2016-2027 年年平均复合增长率为 6.54%,高于全球的 5.42% 的市场增速。未来国内胶原蛋白市场,或许将实现规模和产量的双向增长。

广阔市场吸引下,众多玩家争相入局。此前,锦波生物和创尔生物已向资本市场发起冲击,成为巨子生物强有力的竞争对手。其中锦波生物生产类人 III 型胶原蛋白;创尔生物主攻传统动物源胶原蛋白。其他领域的龙头玩家也跨界布局,今年 4 月华熙生物收购益而康生物,正式进军胶原蛋白赛道,剑指巨子生物腹地。

据弗若斯特沙利文数据,按 2019 年销售额计,医用皮肤修护敷料中市占率 Top3 分别是敷尔佳(37%)、创福康(32%)和可复美(8%)。

前有标兵,后有追兵。前后夹击下,巨子生物并不具备绝对的竞争优势。手握核心技术,巨子生物似乎已开始守成,近年来在研发上的投入并不充沛。

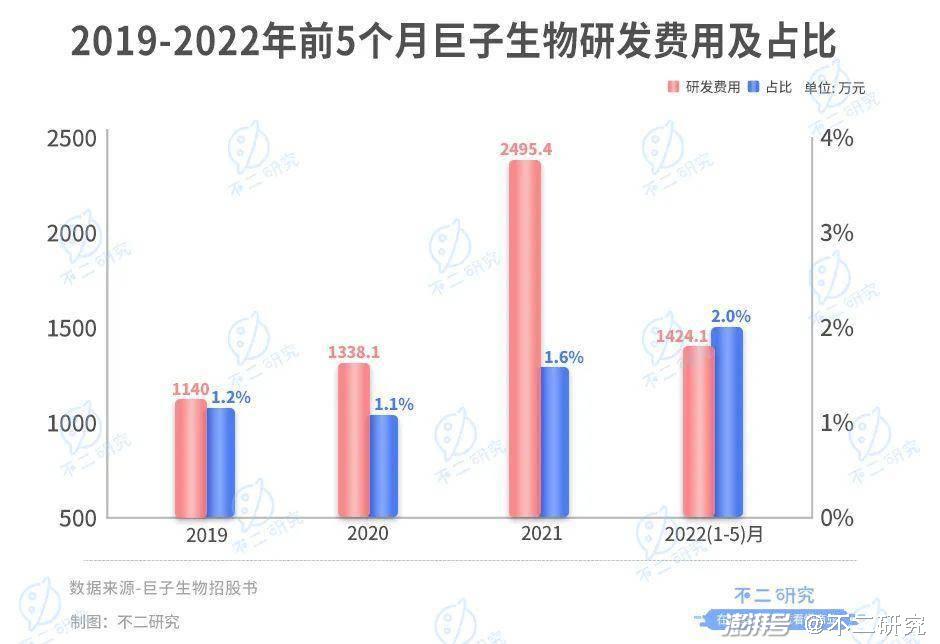

招股书显示,截至 2022 年 5 月 31 日,巨子生物研发团队为 124 人,占总人数的 14.8%。2019-2021 年及 2022 年前 5 个月,巨子生物研发费用分别为 1140 万、1338.1 万、2495.4 万及 1424.1 万,在总收入中占比分别为 1.2%、1.1%、1.6% 和 2.0%。

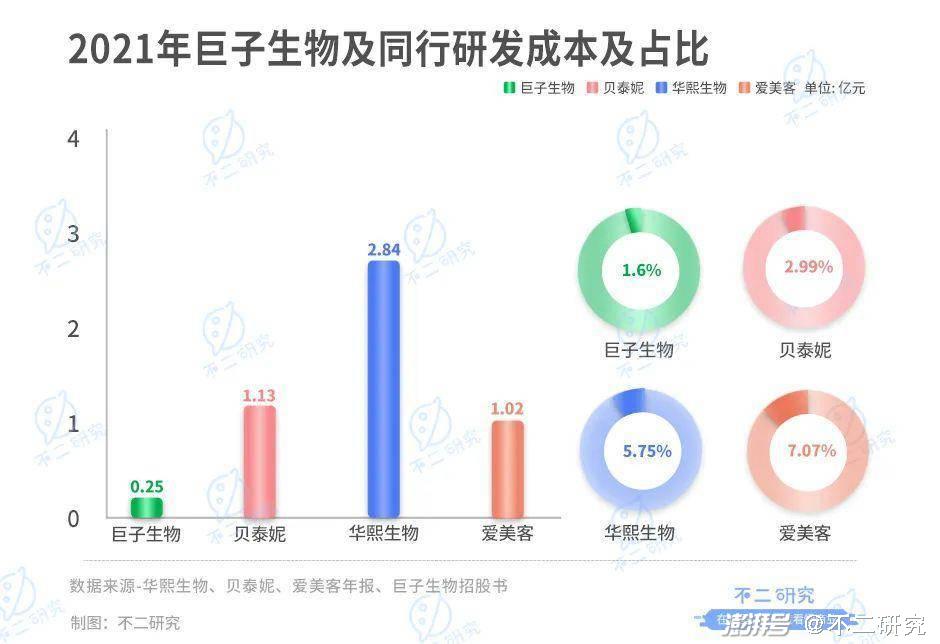

虽然 " 重营销轻研发 " 已成行业通病,但巨子生物的研发投入在同行中也略显逊色。年报数据显示,2021 年华熙生物研发投入 2.84 亿元,占营收的比例为 5.75%;爱美客(300896.SZ)研发费用支出 1.02 亿元,占营收 7.07%;贝泰妮的研发费用为 1.13 亿元,占营收 2.99%。

目前胶原蛋白市场尚未形成巨头,巨子生物正处技术红利释放的机遇期;然而替代品众多,很难保证其产品能够被市场持续青睐。如何探寻第二增长点、进一步巩固护城河,仍是巨子生物需要长期思考的问题。

胶原蛋白之外,巨子生物还押宝稀有人参皂苷。稀有人参皂苷药理功效为抑制肿瘤生长及增强免疫能力;巨子生物计划扩大稀有人参皂苷生产线,将目前的 630 千克产能直接扩大到 267800 千克,增幅超过 400 倍。

牙科整形的产品组合,拓宽了巨子生物在 " 医美面膜 " 之外的想象空间。骨修复材料可用于填充牙槽骨或颌骨缺陷;可吸收生物膜可用于术后的隔离及填充。不过,这两款产品目前尚未面世,仍存在较大的不确定性。

胶原蛋白赛道实际上具有极高的技术壁垒。得益于实验室背景,巨子生物具有难以媲美的先发优势。但在做大蛋糕的道路上,一招鲜吃遍天的模式已逐渐失灵,巨子生物需要构建更丰富的产品矩阵,以应对每况愈下的竞争格局。

▲图源 :unsplash

从战略角度看,巨子生物在第二增长曲线上思路清晰。在重组胶原蛋白上,靠技术红利与产能扩张、守住基业;在人参皂苷上开疆拓土,为未来成长打开空间。然而上述规划能否兑现,还得回归到其引以为豪的技术力上。

" 胶原蛋白第一股 " 争夺战进行时

" 胶原蛋白第一股 " 的激烈争夺,源于当前的技术红利窗口期。

要想跃升为行业头部玩家,需要在此期间最大程度实现规模化。这或许也是并不缺钱的巨子生物选择此时上市的重要原因。

但作为医美下游企业,始终面临政策监管的暗礁。加上净利润增长滞缓,净利率受营销拖累;经销商拓展受阻,价格体系紊乱;竞争对手环绕,新业务尚待研发……巨子生物能否靠上市夯实壁垒,还需综合评估产品研发、渠道拓展、合理宣传等能力。

日渐拥挤的赛道上,领跑和超车都时有发生,留待巨子生物的时间已然不多。

本文部分参考资料:

1. 《我国医用皮肤修复敷料行业现状及竞争格局分析 市场向敷尔佳等头部品牌集中》,研观天下

2. 《年收入 15 亿,利润 8 亿,胶原蛋白面膜商可复美比薇诺娜还赚钱》,36 氪

3. 《巨子生物冲刺上市," 胶原蛋白 " 暴利生意有隐患》,鲸商

作者 | 若楠 禄存

排版 | Cathy

监制 | Yoda

出品 | 不二研究

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司