- +1

紫金矿业拟发行最高100亿元可转债,用于收购金矿、钼矿

紫金矿业 视觉中国 资料图

近期开启“买买买”模式的紫金矿业拟发行不超过100亿元A股可转债“补血”。

10月21日晚间,福建省最大贵金属企业紫金矿业集团股份有限公司(下称“紫金矿业” ,601899)公告披露2022年度公开发行A股可转换公司债券预案,本次发行可转换公司债券拟募集资金总额不超过100亿元(含)。

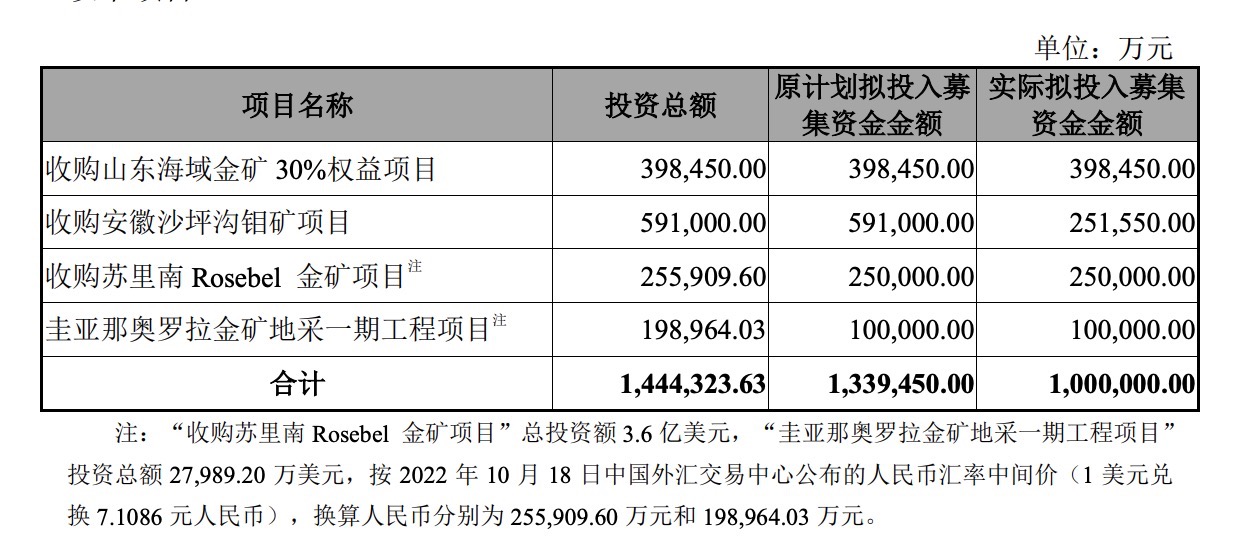

公告称,该募集资金规模在原计划募集资金总额不超过133.95亿元基础上,考虑扣除本次发行董事会决议日前六个月至本次发行前新投入和拟投入的财务性投资金额等因素后确定。扣除发行费用后,募集资金净额拟投资于以下项目:

39.85亿元用于收购山东海域金矿30%权益项目,25.16亿元用于收购安徽沙坪沟钼矿项目,25亿元用于收购苏里南Rosebel金矿项目,10亿元用于圭亚那奥罗拉金矿地采一期工程项目。

10月18日晚间,紫金矿业公告3.6亿美元收购南美洲苏里南一金矿项目。该金矿为南美洲最大在产金矿之一。10月12日晚间,紫金矿业公告斥资近40亿购山东海域金矿三成权益,该矿为我国最大单体金矿。

对于苏里南金矿项目,民生证券分析认为,紫金矿业此番底部收购苏里南Rosebel金矿,可谓优质资源再下一城。

民生证券表示,本次苏里南金矿收购对价较为合理。根据紫金矿业收购价格推算,苏里南金矿100%权益对价为26.94亿元,单吨黄金储量对价为0.23亿元,对比赤峰黄金、银泰黄金乃至紫金矿业此前收购的海域金矿而言对价都较低,或因当前苏里南金矿完全维持成本较高。

民生证券测算,假设黄金价格为1700美元/盎司,则苏里南Rosebel金矿年均归母净利润为5.05亿元。若金价每上涨200美元/盎司,苏里南金矿贡献的归母净利润将增加2.88亿元。

对于海域金矿项目,中金发布研报称紫金矿业与招金矿业强强联手,中国最大单体金矿海域金矿蓄势待发。中金认为,海域金矿为近年国内发现的最大金矿,从地理位置、资源规模、估值和开发潜力来看,本次收购资产质地极佳且开发潜力广阔。从估值看,本次收购海域金矿的单吨资源量估值2361万元/吨金资源量,单吨建设投资约为3556万元/吨金资源量,估值与业内平均水平基本相当,较为合理。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司