- +1

对市场有信心!两天内21家基金券商宣布自购,有的上周已加仓

公募基金“自购”行动仍在加码。

10月18日,睿远基金、博时基金、鹏华基金、景顺长城基金、兴证全球基金、交银施罗德基金、银华基金这7家公募基金宣布开启“自购”模式。合计拟自购金额达4.8亿元。

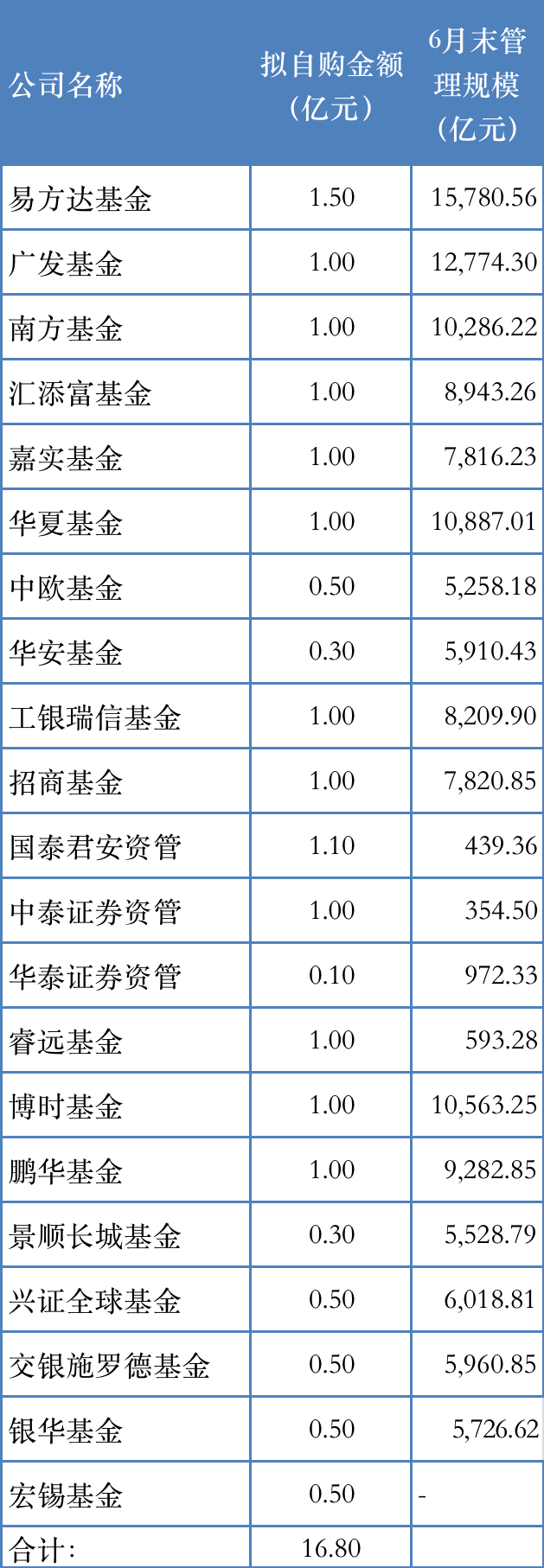

据澎湃新闻记者不完全统计,截至10月18日21时,两天之内已有17家公募、3家券商资管和1家私募基金宣布自购,自购金额合计已达16.8亿元,多数机构自购标的为旗下权益类基金。

更多头部公募加入“自购”

看好中国资本市场长期稳定健康发展,又有多家头部公募基金加入“自购”。

10月18日早间,睿远基金发布公告称,基于对中国资本市场长期稳定健康发展的信心,将于近日使用固有资金申购旗下公募基金,拟申购金额合计不低于1亿元,持有时间不少于5年。这也是目前宣布持有时间最长的公募基金。

鹏华基金同日发布公告称,基于对中国资本市场长期健康稳定发展的信心,公司将于近日运用固有资金合计1亿元投资旗下偏股型基金,并承诺至少持有1年以上。

博时基金拟自购金额也为1亿元。博时基金10月18日发布公告称,基于对中国资本市场长期健康稳定发展的信心,该公司将于近日运用固有资金合计1亿元,投资旗下权益类公募基金。

兴证全球基金、交银施罗德基金、银华基金和景顺长城基金也在10月18日公告了自购计划,拟自购金额分别为5000万元、5000万元、5000万元和3000万元。

此前的10月17日,已有包括易方达基金、广发基金、南方基金、汇添富基金、嘉实基金、华夏基金、中欧基金、华安基金、工银瑞信基金、招商基金等在内的10家公募基金公司宣布自购。

除此之外,前海开源基金方面也表示,坚定看好中国资本市场的前景,自2022年9月以来用公司自有资金申购了旗下股票型及偏股型基金2.3亿元。

除了公募基金外,券商资管也加入自购的行列。国泰君安资管、中泰证券资管、华泰证券资管拟自购金额分别为1.1亿元、1亿元和1000万元。

还有一家量化私募基金——宏锡基金也在10月17日宣布自购5000万元。宏锡基金在公告中表示,坚定看好中国期货及衍生品市场的长远发展,对量化CTA策略长期充满信心。本次自购计划,宏锡基金创始人、投委会主席刘锡斌申购不低于1000万元,公司自有资金及员工申购约4000万元,合计不低于5000万元。

10月17日、18日宣布自购的机构明细,来源:澎湃新闻记者据公告统计

上周偏股基金已大幅加仓

对此,前海开源基金首席经济学家杨德龙表示,上市公司回购基金公司自购表明积极看多市场的态度。

“今年以来,受到多重利空因素的影响,A股市场出现大幅杀跌,多数基金出现亏损,很多投资者信心不足。”杨德龙认为,为了提振投资者的信心,多家基金公司宣布用自有资金认购本公司的基金,对中国经济和资本市场长期稳定健康发展充满信心,释放出积极的信号,也体现出与广大投资者风险共担、利益共享的原则。

杨德龙还提到,今年以来上市公司的回购和增持数量也大幅增加,增持公司的数量创出新高,这表明多数上市公司对于公司发展的前景充满信心,而增持和回购也体现出很多上市公司的股价被低估。近期监管层也出台相关措施,鼓励上市公司和相关主体通过增值回购的方式共同营造稳定健康发展的市场环境,对增持回购相关规则进行修订,将放宽上市公司回购条件,放宽新上市公司回购限制,放宽回购增持的窗口期限制。

“从中长期来看,很多优质龙头股已经跌出了价值。而3000点是重要的整数关口,3000点不破不立。”杨德龙判断,上周A股一度跌破3000点,随着资金入场,大盘又重回3000点之上,这些都是一些优质龙头股逐步具备投资吸引力的重要体现。

据好买基金研究中心最新测算数据,10月15日~19日该周,偏股型基金整体大幅加仓3.71%,结束此前连续4周的减仓操作,最新仓位为58.14%。其中,股票型基金仓位上升2.43%,标准混合型基金仓位上升3.88%,最新仓位分别为80.27%和55.19%。

行业配置方面,国防军工、银行和食品饮料三个板块被公募基金主动相对大幅加仓,而医药、建材和农林牧渔逐渐主动减持,与名义调仓基本一致。

创金合信基金首席经济学家魏凤春表示,反弹仍可持续,但过程仍有反复。A股总体表现难有惊喜背后的逻辑是投资者对于经济的三重约束(疫情、地产、产业)的边际变化并不乐观。总体平淡中,结构选择愈发重要。在7月以来超跌板块中,基本面有好转和景气预期的主线将会占优。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司