- +1

燕之屋黄健狂赚45亿后,IPO梦碎A股

A股的“第一碗”燕窝,又凉凉了!

冲刺A股“燕窝第一股”的厦门燕之屋生物工程股份有限公司(下称“燕之屋”),于9月21日撤回了IPO申请。

9月22日本是燕之屋上会的日子。但是,上会前一晚(21日晚),燕之屋却临时撤回了IPO申报材料,发审委决定对其取消审核。

燕之屋是一家拥有常温即食燕窝、鲜炖燕窝、干燕窝及其他燕窝衍生产品的燕窝产品品牌,主要从事燕窝产品的研发、生产和销售。据其招股书披露,燕之屋的燕窝零售额连续三年全球第一。

▲图源:燕之屋官微

但是,燕之屋的上市之路波折重重。2011年,燕之屋曾计划赴港上市,因“毒血燕”事件等折戟IPO。2021年末,燕之屋向A股主板提交招股书,拟募资10.19亿元。

等待4个月后,燕之屋收到证监会的57个连环追问,问询内容主要涵盖信息披露、规范性和其他问题三方面,但燕之屋未作出相关回应。

「不二研究」据燕之屋新版招股书中发现:2021年,其营收为14.99亿元,同比增加15.38%;同期的净利润为1.72亿元,同比增加41.06%。

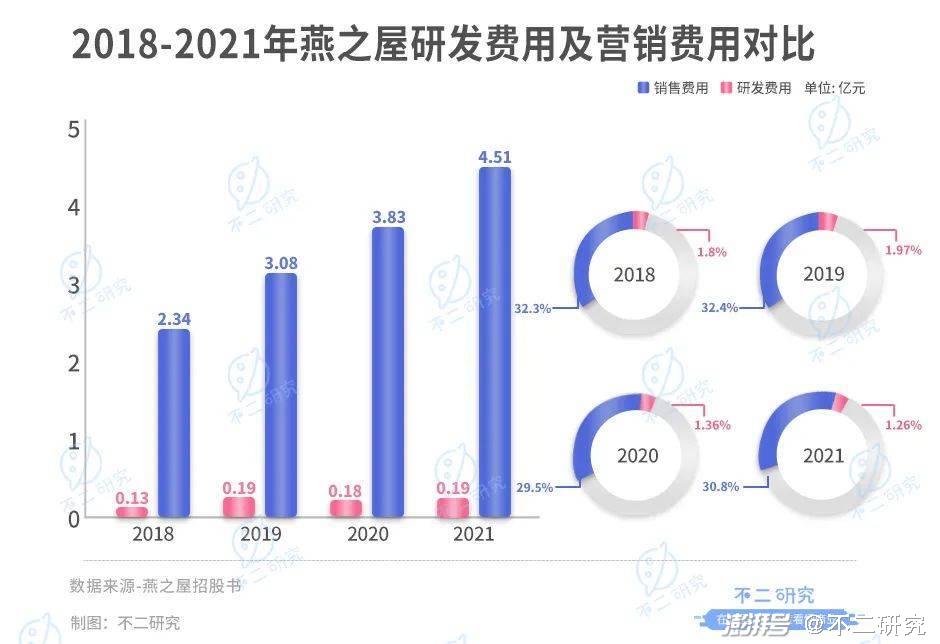

在2018-2021年,尽管燕之屋的营收平稳上升,但过度依赖于广告宣传带动销量,而研发投入占比相对极低。

以2021年为例,其销售费用为4.51亿元,当期营收占比高达30.8%;其中,宣传推广费高达2.67亿元;与之鲜明对比的是,其研发费用仅为1894.64万元,当期营收占比仅为1.26%。

▲图源:燕之屋官微

今年1月的一篇旧文中,我们聚焦于新消费浪潮下,燕窝不再是奢侈品;但燕之屋难逃智商税质疑。时至今日,即使中止IPO,燕之屋也需要直面食品安全、重营销轻研发等问题。由此,「不二研究」更新了1月旧文的部分数据和图表,以下Enjoy:

去年12月16日,厦门燕之屋生物工程股份有限公司(下称“燕之屋”)首次披露股票招股说明书(申报稿),拟于上海交易所主板上市,保荐机构为中信建投证券。

据招股书显示,2018-2021年,燕之屋营收合计近45亿,但销售开支高达12.5亿余元;且四年的同期研发占比均低于2%。

在「不二研究」看来,作为燕窝行业的25年老兵,燕之屋营收业绩可观,但高额的销售开支与低企的研发支出形成鲜明对比。

当Z世代掀起新消费“养生”浪潮,燕窝赛道的新老竞争蜂拥而至,但是,燕之屋似乎暂未建立起核心护城河。

营销开支过亿,燕窝老兵冲刺IPO

从最早“现炖现吃现送”的连锁经营模式,到推出“开碗即食”的高端即食燕窝“碗燕”;创建于1997年的燕之窝,是燕窝行业25年的老兵。

▲图源:燕之屋官微

其在线下专卖店和线上零售渠道均有经营体系,并自建工厂、自主生产;截至2021年12月31日,燕之屋直营与经销渠道合计拥有线下实体门店635个。

据招股书显示,2018-2021年,燕之屋营收7.24亿、9.51亿、12.99亿和14.99亿;净利润分别为0.63亿、0.79亿、1.22亿、1.72亿。

同期,燕之屋的毛利总额分别为3.75亿、4.62亿、5.65亿元和7.30亿,毛利率为51.76%、48.55%、48.65%和52.67%。

与此同时,「不二研究」发现,燕之屋在四年的销售费用不菲,累计高达12.5亿余元;特别是广告宣传费高企。

2018-2021年,其销售费用分别为2.34亿、3.08亿、3.17亿、3.91亿;在总营收占比分别为32.3%、32.4%、29.5%、28.0%。

其中,广告宣传费分别为1.36亿、1.87亿、2.37亿、2.67亿,同期营业收入占比达18.78%、19.72%、18.27%、17.85%。

在「不二研究」看来,虽然燕之屋的营收平稳上升,或是依托于高额广告宣传费用,以营销增长换收入增长。

即使闯关IPO成功,仅凭广告宣传带动销量,也很难赢得二级资本市场投资者的青睐;这显然不是长久之计,燕之屋亟需树立自己的品牌力。

研发支出稀微,碗燕撑起半壁营收

燕之屋的营收收入主要来自于燕窝产品,具体包括:碗燕、鲜炖燕窝、冰糖燕窝、干燕窝及其他产品五大品类,以2021年的销售收入分析,五大品类分别占比45.6%、28.2%、13.3%、11.0%和2.0%,燕窝产品合计占比100%。

在燕窝产品中,碗燕品类长期一枝独秀:2018-2021年,碗燕销售收入分别为5.05亿、5.35亿、5.43亿和6.82亿,营业收入分别占比69.88%、56.64%、41.94%和45.56%;其中,2020年、2021年的收入同比增长1.45%、25.72%。

与此同时,鲜炖燕窝品类快速崛起。2018-2021年,鲜炖燕窝销售收入分别为0.10亿、1.07亿、3.60亿和4.23亿,同期营收占比为1.37%、11.32%、27.82%和28.21%,2020年、2021年的同比增幅236.76%、17.35%。

虽然燕之屋已经布局鲜炖燕窝等多品类产品线,但其营收结构依旧较为单一,碗燕依旧占据支柱地位、撑起总营收的半壁江山。

在「不二研究」看来,仅依靠碗燕一张 “王牌”,对单一产品的依赖严重,燕之屋在未来竞争中很难立于不败之地。

更加值得关注的是,根据燕之屋官方对旗下燕窝产品的用户画像分析,其碗燕的用户群体集中在30-60岁。某种程度而言,这一品类对于Z世代的吸引力较弱。

单一产品很难覆盖大面积的消费者。由此,平衡各产品线的收入,吸引更多的潜力消费者,建立品牌护城河,成为燕之屋当下亟需解决的课题。研发投入或决定其燕窝行业的未来竞争力。

但是,「不二研究」发现,2018-2021年,燕之屋的研发费用分别仅为1304.89万、1874.24万、1766.42万、1894.64万,占总营业收入比例仅为1.80%、1.97%、1.36%、1.26%,与同期的营销投入形成鲜明对比。

在「不二研究」看来,即使燕之屋已经开发出很多细分品类,但从收入结构而言,来自碗燕的收入比例依旧占据近半壁江山,若不能及时跟进研发力度的投入,平衡各个产品线的收入,打破碗燕收入“单腿走路”的营收结构,碗燕产品任何波动或将影响燕之屋的整体业绩。

线上竞争激烈,燕之屋以价换量?

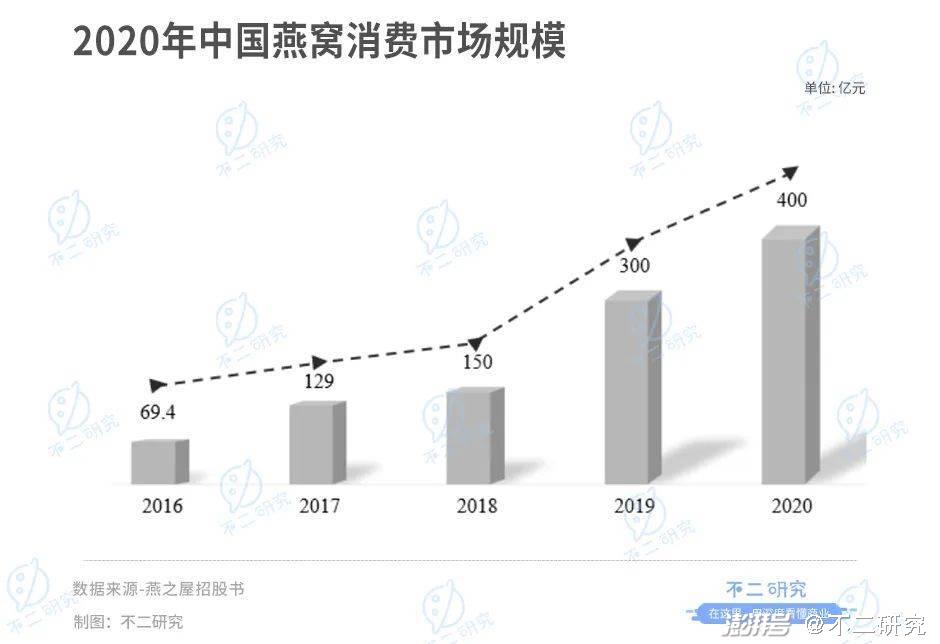

据国燕委发布的《2020年燕窝行业白皮书》,中国燕窝消费市场规模在2020年达到约400亿左右;约85%的燕窝品牌商运营线下渠道。

燕窝市场潜力巨大,随之而来的是争破头的行业竞争,谁都想来分一杯羹。据天眼查数据显示,截至2022年9月21日,与“燕窝”相关的企业共有25399家,一年内成立的就有1877家企业。

而线上渠道的竞争则更加激烈。以天猫商城为例,截至2022年9月21日,销售燕窝产品的店铺数量有近10538家,品牌近200个,9355件相关商品,知名品牌包括有燕之屋、同仁堂、小仙炖、燕小厨、燕安居、青岛正典等。

当鲜炖品类在线上渠道爆发,燕之屋的线上销售规模快速扩张,2020年起,线上收入已超越线下渠道。

据燕之屋招股书显示,2018-2021年,其线上渠道的营业收入分别为2.81亿元、4.41亿元、7.18亿元和7.67亿元;营收占比分别为38.92%、46.71%、55.51%和51.20%。

但是,「不二研究」发现,燕之屋在线上平台选择“以价换量”的策略抢占市场。

以鲜炖燕窝为例,销售均价由2018年的134.55元/瓶降至2021年的52.07元/瓶;销售数量由2018年的7.34万瓶增至2021年的811.47万瓶。

燕之屋在招股书解释称,主要由于线上平台对鲜炖燕窝、冰糖燕窝进行促销,产品销售价格相应降低所致。

作为燕窝线上消费的潜力用户,Z世代Cola向「不二研究」表示,燕窝更像一笔“智商税”,并不如广告上说的那般有什么神奇的功效;不过,最重要的是其经济能力不足以支持燕窝的补给。

在「不二研究」看来,虽然“养生”观念如今深入人心,燕之屋的产品价格也有所调整,但价格也远非宣传般亲民。

▲图源:燕之屋官微

尽管其逐渐扩大线上渠道布局,但作为线上消费主力的Z时代,似乎不如想象中愿意买单。想要抓住Z世代的心,除了价格调整,燕之屋需要更多了解其消费喜好,“对症下药”才有望从众多品牌中突围。

燕之屋难逃"智商税"风波?

养生观念盛行的时代,任何滋补食材都有成为风口的潜力。

新消费浪潮下,不仅老年人,年轻人的养生需求也愈发旺盛。燕之窝也在近几年被风口催生。

市面上的燕窝产品五花八门,正逐渐成为人们的社交货币。但是,燕窝并非必需品,可替代性也较强;其并不太亲民的价格,也常被年轻消费者质疑为“智商税”。

作为老牌燕窝厂商,燕之屋也难逃质疑。

与此同时,燕窝赛道的竞争也十分激烈,仅是天猫这一电商平台就有近600家,且数目还在上涨,各大竞争品牌也在不断发力。

即使中止IPO,燕之屋要面对的不仅只是“智商税”质疑,还需要直面食品安全、重营销轻研发等问题。

本文部分参考资料:

1. 《燕之屋拟上交所主板IPO,3年半近7亿广告费难甩“智商税”争议》,洞察IPO

2. 《“燕窝第一股”要来了!或迎更强营销竞赛》,羊城晚报

3. 《研发占比仅1.35%,燕之屋上市未来面临三大挑战》,中国经济网

4.《A股的第一碗燕窝,还是吃不上》,新消费日报

作者 | 艺馨 秀一

排版 | Cathy

监制 | Yoda

出品 | 不二研究

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司