- +1

闯关IPO的维嘉科技,四个致命问题仍待解

携手中金公司闯关IPO的维嘉科技,即将迎来“关键一考”。据深交所创业板上市委2022年第69次审议会议公告显示,维嘉科技将于9月22日上会。

然而,当前维嘉科技背后的诸多问题似乎仍未得到解决,甚至引起了部分市场人士的质疑。

首先是,IPO前夕,维嘉科技业绩突然掉头向下,出现了下滑态势,其经营性现金流持续“失血”,债务率亦超出同行,净利润存在虚增的嫌疑;其次是,维嘉科技的经营面临着更大的不确定性,与大族数控的官司纠纷仍在继续;另外一个更敏感的问题是,维嘉科技深陷“供应商疑云”,与诸多供应商的关系暧昧,部分供应商的经营办公地址存在着信披违规的嫌疑,维嘉科技与部分供应商之间存在着敏感的资金往来;最后是,2笔不符合商业逻辑的股权转让,也引发监管层关注。

IPO前夕,突遭“滑铁卢”

面临IPO大考前夕,维嘉科技的日子似乎并不好过。

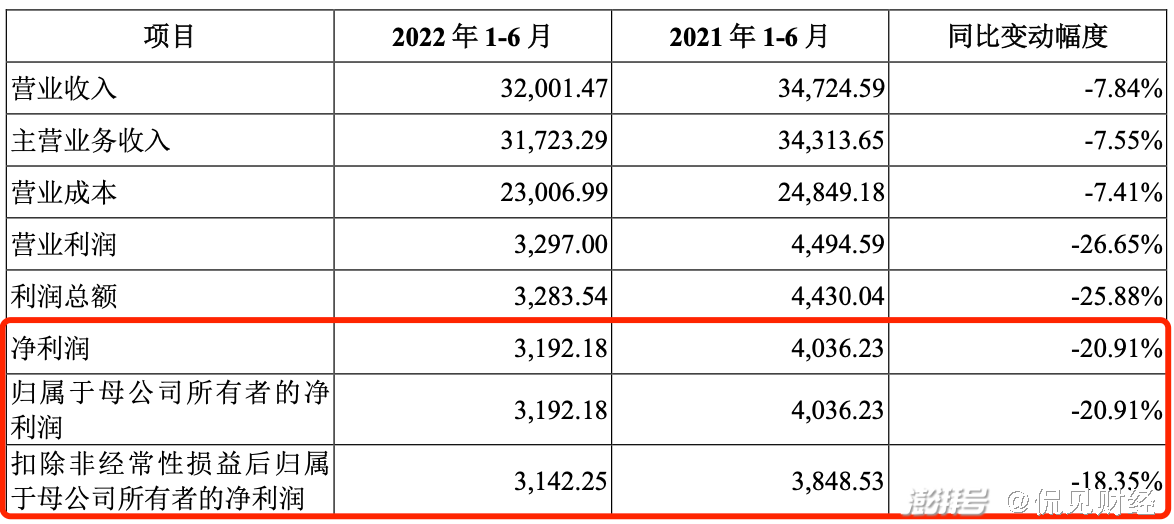

2022年上半年,维嘉科技的业绩突然遭遇“滑铁卢”。据其最新披露的招股书(上会稿)显示,今年1-6月的营收为3.2亿元,同比下滑7.84%;净利润则为3192万元,同比下滑20.91%。

对于业绩下滑的原因,维嘉科技给出了2点解释,其一是,公司总部位于苏州,采购、生产、物流及销售活动均受到疫情管控影响,导致2022年1-6月期间部分订单交付迟缓;其二是,新冠疫情持续以及全球宏观经济下行导致电子终端产品市场需求较为低迷,进而导致公司下游 PCB 厂商产能扩充速度减缓。

但,在IPO前夕,业绩的突然下滑仍然引起了深交所的重点关注,深交所的审核中心在意见落实函中,开门见山地质问维嘉科技:2022年是否存在业绩大幅下滑、资金链紧张等情形,是否将影响持续经营能力。

9月22日上会,维嘉科技的业绩大概率仍将是问询的重点之一。

据招股书介绍,维嘉科技一直专注于从事PCB核心设备—钻孔及成型专用设备,以及其他专用设备的研发、生产和销售,目前已成长为中国PCB核心设备领域的领先企业之一。

作为一家制造企业,维嘉科技的现金流与负债情况不免令人担忧。据招股书显示,2019年至2022年1-6月(报告期内),维嘉科技的经营性现金流净额分别为-0.32亿元、0.3亿元、-0.86亿元、-0.51亿元,经营造血能力堪忧。

另外,报告期内,维嘉科技的资产负债率分别为83.69%、58.88%、57.8%、54.5%,负债压力较大。而在2019-2021年期间,同行业可比上市公司的资产负债率平均值分别为34.63%、39.76%、38.21%。如此看来,维嘉科技的负债水平明仍显高于同行。

面对愈发紧张的现金流与负债情况,维嘉科技的IPO则显得非常迫切。

据招股书显示,此次IPO,维嘉科技计划融资11.277亿元,其中3亿元将直接用于补充流动资金,另外3个募投项目分别仅有1.3亿元、0.1667亿元、0.028亿元。

净利润“虚增”1500万?

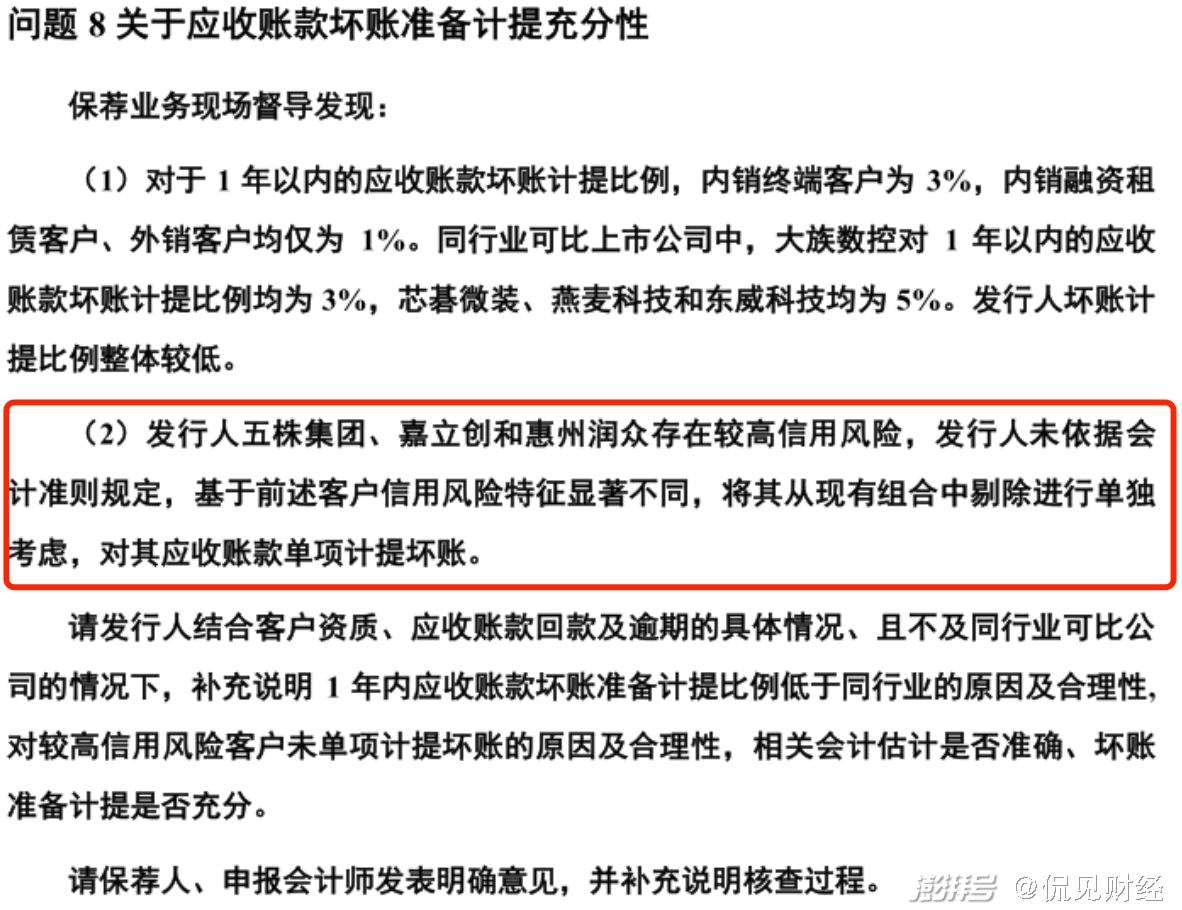

其实,交易所在现场督导过程中,已经对维嘉科技的财报提出了问询。随后,维嘉科技根据督导意见作了调整,最终结果显示,每年的财务报表各项科目都出现了较大的出入。其中,2021年的净利润变动最大,调整后的净利润减少超过1500万元。

对此,维嘉科技表示,根据督导组提出的意见进行了追溯调整,但这属于模拟测算,不属于会计差错更正。

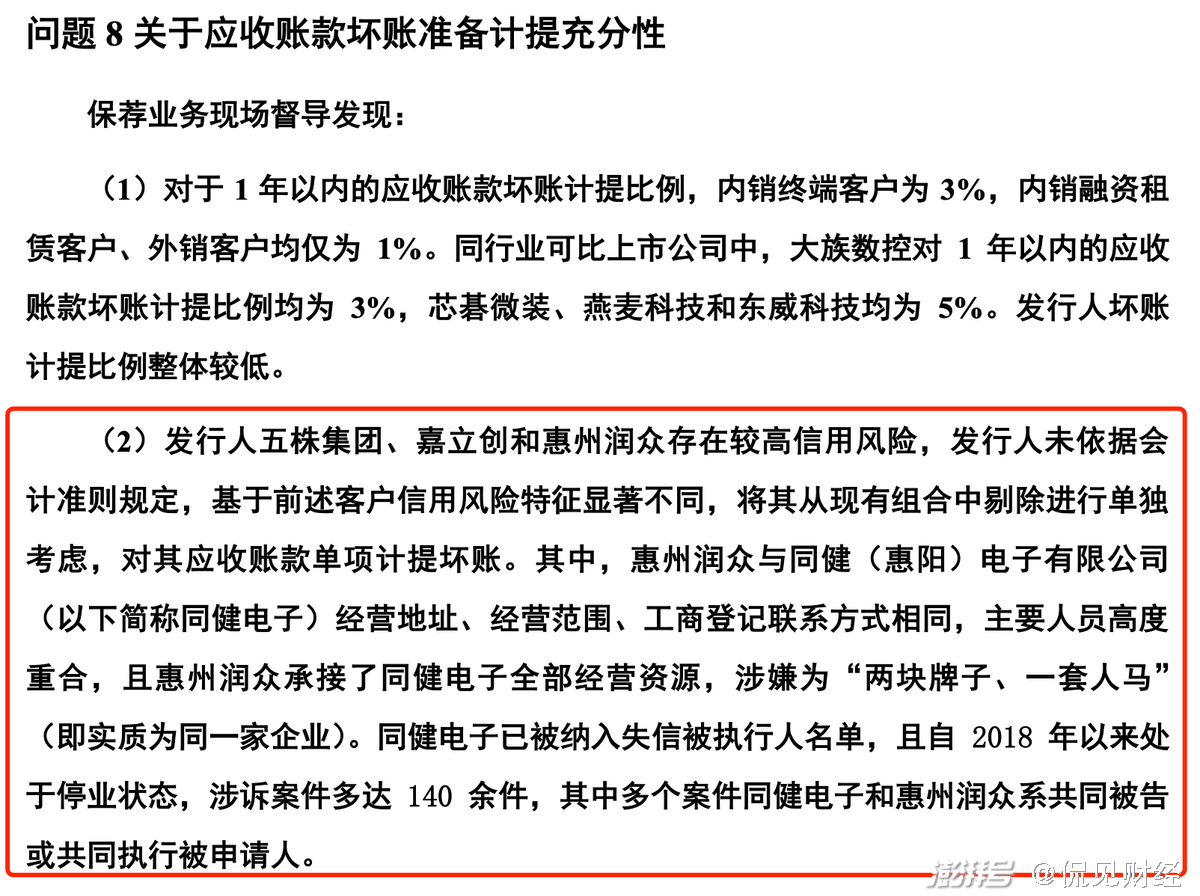

另外,深交所现场督导发现了许多问题,其中包括,成本和制造费用核算不准确,应收账款计提比例太低等等。

更大的不确定性

维嘉科技更大的不确定性则来自于同行的竞争。

据公开资料显示,维嘉科技的实控人、董事长邱四军曾一直供职于大族数控,直到2007年3月离职,并与大族数控的数余名核心员工创办了维嘉科技,从事 PCB 核心设备 – 钻孔及成型专用设备的生产销售业务,成为了大族数控的直接竞争对手。据市场传言,大族数控曾与邱四军及维嘉就侵犯大族数控知识产权问题有过纠纷,维嘉科技技术起源问题一直在业内也是公知的事情。

除去历史侵权纠纷,至今维嘉科技与大族数控的知识产权纠纷仍在继续,据维嘉科技披露的信息显示,目前大族数控已就5项专利纠纷起诉维嘉科技。

针对大族数控的起诉,维嘉科技在反馈意见中回复称,公司能够使用成熟的替代方案直接替换该等零部件,不会对产品的生产成本、销售定价及客户认可度造成影响。

同时,维嘉科技表示,控股股东、实际控制人邱四军已承诺,其个人将承担上述知识产权诉讼可能导致发行人承担的相关赔偿费用,因此上述四项知识产权诉讼对发行人的资产状况、财务状况及持续经营能力不构成重大不利影响。

很显然,这番回应表态已经暗示,维嘉科技当前的部分零部件存在专利侵权,未来将进行替换。一旦IPO之后,这无疑将成为市场担忧的风险点。

深陷“供应商疑云”

在诸多IPO失败案件中,拟上市公司与供应商、客户之间的“暧昧关系”常常成为IPO失败的导火索之一。

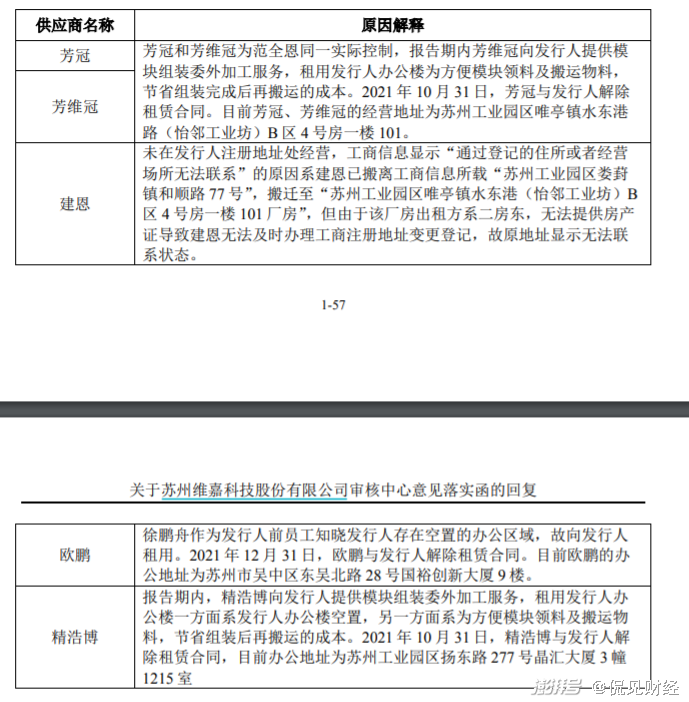

笔者注意到,维嘉科技与部分供应商的关系非常密切。深交所审核中心的意见落实函就对维嘉科技部分前员工成立供应商在公司场所经营提出质疑。

或许是为了澄清关系,解决交易所提出的问题,维嘉科技于2021年陆续解除了与上述供应商的租赁合同,并重新租赁了新的办公生产地址。

然而,值得玩味的是,有媒体实地走访了上述供应商地址,却发现,大部分地址实际上并无人经营,或是地址不存在。

据维嘉科技向交易所反馈的答复文件显示,其供应商芳冠、芳维冠的经营地址为苏州工业园区唯亭镇水东港路(怡邻工业坊)B区4号房一楼101,但现场走访该地址,并未见到这2个工厂,B区4号楼目前是一个饮料仓库,当地物业表示,并不知道这2家公司。

芳冠、芳维冠向维嘉科技供应的产品为导轨、纤维缠绕输油管、转舌锁、左玻璃、右玻璃、滚针轴承等,并为维嘉科技提供加工刀盘模块、吸屑罩模块、顶料气缸模块等。

芳冠、芳维冠的实控人均为范全恩,是维嘉科技的一名老员工,工作时间长达11年。据披露信息显示,其离职原因是,有自主创业的想法。

再看其另一家供应商:苏州欧鹏自动化设备有限公司,据维嘉科技披露的信息显示,其搬迁后的办公地址为:苏州市吴中区东吴北路28号国裕创新大厦9楼,然而,经现场核实,国裕创新大厦9楼并没有这家公司。

据招股书显示,苏州欧鹏向维嘉科技提供的产品包括驱动器、光栅尺读数头、伺服驱动器等。

另外,据维嘉科技披露,苏州精浩博自动化科技有限公司的办公地址为苏州工业园区扬东路277号晶汇大厦3幢1215室。但经现场核实,该地址大门紧闭,没有公司名字,也没有人。

据资料显示,苏州精浩博为维嘉科技提供劳务派遣或外包、模块加工等服务。

如此看来,维嘉科技的供应商疑云仍在,且或许存在信息披露不规范的行为,这在IPO过程中是大忌。

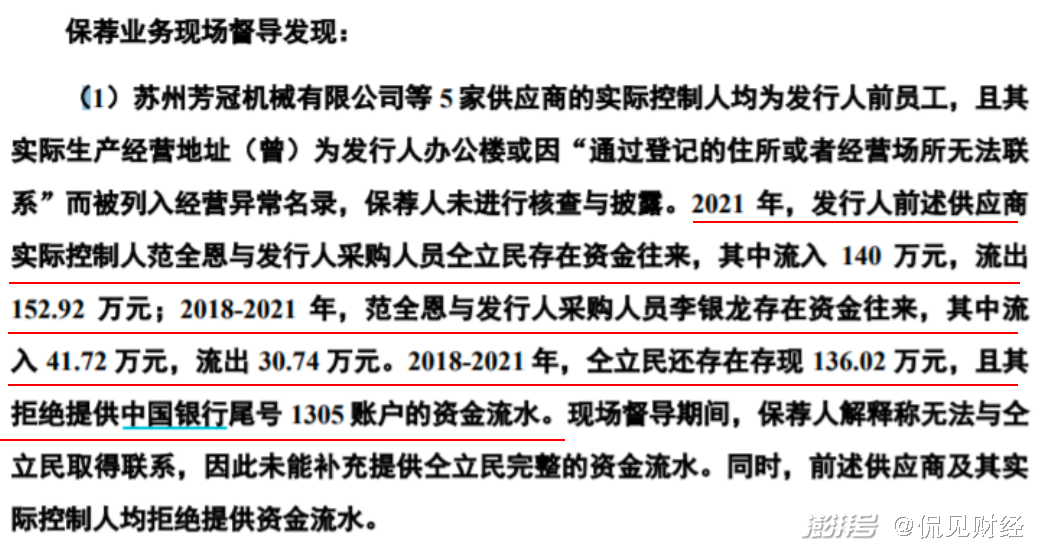

更值得注意的是,维嘉科技与供应商的资金往来也存在着诸多疑点。根据披露的信息显示,保荐业务现场督导时发现,维嘉科技的采购人员与供应商存在频繁的资金往来,其拒绝提供中国银行尾号1305账户的资金流水。

维嘉科技解释称,与该供应商及其实际控制人多次沟通,得到的答复是,供应商的实控人因担心泄露公司及其个人隐私,拒绝配合提供相应的资金流水。

另外,现场督导还发现,有采购人员四年存现218次,平均一周一次存现金,且维嘉科技并未给出合理的解释理由。

需要指出的是,存在资金往来的供应商背后的控制人大部分为维嘉科技的离职员工,且实际生产地址长期在维嘉科技的办公楼,关系颇为暧昧。

保荐机构的“奇葩操作”

对于维嘉科技与供应商的暧昧关系,IPO保荐机构—中金公司也似乎在有意隐瞒部分秘密。

深交所在现场督导时发现,保荐人实地走访了维嘉科技的38家供应商、视频访谈3家供应商,共形成41份访谈底稿。经检查,7 家供应商未见访谈照片或录像,1家供应商未见访谈记录;2家供应商的被访谈人为同一人;2家供应商在访谈记录中记载的回答内容与实际不符,未见保荐人对前述情形予以关注及核查的记录。

另外,保荐机构的工作质量也被深交所点名,现场督导还发现,保荐人共发出201份客户函证,取得172份回函。经检查,201份发函均未见快递单、邮件截图或亲函记录表;200份发函未见核对收件地址的记录。

保荐人共发出97份供应商函证,取得95份回函。经检查,97份发函均未见快递单、邮件截图或亲函记录表;96 份发函未见核对收件地址的记录。且,95份回函中,94份未见核对发件地址的记录;80份快递面单缺失寄件人信息,未见保荐人予以关注及核查的记录。

这不免令人担忧,172份客户回函、95份供应商回函的真实性以及保荐机构的工作质量。

保荐机构存在的更严重问题是,前后2次提交的问询意见回复报告存在着非常大的差别,甚至连深交所提出的部分问题都被修改。

第一次披露的问询意见:

第二次披露的问询意见:

这也引起了多位投行人士的质疑,微博大V@投行小兵表示,维嘉科技的同一次问询意见,2个版本的文件问题不一样,可能是项目组改掉了。

2笔神秘的股权转让

混乱的股权买卖、股权代持,也一直是企业IPO审查的关键,维嘉科技的2笔不符合商业逻辑的股权交易,也引发监管关注。

据招股书显示,2020 年8 月,维嘉科技的个人股东—胡泽洪因资金需求,将持有的维嘉科技10%股权以700 万元(2.71元/股)的价格转让给维嘉科技实控人邱四军,转让价格甚至低于每股净资产。

然而,短短2个月后(2020年10月),邱四军将其持有13%的股权以6500万元(19.35元/股)的高价转让给外部机构投资者木立创投、丰年君合,相比上述转让价格,溢价超614%。

对于这2笔股权转让价格差距如此之大,维嘉科技表示,胡泽洪低价转让的原因之一是,因为转让方股权被质押,潜在受让对象较为有限。其他并没有过多解释。

然而,更令人玩味的是,据保荐人对胡泽洪的访谈记录显示,胡泽洪在转让10%股权时,已知悉维嘉科技、邱四军正在与外部投资者接洽股权转让事宜。

值得一提的是,维嘉科技在反馈意见回复中介绍,胡泽洪为老牌PCB厂广东兴达鸿业电子有限公司的董事长,与邱四军关系很好,是多年的商业伙伴。

对此,有媒体报道认为,邱四军以如此低的价格买入10%的股权,存在替人代持股份,进而帮助他人售卖股权的嫌疑。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司