- +1

美的置业获发债增信支持:拟发行上限10亿元中期票据

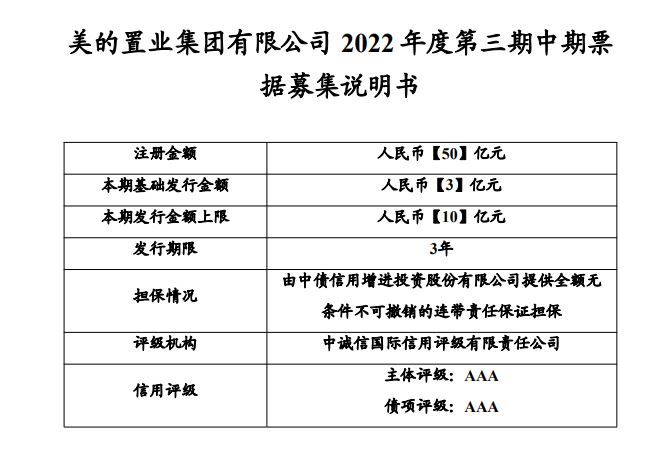

9月1日,澎湃新闻从上海清算所获悉,美的置业(03990.HK)披露2022年度第三期中期票据募集说明书及2022年度第三期中期票据信用增进函等材料。

根据募集说明书,本次中期票据基础发行规模为3亿元,发行金额上限为10亿元,期限为3年,票面利率询价区间为3%~4.3%。担保情况为由中债信用增进投资股份有限公司提供全额无条件不可撤销的连带责任保证担保。

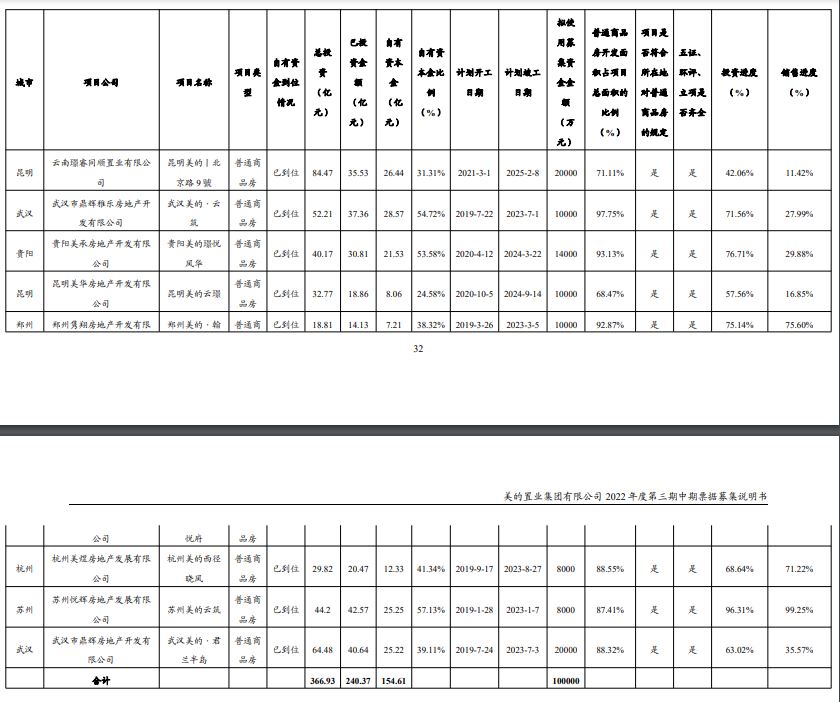

票据起息日为2022年9月7日,上市流通日为2022年9月8日。对于募集资金用途,本期中期票据募集资金拟全部用于项目建设。

截至募集说明书签署日,美的置业及其子公司待偿还直接债务融资余额83.04亿元,其中定向工具2亿元、中期票据15亿元、公司债66.04亿元。

据澎湃新闻了解,近期中国银行间市场交易商协会两次召集多家民营房企举行座谈会,探讨通过中债信用增进投资股份有限公司增信支持的方式支持民营房企发债融资。

据悉,美的置业为首批获得增信支持发债试点的房企之一。据知情人士此前向澎湃新闻透露,首批获增信发债房企共8家,包括龙湖集团(00960.HK)、金地集团(600383.SH)、碧桂园(02007.HK)、旭辉控股集团(00884.HK)、新城控股(601155.SH)、远洋集团(03377.HK)、美的置业(03990.HK)和滨江集团(002244.SZ)。

第二次座谈会,交易商协会召集了包括中南建设(000961.SZ)、金科股份(000656.SZ)、宝龙地产(01238.HK)、世茂集团(00813.HK)、富力地产(02777.HK)等多家民营房地产企业。

在美的置业前,龙湖集团(00960.HK)于8月23日发布公告,公司间接附属公司重庆龙湖企业拓展有限公司将于8月25日在中国公开发行2022年度第一期中期票据。

公告显示,发行规模为不超过人民币15亿元(含15亿元),为期三年,票面利率询价区间为3.00%~4.30%,票据由中债信用增进投资股份有限公司提供全额无条件不可撤销连带责任保证担保。

官网显示,中债信用增进投资股份有限公司是我国首家专业债券信用增进机构。2009年9月,在中国人民银行的指导下,公司由中国银行间市场交易商协会联合中国石油天然气集团有限公司、国网英大国际控股集团有限公司、中国中化股份有限公司、北京国有资本运营管理有限公司、首钢集团有限公司、中银投资资产管理有限公司共同发起成立。

截至发稿,美的置业报8.77港元/股,涨幅4.28%。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司